三菱UFJは言わずとしれた日本最大のフィナンシャルグループです。

「三菱UFJ銀行」は東京三菱銀行とUFJ銀行が合併して2006年1月1日に誕生しました。今では「三井住友FG」と「みずほFG」と並んで3大フィナンシャルグループとして君臨しています。

総資産額は2.3兆ドル(約300兆円)となり世界第9位の規模となっています。11位が三井住友FG、12位がゆうちょ銀行、18位がみずほFGとなっています。

ただ、三菱UFJ銀行は誕生以来の高値を超えることができず安い状態で放置されています。

本日は三菱UFJがどのような事業構成となっているのかお伝えした上で三菱UFJの株価が低迷している理由についてお伝えしていきたいと思います。

関連記事:医師におすすめの6つの資産運用について紹

三菱UFJフィナンシャルグループの事業概要とは?

まずは三菱UFJフィナンシャルグループの事業概要についてお伝えしていきます。

グループの構成会社は50を超える

三菱UFJフィナンシャルグループという名前からわかる通り、様々な会社によって構成されています。

当然、銀行だけではありません。有名な企業は以下となります。

三菱UFJフィナンシャルグループの代表的な構成会社

- 三菱UFJ銀行

- 三菱UFJ信託銀行

- 三菱UFJモルガンスタンレー証券

- 三菱UFJ国際投信

その他にも海外に様々なグループ企業が存在しています。銀行、証券、資産運用会社、リース会社など金融に関わる様々な事業に関わっています。

事業別利益構成

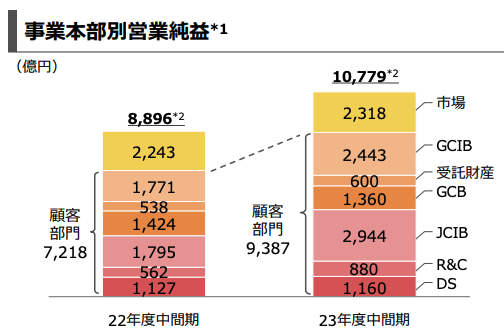

以下は三菱UFJフィナンシャルグループの構成事業となります。バランスよく分散されていますね。

| 略称 | 事業名称 | 事業概要 |

| 市場 | 市場事業本部 | 金利、為替、株式のセールス&トレーディング業務 |

| GCIB | グローバルCIB事業本部 | グローバル大企業に対して商業銀行機能、証券機能、投資銀行機能を提供 |

| 受託財産 | 受託財産事業本部 | 資産運用、資産管理事業 |

| GCB | グローバルコマーシャルバンキング事業本部 | 米国と東南アジアにて現地の中小企業や個人に金融サービスを提供 |

| JCIB | コーポレートバンキング事業本部 | 日本の大企業に貸出、決済、投資銀行機能を提供 |

| R&C | 法人・リテール事業本部 | 国内の個人や法人に銀行機能を広範に提供 |

| DS | デジタルサービス事業本部 | 国内の法人、個人にデジタル金融サービスを提供 |

参照:MUFGの事業詳細

いわゆる銀行が伝統的に行ってきた貸し出しビジネスは法人・リテール事業本部とGCIBとJCIBとGCBで全体の半分以上の利益を上げています。ただ、GCIBやJCIBはM&A関連の投資銀行事業も生業にしており、単純に預金ビジネスだけではなく高度に多角化されています。

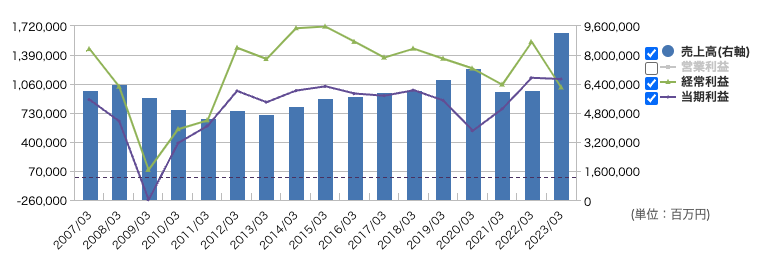

特に2022〜2023年は米金利や国内金利が上昇したことが追い風となり利益が堅調に推移したことが読み取れます。

その他にもいわゆるトレーディングで稼ぐ市場部門が堅調に利益を上げています。グローバルに広範な金融機能を提供して安定した収益基盤を築いており、地銀とはまるで別の形態となっています。

「メガバンク」と呼ばれるだけあって、絶対的な基盤の上に成り立っていますよね。

三菱UFJフィナンシャルグループの業績推移

それでは肝心の業績推移についてみていきたいと思います。

以下は過去10年の業績推移です。2023年3月期は過去最高益を達成していますが長い間収益は停滞していました。2008年の水準に戻ったのが2019年でしたからね。その後再度コロナ禍となり、売上は減少しましたが、その後金融市場の追い風を受け、一気に売上高と利益が飛躍しました。

三菱UFJフィナンシャルグループの業績推移

| 決算期 | 売上高 | 経常利益 | 当期利益 | EPS |

|---|---|---|---|---|

| 2007/03 | 6,094,033 | 1,457,080 | 880,997 | 71.1円 |

| 2008/03 | 6,393,951 | 1,029,013 | 636,624 | 51.4円 |

| 2009/03 | 5,677,460 | 82,807 | -256,952 | -円 |

| 2010/03 | 5,040,282 | 545,697 | 388,734 | 31.4円 |

| 2011/03 | 4,528,933 | 646,432 | 583,079 | 47.1円 |

| 2012/03 | 4,951,095 | 1,471,991 | 981,331 | 79.2円 |

| 2013/03 | 4,763,225 | 1,344,176 | 852,623 | 68.8円 |

| 2014/03 | 5,176,102 | 1,694,820 | 984,845 | 79.5円 |

| 2015/03 | 5,638,402 | 1,713,001 | 1,033,759 | 83.4円 |

| 2016/03 | 5,714,419 | 1,539,486 | 951,402 | 76.8円 |

| 2017/03 | 5,979,568 | 1,360,767 | 926,440 | 74.8円 |

| 2018/03 | 6,068,061 | 1,462,418 | 989,664 | 79.9円 |

| 2019/03 | 6,697,402 | 1,348,043 | 872,689 | 70.4円 |

| 2020/03 | 7,299,078 | 1,235,770 | 528,151 | 42.6円 |

| 2021/03 | 6,025,336 | 1,053,610 | 777,018 | 62.7円 |

| 2022/03 | 6,075,887 | 1,537,649 | 1,130,840 | 91.3円 |

| 2023/03 | 9,281,027 | 1,020,728 | 1,116,496 | 92.9円 |

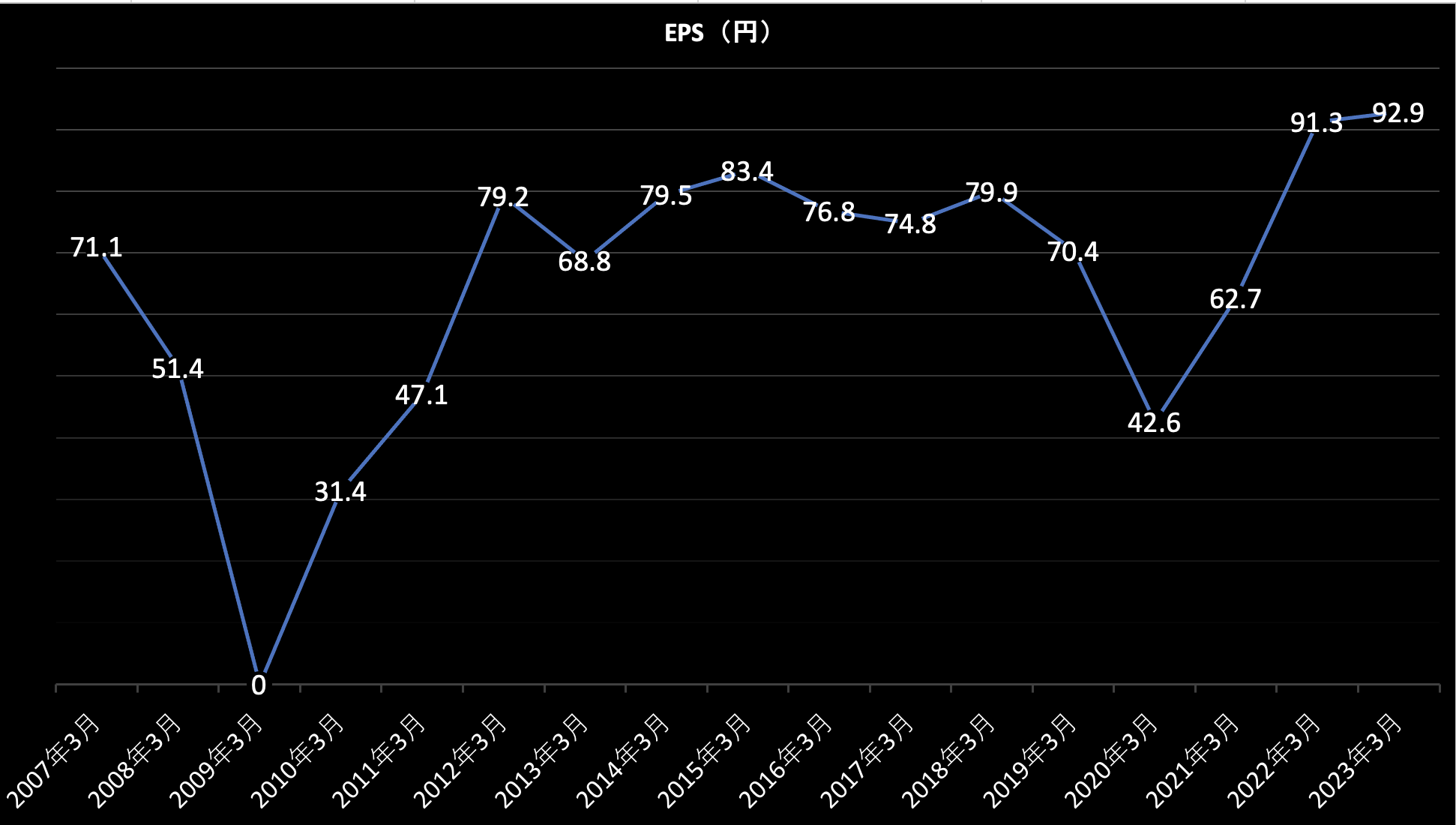

2023年3月期の純利益の見通しは1兆円としていましたが予想を超え1.1兆円となりました。以下はEPSの推移です。直近で最高値まで来ております。これをまだまだ株価の上昇圧力となると見るか、天井と見るかですね。

三菱UFJのEPS推移

| EPS | |

| Mar-07 | 71.1 |

| Mar-08 | 51.4 |

| Mar-09 | -20.7 |

| Mar-10 | 31.4 |

| Mar-11 | 47.1 |

| Mar-12 | 79.2 |

| Mar-13 | 68.8 |

| Mar-14 | 79.5 |

| Mar-15 | 83.4 |

| Mar-16 | 76.8 |

| Mar-17 | 74.8 |

| Mar-18 | 79.9 |

| Mar-19 | 70.4 |

| Mar-20 | 42.6 |

| Mar-21 | 62.7 |

| Mar-22 | 91.3 |

| Mar-23 | 92.9 |

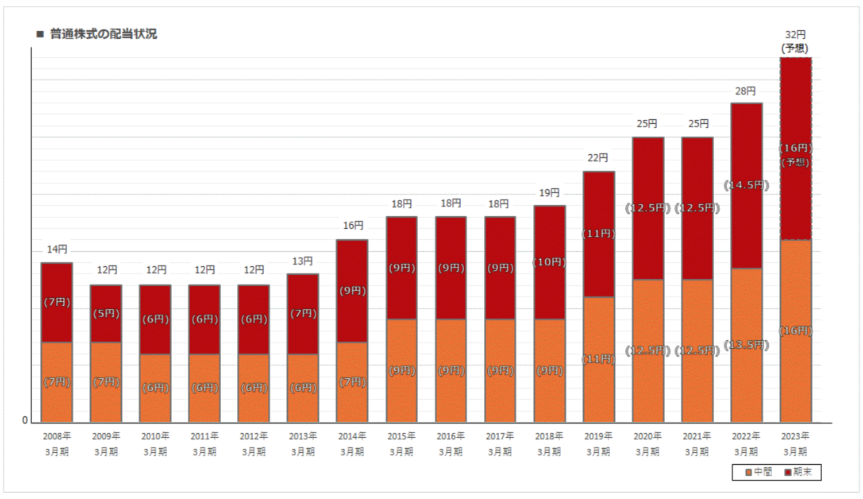

三菱UFJフィナンシャルグループの配当推移

三菱UFJフィナンシャルグループは高配当企業としても個人投資家に人気となっています。配当金は以下の通り累進的に増加していっています。

配当利回りは2023年11月末時点で2.51%となっており、半年前は4%近い水準だったことを考えると割高感が出てきていますよね。高配当銘柄とはもう呼べない水準です。

三菱UFJフィナンシャルグループの株価はなぜ安い状態で放置されていたのか?

それではタイトルにもある三菱UFJグループの株価がなぜ安い状態で放置されているのかという点についてお伝えしていきたいと思います。

理由としては単純で先ほど見てきた通り、純利益が低迷してきたためです。ではなぜ純利益が低迷していたのでしょうか?

大きな理由を2つ上げていきたいと思います。

理由①:日本銀行がマイナス金利や量的緩和といった大規模な金融緩和を継続している

利益は多角化しているとはいえ、収益の中心は伝統的な貸し出しビジネスです。「預金者から低金利で借りて」、「住宅ローンや事業会社に高い金利で貸し出す」ことで利鞘をとるのが伝統的な銀行のビジネスです。

しかし、日本は長年デフレスパイラルに苦しんでおります。

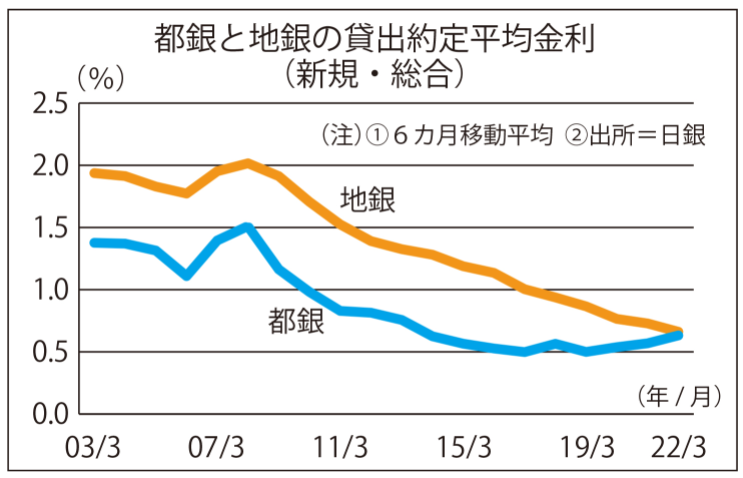

日銀はマイナス金利を実施して量的緩和を行なっていることで長期金利も非常に低い水準となっています。金利が低いので預金者からほぼゼロ金利で資金調達はできるのですが、肝心の貸し出し金利も低下の一途をたどっています。

調達金利はずっとゼロ近辺で固定されているのですが国内の需要が減っているので貸し出し金利の低下の方が激しく利鞘が低下しつづけていました。

利鞘が減っているのが基調的な収益の下押し圧力になっていました。上記の図の状況で増益を達成していくのは難しいですよね。

理由②:ネットバンクが台頭してきている

近年、楽天銀行やauじぶん銀行などの手軽に解説できて若い世代の店舗型の銀行離れが進んでいます。

楽天銀行は1200万口座を突破して勢いは止まるところを知りません。

インターネットで完結できる銀行に魅力を感じる世代が増えてきたことはメガバンクや地銀にとっては大きな経営リスクですね。

この影響もあって三菱UFJも支店を統合したり窓口を減らすなどして徐々に対応を進めています。

コラム:日本銀行が実施している金融緩和とは?

日本銀行が実施している金融緩和は世界的にも特殊なので、後述する見通しの項目でもお伝えすることになるので簡単に触れておきます。

マイナス金利政策の意図とは?

まず有名なのはマイナス金利かと思います。しかし、これは金融機関が日銀に対して預ける資金の一部にマイナス金利が付与されるというものです。

日銀のマイナス金利

金融機関は貸し出ししていない資金を「銀行の銀行」である日銀に預けているので、その一部にマイナス金利を付与しているということです。

要するに、日銀の口座に資金を預けてないで、経済を回すべく、貸し出しに積極的になりなさい!という意図でマイナス金利を実施しているのです。

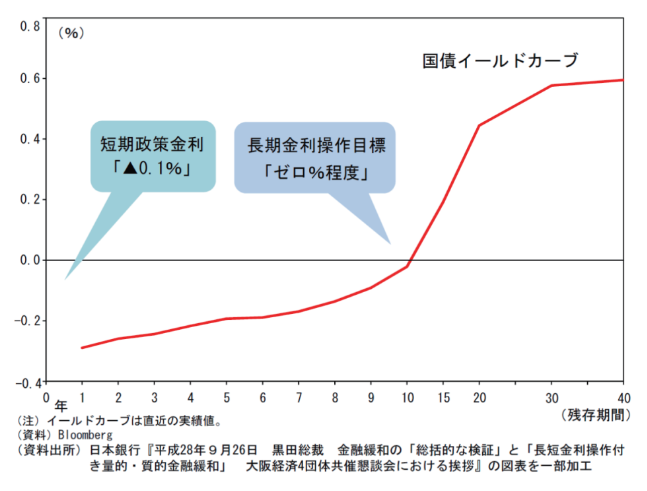

日銀独自の量的緩和政策であるYCC(=イールドカーブコントロール政策)とは?

リーマンショック以降、政策金利がゼロとなっても景気が良くならず先進各国の中央銀行は量的緩和政策を実施してきました。

いわゆる「QE」といわれる非伝統的金融政策です。政策金利は翌日物などの超短期金利を操作する金融政策です。長期金利は操作していないのです。

QEは国債を購入して長期金利まで引き下げるという政策で、短期金利も長期金利も低く抑えて投資意欲を引き上げようという金融政策です。

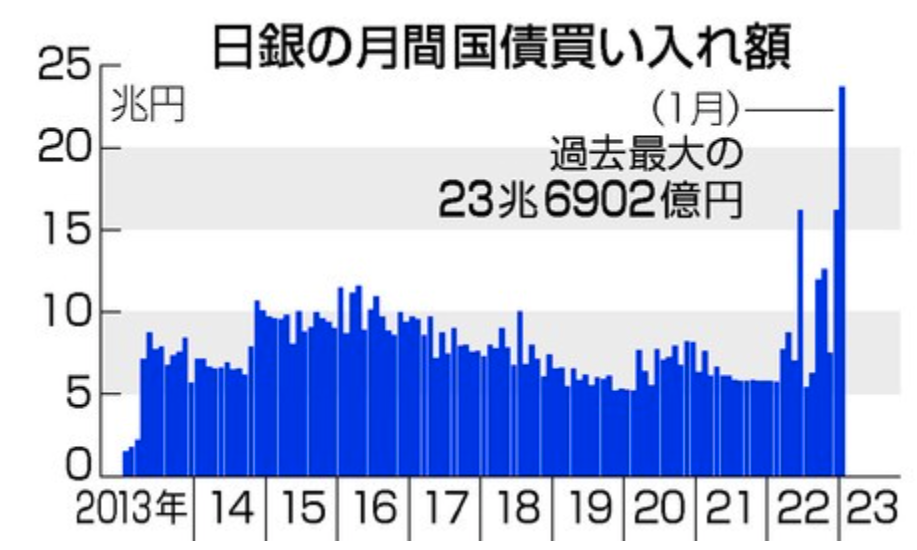

日本銀行は最初は年間80兆円規模の買い入れを行うという量的緩和を実施してきました。しかし、2016年からは10年債金利の誘導目標を明示してイールドカーブ全体をコントロールしようとするイールドカーブコントロール政策を取っています。

イールドカーブコントロール政策

YCC政策と呼ばれているものですね。長らく10年債金利を0%〜0.25%が上限と定めていましたが、2022年末に誘導目標が0.50%に引き上げられ、2023年現在は1.0%まできています。

31日の債券市場で長期金利が0.955%と2013年5月以来の水準に上昇し、日本銀行が設定する実質的な上限の1%に近づいた。日銀が同日開く金融政策決定会合で政策修正を行うとの報道を受けて債券売りが膨らんだ。

日本経済新聞電子版は30日、日銀が31日の会合でイールドカーブコントロール(長短金利操作、YCC)の再修正を議論するとした上で、現在1%としている長期金利の事実上の上限を柔軟にし、一定程度1%を超える金利上昇を容認する案が有力になっていると報じた。これを受けて日本国債先物は夜間取引で急落し、30日の日中取引終値比56銭安の143円68銭で取引を終えた。

三菱UFJフィナンシャルグループの今後の株価の見通しは明るい?

重要なのは今後の見通しです。筆者は短期的にはポジティブなるも長期的には今と同じく停滞すると見ています。この理由についてお伝えしていきたいと思います。

短期的に見通しが明るい理由:YCC政策の事実上の撤廃

まず植田新日銀総裁の元、YCC政策の撤廃が期待されていることが挙げられます。YCCは従来のQEに対して購入する国債を抑えるステルステーパリングの役割が期待されていました。

しかし、以下ご覧いただければわかる通りYCCが導入された2016年から減少を続けた国債購入額が2022年に急激に増えました。

これは世界的なインフレと円安により日本にも押し寄せたインフレを見越して日銀も金融政策を修正するだろうと見越したヘッジファンドの空売りを防衛するために国債を買い占めたことが要因です。YCCで定めた10年債の誘導目標を守るために国債を買って支えたということですね。

しかし、日銀の国債保有比率は既に全体の50%を超え、国債の市場機能が失われると懸念されています。このペースで買い続けるわけにはいかないのです。

さらに日本のインフレは2023年になっても加速しており日銀もYCC政策を解除するという期待が高まっているのです。実際に1%まで引き上げは実行されています。(柔軟に対応と表現)

YCC政策が撤廃されると短期的に長期金利も上昇するので利鞘ビジネスにとってはプラスになります。利鞘ビジネスを根幹としている三菱UFJフィナンシャルグループにとっては追い風となりますね。実際、このYCC撤廃の期待をうけて昨年末から株価は上昇しています。

三菱UFJの年初来株価推移

今後は?10年後は?長期的に見通しが悪い理由:世界的に結局低金利に戻っていく

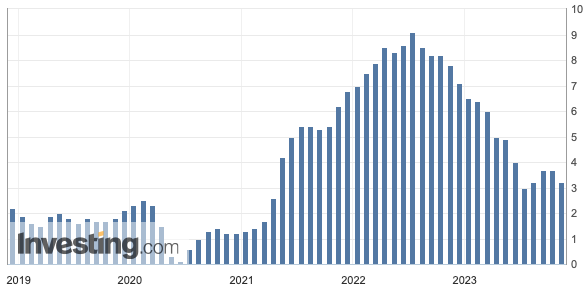

確かに日銀のYCC撤廃により一時的には長期金利が上昇する可能性は高いですが長続きはしません。理由は世界的な景気後退の足音が近づいてきているからです。

2022年は欧米でパンデミック期のバラマキとウクライナ危機によって1970年以来の高インフレが発生しました。このインフレに対応するため欧米の中央銀行は21世紀で最も早いペースで利上げを行いました。

欧州ではそれでもまだインフレが収まる兆しが見えません。米国では徐々にインフレが徐々におさまりつつありますが、副作用の景気後退が現実的なものになってきています。

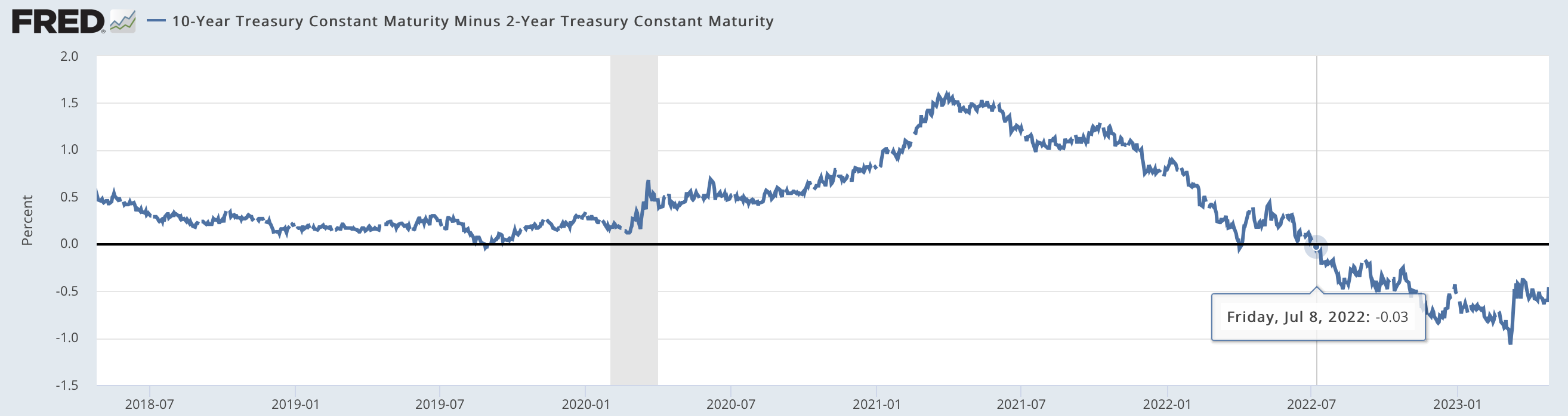

発生後1年から1年半で景気後退が発生する兆候とされる逆イールドは既に2022年7月に発生しています。

2022年7月に逆イールドが発生

つまり、2024年以降にかけて景気後退が発生する確度が高まっているのです。実際に米国のインフレ率も低下しており、債券市場も景気後退を恐れ、債券利回りが低下し始めました。

景気後退が発生すると景気を支えるために、再び金融緩和的な政策が取られます。海外で事業を行なっている三菱UFJフィナンシャルグループには痛手ですね。さらにグローバル化が進展している現代では米国の景気後退は当然、日本にも輸入されます。

日本の景気も悪化して結局またデフレ社会が到来して長期金利も自然とゼロ金利となっていき利鞘は縮小していきます。中長期的にみると利鞘ビジネスは非常に厳しい環境に置かれることには変わりがないのです。

上記のようなマーケットに関する考察は、毎日しっかりとデータと向き合い、観察していなければ、相場の重要局面で的確な判断は下せません。株式市場に限らず、グローバルなマーケットではチャンスが多く転がっているものです。しかし、ほとんどの人がマーケットを観察していないことから、それを好機と認識できていないのです。

テレビで報道される頃にはそのチャンスは終わっていて、むしろ高値掴みを個人投資家に促しているようなものです。ただ、マーケットを毎日観察するのは容易ではありません。筆者は長年意識して、その時間を確保し発信することで自分を律しています。

発信内容に関しては、多くの人に共有して、コメントなどをいただいた方がクオリティが上がっていきますので、読者の方で好機を正確に捉えたいと考えている方は、ぜひ筆者のメールマガジンに登録してみてください。

まとめ

今回のポイントを纏めると以下となります。

今回のポイント

- 三菱UFJFGは広範にグローバルに事業を展開

- 利益は長年低迷していたが直近の世界的な金利上昇の恩恵を受けて上昇基調

- 短期的にはYCC撤廃によって追い風が期待できるも

- 長期的には結局は低金利に行き着き厳しい展開が想定される

- ネットバンクの台頭も脅威

結局は商社と同じく景気連動型のビジネスであることに変わりはありません。リターンは安定しないと考えた方が良いでしょう。

→ 今が売り時!?丸紅の株価は今後どうなる?なぜ安い?10年ホールドすべきかを決算結果、配当利回りやPERなど指標から検証

以下ではどのような市場環境でも安定したリターンを狙える選択肢についてお伝えしていますのでご覧いただければと思います。