丸紅といえば、三菱商事や三井物産など総合商社の一角として就職でも人気企業ですよね。

総合商社業界といえば「貿易業」というイメージが強いですが、それは黎明期の頃で、ここ20年では投資業が大きく収益に貢献していいます。

後続の丸紅のセクター別損益で述べますが、60%程度が事業投資による損益に依存しているように見受けられます。

投資業にシフトした結果、増益を重ね、また資源バブルの波に乗り株価は大きく飛躍しました。

あのウォーレン・バフェット氏も投資した先としてさらに注目度が高まっています。

しかしバフェットからすれば今般の異常な円安で、商社の業績云々ではなく、ただただ20〜30%割引の資源株発見、ラッキーくらいの感覚なのではないかと思います。

米国の著名な投資家ウォーレン・バフェット氏(92)が11日、朝日新聞などのインタビューで日本株への投資拡大に意欲を示したことで、東京株式市場で商社株が急伸している。前日比で5%、株価が上がった商社もある。

総合商社の一角・丸紅とはどのような会社なのか?

総合商社とは何をしている会社なのか?

総合商社といえば、「ラーメンからミサイルまで」と喩えられるように、商売であれば何でも手がけていると世間では言われていると思います。節操ないといえばそうですし、逆にどんな商売でも稼げるのであればやるという商売人魂も感じます。

実際には、やはり利鞘が大きい貿易(トレーディング)と事業投資(メインは資源)の二軸で大きな利益を稼いでいるのが実態かと思います。

つまり総合商社各社の業績から株価を考える時は、資源投資の比率(景気に左右される)を確認する必要があります。

三井物産などは資源一本足打法というイメージが強いですが、丸紅はどのようになっているのかを見ていきたいと思います。

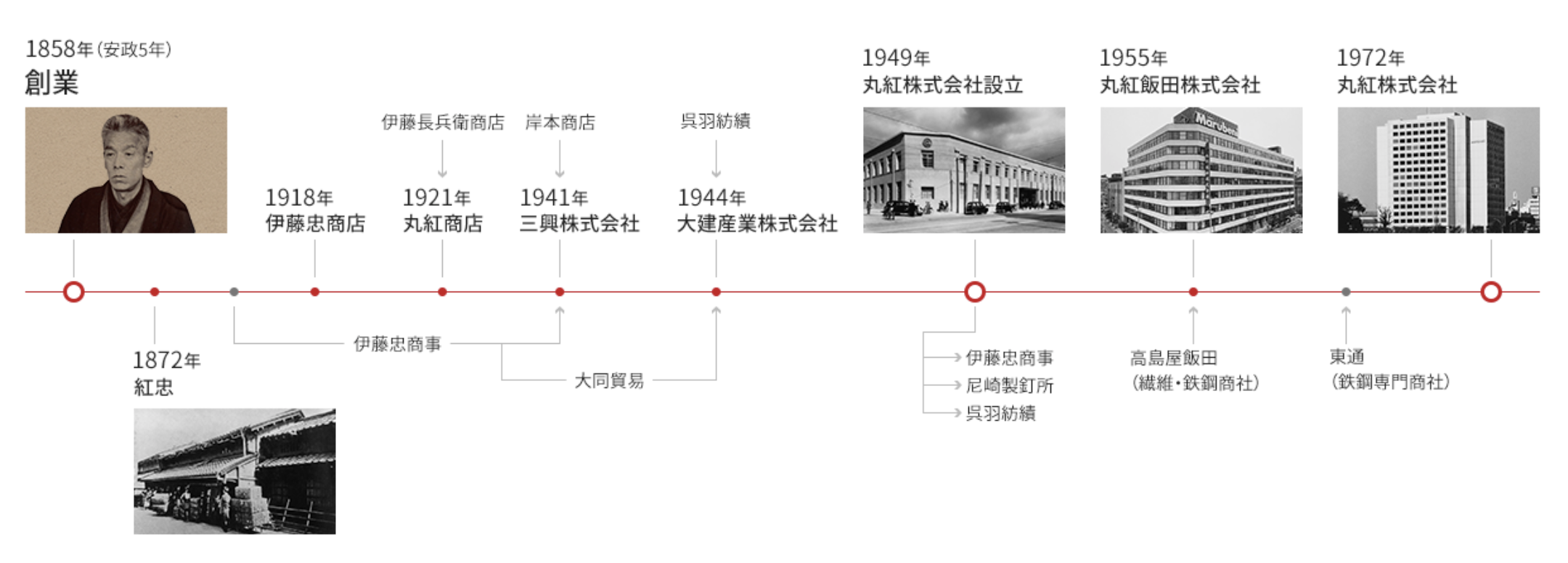

元々は伊藤忠商事と同じ会社だったことが年表からわかります。伊藤忠商事は中国集中投資で遠い存在になってしまいましたね。

丸紅の事業ポートフォリオ

丸紅の事業領域は以下の通りとなっています。

生活産業グループ

- ライフスタイル本部

- 情報ソリューション本部

- 食料第一本部

- 食料第二本部

- アグリ事業本部

素材産業グループ

- フォレストプロダクツ本部

- 化学品本部

- 金属本部

エナジー・インフラソリューショングループ

- 新エネルギー開発推進部

- エネルギー本部

- 電力本部

- インフラプロジェクト本部

社会産業・金融グループ

- 航空・船舶本部

- 金融・リース・不動産本部

- 建機・産機・モビリティ本部

CDIO

- 次世代事業開発本部

- 次世代コーポレートディベロップメント本部

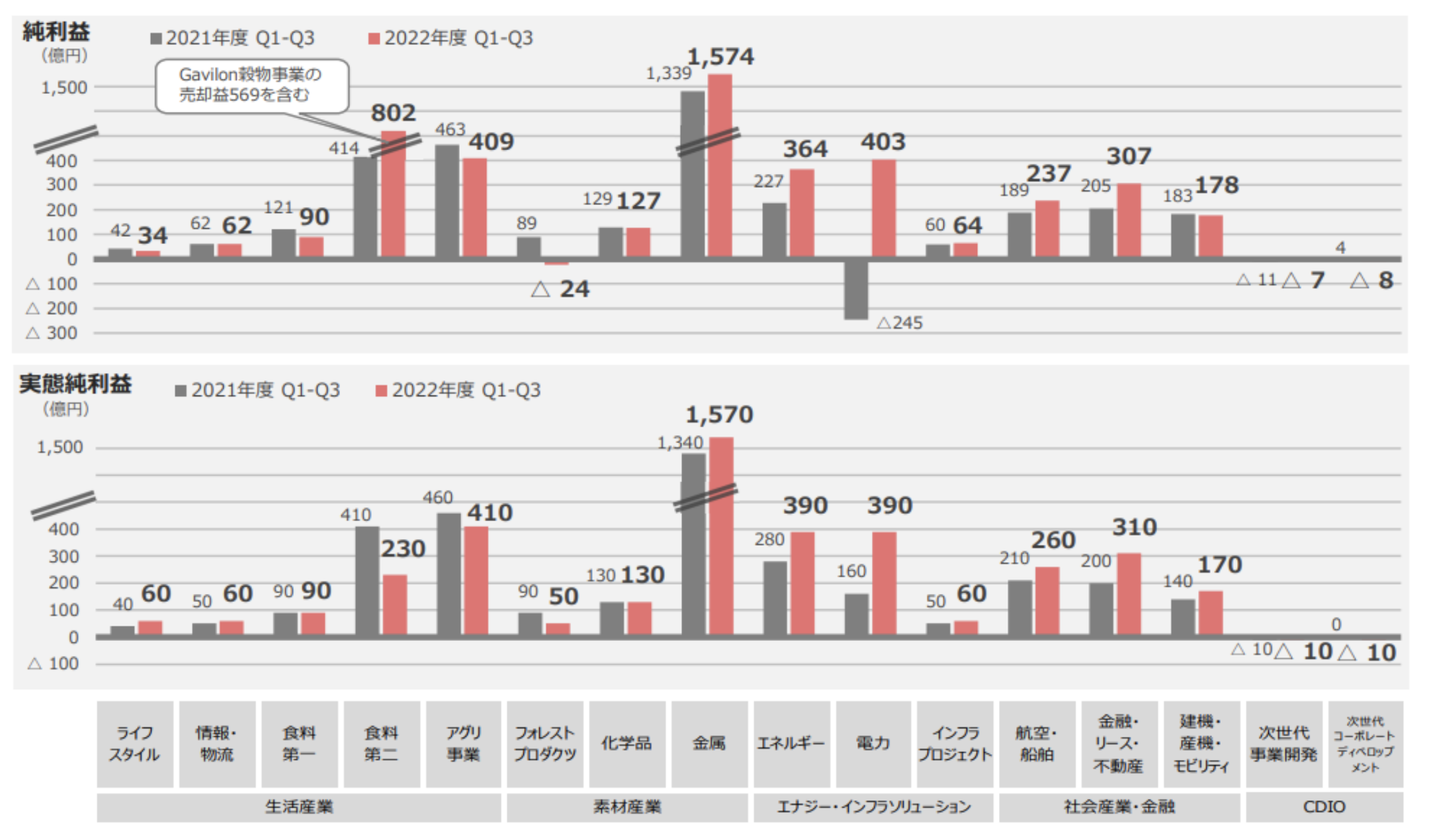

2022年第二四半期のセグメント別の利益を見ると以下の通りとなっています。

| セグメント | 2022 Q 1-Q3 | 2021 Q 1-Q3 | YoY | 損益比率 |

| ⽣活産業 | ||||

| ライフスタイル | 60 | 40 | 50.0% | 1.4% |

| 情報・物流 | 60 | 50 | 20.0% | 1.4% |

| 食料第一 | 90 | 90 | 0.0% | 2.2% |

| 食料第二 | 230 | 410 | -43.9% | 5.5% |

| アグリ事業 | 410 | 460 | -10.9% | 9.9% |

| 合計 | 20.4% | |||

| 素材産業 | ||||

| フォレストプロダクツ | 50 | 90 | -44.4% | 1.2% |

| 化学品 | 130 | 130 | 0.0% | 3.1% |

| 金属 | 1570 | 1340 | 17.2% | 37.7% |

| 合計 | 42.1% | |||

| エナジー・インフラソリューション | ||||

| エネルギー | 390 | 280 | 39.3% | 9.4% |

| 電力 | 390 | 160 | 143.8% | 9.4% |

| インフラプロジェクト | 60 | 50 | 20.0% | 1.4% |

| 合計 | 20.2% | |||

| 社会産業・⾦融 | ||||

| 航空・船舶 | 260 | 210 | 23.8% | 6.3% |

| 金融・リース・不動産 | 310 | 200 | 55.0% | 7.5% |

| 建機・産機・モビリティ | 170 | 140 | 21.4% | 4.1% |

| 合計 | 17.8% | |||

| CDIO | ||||

| 次世代事業開発 | -10 | -10 | 0.0% | -0.2% |

| 次世代コーポレートディベロップメント | -10 | 0 | #DIV/0! | -0.2% |

明らかに金属(37.7%)、エナジーインフラソリューション(20.2%)に偏っていますね。基本的に事業投資が50%を超えていると想像できます。

かなり業績は景気に左右されるということがわかります。昨今の資源高による株価上昇は、教科書通りの動きだったと言えます。

電力の前年比が凄まじいことになっていますね。業績が約2.5倍となっています。

エネルギーも+40%となっており、業績インパクトが非常に大きいものとなっています。

もはや総合商社の株価は資源が高くなり、日本円が弱くなったことによる株高であり、業績云々ではなく世界中の投資家のポートフォリオの組み替えに過ぎないものと見ることもできます。

金融・リース・不動産などの前年比+55%と、完全にインフレ、高金利と景気サイクルに応じて好調となっています。非常にわかりやすい構図となっています。

総合商社の中で丸紅の株価はなぜ安い?チャートと業績(決算)を確認

総合商社の株価は2021年よりぐんぐん伸びていきましたが、その中でも丸紅は安いという言葉をよく聞きます。それは本当なのでしょうか?

各商社の時価総額は以下となっています。

| 順位 | 会社名 | 時価総額 | PER |

| 1 | 三菱商事 | 7.24兆 | 7.81 |

| 2 | 伊藤忠商事 | 7.02兆 | 8.11 |

| 3 | 三井物産 | 6.46兆 | 7.44 |

| 4 | 丸紅 | 3.22兆 | 7.8 |

| 5 | 住友商事 | 3.02兆 | 6.51 |

わかりやすいPERという指標で並べると、五大商社の中では特段安くはないですね。一般的には株式市場のPERより低い数値であれば割安と言えます。

現在の日経平均のPERは13倍程度ですので、五大商社は全て割安と言えます。

しかし、総合商社のようなコングロマリッド企業のPERは基本的には低いです。「コングロマリット・ディスカウント」というものがあります。

多くの産業を抱える複合企業(コングロマリット)の企業価値が、各事業ごとの企業価値の合計よりも小さい状態のこと。多角化は業績変動を減らすなどの利点がある一方、事業の全体像や相乗効果が見えにくい場合は市場評価を下げやすい。経営効率が悪くなるとの懸念が背景にある。例えば、ある高収益事業で稼いだ利益を低収益事業に回される可能性がある。特定の事業出身の経営トップがなじみの薄い別の事業について、誤った経営判断をしてしまうケースもありうる。

経営陣が資源配分を間違えるとあっという間に事業が傾いてしまいますので、コングロマリッド企業はリスクが高めに見積もられているのです。

米国でいえば、ゼネラルエレクトリックなどがコングロマリッド企業の代表例であり、現在は事業分離を進めていますよね。

東芝と米ゼネラル・エレクトリック(GE)で相次いで会社分割の計画が明らかになった。複合企業の市場評価である時価総額が各事業の価値の合計よりも割安になる「コングロマリット・ディスカウント」の解消を狙っている。

総合商社のPERが低いからと言って割安であると判断するのは早計であると言えるのです。

割高かどうかという点ですが、これについては最後に考察を書きます。

丸紅株で配当生活は可能?配当利回りや株主優待は?

「丸紅株で配当生活をする!」というのは発想が非常に危険だと思います。

こんなに世の中の変化のスピードが上がっているのに一つの企業に人生を賭けていいのでしょうか?

丸紅の配当金推移は以下です。リーマンショックからの回復、つまり2010頃からやはり徐々に配当金は上昇しています。

リーマンショック後の株式市場はこの100年で一番恵まれていた時代ではないでしょうか?

米国株は指数が4倍になったりしていたので、その際に株式市場にいた人はとても幸運でした。

筆者もその一人です。しかし、そのフェーズはもう終わりました。

| 1株当たり配当金(円) | |||

| 第2四半期末 | 期末 | 年間 | |

| 2023年3月期(予想) | 37.50 | 40.50 | 78.00 |

| 2022年3月期 | 25.50 | 36.50 | 62.00 |

| 2021年3月期 | 11.00 | 22.00 | 33.00 |

| 2020年3月期 | 17.50 | 17.50 | 35.00 |

| 2019年3月期 | 17.00 | 17.00 | 34.00 |

| 2018年3月期 | 12.50 | 18.50 | 31.00 |

| 2017年3月期 | 9.50 | 13.50 | 23.00 |

| 2016年3月期 | 10.50 | 10.50 | 21.00 |

| 2015年3月期 | 13.00 | 13.00 | 26.00 |

| 2014年3月期 | 12.50 | 12.50 | 25.00 |

| 2013年3月期 | 12.00 | 12.00 | 24.00 |

必ず好調な市場も終焉を迎えるものです。丸紅の配当利回りは現在2023年4月26日時点で3.89%です。

意外と低いですよね。5大商社の本日4月26日時点で並べると以下の通りです。

| 会社名 | 配当利回り | 時価総額 | PER | |

| 1 | 三菱商事 | 3.14% | 7.24兆 | 7.81 |

| 2 | 伊藤忠商事 | 2.89% | 7.02兆 | 8.11 |

| 3 | 三井物産 | 2.99% | 6.46兆 | 7.44 |

| 4 | 丸紅 | 3.89% | 3.22兆 | 7.8 |

| 5 | 住友商事 | 5.08% | 3.02兆 | 6.51 |

住友商事が群を抜いて高いですね。丸紅4%程度ですから、5000万円を投資して年間200万円、 1億円を投じて400万円程度ですから、一般的な生活を営むには厳しいと思います。

また、丸紅株で一極集中投資をするわけにもいきませんし、最大でもポートフォリの30%程度に抑えることになるかと思います。

これは人それぞれの感覚ですが、筆者であれば10億円ほど資産があるなら、3億円くらい丸紅に超長期投資をして、4%を狙おうかなという感じです。

年間1200万円ほどのリターンを狙う感じでしょう。

ただ、後述しますが短期的には元本が割れることが間違いないと思うので、5年ほどは証券口座を見ないようにしたいものです。

こんな思いをするくらいなら、もっと良い投資先があるので、筆者は冷静にそちらを選びます。

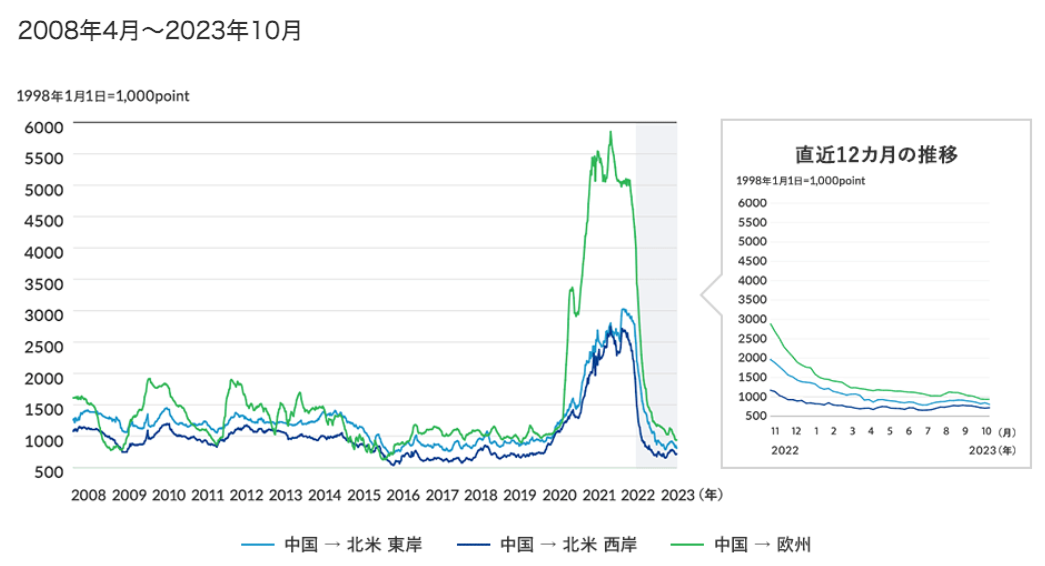

総合商社株は景気に敏感なので、日本郵船や商船三井を分析した時にも述べましたが、景気加熱の入り口で投資するのであればわかりますが、堅実な資産運用をしていく上で、今後不況が見込まれる中で投資をするというのは、筆者にはあまりピンときません。

投資妙味がないということです。現在はかなり割高であるとも感じています。

ちなみに株主優待はありませんでした。「モノを持たない総合商社の株主優待とは?」という感じだったので納得です。

10年ホールドOK?丸紅の株価は今後どうなる?売り時はいつ?

今後の見通しについては世界経済や世界の金融環境に大きく依存します。商社は事業投資を行なっているので世界経済が沈没すると投資している企業の株価が沈下して丸紅の業績お悪化します。

刻一刻と変化する世界経済や金融環境については以下のグローバルマーケットレポートで定期的に最新情報をお伝えしていますので参考にしていただければと思います。

総合商社の場合は基本的に獲得したキャッシュを資源投資へ投下の流れで20年以上経過しており、昨今の資源高でハイリターンを叩き出してきました。

しかし、あくまで景気サイクル中後期であり、今回はCovid-19による世界的な紙幣ばら撒きが進み手がつけられないインフレが発生したため、資源バブルへと突入しました。

米エクソンモービルなども凄まじい株価上昇を見せましたよね。

エクソンモービルの株価も景気と連動しています。しかし、いつか終わりが来るものです。

「長期投資」というのは、景気サイクルの上げも享受し、下げも耐え忍ぶということです。

非常に時間がかかるのですが、投資が苦手な人は黙ってホールドしておくだけなので、30年ほど経過すると握っていてよかったという話になるのです。

「10年ホールドしていいか?」と聞かれれば30年ホールドしてくださいと言うかもしれません。

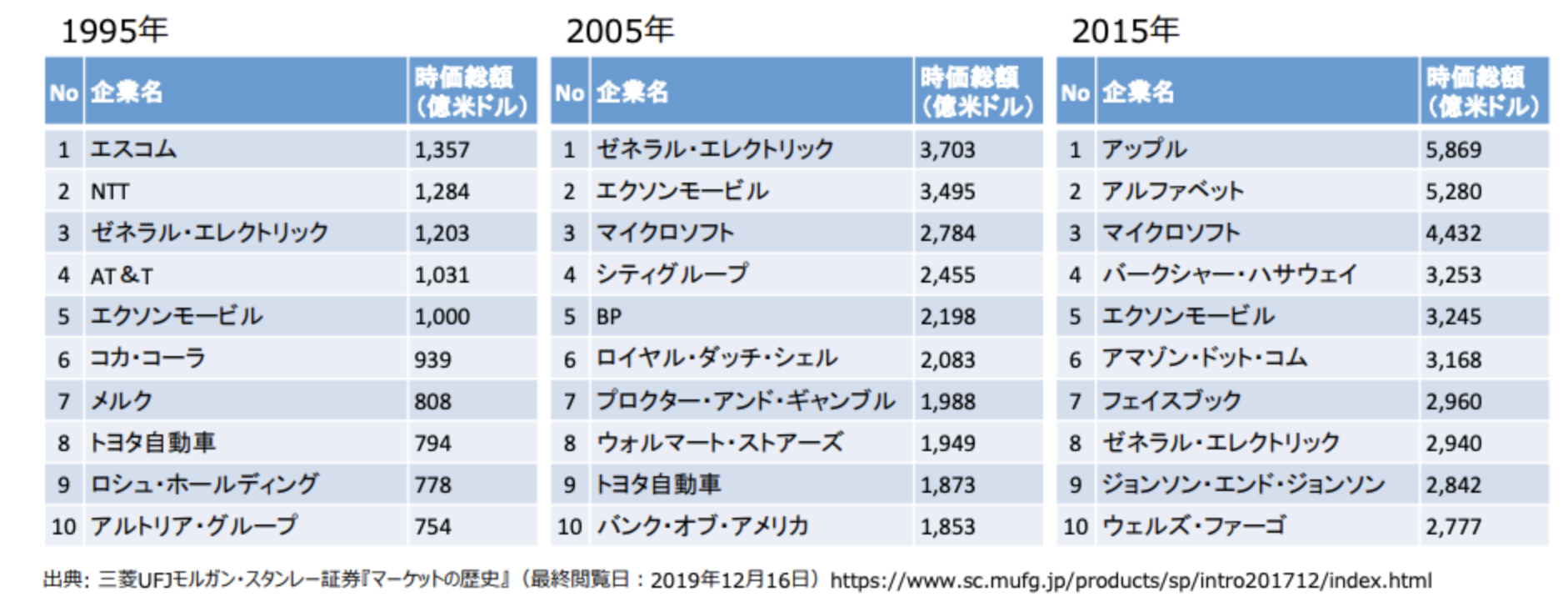

しかし、これはかなりギャンブルですよね。1995年はなんとNTTが世界2位の時価総額を誇っていたのです。

今も時価総額ランキングで上位に残っているのはエクソンモービルくらいです。数ある企業の中で長期投資をすべき企業を見定めるのは至難です。

丸紅の売り時はいつかというと、基本的には今だと思います。理由は米国がすでに不況入り間近であり、インフレが下落し円高突入、つまり資源バブルが終了するということです。

すでに日本郵船や商船三井の記事で散々述べていますが、世界的に不況が来ることはもう確定事項です。

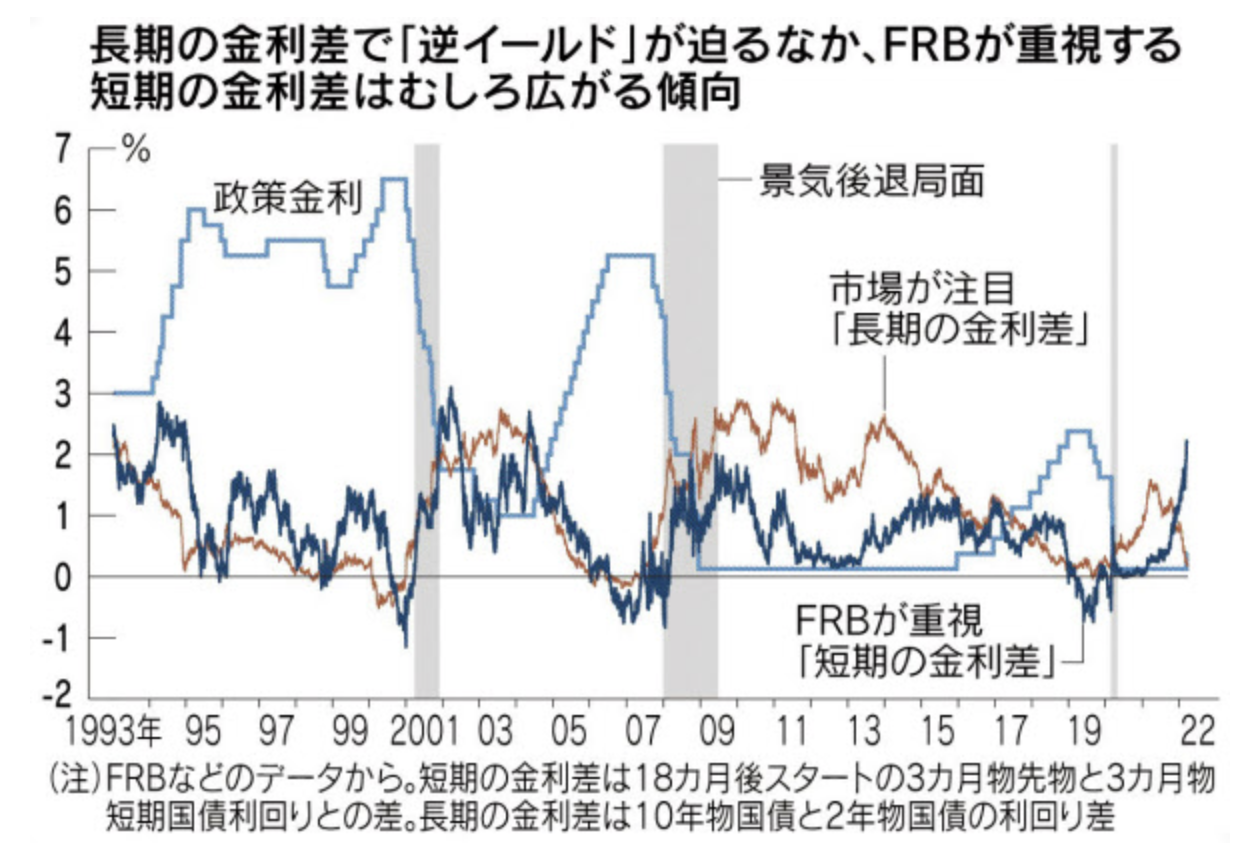

先行指標である船上運賃も下落し、また金融市場も逆イールドが発生しています。

そして株式市場や銘柄の株価が下落するタイミングは本当にわからないのです。しかし、ほぼ確定事項であるということだけがわかっているのです。株価の下落は上昇中に突然起こるもので、最後はチキンレースになるのが常です。

短期金利が長期金利を上回り、イールドカーブ(利回り曲線)が右下がりの曲線となっている状態のこと。市場関係者が将来的に金利が下がるとみている場合に起こる現象で、一般的に景気後退の兆候として捉えられる。

三菱商事を始めとした総合商社株はいつ落ちてもおかしくない状況で、配当目的の投資家が支えていること、まだバブルの残り香があることからしぶとく横ばいとなっていますが、時間の問題かと思います。