ファンドラップは近年金融機関が積極的に販売を行なっているサービスです。

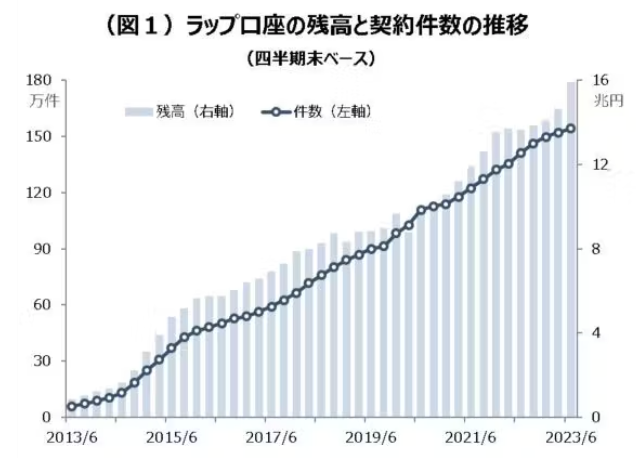

ファンドラップ全体の契約残高は2023年6月末時点で15兆9232億円となっています。現在2023年末時点では更に増えていることが想定されます。

ファンドラップの契約残高上位は以下の通りで大手証券会社の独壇場となっています。

| 会社名 | 残高 | 件数 |

| 野村證券 | 3兆4057億円 | 16.3万件 |

| SMBC日興証券 | 3兆3874億円 | 20.2万件 |

| 大和証券 | 3兆2483億円 | 16.1万件 |

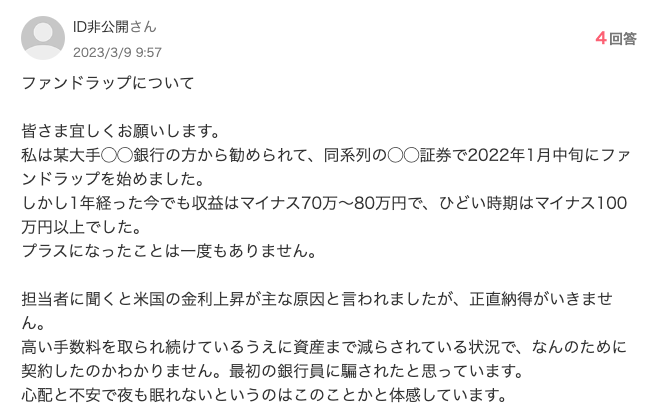

ただ、掲示板ではファンドラップに投資して大損をしているという書き込みがYahoo知恵袋で見られました。

Yahoo知恵袋

他にも日経新聞の記事では以下のようにパフォーマンスの低さを嘆く声が聞かれています。

【相談内容】大手商社に長年勤めていたIさんは、8年前に定年でリタイアし、退職金で資産運用を始めた。最初は証券会社の営業マンにすすめられた投信をいくつか買っていたが、2年前に運用を一括で任せられるラップ口座でファンドラップを契約した。手間は減ったものの、運用成績がパッとしない。コロナショックもあって今後の生活資金に不安を感じている。

実際、当記事でも紹介しますが各ファンドラップの成績をみると上記の方と同様に悩んでいる方が多いということが容易に想像できる結果となっていました。

当記事ではファンドラップについて以下の点をお伝えしていきたいと思います。

当記事のポイント

- そもそもファンドラップはどのようなサービスなのか?

- ファンドラップの成績はどうなっているのか?

- なぜファンドラップの成績がひどい状況になっているのか?

- 初心者に向けてファンドラップより魅力的な選択肢とは?

そもそもファンドラップとは?

そもそもファンドラップとはどのような金融サービスなのかという点についてお伝えしていきます。

ファンドラップは投資一任契約による資産運用サービス

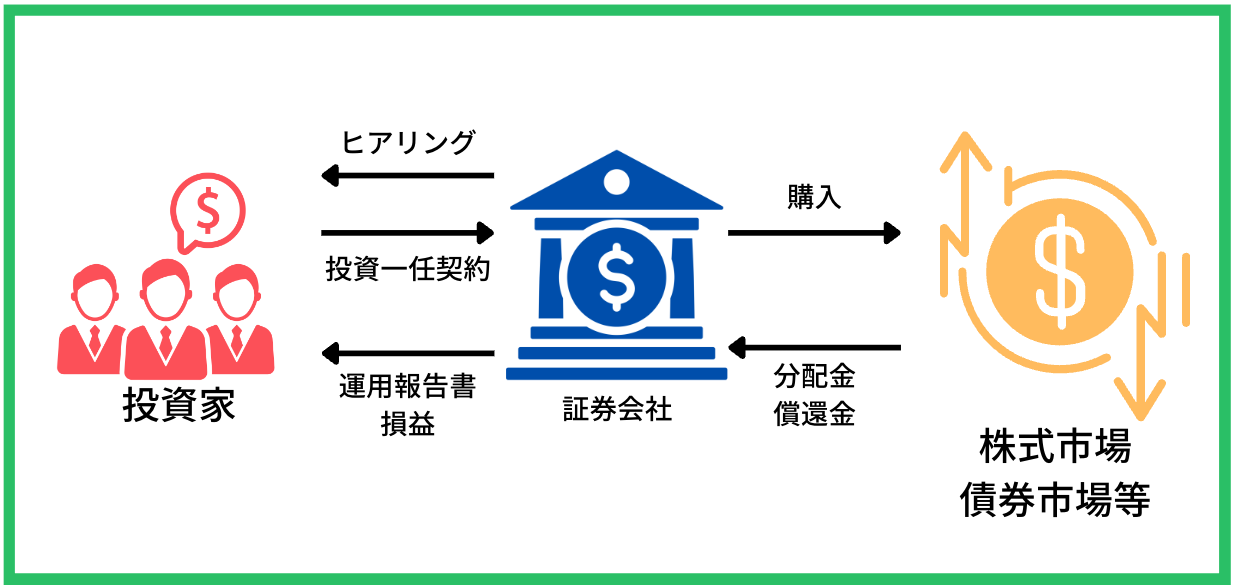

ファンドラップとは「投資一任契約による資産運用サービス」です。金融機関と投資一任契約を締結し口座を開設したら以下の運用に関する全てのことをお任せすることができます。

流れとしては以下となります。

- ヒアリングに基づきリスク許容度を決定して投資ポートフォリオの提案を受ける

- 投資一任契約を締結する

- 実際に投資を行い運用

- 市場環境に応じてポートフォリオのリバランスの実行をし管理してもらう

ファンドラップによりますが主に以下のような資産を組み入れてポートフォリオを組成しています。

- 国内株式

- 国内債券

- 外国株式

- 外国債券

- REIT

- オルタナティブ

オルタナティブについては追って詳しく解説しますが、ヘッジファンドや商品(金、原油)などの株式や債券の動きと連動しない動きをする資産のことをさします。

オルタナティブについては組み入れているファンドラップと組み入れていないファンドラップがありますが、他の資産に関しては概ねどのファンドラップも組み入れています。

このような複数の資産に組み入れて運用するサービスとしてバランス型の投資信託があります。

次の項目でバランス型投資信託との違いについてお伝えしていきます。

バランス型の投資信託の違い①:資産配分比率の自由度の違い

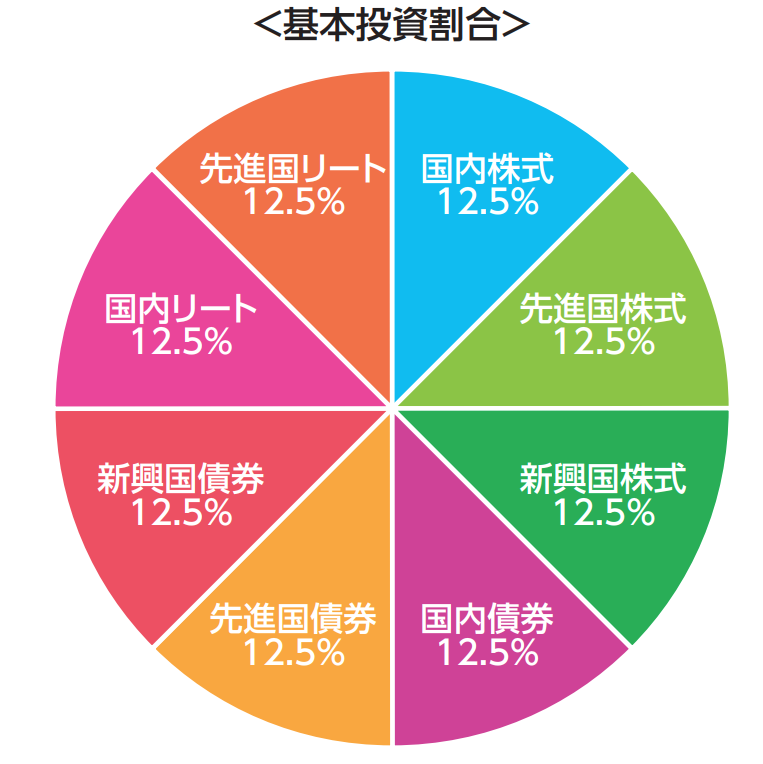

バランス型投資信託は最初から配分比率が決められています。例えばeMAXIS Slim バランス(8資産均等型)は以下の通り8つの資産を12.5%組み入れることを運用方針としています。

eMAXIS Slim バランス(8資産均等)のポートフォリオ

一方、ファンドラップは 投資家へのヒアリングに基づいて個々人に合わせたポートフォリオを提案するという点が大きく異なる点です。

リスク許容度が高い方には株式やREITの比率が高くなり、リスク許容度が低い方には債券の比率が高くなります。

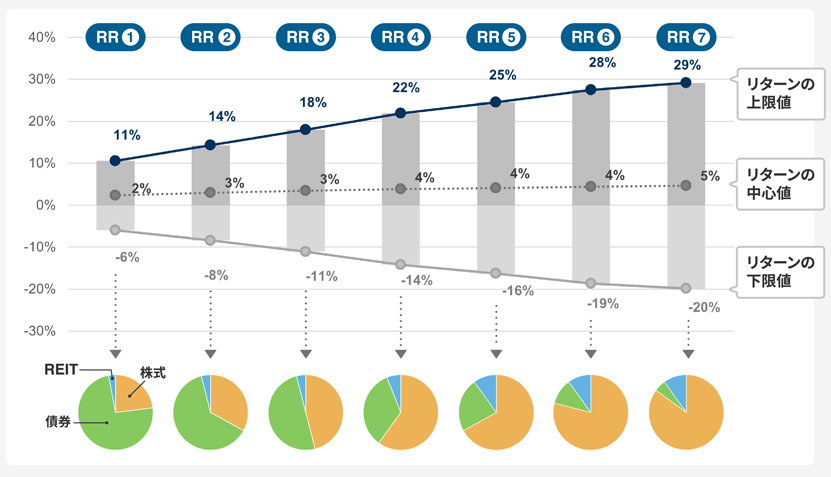

以下は一番契約残高が多い野村證券のファンドラップサービスの各リスク許容度毎のポートフォリオのイメージです。

あらかじめ用意されているパターンを選択するパターンオーダー制のファンドラップもあれば、各個人に応じて完全にオーダーメイドのファンドラップもありあす。

バランス型の投資信託の違い②:受けられるサービスの相違

投資信託は投資したら毎月の月次レポートなどで運用実績を確認することができます。

一方のファンドラップは金融機関から投資家に対して定期的に運用報告が行われます。また、投資家の状況が変わった際にはポートフォリオの変更なども受け付けてくれます。

バランス型投資信託については予め決められたポートフォリオに則った運用しか行われないので、状況に応じた柔軟性というのはファンドラップの一つのメリットですね。

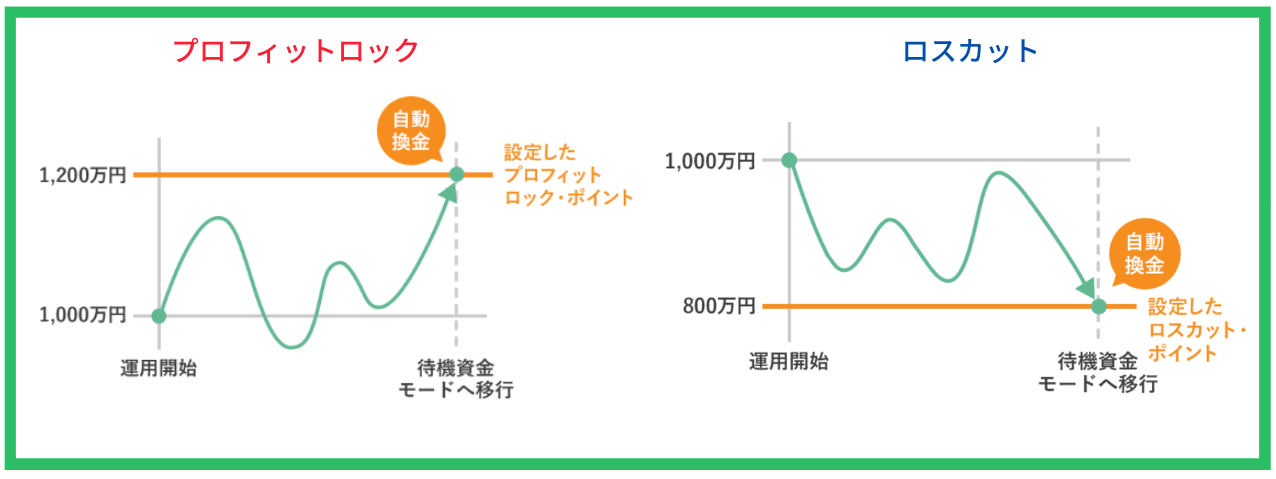

その他にもファンドラップでは予め指定した水準まで利益が出た時に自動的に利益が確定されるプロフィットロックや、反対に予め指定したレベルまで損失が発生した場合に損切りを行うロスカットを行うサービスなどを備えたものもあります。

バランス型の投資信託の違い③:手数料形態の相違

バランス型の投資信託は以下の3つの手数料が発生します。

- 買い付け手数料(発生しないバランス投信も多々ある)

- 信託報酬(預け入れ残高に対して年率で発生する手数料)

- 信託財産留保額(投資信託を解約する際に投資家が負担する費用)

これに対してファンドラップでは金融機関側でのコンサルを行う側面があるので

- 投資一任契約に係る報酬(預け入れ残高に対して年率で発生する手数料)

- 信託報酬(ファンドラップを投資て投資する投信に発生する信託報酬)

- 信託財産留保額(ファンドラップを投資て投資する投信に発生する信託財産留保額)

投資一任契約に係る報酬は細かくわけるとファンドラップサービス手数料(口座管理手数料)と投資顧問報酬に分けることができますが、一括で提示しているファンドラップが多くなっています。

また、投資一任契約に係る報酬は固定報酬型と成功報酬併用型から選択することが可能なファンドラップがあります。

結局、どれくらいコストが発生するかは追って金融庁のデータをもとに説明しますが、冒頭で紹介した日経新聞の記事では以下の通りコスト高が低いパフォーマンスの要因の一端となっていると指摘されています。

Iさんのように「プロに一任しているのに思ったほど資産が増えない」と不満をもち、相談に来られる人は少なくありません。どうして成果が上がらないのか、ちょっと不思議ですよね。その謎を解くカギは「コストの高さ」にあります。

最近は安いタイプも登場していますが、国内の主なファンドラップの費用は年間で最大3%近くにのぼるといわれています。一般的に「ファンドラップ・フィー」と呼ばれる直接費用に加え、運用商品自体に掛かる間接費用が別途発生する料金体系になっています。

どのような方がファンドラップを利用しているのか?

ファンドラップを利用している方は以下の方かと思います。

- 自分で運用を行う自信がなくプロに一任したいと考えている

- 定期預金の解約時や投資信託の解約時に金融機関から営業を受けた

- 銀行口座に余剰資金を置いていたら営業を受けた

次の項目でお伝えしていますがファンドラップは現在、金融機関の肝いりのサービスになっています。

最初にお伝えした通り契約残高は右肩上がりに上昇しています。

ただ、成績の項目でお伝えしますが、これはファンドラップの成績が良いからではありません。

金融機関側の事情でファンドラップを積極的に社運をかけて売り出していることが契約残高の増加の主因となっています。

金融機関がファンドラップの販売に力を入れている背景とは?

運用成績に移る前に、なぜ金融機関がファンドラップの販売に力を入れているのか紐解いて行きたいと思います。

銀行は本業である利鞘ビジネスの収益力が低金利によって大幅に低下し、証券会社は手数料の安いネット証券の台頭で収益低下に苛まされています。

そのため、投資信託を代表とした手数料収入が得られる商品販売に傾倒していきました。

金融機関は投資家に購入手数料と信託手数料が高いアクティブ投資信託を購入させて、損失が出ている投信は損切りさせて新たな投信を買わせるという営業手法をとっていました。

何度も購入手数料を獲得できますし投資期間中は信託報酬を獲得できるので非常に効率よく手数料を獲得することができるのです。

しかし、金融庁からこの販売手法が問題視され資産管理型営業への方向転換を迫られました。

もともとファンドラップが普及した背景には、業界特有の「事情」があります。これまで証券会社は、顧客に短期間で新しいファンドに乗り換えさせる「回転売買」などで手数料収入を得てきました。しかし顧客の利益を削るこの販売手法が金融庁から問題視され、「資産管理型営業」への方向転換を迫られたのです。そこから証券会社が販売に注力したのがラップ口座です。証券会社の利益を維持する目的があるからこそ、高めの料金設定になっているのでしょうね。

短期売買をさせて儲けるビジネスを諦めて長期保有で高い手数料を取るファンドラップに移行したというわけです。

なぜ金融庁に指摘されているのか?

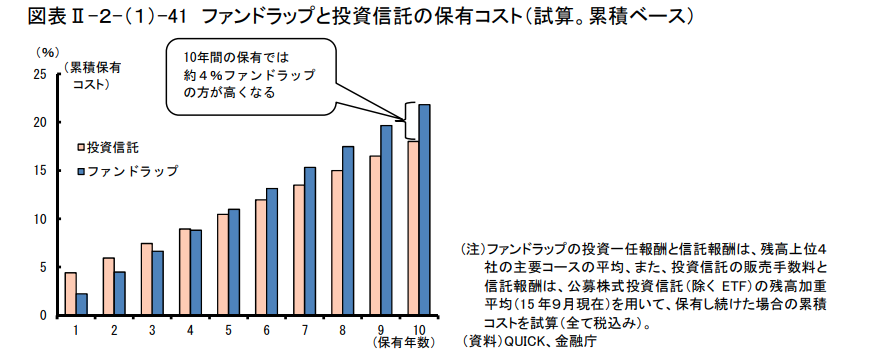

しかし、この転換についても金融庁は金融レポートの中でコストの高さを指摘しています。

投資家が支払う手数料は、主なファンドラップ商品の平均で、年間 2.2%に達する。一方、一般の投資信託の場合、初年度に平 均3%程度の販売手数料がかかるものの、毎年支払う手数料(信託報酬等)は平均 1.5% 程度となっている。 これらの平均料率を使って、ファンドラップと一般の投資信託の保有コストを比較してみ ると、4年を超えて投資を継続する場合、ファンドラップの方が一般の投資信託よりも保有 コストは高くなる

10年間保有するとファンドラップが4%もコストが大きくなると試算しています。

金融庁

上記の投資信託は手数料が高いアクティブ投信なので、インデックス投信と比較すると、その差は歴然となります。

またファンドラップが投資対象としている投信は系列の運用会社が設定する投資信託が平均で5割を占めています。中には7割にも上るものもあると金融庁に指摘されています。

顧客よりも金融グループ全体の利益を優先しないように投資対象の投信の選定に祭して外部より助言をうけてはいるものの、その助言会社も大半が系列会社という状況になっています。

アクティブ投信営業と同じく顧客目線ではなく、あくまで自らの金融グループの利益を優先しているのではないかとも指摘されています。

運用成績がひどい!?金融庁が発表しているファンドラップの運用成績ランキング!

それでは重要なファンドラップの運用成績を見ていきたいと思います。2018年〜2022年末までのデータを金融庁がまとめてくれていますので成績順に纏めると以下となります。

参考となるように同期間の全世界株式や代表的なバランスファンドであるeMAXISバランス(8資産均等)のデータも下に並べています。

| 費用(年率) | 年率リターン 2018年〜2022年 費用控除後 |

シャープレシオ 2018年〜2022年 費用控除後 |

|

| 東海東京ファンドラップ | 1.65% | 2.81% | 0.31 |

| 楽ファンドラップ | 0.72% | 2.00% | 0.23 |

| ダイワファンドラップ オンライン |

1.10% | 1.85% | 0.22 |

| ダイワファンドラップ | 1.54% | 1.83% | 0.22 |

| 三井住友信託 ファンドラップ (SMA) |

1.54% | 1.56% | 0.20 |

| いちよしファンドラップ | 1.41% | 1.53% | 0.16 |

| 水戸ファンドラップ | 2.20% | 1.23% | 0.17 |

| 野村SMA | 1.05% | 1.18% | 0.17 |

| 日興ファンドラップ | 1.32% | 1.12% | 0.13 |

| アイザワファンドラップ | 1.65% | 1.12% | 0.14 |

| SMBCファンドラップ | 1.49% | 1.03% | 0.14 |

| ダイワファンドラップ プレミアム |

1.43% | 0.95% | 0.12 |

| 野村ファンドラップ | 1.16% | 0.92% | 0.12 |

| Mizuho Fund Wrap | 0.77% | 0.92% | 0.12 |

| みずほファンドラップ | 1.65% | 0.74% | 0.10 |

| ウエルススクエア ファンドラップ |

0.99% | 0.52% | 0.09 |

| りそなファンドラップ | 1.14% | -0.91% | -0.18 |

| MUFGファンドラップ | 1.31% | -2.26% | -0.57 |

| ダイワSMA | 2.20% | -3.75% | -0.52 |

| 平均 | 1.38% | 0.48% | 0.04 |

| eMAXISバランス (8資産均等) |

0.55% | 3.90% | 0.41 |

| eMAXIS Slim 全世界株式 |

0.06% | 4.80% | 0.38 |

一番リターンが高い東海東京ファンドラップですら過去5年の平均年率リターンは2.81%となっています。

2018年に1000万円投資した場合に2022年末時点で1148万円になっているということになります。正直、2020年から2021年のバブル相場をお経験してこのリターンは低すぎますね。

時に日本では円安が進んでおりリターンは底上げされているはずですので物足りない結果といえるでしょう。しかも、最高のパフォーマンスを誇るファンドラップでこの成績ですからね。

平均成績だと年率1.38%になります。2018年に1000万円投資したとしても2022年末時点で1070万円にしかなっていません。

ちなみに8資産に分散投資するバランスファンドであるeMAXISバランス(8資産均等)の年率リターンは3.9%、eMAXIS Slim 全世界株式の年率リターンは4.8%となっています。

バランスファンドに完敗している成績となっていますね。

おそらく株式も債券も売られた2022年単年に限ればひどい結果となっており冒頭のように頭を抱えている方が大勢いらっしゃることが想定されます。

ファンドラップは顧客満足度が低いためか平均保有期間も以下の通り1年〜2年となっています。数年で愛想をつかされるという状況になっているのです。

| 解約者の平均保有期間(年) | 未解約保有者の平均保有期間(年) | |

| ダイワファンドラップ | 3.16 | 2.40 |

| 水戸ファンドラップ | 2.91 | 2.45 |

| いちよしファンドラップ | 2.87 | 1.93 |

| 野村ファンドラップ | 2.68 | 2.21 |

| SMBCファンドラップ | 2.58 | 2.02 |

| みずほファンドラップ | 2.56 | 2.08 |

| Mizuho Fund Wrap | 2.44 | 1.23 |

| 全体 | 2.40 | 1.82 |

| 三井住友信託 ファンドラップ(SMA) |

2.33 | 1.75 |

| ダイワファンドラップ オンライン |

2.19 | 1.69 |

| りそなファンドラップ | 2.18 | 1.45 |

| ウエルススクエア ファンドラップ |

2.09 | 1.11 |

| 野村SMA | 1.85 | 1.35 |

| ダイワファンドラップ プレミアム |

1.53 | 1.21 |

| 楽ラップ | 1.43 | 0.91 |

| MUFGファンドラップ | 1.37 | 0.81 |

| GRAN GOAL | 1.19 | 0.80 |

| ダイワSMA | 0.95 | 1.61 |

ファンドラップの運用成績がひどい理由とは?

ファンドラップの運用成績がひどい理由は構造的な要因があります。

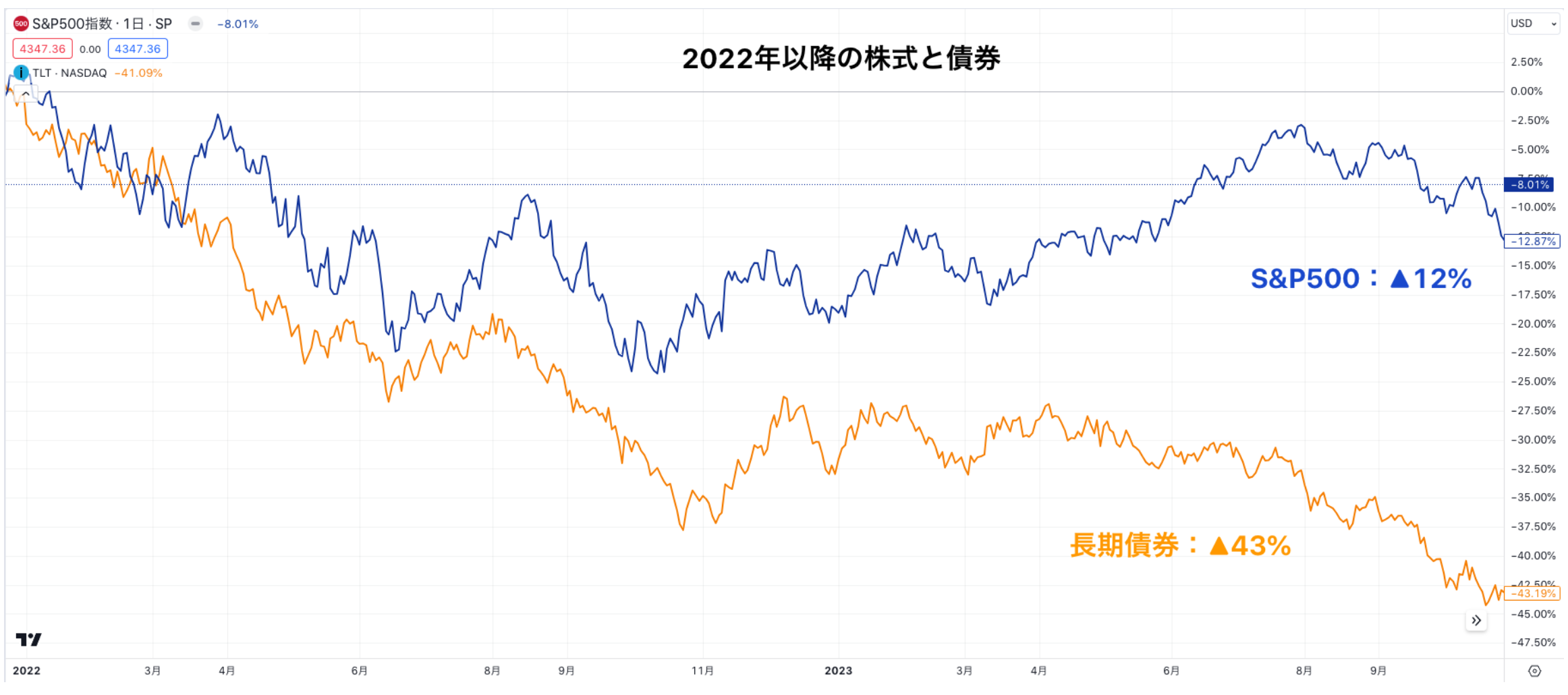

ファンドラップは主に株式と債券に投資しています。通常は債券と株式は逆相関で補完し合うのですが2022年は債券も株式も下落していきました。

以下は2022年以降の米国のS&P500指数と長期債のチャートですが、株式は▲12%、長期債券は▲43%という散々な結果になっています。

2022年以降の株式と債券のリターン

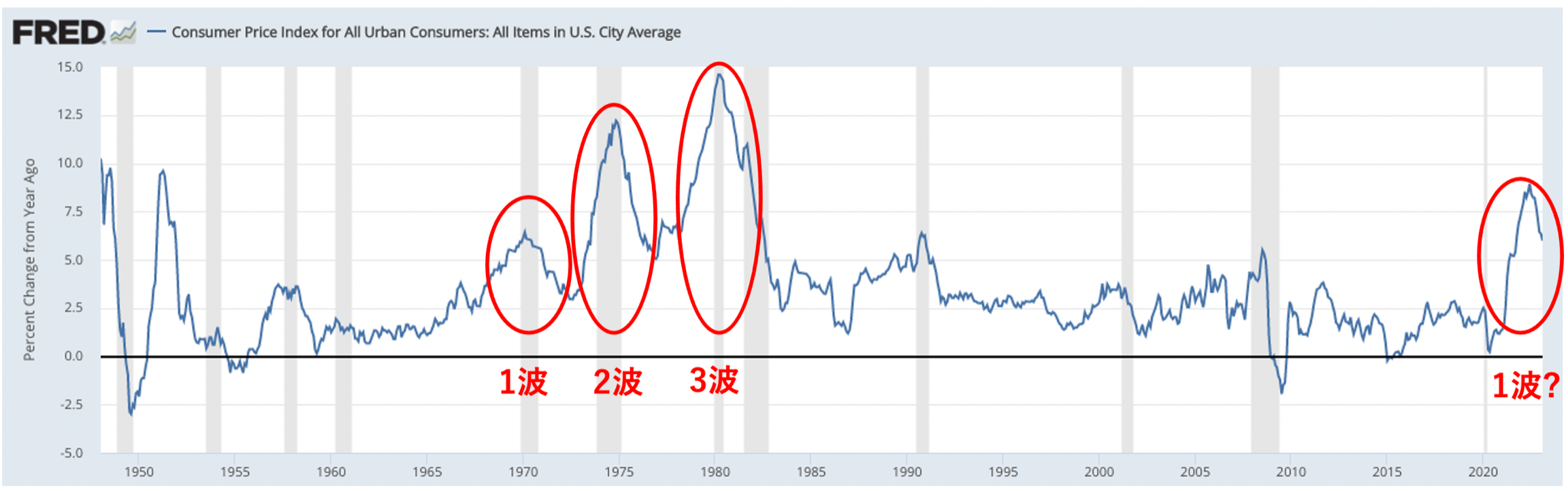

原因は2021年末から発生した1970年代以来の高インフレです。

2020年に発生したパンデミックの混乱を支えるために空前絶後の量の「お金」をばらまいたことでインフレが発生していきました。

インフレは一度発生すると何度も津波のように襲う傾向があるので今後もインフレの波が押し寄せる可能性は十分にあります。

米国の1950年以降のインフレ率の推移

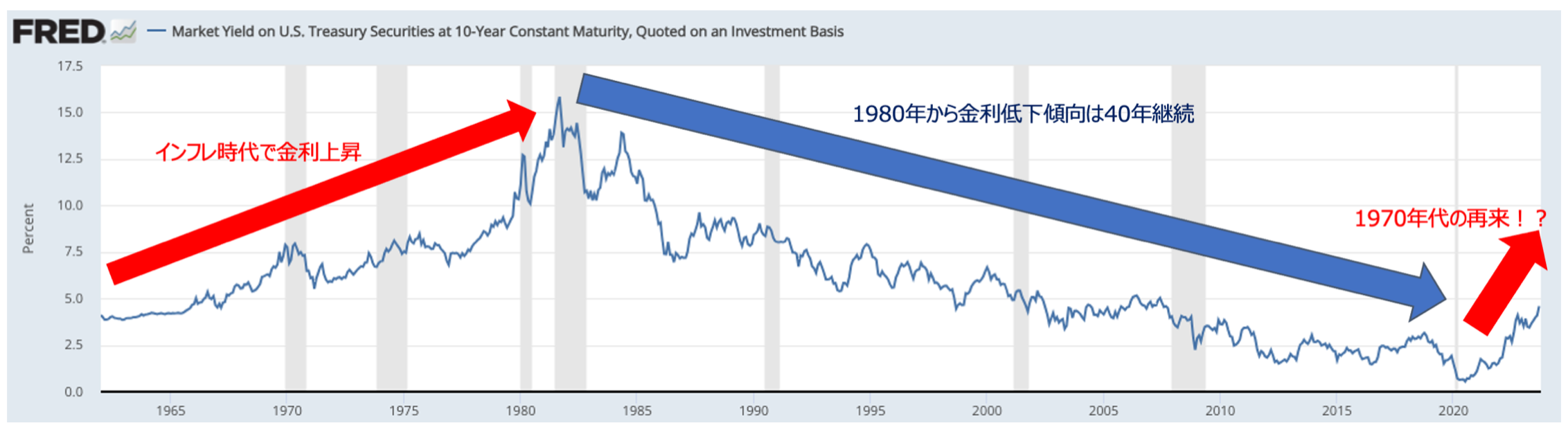

米国や欧州の中央銀行はインフレに対応するために政策金利を引き上げていきました。結果として長期金利も上昇していきました。

以下は米国の10年債金利の推移です。1980年から継続した金利低下の傾向が打ち破られて上昇に転じています。

1970年代のインフレ時代のようにインフレが長引けば短期的に下落することはあれども、まだまだ金利は上がっていきます。

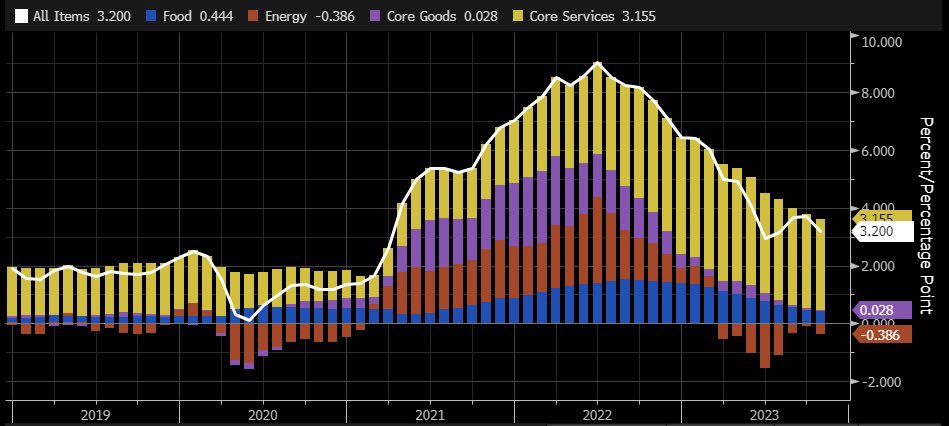

2023年に入ってインフレは低下してきていますが重要なサービスインフレ(黄色)は全く下がっていません。

2023年のインフレ低下はエネルギー価格下落によってもたらされたもので、中東情勢の悪化などの影響で原油が上昇すれば高インフレは再燃します。

CPI(インフレ率)の内訳

このようにインフレ下では債券と株式に分散投資していたとしてもリスクヘッジにはならないのです。

そこで注目を集めているのが第三の選択肢であるオルタナティブ投資です。次の項目で解説していきます。

ファンドラップよりおすすめの選択肢とは?

ファンドラップに投資をしている方又は検討している方というのはプロに運用を一任したいというニーズを持たれている方かと思います。

しかし、いくらプロに任せるといっても株式と債券に分散投資をしていてはリターンを見込むのは難しい時代が到来していることを先ほどお伝えしました。

投資をお任せできてインフレ時代にも優れたパフォーマンスをだす投資先というのがニーズとして高いのではないでしょうか?

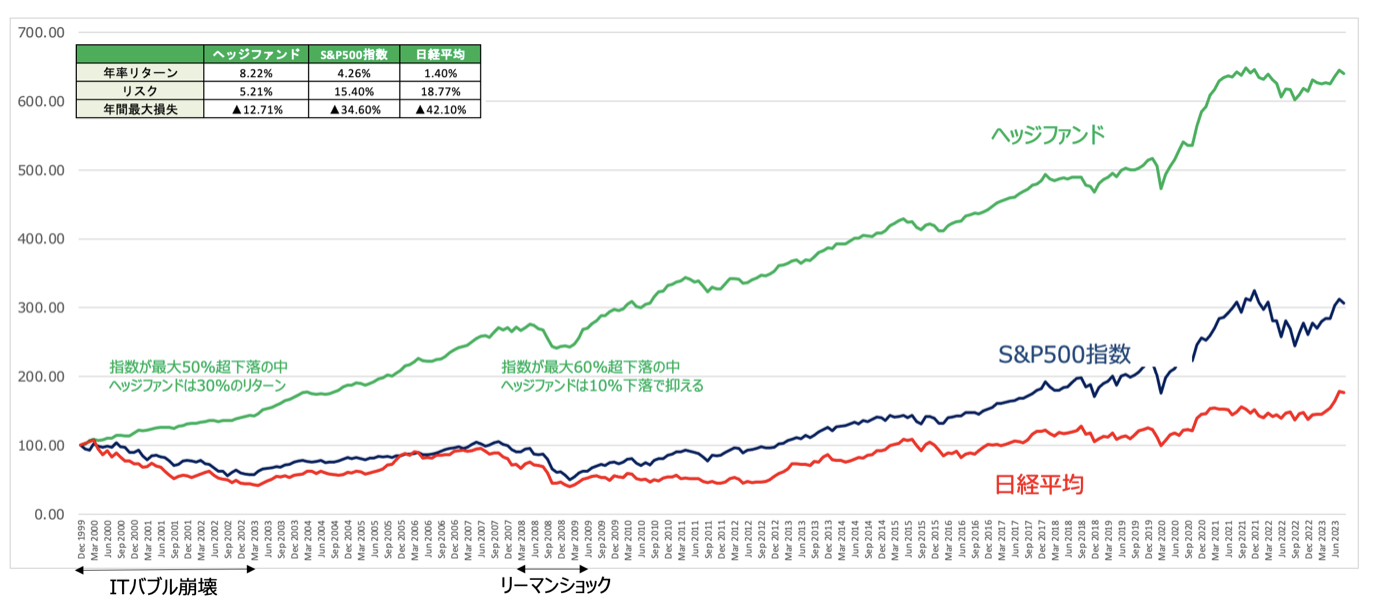

そのような条件を満たす投資先として筆者がおすすめするのがヘッジファンド です。ヘッジファンドは株式と債券とは異なる動きをするオルタナティブ投資の代表格とも言える資産です。

市場環境に依拠せずにリターンを狙えることから年金基金や保険会社などの機関投資家も積極的に組み入れています。

ヘッジファンドとファンドラップを比較すると以下となります。

| ヘッジファンド | ファンドラップ | |

| 投資を任せられる | ○ | ○ |

| パフォーマンス | 安定して高い傾向 | バランスファンドよりも低い |

| リスク | 低い(市場環境に依拠しない) | インフレ時代には低いとはいえない |

| 手数料 | 購入手数料 信託報酬 成功報酬 |

購入手数料 信託報酬 ファンドラップフィー 信託財産留保額 |

| ファンドマネージャー | 一流の本物のプロが収益を追求して運用を担当 | サラリーマンのファンドマネージャーによって運用されている投信で運用 |

ヘッジファンドの魅力は低いリスクで高いパフォーマンスを期待できる点です。百聞は一見にしらずれ以下のパフォーマンスをご覧ください。

インデックスで最強のパフォーマンスを残したS&P500指数を大きくアウトパフォームしているだけでなくリーマンショックなどの株式市場の暴落局面を見事にマネージして損失を抑えています。

ヘッジファンドは本物のプロに預けたら自動で運用してくれるので投資初心者にとっては魅力的な選択肢になります。

投資歴10年を超える筆者もポートフォリオの主軸はヘッジファンドとなっており、30代で億り人達成の最大の立役者となっています。

筆者が投資しているファンドを含めて魅力的なファンドをランキング形式で纏めていますので参考にしていただければと思います。

まとめ

今回のポイントを纏めると以下となります。

今回のポイント

- ファンドラップは投資一任サービスで契約残高は15兆円を超えてきている

- 個々人のリスク許容度に応じてポートフォリオを提案してくれる

- 債券や株式やREITに分散投資をしている

- 手数料は投資一任契約にかかる報酬がアドオンされるのでバランス型投信よりも高い

- 手数料ビジネスの主力として各社金融機関が積極的に販売している

- 手数料形態の不透明性や高さについて金融庁から顧客本位ではなく金融機関本位であると指摘を受けている

- 過去5年のパフォーマンスは低くバランス型投信に完敗している

- インフレ時代には債券と株式に分散投資していてもリスク分散になるとは限らない

- 市場環境に依拠しないリターンを期待できるヘッジファンドがおすすめ