日経平均株価が上昇していく中で、銀行株も盛り上がっていますね。

以前はUFJなど他メガバンクを解析しましたが、今回はみずほフィナンシャルグループのみずほ銀行を紐解いていこうと思います。

- 【今が買い時?】三菱UFJの株価はなぜ安い?理由を紐解いた上で今後どうなるかを予想!

- 三井住友銀行の株価はなぜ安い?今が買い時なのか?今後10年も配当金生活可能な銘柄なのかをブログで分析

みずほ銀行とは?三菱UFJ、三井住友銀行、りそな銀行と並ぶ巨大メガバンク

みずほ銀行とは日本では三大メガバンクの三番手という印象が強いですが、世界では総資産額ベースでは18位となっています。

UFJは9位、SMBCは12位なので少し後塵を拝していると言えますね。

みずほ銀行の会社概要としては以下で、従業員数はなんと26,000人、海外82拠点と世界中にネットワークがあることがわかります。

| 商号 | 株式会社みずほ銀行 (Mizuho Bank, Ltd.) |

|---|---|

| 金融機関コード | 0001 |

| 発足日 | 2013年7月1日 |

| 資本金 | 1兆4,040億円(2022年3月31日現在) |

| 所在地 | 大手町本部(登記上の本店住所) 〒100–8176 東京都千代田区大手町1丁目5番5号(大手町タワー) 電話:03–3214–1111(代表)丸の内本部 〒100–8241 東京都千代田区丸の内1丁目3番3号(みずほ丸の内タワー) 電話:03–3214–1111(代表) 地図 |

| 代表者 | 取締役頭取加藤 勝彦(かとう まさひこ)(2022年4月1日就任) |

| 従業員数 | 25,897人(2022年3月31日現在) |

| 国内ネットワーク | 461(2022年6月30日現在) |

| 海外ネットワーク | 82(2022年6月30日現在) |

ちなみにみずほ銀行を傘下に持つみずほフィナンシャルグループの概要は以下です。

資本金は2兆円超え、社長はあの木原誠二内閣官房副長官の兄である木原正裕氏が務めています。国の中枢ポジションを兄弟で務めており、まさに華麗なる一族ですよね。

| 商号 | 株式会社みずほフィナンシャルグループ (Mizuho Financial Group, Inc.) | |

|---|---|---|

| 上場(証券コード) | 東京証券取引所プライム市場(8411) ニューヨーク証券取引所(MFG) |

|

| 設立日 | 2003年(平成15年)1月8日 | |

| 所在地 | 大手町本部(本社) 〒100–8176 東京都千代田区大手町1丁目5番5号(大手町タワー) 丸の内本部 〒100–8241 東京都千代田区丸の内1丁目3番3号(みずほ丸の内タワー) 地図 |

|

| 資本金 | 2兆2,567億円 | |

| 代表者 | 執行役社長木原 正裕(きはら まさひろ) | |

| 従業員数 | 2,072人 (みずほフィナンシャルグループおよび連結子会社就業者数合計52,420人) (2022年3月31日現在) |

|

| 発行済株式総数 | 2,539,249,894株 普通株式 2,539,249,894株 (2023年3月31日現在) |

|

| 流通株式数 | 1,820,962,400株 (2023年3月31日現在) |

|

蛇足ですが、組織の略称は以下となっています。

- FG :みずほフィナンシャルグループ

- BK :みずほ銀行

- TB :みずほ信託銀行

- SC :みずほ証券

- RBC :リテール・事業法人カンパニー

- CIC :大企業・金融・公共法人カンパニー

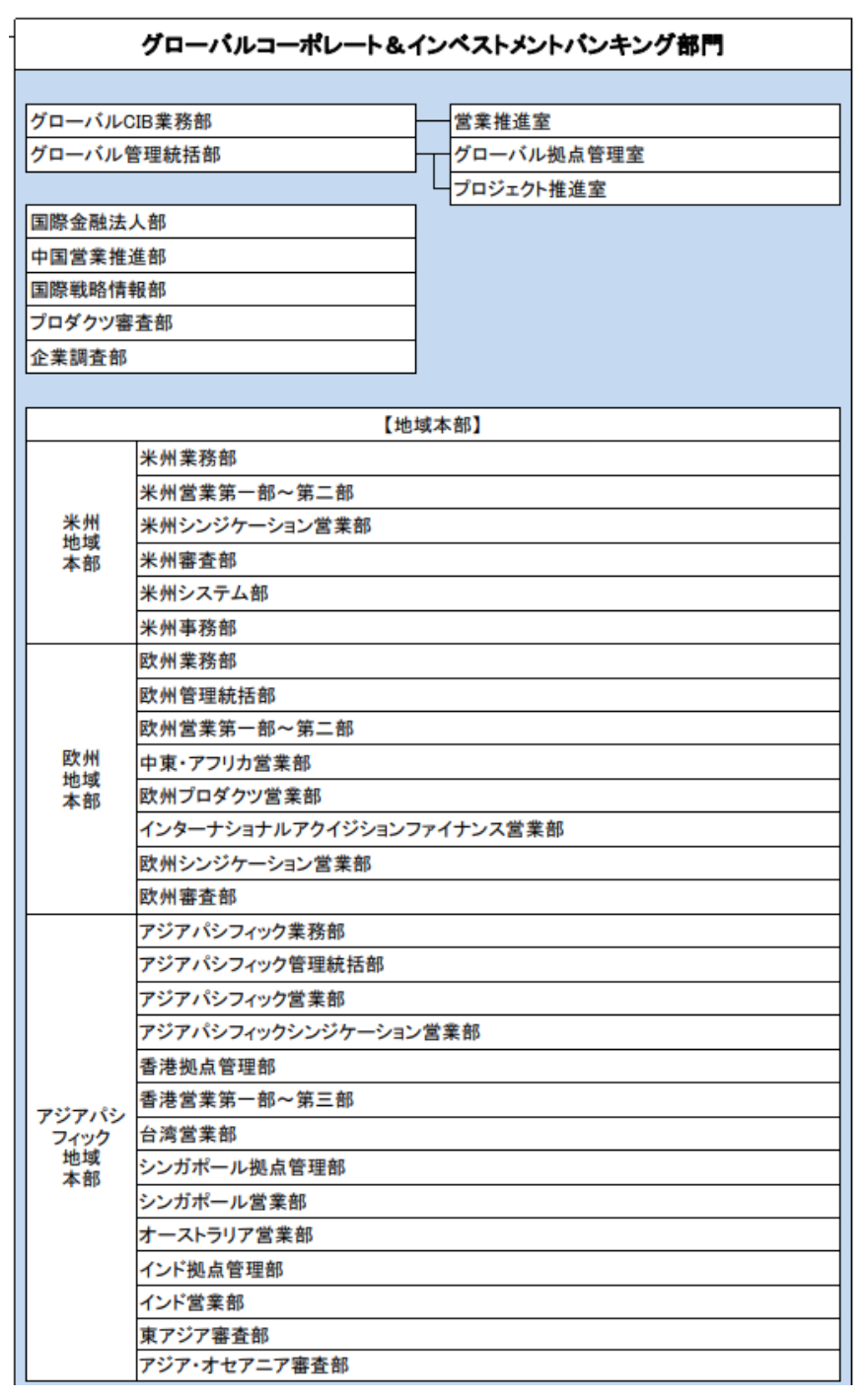

- GCC :グローバルコーポレートカンパニー

- GMC :グローバルマーケッツカンパニー

- AMC :アセットマネジメントカンパニー

みずほ銀行(FG)の業績は?

それでは業績を見ていきましょう。みずほ銀行といえば度重なるATMなどシステムダウンで世間を騒がせることがとても多です。

ただ、それは個人顧客向けサービスであり、法人向けサービスに目を向けると景色は変わってくるのかもしれません。

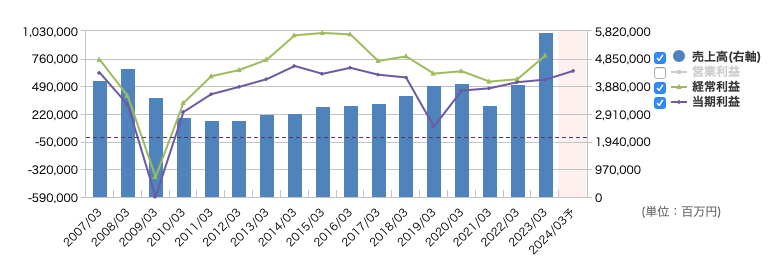

直近5年は2021年3月期のCovid-19の時期がへこんでいますが、それ以降増収増益となっています。2023年3月期の売上は急回復して前年同期比+46%と跳ねています。

純利益は2021年以降ずっと前年同期比プラスですね。EPSも右肩上がりです。

| 決算期 | 売上高 | 前年同期比 | 経常利益 | 前年同期比 | 当期純利益 | 前年同期比 | EPS | BPS |

| 2024/03予 | - | -% | - | -% | 640,000 | 9.80% | 240.7円 | -円 |

| 2023年3月 | 5,778,772 | 45.80% | 789,606 | 41.00% | 555,527 | 4.70% | 219.2円 | 3,604.0円 |

| 2022年3月 | 3,963,091 | 23.20% | 559,847 | 4.40% | 530,479 | 12.60% | 209.3円 | 3,581.9円 |

| 2021年3月 | 3,218,095 | -19.30% | 536,306 | -15.90% | 471,020 | 5.00% | 185.9円 | 3,652.5円 |

| 2020年3月 | 3,986,701 | 1.60% | 637,877 | 3.90% | 448,568 | 364.50% | 177.0円 | 3,375.4円 |

| 2019年3月 | 3,925,649 | 10.20% | 614,118 | -21.50% | 96,566 | -83.30% | 38.1円 | 3,452.3円 |

| 2018年3月 | 3,561,125 | 8.10% | 782,447 | 6.10% | 576,547 | -4.50% | 227.5円 | 3,577.4円 |

| 2017年3月 | 3,292,900 | 2.40% | 737,512 | -26.10% | 603,544 | -10.00% | 238.2円 | 3,362.9円 |

| 2016年3月 | 3,215,274 | 1.10% | 997,529 | -1.30% | 670,943 | 9.60% | 264.8円 | 3,223.0円 |

| 2015年3月 | 3,180,225 | 8.60% | 1,010,867 | 2.40% | 611,935 | -11.10% | 241.5円 | 3,220.4円 |

| 2014年3月 | 2,927,760 | 0.50% | 987,587 | 31.60% | 688,415 | 22.80% | 271.7円 | 2,548.0円 |

| 2013年3月 | 2,913,005 | 7.30% | 750,376 | 15.70% | 560,516 | 15.70% | 221.2円 | 2,338.8円 |

| 2012年3月 | 2,715,674 | 0.00% | 648,561 | 10.20% | 484,519 | 17.30% | 191.2円 | 1,892.3円 |

| 2011年3月 | 2,716,791 | -3.60% | 588,498 | 79.90% | 413,228 | 72.60% | 163.1円 | 1,649.9円 |

| 2010年3月 | 2,817,625 | -19.80% | 327,127 | 182.80% | 239,404 | 140.70% | 94.5円 | 1,386.2円 |

| 2009年3月 | 3,514,428 | -22.30% | -395,131 | -199.50% | -588,814 | -289.20% | -円 | 842.0円 |

| 2008年3月 | 4,523,510 | 10.30% | 397,120 | -46.90% | 311,224 | -49.90% | 122.8円 | 1,539.8円 |

| 2007年3月 | 4,099,654 | 15.20% | 748,170 | -18.80% | 620,965 | -4.50% | 245.0円 | 1,938.0円 |

株価が上昇するのも当然かと思います。ちなみにカンパニー別の業績は以下となっています。

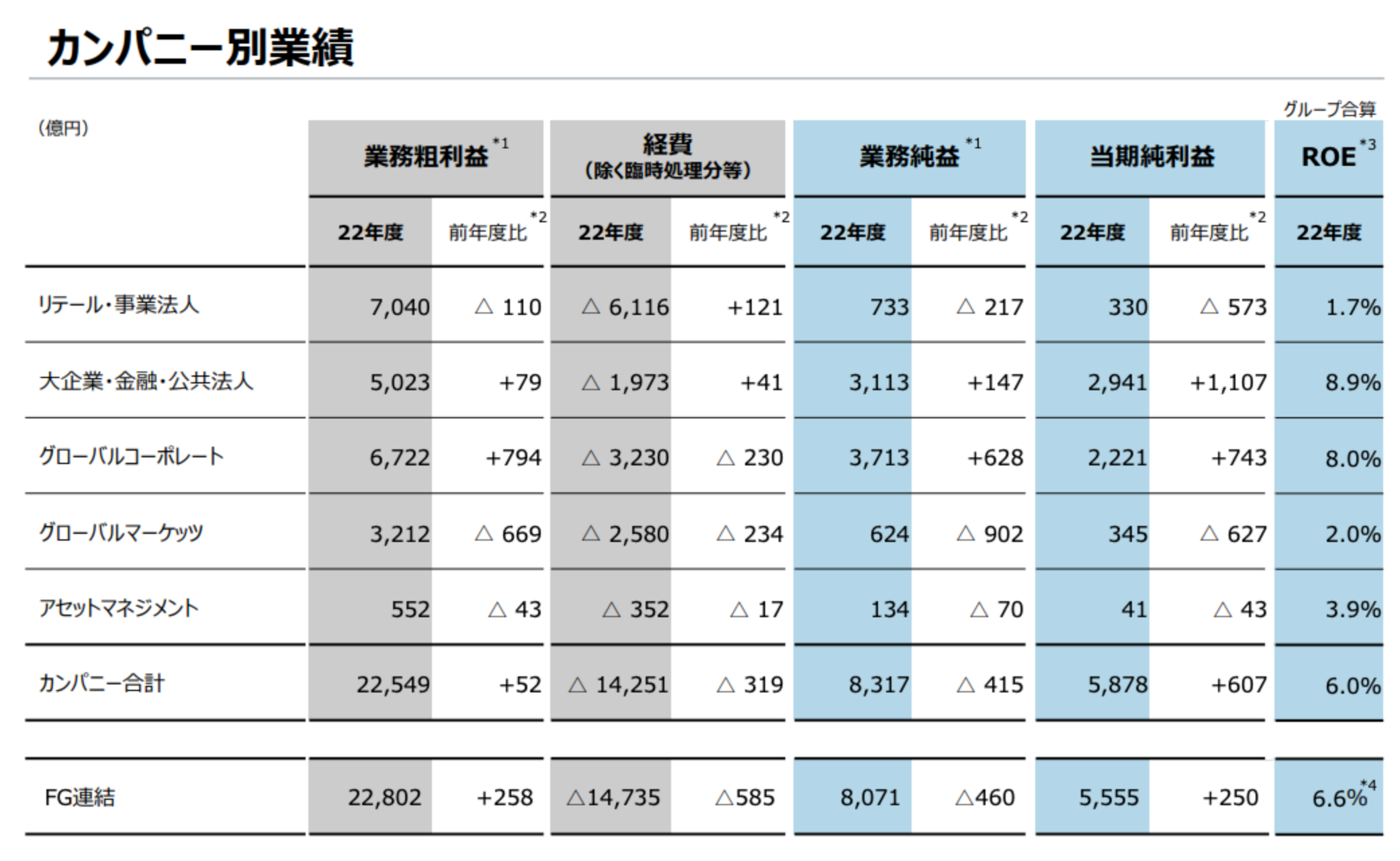

世間を騒がせているリテール・事業法人部門が最も粗利が高いも、純利益はやはりそこまでではないですね。

リテールのROEは2%を下回りますので、システムに本腰で着手する気が起きない(着手してると思うのですが)のはなんとなくわかってしまいますね・・・。

大企業・金融・公共法人の利益率の高さが目を引きますね。ROEは9%ほどとなっており、大資本を活用してのこのリターンは申し分ないです。

こちらは地方など支店で活躍する半沢直樹のような人達が作り上げている数字ですね。

続いてグローバルコーポレート部門の収益もさることながら、利益も2000億円台を叩き出しており、ROEはなんと8%です。

こちらは海外拠点で法人営業をしている人材が資本を活用して収益を上げています。それでは具体的な株価を見ていきましょう。

みずほFGの株価の推移

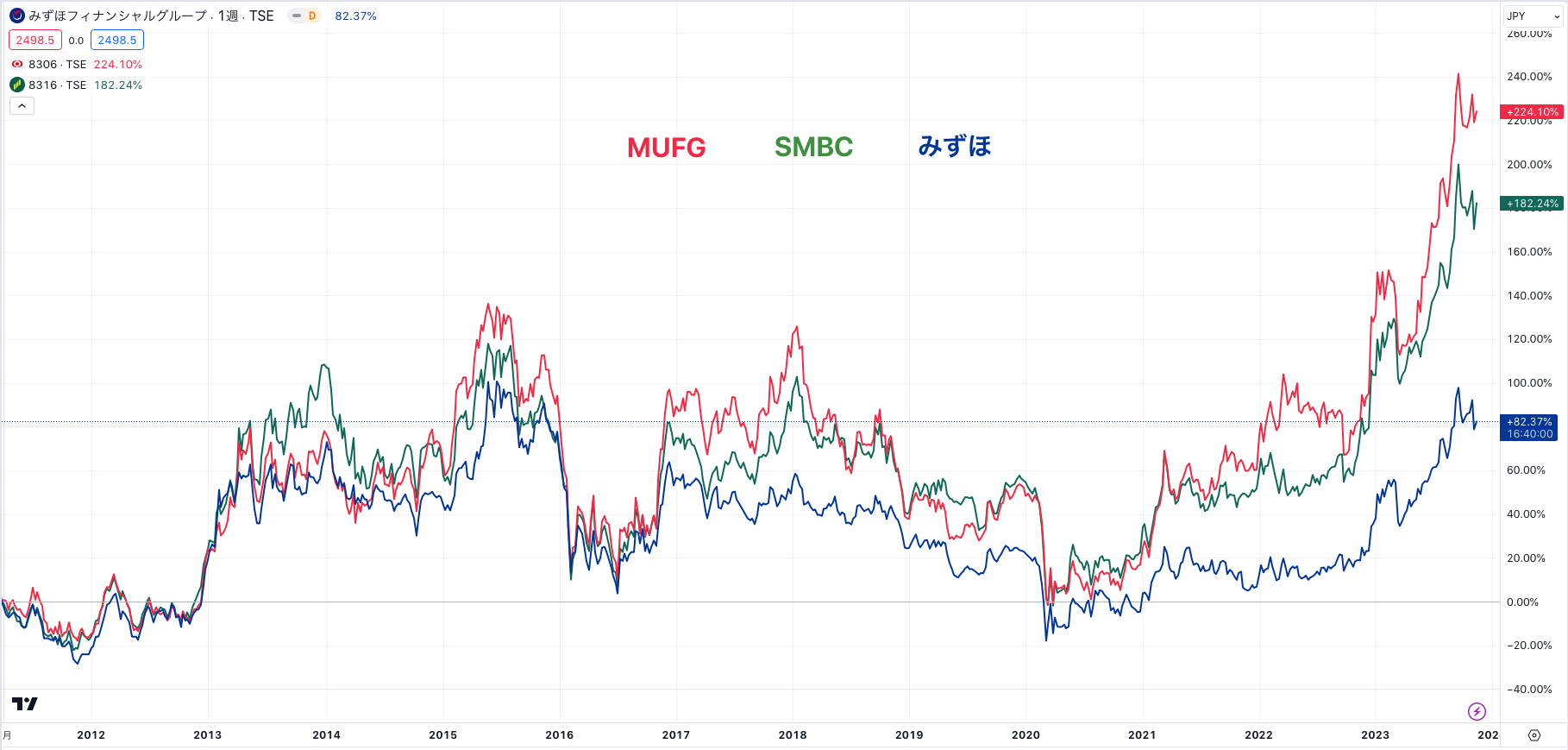

以下が直近10年の株価です。

銀行業界で時価総額とPERを並べると以下の通りになります。

| 時価総額 | PER | 配当利回り | |

| 三菱UFJ FG | 12.51兆円 | 10.62倍 | 3.24% |

| 三井住友FG | 8.17兆円 | 9.71倍 | 4.05% |

| みずほFG | 5.43兆円 | 8.84倍 | 3.99% |

| りそなHD | 1.60兆円 | 10.56倍 | 3.13% |

確かにみずほ銀行のPERが最も低くなっていますね。考えられる理由は、やはり世間を騒がせるシステム障害に対する開発費へのネガティブイメージ(とはいえ数千億円の開発費を拠出)などありますが、やはりEPS(1株あたり純利益、当期純利益を発行済株式総数で割って計算)の差が相対的な株安に繋がっています。

とはいえ三菱UFJは業界一位のメガバンクということで、EPSが低くとも、銀行株連想で買いが進んでいると思われます。

結果的にみずほFGは「業界内で相対的に」割安になっているということで、メガバンクを買うとしたら現時点ではみずほに妙味があるのかもしれません。

| 決算期 | UFJ | SMBC | みずほ |

| 2007年3月 | 73.3円 | 328.2円 | 245.0円 |

| 2008年3月 | 53.0円 | 343.3円 | 122.8円 |

| 2009年3月 | -円 | -円 | -円 |

| 2010年3月 | 32.3円 | 202.0円 | 94.5円 |

| 2011年3月 | 48.5円 | 353.9円 | 163.1円 |

| 2012年3月 | 81.6円 | 385.6円 | 191.2円 |

| 2013年3月 | 70.9円 | 590.6円 | 221.2円 |

| 2014年3月 | 81.9円 | 621.3円 | 271.7円 |

| 2015年3月 | 86.0円 | 560.5円 | 241.5円 |

| 2016年3月 | 79.1円 | 480.9円 | 264.8円 |

| 2017年3月 | 77.1円 | 525.4円 | 238.2円 |

| 2018年3月 | 82.3円 | 546.2円 | 227.5円 |

| 2019年3月 | 72.6円 | 540.4円 | 38.1円 |

| 2020年3月 | 43.9円 | 523.5円 | 177.0円 |

| 2021年3月 | 64.6円 | 381.4円 | 185.9円 |

| 2022年3月 | 94.1円 | 525.5円 | 209.3円 |

| 2023年3月 | 92.9円 | 599.3円 | 219.2円 |

しかしSMBCのEPSの高さが目を引きますね。以下がここ2年の株価推移ですが、みずほFGだけが劣後していますね。

とはいえ全体的に銀行株強しですね。

基本知識:銀行株が上がるときはいつなのか?

近年は日本メガバンクの上昇が続いていますが、これはどうしてなのでしょうか?

銀行業といえば、個人や法人に預金してもらい、利息を払いつつ、他の企業や個人にさらに高い利息をもらうべく融資するのが基本業務です。「お金を借りて貸す」ということです。

つまり、借りる時、貸す時の金利次第で、収益が変わるということです。

例えば、2022年は日本の長期債が上昇しました。金利収入が増え、業績が改善します。

金利が上昇する局面というのは、そもそも景気が良くなっている段階ですので、貸し出しも増えていき、金融業の利益はどんどん膨らむということです。

反対に、利下げ時期は金利収入が減り、業績が悪化します。日本は長年金融緩和を実施し、低金利政策を敷いていましたので銀行株への投資妙味がなかなか出てきませんでした。

今後の見通しについて考える時には世界情勢についての知識を常にアップデートしておく必要があります。

以下の無料レポートでは定期的に現在の世界並びに日本の金融環境についてお伝えしていくのでご登録いただければと思います。

みずほ銀行の今後の見通し

今後はまだわかりませんが、日本のインフレが進むようであれば、まだまだ銀行株に妙味はありますが、筆者自身は米国の利上げが落ち着き、利下げに転換したところで円高が進むシナリオ(=日本コストプッシュインフレの抑制からの景気加熱STOP)を前提に置いています。

難しい判断ですが、保守的に見るのであれば手出し無用、手を出すのであれば、必ず米国FRBの動向と日本インフレの行方を必死に観察することをお勧めします。

それができないのであれば、運用会社に運用を頼んだ方が遥かにパフォーマンスは良いでしょう。