BMキャピタルは2020年のコロナショックを回避し、2023年現在も好リターンを叩き出しています。しかし、なぜ多くのファンドが損失を被った時に、BMキャピタルはプラスを維持できたのでしょうか?

たしかに、資産を守り育てるという方針はわかりますが、コロナショックのような急激な市場の変化を今回はその点を個人投資家目線で深掘りし、考察していきたいと思います。その他のBMキャピタルの投資事例は以下にもまとめています。

そもそもコロナショックとは?株式市場はどのくらい暴落したのか?

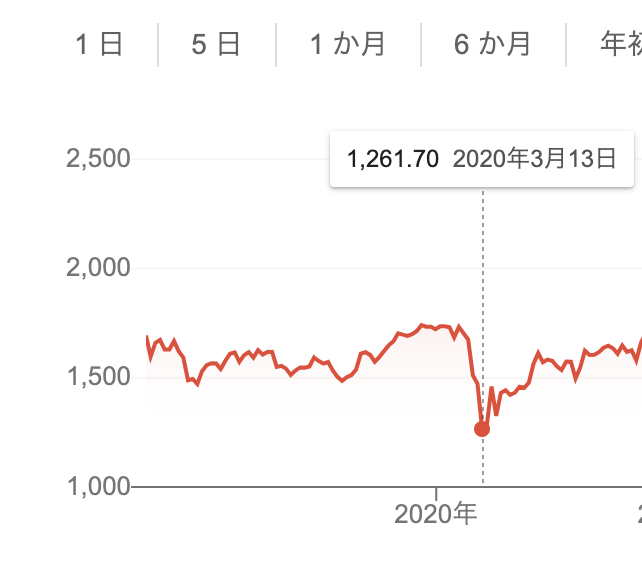

コロナショックは、TOPIXが2月6日に1728円をつけていましたが、その後大きくし、1200円まで下落しました。実に30%を超える暴落となりました。

個別株で-30%は、小型株では頻発します。しかし、株価指数でこの暴落は多くの個別株投資をしていた投資家の資産が吹き飛ぶようなインパクトがあります。

小型株を触っていた人であれば-70%、-80%も当たり前だったと思います。

コロナショックが発生した原因としてはすでにご存知だと思いますが、「新型コロナウイルス感染拡大」の影響により、世界は戦後最悪の経済危機に直面しました。

人々は外出ができなくなり、またサプライチェーンの乱れも生じ、所謂「実業(飲食、工場など)」を展開している企業は事業展開を縮小せざるを得ませんでした。

これまで内部留保を何年も蓄えてきた企業も、2020年のみで吹き飛ばしてしまったりと、踏んだり蹴ったりの状況だったと思います。

内部留保とは、企業が生み出した利益から税金や配当、役員報酬などの社外流出分を差し引いたお金で、社内に蓄積されたものを指します。社内留保ともいいます。

それに対して、テクノロジー分野は一気にバリュエーションが高くなった時期でもありましたね。

2020年の3月は悲惨でした。

海外のヘッジファンドはコロナショックでどれくらい被弾したのか?

米国の方がヘッジファンドは盛んで、データも揃っているので見ていきましょう。

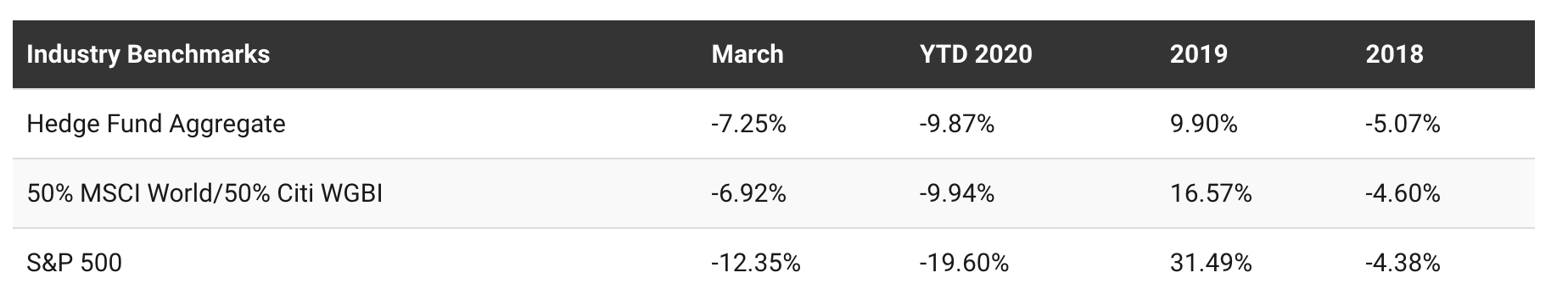

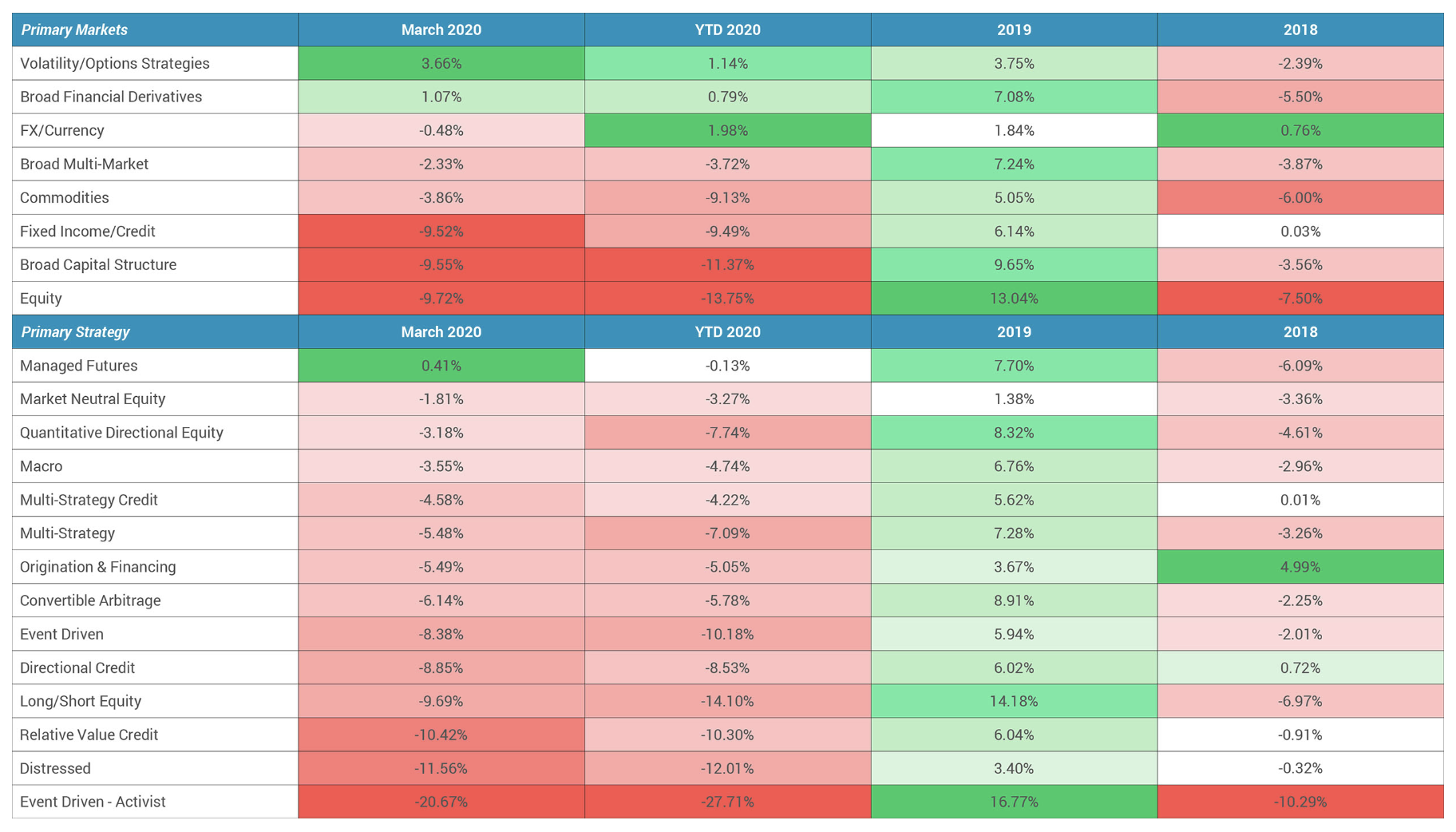

下落相場でもリターンを獲得していきたいヘッジファンドが3月は-7.25%の平均リターンとなっています。

S&P500が-12.35%となっているので、指数をオーバーパフォームできている状況ではあります。流石はヘッジファンドですね。2020年第一四半期はS&P500が大幅下落と荒れた展開でした。

ヘッジファンド戦略ごとのリターンですが上記のように散々たるものとなっています。如何にコロナショックが甚大な暴落だったかがよくわかりますね。

日本の投資信託にはどれくらいの影響があったのか?

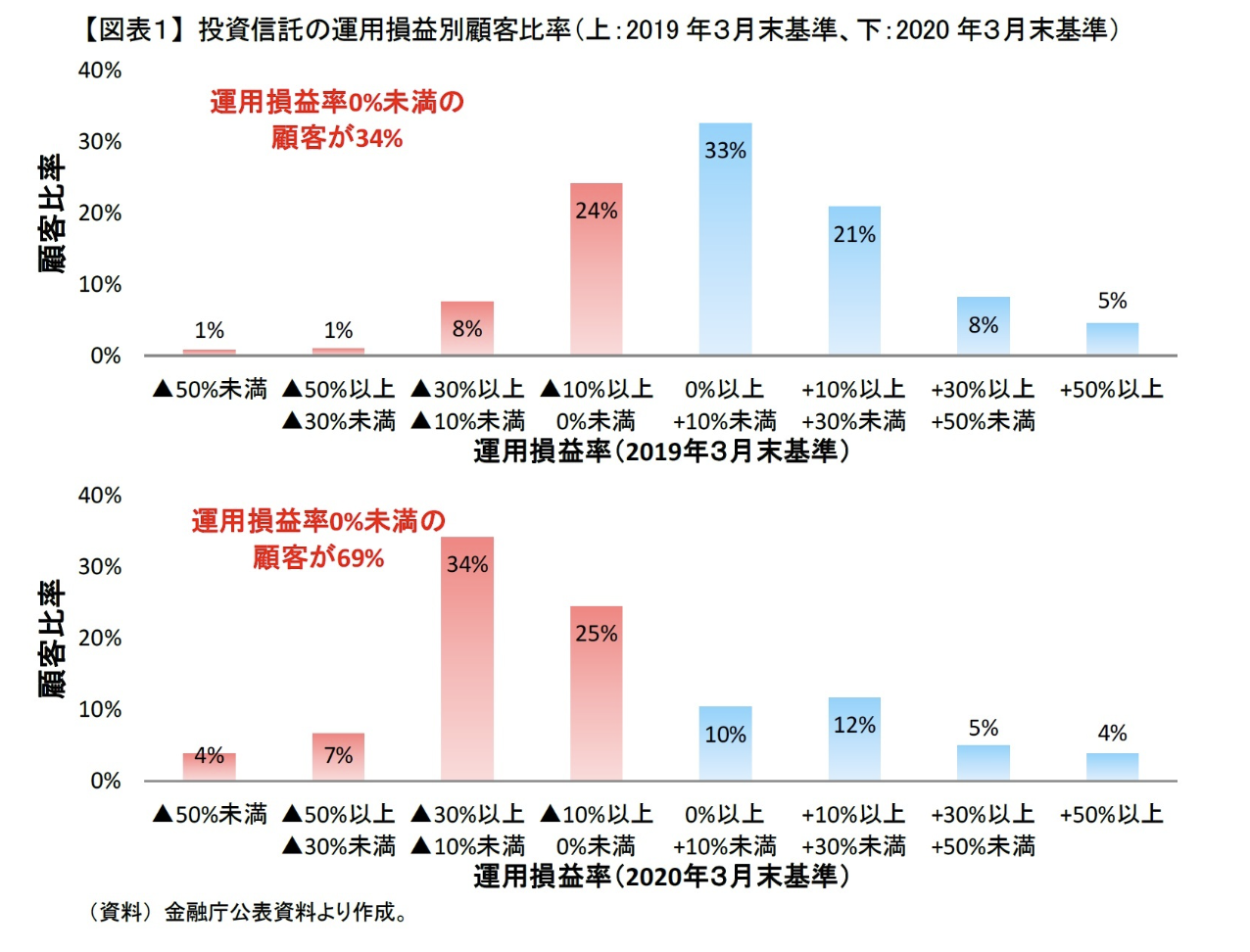

以下のようなデータがあります。2020年3月末基準で、運用損益率0%の顧客がなんと69%もいます。

国内投資信託はそもそも2019年時点で34%の顧客がマイナスを抱えているという悲惨な状況ではあるのですが・・・コロナショックでは当然のように悪化し、含み損を抱えている投資家は2倍に増えました。

投資信託で含み損を抱えている投資家の割合が、2019年3月末時点(上段)の34%から2020年3月末時点(下段)は69%と2倍以上になっている。一番初めに公表されたときに話題になった2018年3月末時点の46%と比べても、2020年3月末時点は大きかった。やはり、新型コロナウイルスの世界的な感染拡大を受けて2月、3月と世界的に株式といったリスク性資産の価格が大きく下落した、いわばコロナ・ショックの影響を株式等に投資する投資信託も大きく受けた結果だといえよう。

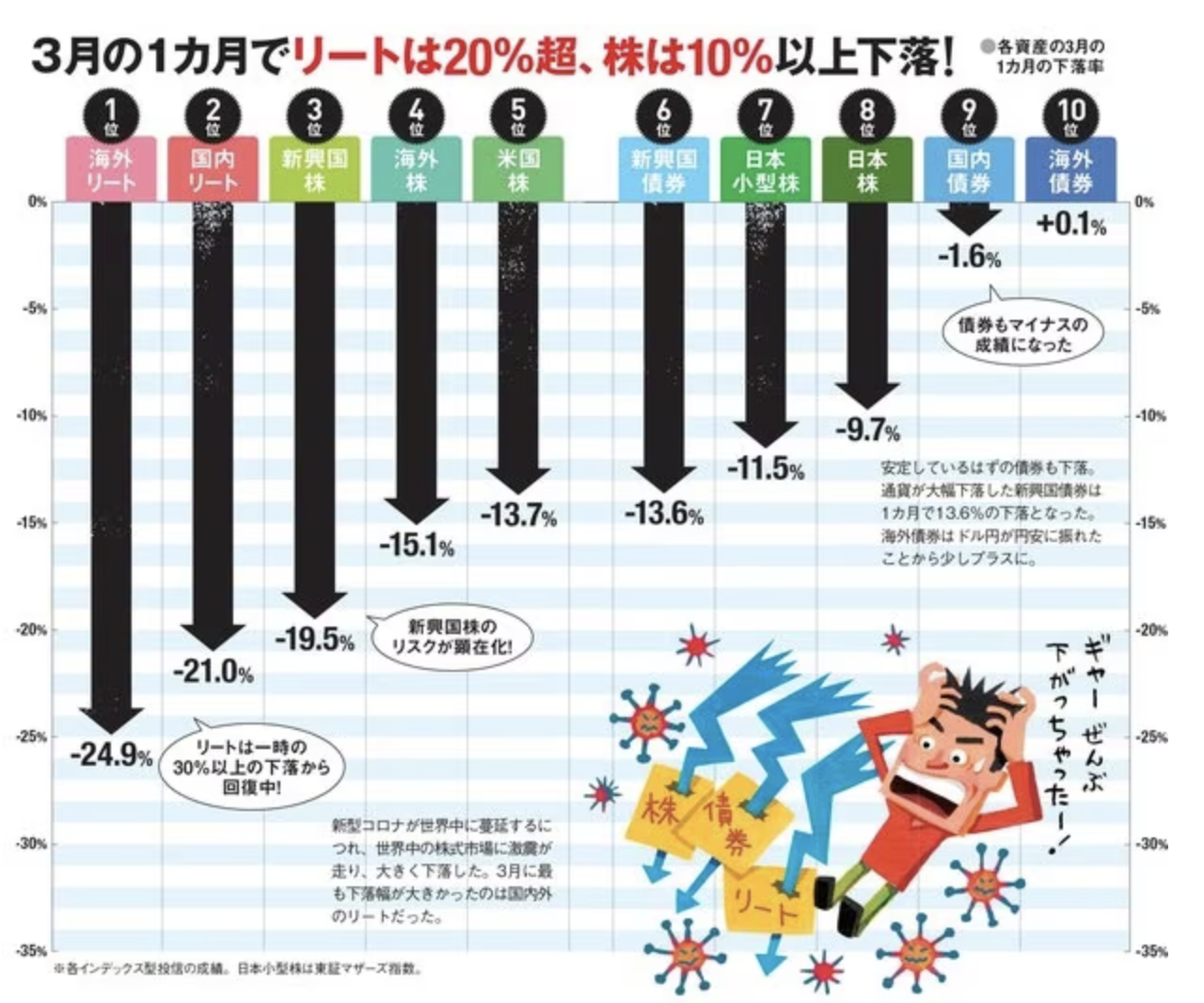

特にリートは今後もコロナ感染拡大により、オフィス需要がなくなるという認識が投資家間に広がり、大幅な下落へと繋がりました。

ご覧のとおり、3月の1カ月間でもっとも下落したインデックス型の投信信託は「海外リート型」で、下落率は-24.9%。次に下落率が大きかったのは「国内リート型」(-21.0%)で、ここまで値上がり傾向だったリートが特に大きく売り込まれたことが判明した。

なぜBMキャピタルはこの大暴落の3月にプラスで終えることができた?

BMキャピタルの3月単月の運用成績はなんと+0.77%でした。

米国のヘッジファンドが軒並みマイナスで終わる中、同様に下落が加速した日本株市場でプラスで運用を終えました。投資信託も先ほど解説した通り、ほとんどがマイナスに陥っている中で、なぜBMキャピタルはプラスで終えることが可能だったのでしょうか。

その背景は堅実な「バリュー株投資」を実践していたからでしょう。また、ヘッジファンドの特性を生かした「ショート戦略」など、混合戦略が功を奏したのではないかと考えています。

堅実な投資手法、バリュー株投資

バリュー株投資は多くの人がPER(株価収益率)やPBR(株価純資産倍率)、PSR(株価売上高倍率)などを手掛かりに「割安度」を判断し投資するものと考えています。

PERとはPrice Earnings Ratioの略で、株価が1株当たり純利益(EPS:Earnings Per Share)の何倍まで買われているか、すなわち1株当たり純利益の何倍の値段が付けられているかを見る投資尺度です。現在の株価が企業の利益水準に対して割高か割安かを判断する目安として利用されます。PERの数値は、低いほうが株価は割安と判断されます。なお、1株当たり純利益は当期の予想数値を用いるのが一般的です。

これは大きな勘違いであり、バリュー株投資とはもっと奥深いものなのです。

ベンジャミングレアム氏が提唱する基礎を捉えながら、大まかなバリュー株投資の戦略を言ってしまうと、「価値ある企業」を財務分析や会社訪問などをして見定め、「相場の地合い(企業固有の問題ではない株価下落)により安くなったタイミング」で投資をする手法です。

「企業分析力」と「投資タイミング」が肝となります。

上記の通り、「価値ある企業」に「割安」で購入できていることで、株式相場全体が大きく下落するタイミングでもそのダメージは小さいものだったことが理解できます。

そもそもコロナショックのような下落は、全ての銘柄が等しく下落していきますので、どれだけダメージが少ない銘柄を持てているのか?がヘッジファンドマネジャーの腕の見せ所となる局面でもありました。

当然、プラスで終えるのが良いですが、10年に一度くらい発生する急な暴落は避けるのは至難です。

ヘッジファンドという形態を生かす「ショート戦略」の導入

投資信託などは、目論見書で投資家を募ります。その目論見書を逸脱する投資手法を相場に合わせて取り入れることは難しい状況です。それで損をしたら出資者からも大クレームで資金を引き揚げられてしまいます。

つまりは、柔軟に相場に合わせて投資戦略を変えられないということです。

カメレオンのように相場に合わせて戦略を変えられるのはヘッジファンドと個人だけです。個人でカメレオンのように戦略を変えて結果を出せる人が億トレーダーと呼ばれています。

BMキャピタルの場合、今回は新型コロナ感染が2月頃より本格的に拡大していたこともあり、日経平均先物のショートをヘッジで入れていたと聞きました。実際に2月頃は株式市場は新型コロナに関して全くの無警戒でした。

新型コロナは「ただの風邪である」との観測から、強気、強気で投資をしていたところで、複数企業の利益警告が発表され、株価指数は3月に大幅下落しました。

BMキャピタルの日経平均先物を最悪の場合に備えてヘッジするという戦略は流石の一言であり、「資産を守り育てていく」という理念の下で投資をしていることがヒシヒシと伝わってきました。

柔軟にショートで運用資産をヘッジしつつも、下落のダメージの少ないバリュー株投資で確実にプラスを積み上げていく投資が2020年はこれまで以上に評価される相場になったと思います。

2023年以降はバリュー株相場?

2020年、2021年は巣篭もり、リモートワークなどが盛んになり、大規模な金融緩和によりテクノロジー系のグロース株がどんどん高いバリュエーションをつけてきました。

しかし、2021年後半以降は、そのバリュエーションは縮小し始めています。今は異常な相場付きであり、バリュー株が明らかに安くなっている時期です。

その点、BMキャピタルは2022年まで淡々とプラスを積み上げてきましたが、実際に2023年には半期で近年では最も高いリターンをあげており、その勢いはしばらく続くものと思います。

【怪しい実態】巷で評判のBMキャピタル体験談 ー 出資の経緯を含めて実際の投資家が徹底評価!