日本のは様々な独立系の投資信託が存在しています。

その中でも知名度が高いもののなかにコモンズ投信があります。コモンズ投信が運用する旗艦ファンドであるコモンズ30はリーマンショック後から運用を開始しています。

- 様々な選択肢がある中で、コモンズ30がどのような特徴のファンドなのか?

- 他のファンドに比べて投資妙味があるのか?

という点について本日はお伝えしていきたいと思います。

ひふみ投信などの他の独立系投信との比較も通じてお伝えしていきますので参考にしていただければと思います。

コモンズ投信とは?

コモンズ投信は独立系の投資信託です。

通常のファンドは運用を担当する会社と、販売する金融機関は別の会社が担っています。しかし、独立系の投資信託では運用から販売まで一貫して行います。

ただ、近年は楽天証券やSBI証券のようなネット証券でもコモンズ投信を購入することができるようになりました。当サイトでも以下の独立系投資信託について既に分析してきました。

コモンズ投信は2008年のリーマンショック直後に誕生しており、誰もが長期的な資産形成が出来る長期投資のファンドを作ることを理念に設立されました。

コモンズ投信は「ザ・2020ビジョン」と「コモンズ30ファンド」を運用していますが、本日は旗艦ファンドであるコモンズ30について紐解いていきたいと思います。

コモンズ30ファンドはどんなファンド?

ではコモンズ30ファンドの特徴についてお伝えしていきたいと思います。

コモンズ30ファンドの特徴

コモンズ30ファンドの特徴として以下の点をホームページ上で明言しています。

- 投資の目線は30年とします。

- 投資対象は、原則として30銘柄程度とします。

- 企業との対話を重視します。

- 生活者(個人投資家)の参加する場を数多く提供します。

- 直接販売を主とします。

- 信託報酬の一部を社会貢献に活用します。

参照:コモンズ投信

30年の投資期間と30銘柄ということで、コモンズ30ファンドということになっているのが伺えますね。

ひふみ投信が200銘柄程度に分散していることに比べると、30銘柄はファンドとして厳選しているという感じですね。

選定基準の銘柄としては世界で成長し続ける真のグローバル企業としています。

コモンズ30ファンドの銘柄

では実際にコモンズ30が組み入れている銘柄を見ていきましょう。

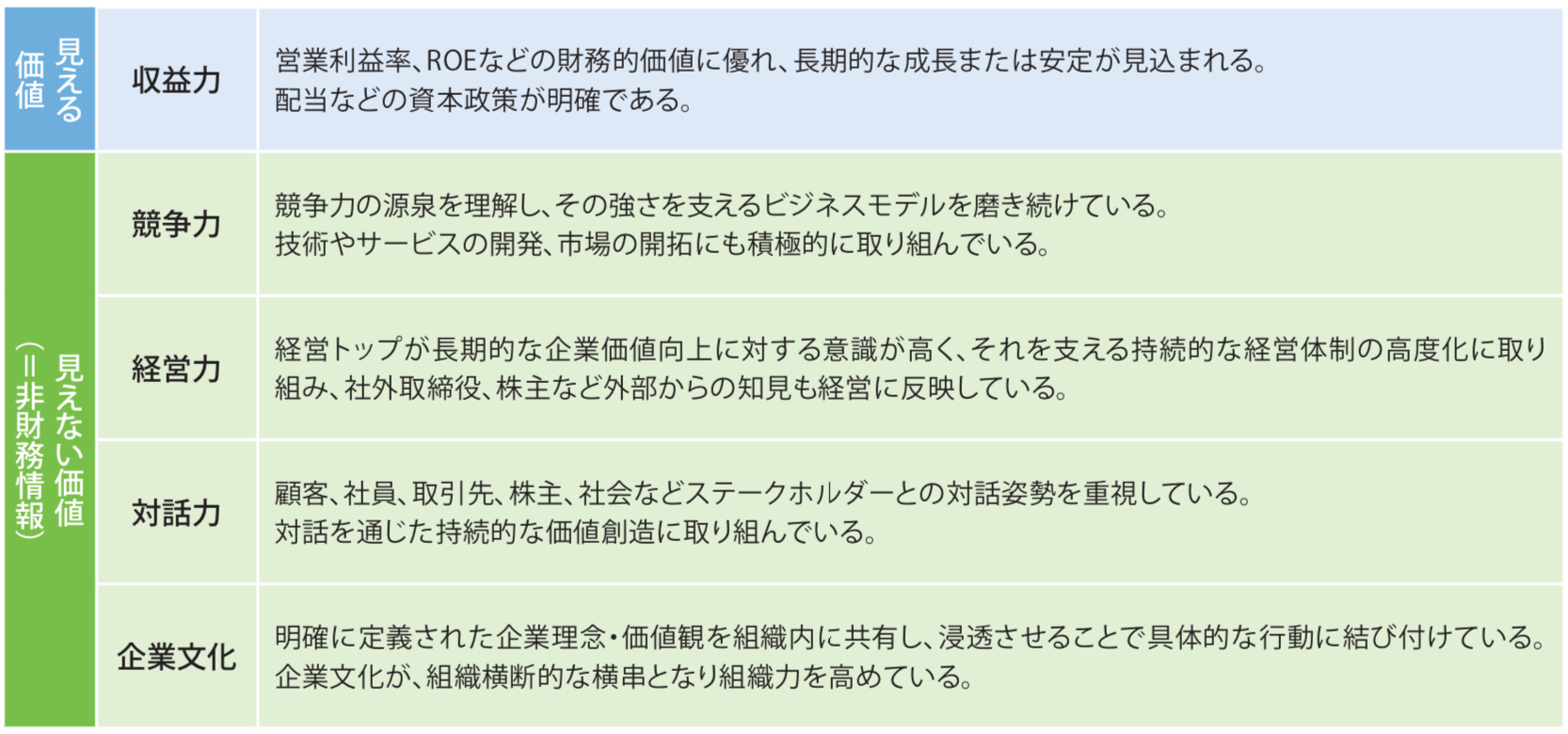

収益力だけでなく、しっかり投資対象候補の企業に訪問して見えない競争力や経営力、企業文化まで含めて考慮して投資銘柄を選定しています。

以下の通り上位構成銘柄に偏っているわけではなく、殆ど同じ比率で組み入れられていることが分かります。

構成上位銘柄に三菱商事と丸紅が入っていますね。バフェットが2020年に組み入れたことで話題になった銘柄です。

| 構成上位 | 組入比率 | |

| 1 | ディスコ | 4.5% |

| 2 | 三菱商事 | 4.3% |

| 3 | 味の素 | 4.2% |

| 4 | 丸紅 | 4.1% |

| 5 | 信越化学工業 | 4.0% |

| 6 | KADOKAWA | 3.8% |

| 7 | デンソー | 3.7% |

| 8 | 東京エレクトロン | 3.6% |

| 9 | SMC | 3.5% |

| 10 | ライフサイクル | 3.5% |

| 構成上位10銘柄合計の組入比率 | 39.2% | |

三菱商事は日本最強の総合商社です。主な収益は資源権益からくる莫大な利益ですね。2020年から2022年にかけて資源価格が高騰したことで株価は大きく上昇していきました。

しかし、2023年からの資源価格の下落によって今後は厳しい状況となることが想定されます。

いつ三菱商事や丸紅を利益確定するかが重要となります。

過去からの構成上位銘柄の推移は以下となります。結構銘柄を入れ替えていることが分かります。

ずっと上位にいるのはKADOKAWAだけとなっていますね。

| 2023年9月 | 2023年2月 | 2021年7月 | 2021年4月 | |

| 1 | ディスコ | 三菱商事 | デンソー | KADOKAWA |

| 2 | 三菱商事 | 丸紅 | KADOKAWA | ヤマトHD |

| 3 | 味の素 | 味の素 | 東京エレクトロン | クボタ |

| 4 | 丸紅 | 信越化学工業 | ホンダ | 東京エレクトロン |

| 5 | 信越化学工業 | 堀場製作所 | 信越化学工業 | ホンダ |

| 6 | KADOKAWA | KADOKAWA | エーザイ | コマツ |

| 7 | デンソー | SMC | クボタ | 信越化学 |

| 8 | 東京エレクトロン | ダイキン工業 | ディスコ | ユニチャーム |

| 9 | SMC | ディスコ | カカクコム | カカクコム |

| 10 | ライフサイクル | コマツ | 味の素 | リンナイ |

コモンズ30ファンドの手数料は比較的低い

コモンズ投信は販売手数料はなく、信託手数料も年率1.078%(税込)とアクティブ型の投資信託の中では低く抑えられています。

他の高い手数料の投資信託と比べて投資家目線にたっているとも言えますね。

コモンズ30ファンドの成績を徹底評価

それではコモンズ30ファンドの成績について紐解いていきましょう。

日経平均と同様の成績

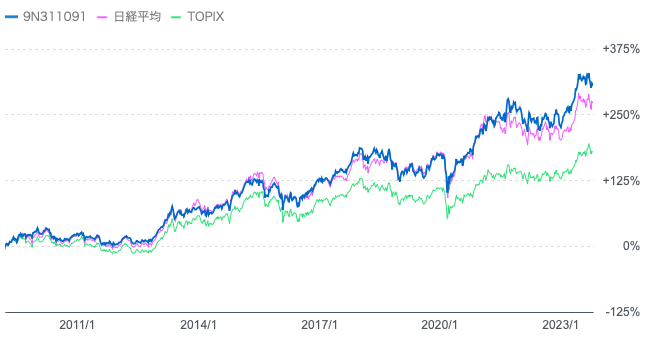

コモンズ30ファンドはTOPIXを凌駕する成績を残しているものの、日経平均と同等の成績となっています。

さらに上記の日経平均は配当金を再投資したベースでのリターンとなります。

配当金を拠出すると20%の税金を徴収されますが、上記のリターンは税金が徴収されずに再投資した場合のリターンとなります。

一方、日経平均は配当を拠出したあとのチャートとなります。配当を加味するとコモンズ投信を大きく凌駕した成績となるでしょう。

結局、指数に対してプラスのリターンをだせていないという結果になります。

「ひふみ投信」「セゾン投信」「さわかみ投信」「鎌倉投信」とコモンズ30ファンドを比較する

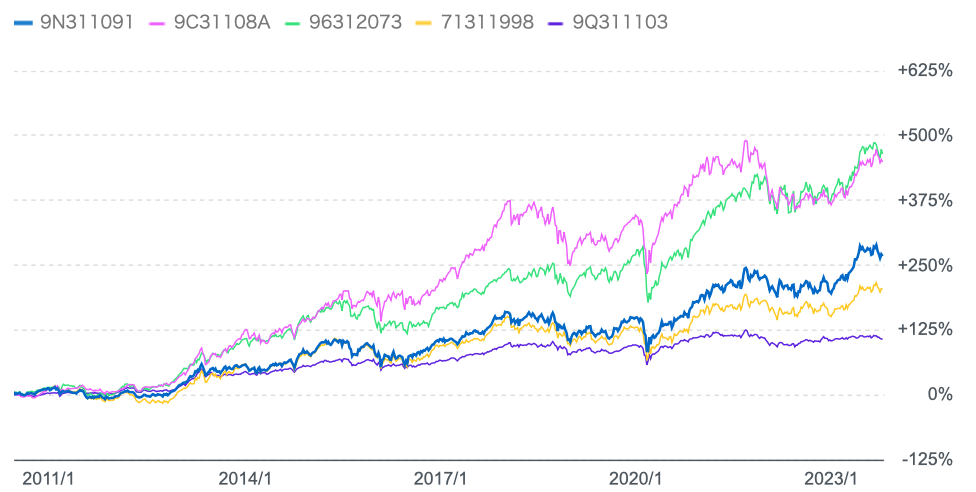

コモンズ30ファンドを他の独立系投資信託と比較してみましょう。今回比較した独立系投資信託は以下となります。

コモンズ投信

ひふみ投信

セゾン投信(セゾン資産形成の達人ファンド)

さわかみ投信

鎌倉投信

ひふみ投信とセゾン投信が圧倒的なリターンをだしていますね。

しかし、ひふみ投信は資金流入が大きくなりすぎて昔のように中小型株運用ができず凡庸な大型株ファンドになってしまっています。

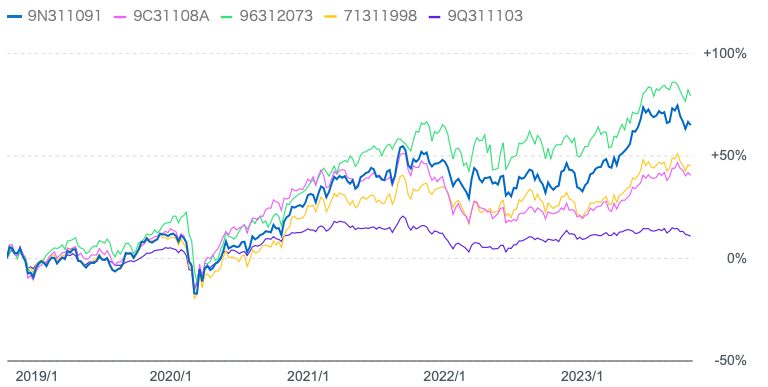

過去5年でみると他のファンドとの差は殆どないような状況になっており、日経平均とも大差ない成績となっています。

世界株が急騰したことやドル円が上昇したことでセゾン投信がアウトパフォームとなっています。

コモンズ投信

ひふみ投信

セゾン投信(セゾン資産形成の達人ファンド)

さわかみ投信

鎌倉投信

期間によらずコモンズ30ファンドは平均的なリターンになっていますね。

コモンズ30ファンドの掲示板での口コミ

コモンズ30ファンドの口コミは以下の通りとなっています。基本的に閑散としており1ヶ月に1書き込みあればというくらいの状態になっています。

Yahoo掲示板の口コミ①

コモンズもなかなか手堅いな

Yahoo掲示板の口コミ②

ここは大型グロースだから上昇期は強いね。

Yahoo掲示板の口コミ③

過去最高値を更新中。

ひふみ投信を超えるパフォーマンスです。

やはり「ひふみ投信」と比べている節はありますね。

世の中には擬似インデックス投資信託に溢れている

日本には様々な投信が存在しますが、人気投信ですら殆ど日経平均のリターンと変わらないアクティブファンドばかりです。

それもそのはずです。多くの大型銘柄に分散投資をしているのですから。パフォーマンスは日経平均やTOPIXに連動したものとなってしまうのです。

つまり多くの資産運用会社が大型株を組成してほぼインデックスともいえる擬似インデックス投信を組成して信託報酬を得る仕組みで儲かっているのです。

資産運用会社としてはリターンが悪化しても相場のせいにできるので非常に都合がいいのです。

このような擬似インデックスであれば手数料が低いインデックス投信に投資したほうが良いですね。

折角、インデックスに対してプラスのリターンをねらうアクティブファンドに投資するのであれば、しっかりとした超過リターンが欲しいですよね。

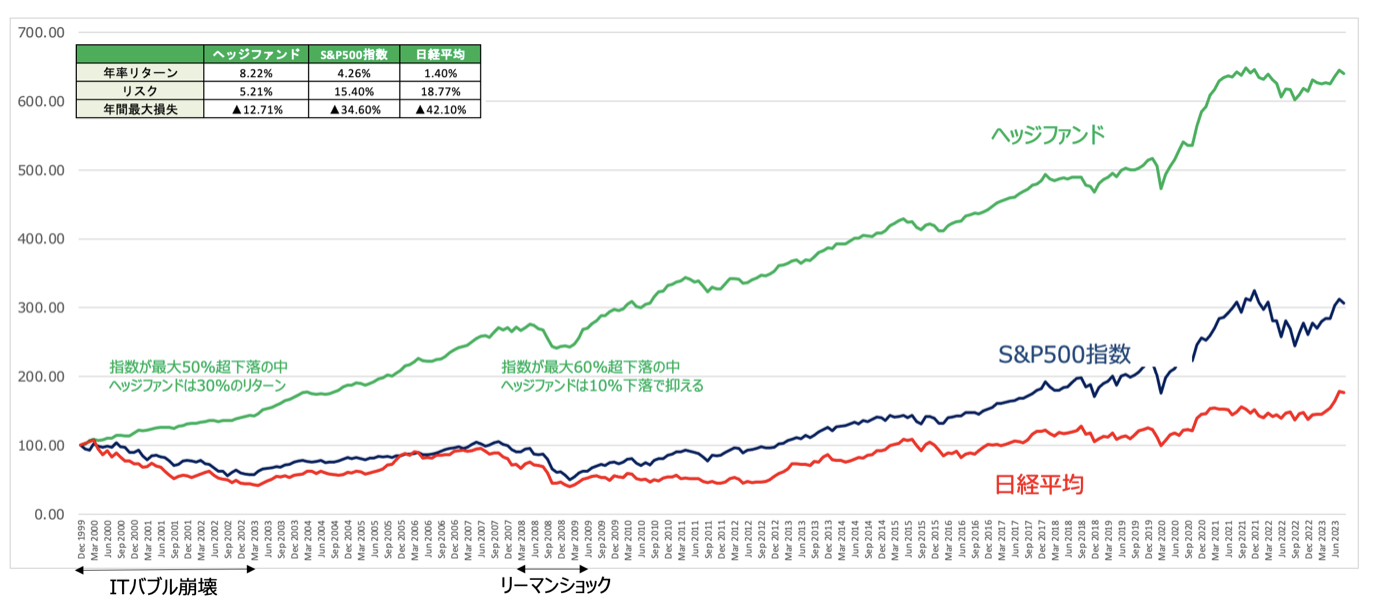

このような特徴を備えたファンドとして筆者が投資を行なっているのがヘッジファンドです。ヘッジファンドは以下の通り下落相場を抑えながら安定したリターンを叩き出し続けています。

以下では筆者が投資しているものを含めて魅力的なファンドを取り上げていますのでご覧いただければと思います。

まとめ

コモンズ投信は長期的な成長が期待できる30銘柄を厳選した長期投資ファンドとしてリーマンショック後に運用が開始されています。

しかし、成績としては日経平均に負けている成績となっており、手数料を加味すると凡庸な成績となってしまっていると評価するしかありません。

相場下落時でも下落することなく安定して資産を成長させているファンドを中心として以下のおすすめファンドランキングで紹介していますので参考にしていただければと思います。