キャピタル世界株式ファンドは非常に人気の高い投資信託です。

楽天証券の全世界株式のカテゴリーでは4番目の人気を誇っています。2番目には当サイトでも取り上げている世界のベストが入っていますね。

筆者もキャピタル世界株式ファンドには一部資金を入れていたのでが既に解約しております。

本日はキャピタル世界株式ファンドについて徹底的に紐解いていきたいと思います。

- どのような性格のファンドになっているのか?

- どのような種類があるのか?

- 運用成績はどうだったのか?

- 口コミや評判はどうなのか?

- なぜ解約したのか?今後の見通しはどうなのか?

キャピタル世界株式ファンドはどのような性格のアクティブ投信なのか?

まずはキャピタル世界株式ファンドがどのようなファンドなのかをお伝えしていきたいと思います。

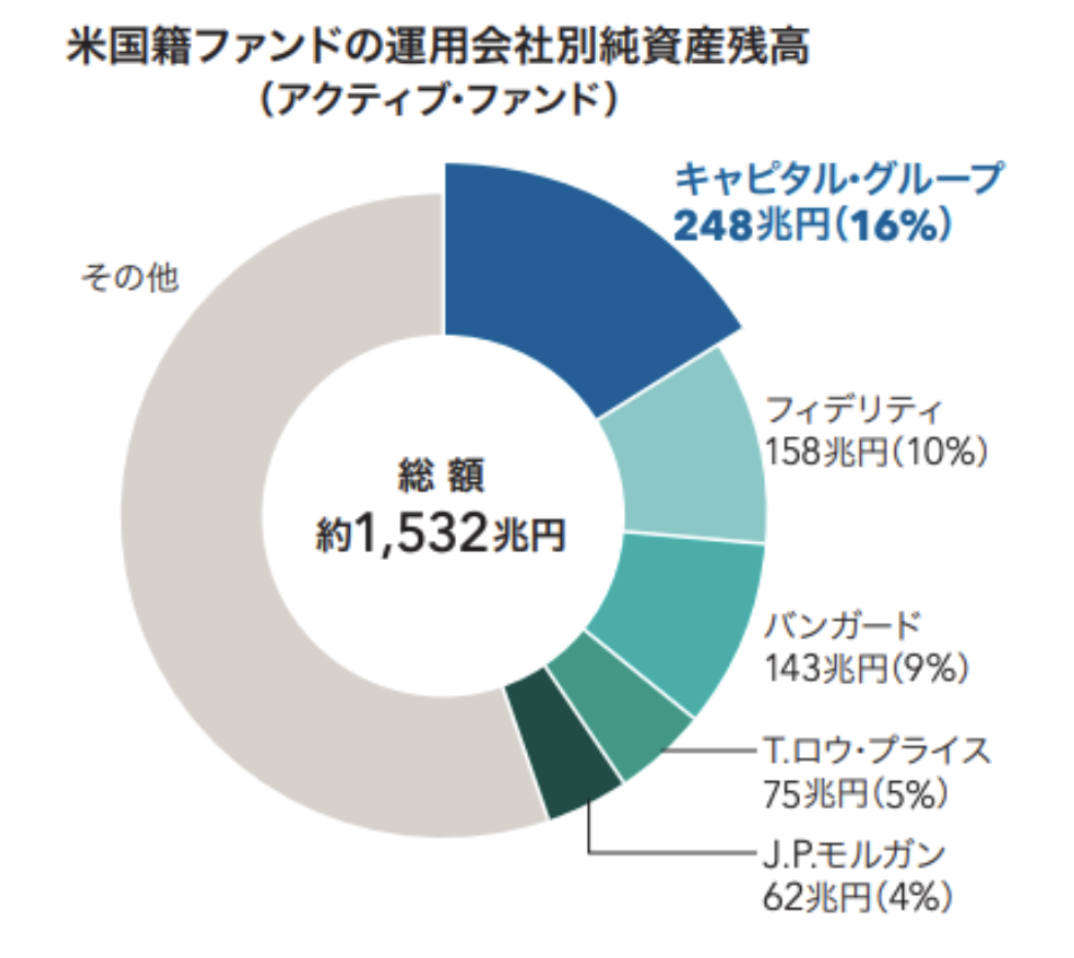

運用を担うキャピタルグループのアクティブファンドのAUMは米国最大

キャピタル世界株式ファンドは名前に冠しているとおりキャピタルグループが運用を担っています。

キャピタルグループはアクティブファンドの運用額は248兆円と米国で最大規模となっています。

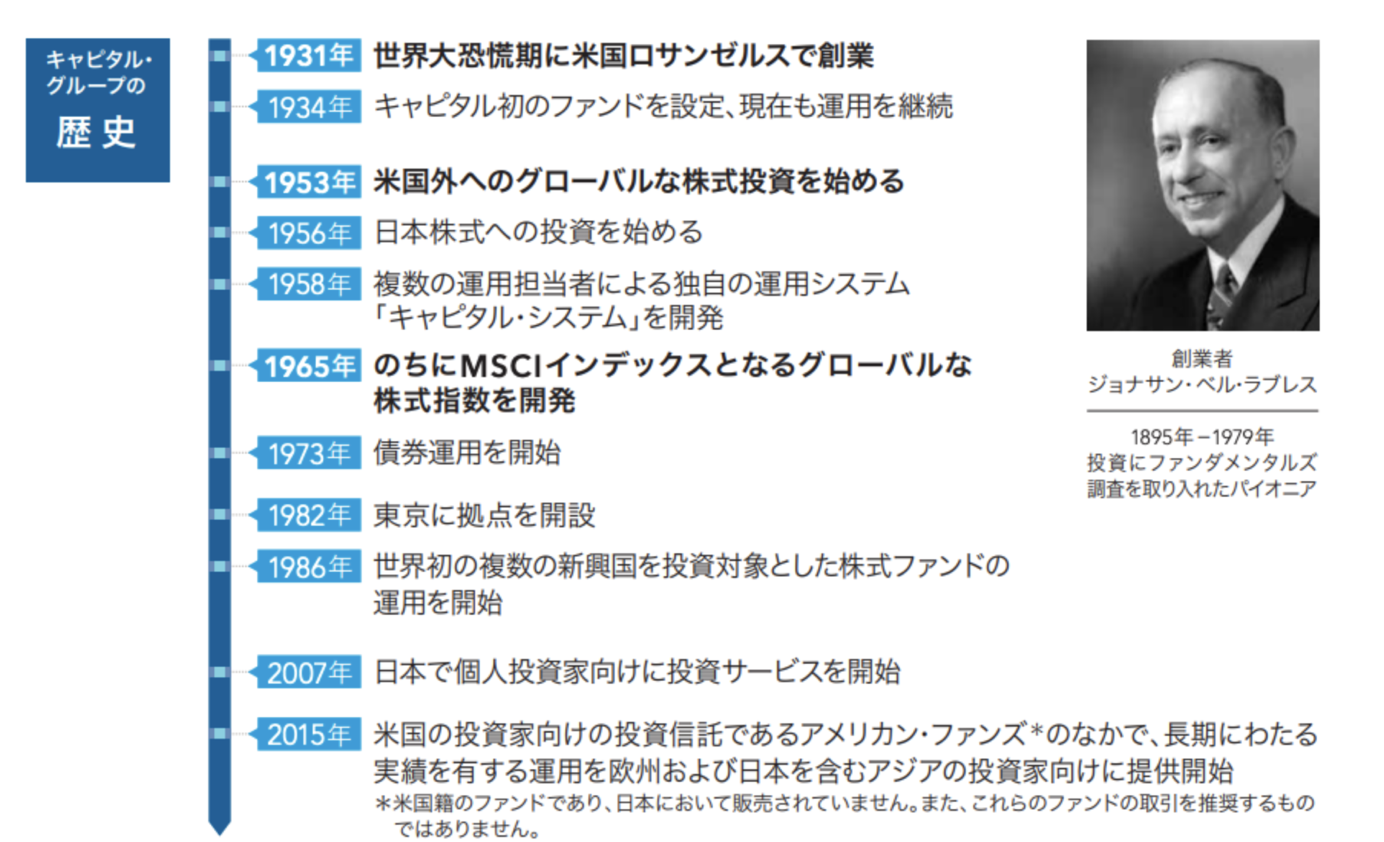

キャピタルグループは1931年に米国のロサンゼルスでジョナサン・ベル・ラブレスによって立ち上げられた世界有数の独立系資産運用会社です。

今回、キャピタル世界株式ファンドと同じ運用戦略で運用なされているニューパースペクティブファンドは1973年から運用がなされており運用資産額は14兆円という規模になっています。

以下はキャピタルグループの歴史ですがMSCIインデックスを開発していたというのは驚きですね。由緒正しい運用会社であることは間違いないですね。

ニューパースペクティブ運用戦略の運用実績とは?

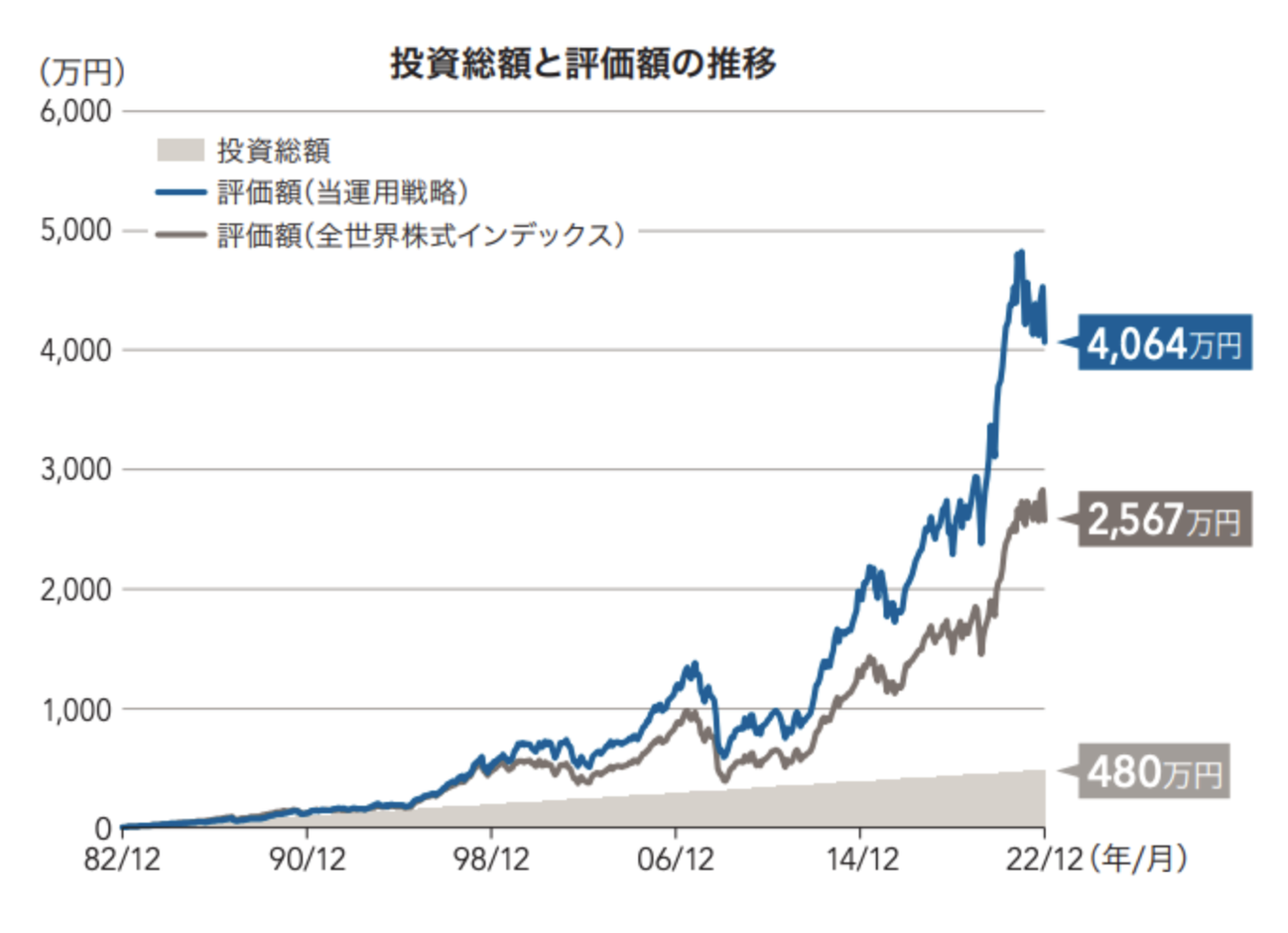

ニューパースペクティブファンドの長期運用実績を見ていきましょう。

毎月1万円ずつ積み立てた場合、元本は480万円ですが4064万円になっています。全世界株式の場合2567万円であったことを考えるとしっかりとアクティブリターンを出していますね。

ただ、これはあくまで仮定の話です。販売資料には注意書きとして以下の記述があります。

つまり、あくまで過去に素晴らしい成績をだしていたであろう運用手法をベースにした架空の成績であり実際の成果ではありません。

ニューパースペクティブ運用は仮想的なもの

重要なのはあくまで実際の成績です。実際の成績を見ることができるのは2007年以降であるということを念頭に置いておきましょう。

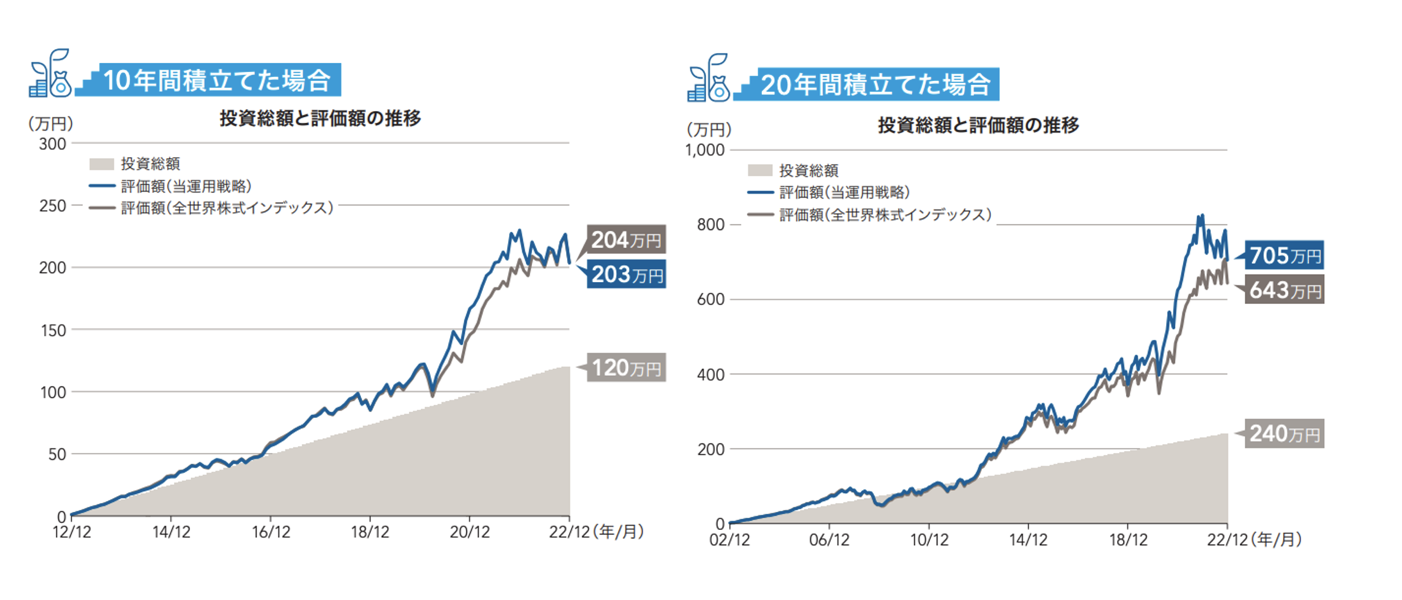

因みに、過去10年でみると大分様相は変わってきています。以下の通り殆ど全世界株式と同じリターンになってきています。過去20年でみても同じく全世界株式のリターンに漸近していますね。

この点については今後の見通しの項目でお伝えしていきたいと思います。規模が大きくなってくるとインデックスと同じ成績になっていくのは日本の人気投信と同じ宿命なのです。

→ やめたほうがいい?終わった?長期間の不調が続くと評判の「ひふみ投信」や「ひふみプラス」を徹底評価!

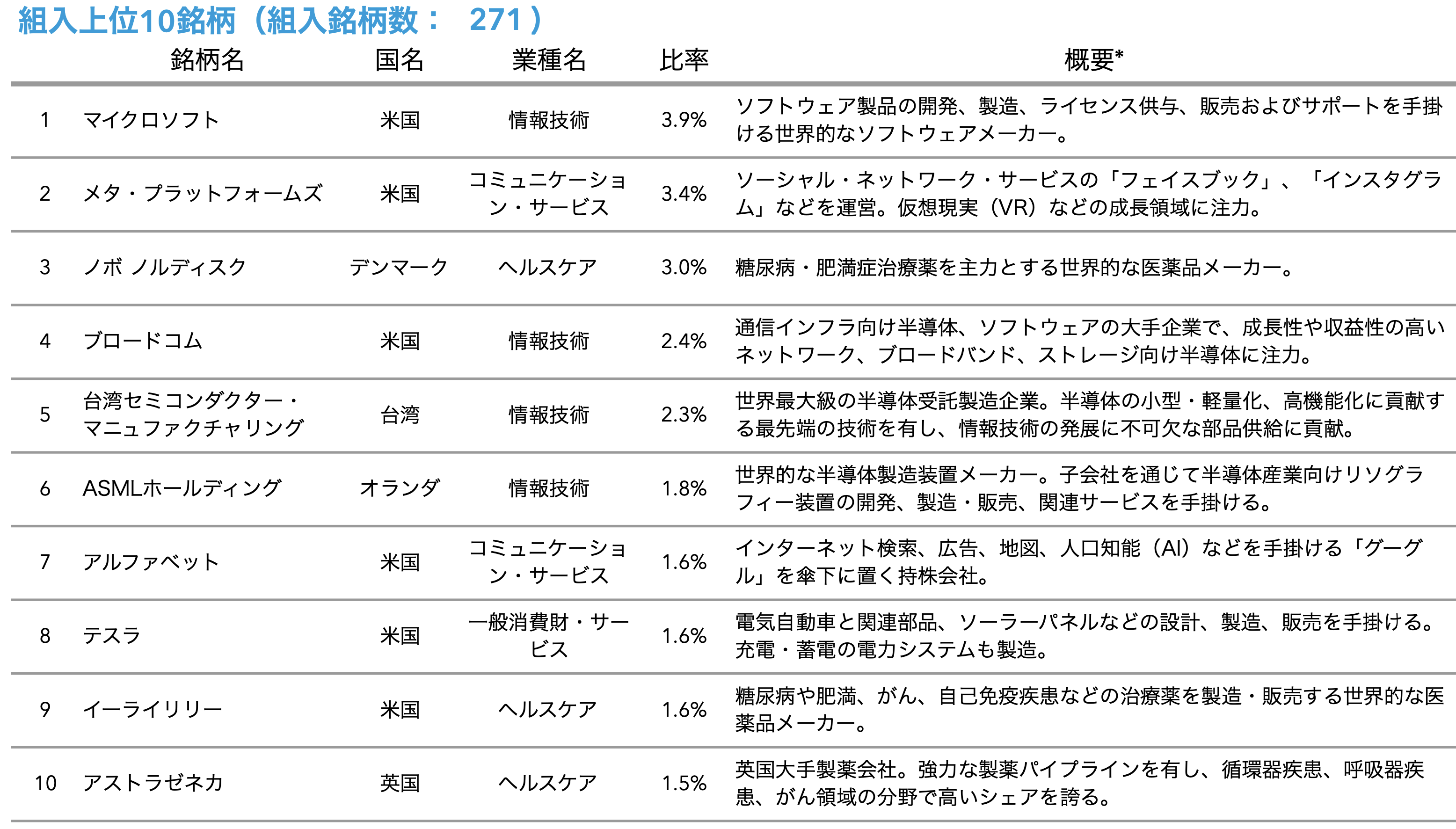

キャピタル世界株式ファンドの構成上位銘柄

キャピタル世界株式ファンドの2023年12月末時点での構成上位銘柄は以下となります。

世界最大の時価総額を誇るマイクロソフトが構成第一位となっています。

他にも旧フェイスベックであるメタプラットフォーム、グーグルを運営するアルファベット、テスラなど時価総額上位の米国の巨大テクノロジー企業が上位を占めています。

イーライリリーも肥満抑制薬を開発した巨大ヘルスケア企業で時価総額で上位にランクインしています。

あまり面白いポートフォリオではありませんね。さらに特筆すべき点は270銘柄に分散投資をしている点です。

日経平均ですら225銘柄です。インデックスより多い銘柄に分散しているので、もはやインデックスと同じなのではないかと類推してしまいます。

つまり擬似インデックスの様相を呈しているのです。

2023年8月からの構成順位の変遷は以下となっています。ほとんど顔ぶれは変わりませんね。

| 2024年1月末 | 2023年12月末 | 2023年10月末 | 2023年8月末 | |

| 1 | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト |

| 2 | メタプラットフォーム | ノボノルディクス | ノボノルディクス | ノボノルディスク |

| 3 | ノボノルディクス | ブロードコム | メタプラットフォーム | テスラ |

| 4 | ブロードコム | メタプラットフォーム | ブロードコム | メタプラットフォーム |

| 5 | TSMC | TSMC | TSMC | ブロードコム |

| 6 | ASMLホールディング | ASMLホールディング | イーライリリー | TSMC |

| 7 | アルファベット | テスラ | ASMLホールディング | ASMLホールディング |

| 8 | テスラ | イーライリリー | テスラ | イーライリリー |

| 9 | イーライリリー | アルファベット | アルファベット | アルファベット |

| 10 | アストラゼネカ | アストラゼネカ | アストラゼネカ | アストラゼネカ |

キャピタル世界株式ファンドの手数料

キャピタル世界株式ファンドの手数料は以下となります。

購入手数料:税込3.30%

信託手数料:税込年率1.694%

4つのキャピタル世界株式ファンドとは?限定為替ヘッジ?分配重視?

キャピタル世界株式ファンドには4つのパターンがあります。

| 通常盤 | 為替ヘッジは行なわずに分配金も年1回拠出 |

| 限定為替ヘッジ | 主要通貨に対してのみ為替ヘッジを行う |

| 分配重視型 | 為替ヘッジは行なずに分配金を年間2回拠出 |

| 分配重視型/限定為替ヘッジ | 主要通貨に対して為替ヘッジを行いながら分配金を年2回拠出 |

長期投資を行うのであれば分配金は少ない方がよいにこしたことはありません。そのためあとは限定為替ヘッジをつけるかどうかということになります。

為替がどうなるかは正直不透明性が高く読み切ることはできません。

筆者の考えとしては、短期的にであれば為替ヘッジをつけたほうがよいが、長期的には為替ヘッジなしで良いと考えています。

主要通貨の中でも最も比重の高いドル円のチャートをご覧ください。ドル円は日米金利差にほぼ連動して推移しています。

ドル円は日米金利差に連動

つまり、日米の金利差が今後縮小するのであればドル円は下落するということになります。

半年以内の短期的な見通しとしては、拙速な利上げによって景気後退となるリスクが高まっています。

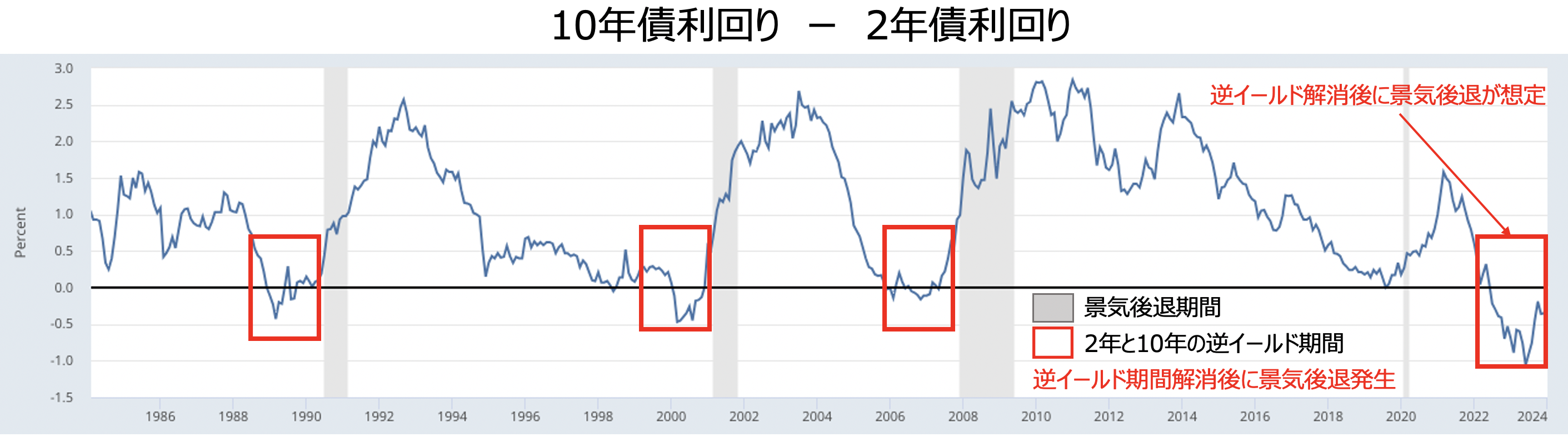

逆イールド解消後に景気後退が見込まれる

リセッションが発生すれば米金利は低下します。

更に日本側からも円高要因があります。日米金利差は米国の金利が低下するだけでなく、日本側の金利が上昇することで縮小します。

2024年に入ってから日本銀行が欧米から遅れること2年、重い腰をあげてようやく金融引き締めを行う動きを見せています。

以下は2024年3月14日のロイター記事です。

[東京 14日 ロイター] - 時事通信は14日、日銀が18─19日に開く金融政策決定会合でマイナス金利政策を解除する方向で調整に入ったと報じた。2024年春闘で大企業を中心に昨年を大幅に上回る賃上げ回答が相次ぎ、2%の物価上昇目標の持続的実現の確度が高まったとの見方を強めており、連合が15日に発表する回答の第1回集計結果を確認した上で最終判断するという。

そのため、半年程度の投資期間を考えているのであれば円高調整を警戒して限定為替ヘッジをつけたほうがよいと考えています。

しかし、中長期になると見通しは変わってきます。インフレは粘着しています。

一時的に景気後退に陥ったところで金融引く締めを解除すると再びインフレが襲ってきます。

すると、さらに現在の水準より日米金利差は拡大していくことが長期的には見込まれます。

そのため、長期投資を前提にするのなから為替ヘッジは必要ないという見通しを持っています。

キャピタル世界株式ファンドの運用成績とは?全世界株式と比較しながら検証!

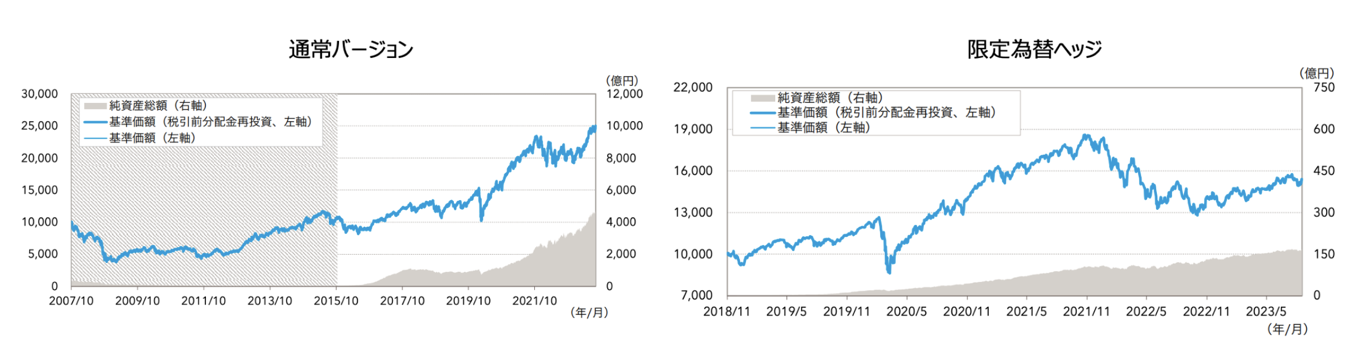

それではキャピタル世界株式ファンドの運用実績について見ていきましょう。以下は通常バージョンと限定為替ヘッジバージョンの推移です。

通常バージョンは円安に助けられて高い成績を残していますが、ピュアに投資の結果をみる限定為替ヘッジバージョンの成績は沈み込んでいますね。

純粋に投資では損失をだしているとみるのが妥当でしょう。四半期毎のリターンの推移は以下となります。

| 通常 (為替ヘッジなし) |

1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 |

|---|---|---|---|---|---|

| 2023年 | 7.78% | 15.48% | -0.51% | 5.13% | 30.17% |

| 2022年 | -3.74% | -10.01% | -1.15% | -0.92% | -15.16% |

| 2021年 | 8.48% | 9.48% | 0.95% | 8.90% | 30.56% |

| 2020年 | -19.77% | 21.05% | 11.35% | 14.11% | 23.39% |

| 2019年 | 13.87% | 1.52% | -0.41% | 12.25% | 29.23% |

| 限定為替ヘッジ | 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 |

|---|---|---|---|---|---|

| 2023年 | 6.51% | 5.62% | -3.56% | 7.73% | 16.88% |

| 2022年 | -7.98% | -17.62% | -5.36% | 3.79% | -25.53% |

| 2021年 | 3.22% | 8.92% | 0.36% | 6.62% | 20.30% |

| 2020年 | -18.34% | 20.82% | 12.02% | 14.84% | 26.93% |

| 2019年 | 13.44% | 3.13% | -0.25% | 9.50% | 27.78% |

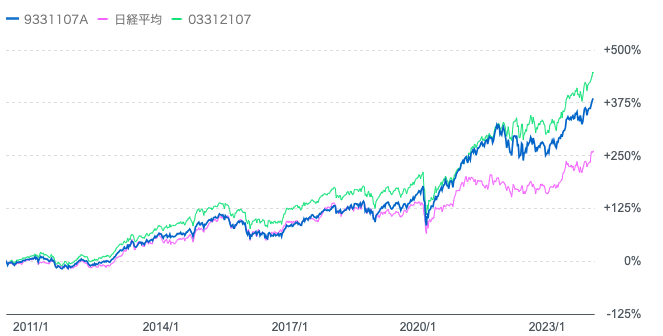

キャピタル世界株式ファンドと全世界株式や日経平均との比較

キャピタル世界株式ファンドはアクティブファンドです。

アクティブファンドであればインデックス(=指数)に対してプラスのリターンをあげることが期待されます。

キャピタル世界株式ファンドは全世界の株式に投資をしています。

そのため、全世界株式と皆さんに馴染みが深い日経平均と比較したものが以下となります。

青:キャピタル世界株式ファンド 緑:全世界株式(円建) 赤:日経平均

日経平均にはかっていますが、残念ながら対象となる全世界株式には大きく劣後した成績となっています。

そして、値動きを見ていただければわかる通り、殆どインデックスと同じ動きになっています。

今後の見通しについては後述していきたいと思います。

キャピタル世界株式ファンドの掲示板での口コミや評判

キャピタル世界株式ファンドの掲示板での口コミは以下の通りとなっています。

2022年から弱含んでいることもあり、なかなか苦しそうなコメントが多く寄せられていました。

ただ、筆者が気づいた本質的なポイント(後述)について述べているコメントは皆無で、その時の感情を列記している掲示板の状態となっていました。

Yahoo finance掲示板①

何時も期待を裏切ってくれます。また、暴落が続くのか?強く売りたい!

Yahoo finance掲示板②

またこれでしばらく降下が続くのでしょう…

買った額にすら戻らなければ、手放す勇気もなし

Yahoo finance掲示板③

グローバルもここも本当に上がらない!!

キャピタル世界株式ファンドの今後の見通しとは?今からはやめとけ?

キャピタル世界株式ファンドの今後の見通しについて考察していきたいと思います。

キャピタル世界株式ファンドはもはや擬似インデックスの様相を呈している

今まで見てきてわかる通り、構成銘柄的にも、値動き的にはキャピタル世界株式ファンドは既にインデックス投信の様相を呈しています。

強いて言うなら、インデックス投信よりも成績は劣後しているものの手数料が発生しているので下位互換と表現するのが正しいかもしれません。

これはキャピタル世界株式ファンドに限ったことではありません。

ある程度人気が出てきた投信は基本的に大型株に分散投資を行いアクティブ投信の体を装ったインデックス投信になっていく傾向にあります。

以前分析した「ひふみ投信」も同様です。運用開始から2017年までは高いアクティブリターンをだしていましたが2018年からは大型株偏重の擬似インデックスに成り下がりました。

これは人気投信の宿命とも言える現象です。

→ やめたほうがいい?終わった?長期間の不調が続くと評判の「ひふみ投信」や「ひふみプラス」を徹底評価!

なぜなら、ファンドの規模が大きくなってくるとアクティブリターンが狙いやすい小型株ではリターンを獲得することが難しくなってくるためです。

1兆円規模のファンドが時価総額100億円の銘柄に投資しても一部しかリターンを獲得できませんからね。また、購入して株価があがったとしても利益を確定するのが難しくなります。

買い手と売り手がいて売買が成り立ちますからね。大口のファンドが、小型株の株を購入してしまうと、そのファンドの利益確定売りをこなすことができなくなってしまうのです。

そして、擬似インデックスになることで成績がわるくなっても市場のせいにできるのもファンドとしては都合の良いポイントですね。

2020年代は全世界の株式はインフレに苛まされる展開が想定される

つまり、キャピタル世界株式ファンドの見通しを考えるのであれば全世界株式の見通しを考えることと同義になります。

以下は最新の世界の時価総額の国別Top5です。

| 米国 | 61.1% |

| 日本 | 6.2% |

| 英国 | 3.8% |

| 中国 | 3.0% |

| カナダ | 2.8% |

| Top5合計 | 76.9% |

ご覧いただければわかる通り米国が全世界の時価総額の60%を締めています。そして日本や欧州などの先進国も実質的に米国株に連動します。

つまり全体の85%は米国株式の動向に左右されるのです。では米国株の現状はどうなっているのでしょうか?

以下はS&P500指数の推移です。

2020年のパンデミック後の大規模金融緩和のバブル相場で大きく上昇しましたが2021年末に天井を打ち軟調な相場が継続しています。

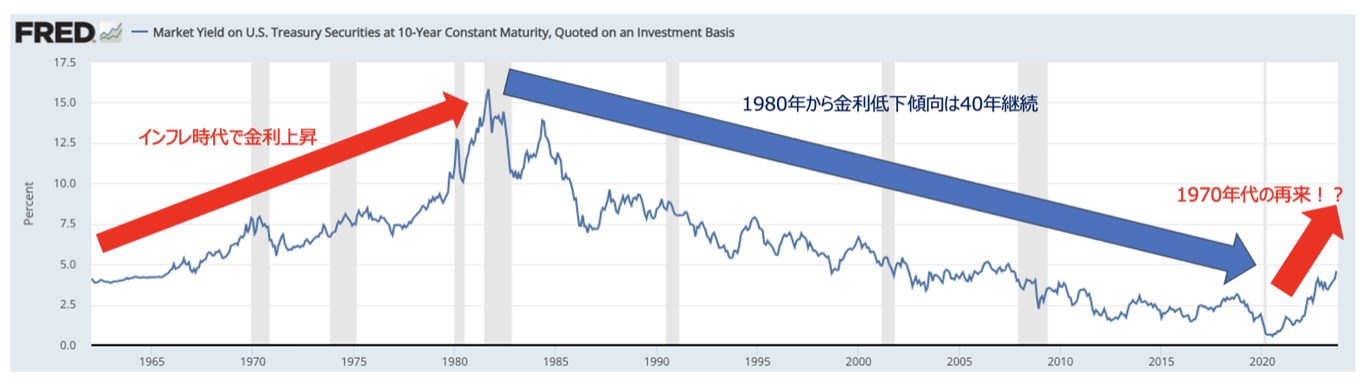

そもそも2021年までの長期上昇相場は以下の通り度重なる金融緩和による金利低下によってもたらされました。

米10年債金利の推移

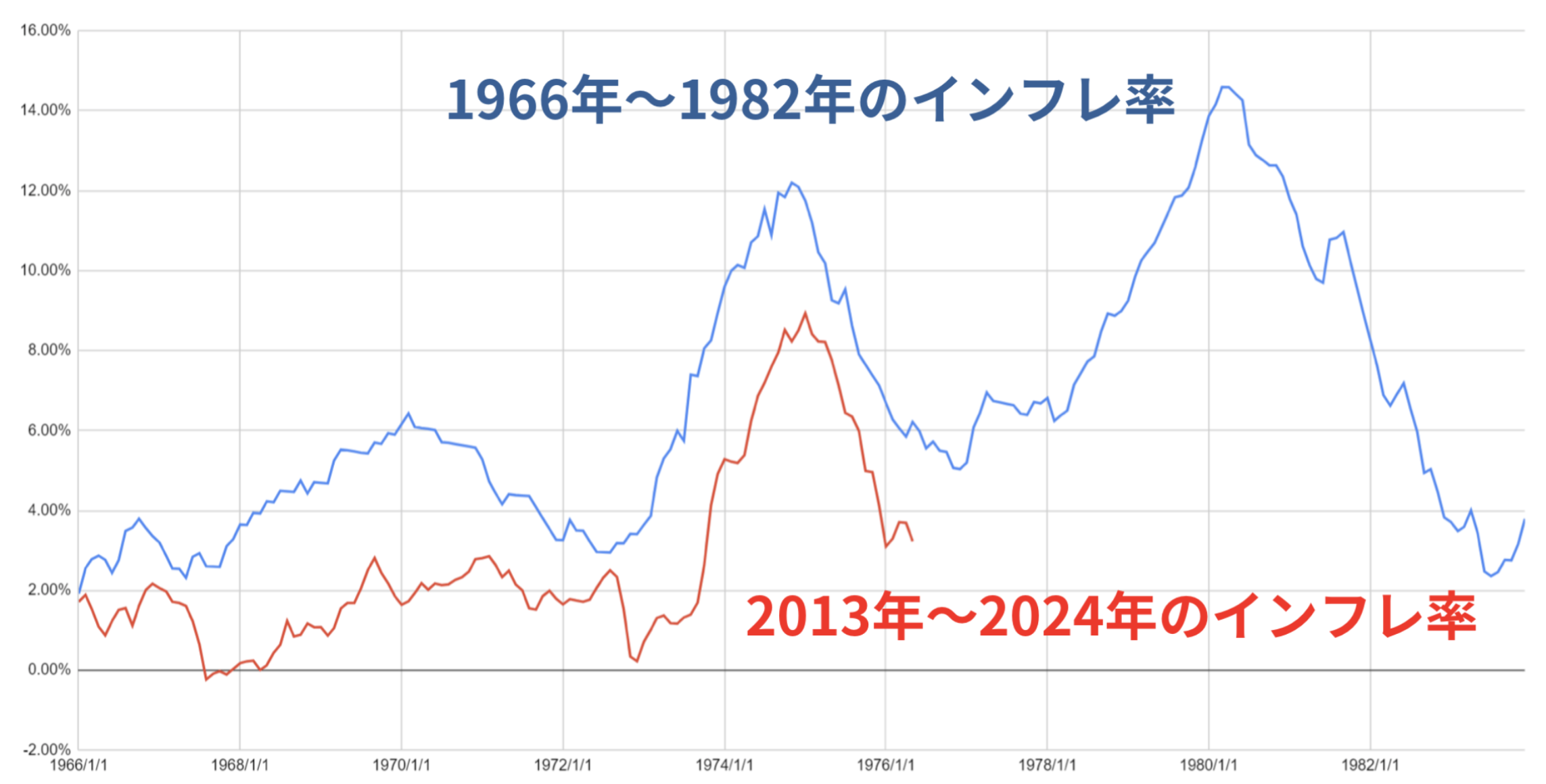

しかし、2022年からバラマキが度を過ぎたことの副作用として強烈なインフレが発生しているのです。水準としては1970年代と同水準です。

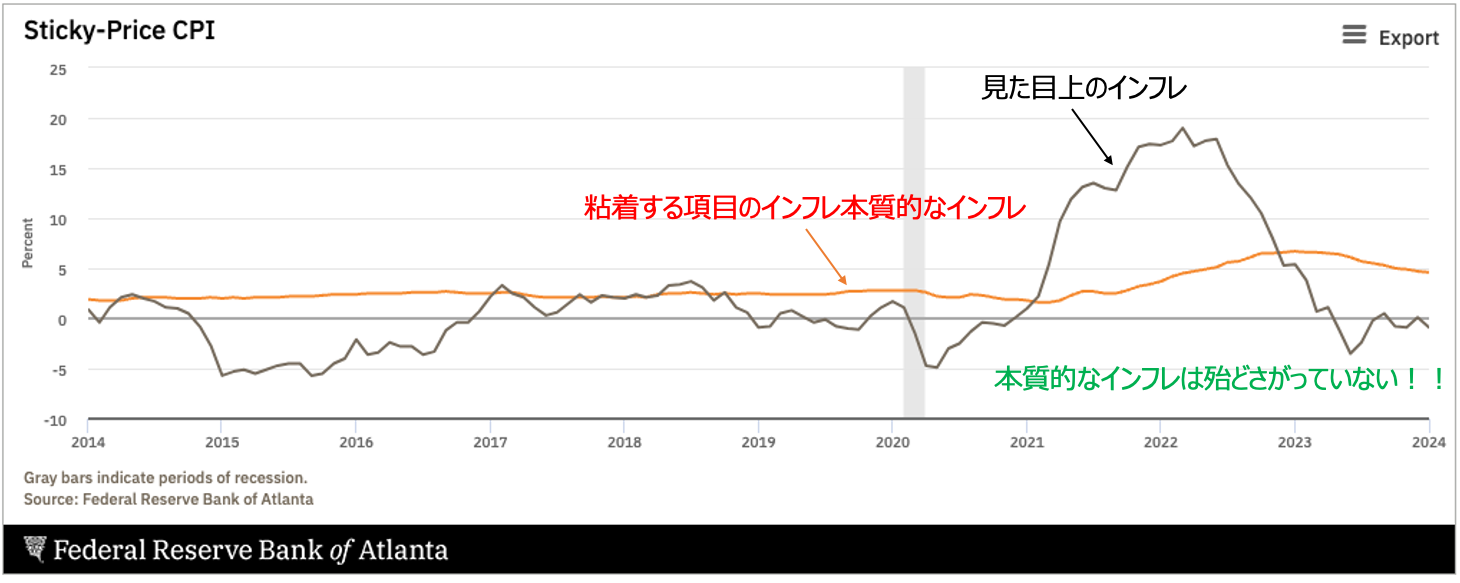

強いインフレは一度発生してしまうと粘着して何度もインフレが発生します。実際、粘着性のあるインフレ項目はほとんど下落していません。

そして2024年3月にエネルギー価格が上昇しはじめたことでインフレが再燃する可能性がたかまっています。

不吉なことに、1970年代とほぼ同じインフレ率の推移をただっています。

その結果として長期的に金融引き締めを続けなければいけなくなります。

金融緩和は株価の上昇要因ですが、反対の金融引き締めは株価下落要因となるのです。実際1970年代はS&P500指数はトータルでみると殆どリターンがなく終わりました。

今までとは全く金融環境が異なりますので、キャピタル世界株式ファンドも厳しい展開が続くことが想定されます。

相場環境にされない安定したパフォーマンスを残すファンドとは?

折角、アクティブファンドに投資をするのであればインデックスに対して安定して高いリターンを狙えるファンドに投資したいところです。

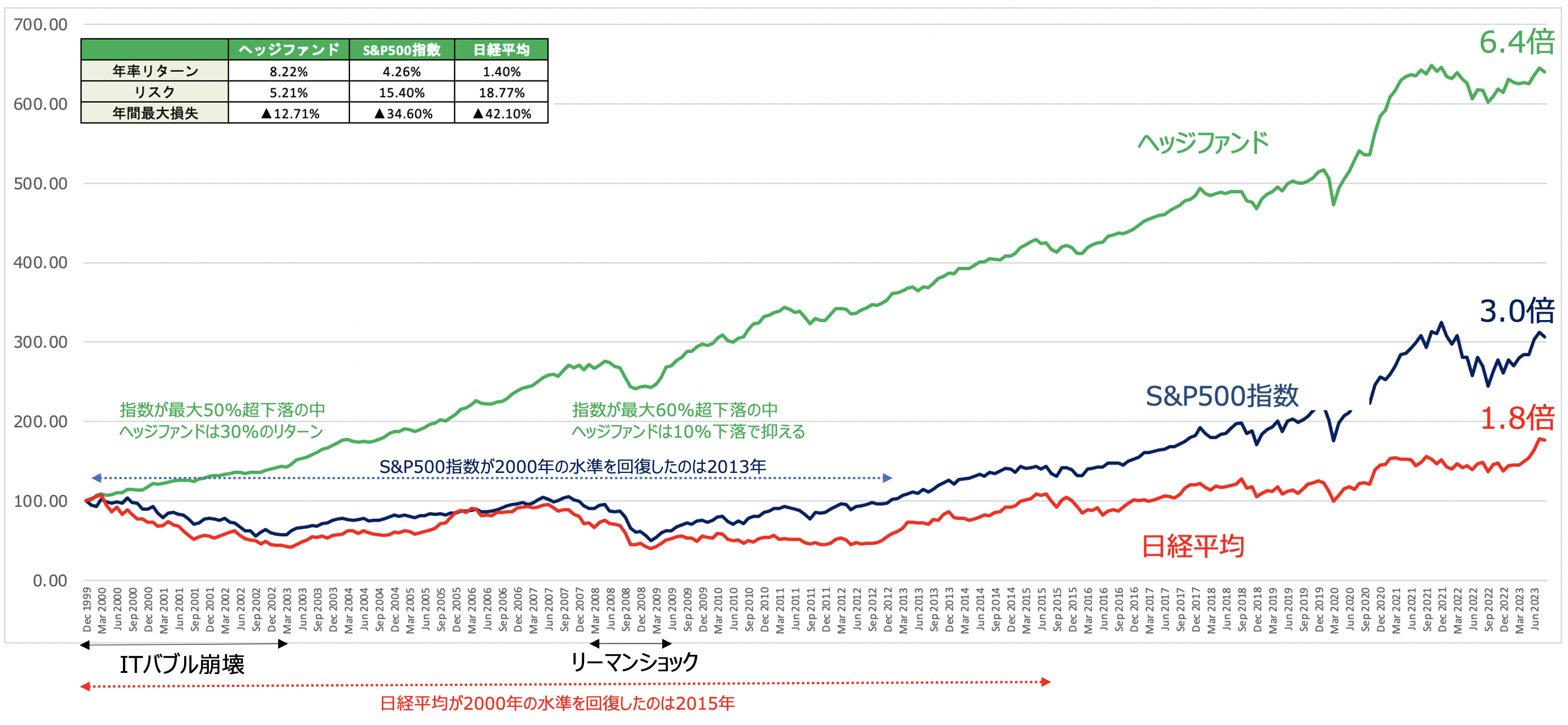

そのような投資先として筆者が注目し投資を行なっているのがヘッジファンドです。

ヘッジファンドは相場環境に依拠せず高いリターンをあげることで機関投資家から注目を集めています。

世界の株式市場のリターンとヘッジファンドの比較

以下では個人投資家でも投資可能なファンドをランキング形式でお伝えしていますのでご覧頂ければと思います。

まとめ

今回のポイントを纏めると以下となります。

- キャピタル世界株式ファンドは米国有数の独立系運用会社のキャピタルグループによって運用されている

- キャピタル世界株式ファンドの運用戦略は過去40年では素晴らしいが過去20年だとインデックスと同様の動き

- 構成上位銘柄は大型銘柄で占められている

- キャピタル世界株式ファンドはインデックスの下位互換のようなファンドになっている

- 今後は粘着するインフレによって厳しい展開が想定される

- 相場環境に依拠しないファンドに投資をするのが懸命