「フード」「テクノロジー」と聞くと、フードロスを解決するなど興味が尽きません。

筆者が最近しみじみと考えるのは、世界の潮流を捉えるにはやはり投資信託を分析するのが一番なのではと思っています。

投資先の選定をする上での分析力も養われ、また世界がどんな方向へ向かっているのかも把握できるようになります。

読者の方々は筆者のアウトプットを読むだけでも十分だと思われます。だいぶ話が逸れてしまいましたが、今回は「フード&テクノロジー関連株式ファンド」を分析してみたいと思います。

このような投資信託も今ではパソコンのネット証券から簡単で売買できる時代になりました。まだパソコンを保有していないという方は、どのようなPCがいいのかを試してみてから購入するパソコンを選択した方がいいでしょう。

専用のパソコンを用意して資産運用を始めたい人には、ナニワレンタルさんのMacBo

フード&テクノロジー関連株式ファンドの口コミ評判

様々な媒体(FB、ツイッター、Yahoo!掲示板、Youtubeなど)を確認してみましたが、特に見当たらずでした。まだまだ新しいファンドであり、これからというところですね。

今後参考になる口コミ評判があればここに掲載していきます。

2023年11月時点で口コミなし

飲食店を経営している筆者の友人の話では、話題には出るも評判はまだまだでした。運用を始めたばかりですしね。

フード&テクノロジー関連株式ファンドとは?

それでは概要を見ていきましょう。大和アセットマネジメントが運用を担当するファンドです。

- ファンドの目的:日本を含む世界の「フードテック」関連株式に投資し、信託財産の成長を目指す。

- ファンドの特色:日本を含む世界の「フードテック」関連株式に投資します。

フードテックとは何かをまずは理解する必要があると思われます。

フードテックとは?

「フードテック(FoodTech)」は、食(Food)とテクノロジー(Technology)をわかりやすく組み合わせた造語です。

Education + Tech でエドテック、Financial + Tech でフィンテックなどありますが、様々な分野でテック造語が作られていますね。

これは裏話でもありますが、キャッチーな名前の方が宣伝効果が強く、投資家を集めやすいためこのような造語が常に生まれ続けるのです。

さて、フードテックとは何かというと、食と日々進歩するテクノロジーを融合させ、イノベーションを起こす新たなビジネス領域を意味します。

よくわかりませんが、テクノロジーを使って、新しい食品を開発する、調理法を確立するなど「新しい食」の可能性を模索するわけです。

これでもよくわからないので例を言うと、ヴィーガン料理など、肉を使わずに植物性タンパク質から肉を再現するなどが代表的な話だと思います。

ヴィーガン料理とは、肉や魚または卵や乳製品などの動物性食品を一切使わない料理を指します。そのため、極端な話ですが、動物性食品を使っていない料理はヴィーガン料理になります。例えば「ワカメと豆腐の味噌汁」「煮物」などもヴィーガン料理に入ります。このように、普段食べている料理なども知らないだけで、ヴィーガン料理というジャンルに含まれていることも結構あります。

さて、これでもイマイチ想像がつかない、市場規模は大きいのか?と疑問ばかり出てきますが、フード&テクノロジー関連株式ファンドの投資先企業などを見ていくことで理解を深めましょう。

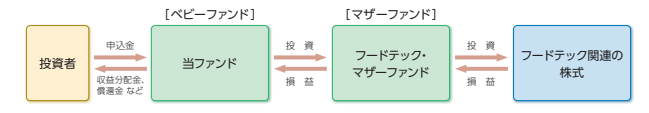

フード&テクノロジー関連株式ファンドの投資対象(ファミリーファンド)

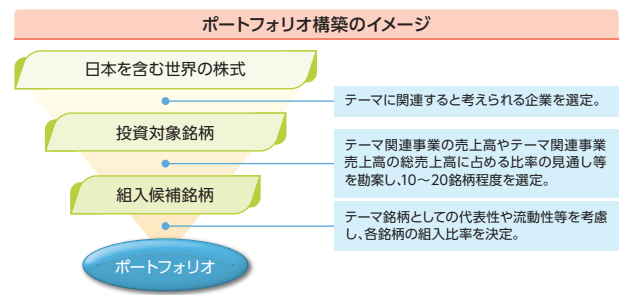

日本を含む世界の株式から、フードテック企業をピックアップしリターンの獲得を目指します。

ファンドはファミリーファンド方式です。

国・地域別構成と投資先業種比率

日本含む世界への投資となっていますが、国別の比率はどのようになっているのでしょうか?

ここからのデータは全て最新の5月末のデータとなっています。

やはりテクノロジーで圧倒的な進化を誇る米国が最大の52%となっています。日本が入っていないのはとても寂しいですね。

| 国・地域名 | 比率 |

| アメリカ | 52.0% |

| ドイツ | 11.9% |

| カナダ | 7.6% |

| ノルウェー | 6.5% |

| デンマーク | 5.3% |

| オランダ | 4.3% |

| 中国 | 3.7% |

| スイス | 3.6% |

| フィリピン | 2.8% |

| 合計 | 97.7% |

続いて投資先業種です。

| 業種名 | 比率 |

| 素材 | 39.4% |

| 一般消費財・サービス | 19.9% |

| 資本財・サービス | 19.1% |

| 生活必需品 | 8.1% |

| 情報技術 | 5.7% |

| ヘルスケア | 5.5% |

| 合計 | 97.7% |

食材の素材と捉えて良いのかわかりませんが、テクノロジーといえば情報技術だと思っていただけに意外な業種比率でした。

まだフードテック企業が多くないことから、分散投資をすると様々なセクターが入ってくるのではないかと想像します。

保有銘柄・ポートフォリオ

では、実際にポートフォリオを見ていきましょう。農業・畜産テック、オンライン飲食テックなどがフードテックの括りになるのですね。

マクドナルドはフードテックなのですね・・・老舗ジャンクフードの超安定銘柄というイメージしかありません。

| 銘柄名 | サブテーマ | 国・地域名 | 比率 |

| UBER TECHNOLOGIES | オンライン飲食テック | アメリカ | 9.6% |

| DEERE & CO | 農業・畜産テック | アメリカ | 8.7% |

| MCDONALD'S CORP | オンライン飲食テック | アメリカ | 7.7% |

| CHIPOTLE MEXICAN GRILL INC | オンライン飲食テック | アメリカ | 7.3% |

| ZOETIS INC | 農業・畜産テック | アメリカ | 6.6% |

| YUM! BRANDS INC | オンライン飲食テック | アメリカ | 5.4% |

| ECOLAB | 食品加工イノベーション | アメリカ | 5.2% |

| STARBUCKS | オンライン飲食テック | アメリカ | 4.8% |

| DOMINO'S PIZZA | オンライン飲食テック | アメリカ | 4.4% |

| MIDDLEBY CORP | 食品加工イノベーション | アメリカ | 4.4% |

1位のUBERについては説明は不要ですね。皆さんが普段利用しているデリバリーフードサービスです。1株あたり純利益は2023年にようやく黒字に転換しています。

つまり、グロース株ということですね。

| EPS | |

| 2019年 | -5.04 |

| 2020年 | -3.86 |

| 2021年 | -0.26 |

| 2022年 | -4.65 |

| 2023年 | 1.00 |

| 2024年 | 1.72 |

2位のDeere & Company(ディア・アンド・カンパニー)は、農業、建設、林業機械の製造を中心とする多国籍企業です。

同社もEPSが伸びているグロース企業ですね。

| EPS | |

| 2019年 | 9.92 |

| 2020年 | 8.69 |

| 2021年 | 18.99 |

| 2022年 | 23.28 |

| 2023年 | 33.93 |

| 2024年 | 32.90 |

2022年5月からの構成上位銘柄の推移は以下となります。かなりがらっと銘柄が変わっていますね。

| 2023年9月末 | 2022年5月 | |

| 1 | UBER TECHNOLOGIES | CORTEVA INC |

| 2 | DEERE & CO | MCDONALD'S CORP |

| 3 | MCDONALD'S CORP | NUTRIEN LTD |

| 4 | CHIPOTLE MEXICAN GRILL INC | GEA GROUP AG |

| 5 | ZOETIS INC | CHIPOTLE MEXICAN GRILL INC |

| 6 | YUM! BRANDS INC | SYMRISE AG |

| 7 | ECOLAB | ZOETIS INC |

| 8 | STARBUCKS | DARLING INGREDIENTS INC |

| 9 | DOMINO'S PIZZA | NOVOZYMES A/S-B SHARES |

| 10 | MIDDLEBY CORP | DEERE & CO |

フード&テクノロジー関連株式ファンドの運用成績

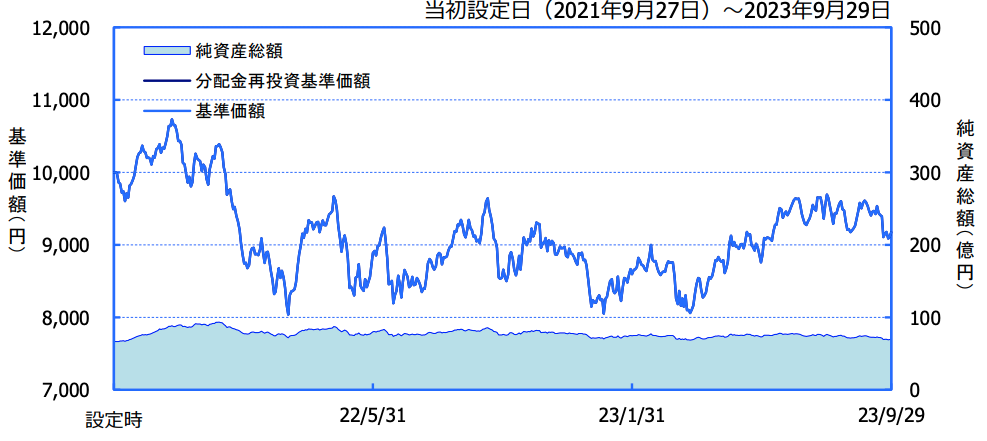

フード&テクノロジー関連株式ファンドの基準価額の推移は以下となります。

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | |

|---|---|---|---|---|

| 2023年 | 2.53% | 13.73% | -4.58% | -- |

| 2022年 | -10.41% | -8.01% | -0.15% | -3.56% |

設定日が2021年9月27日と非常に新しいファンドですね。

FRBの紙幣ばら撒きとウクライナ危機、またサプライチェーンの乱れを大きく追い風に(少し不謹慎ですが)加速したインフレにより、運用は青春を謳歌していると考えていました。

しかし基準価額は大きく初期設定の10,000円を下回る9,000円程度となっています。つまりマイナス運用です。

どうしてこうなってしまったんでしょうか。

ファンドが新しすぎて評価もできないのですが、しばらくは厳しい時期を迎えることだけはわかります。

農産企業などを主力とするファンドはこれから嵐の船出となってしまいますので、投資を検討するのであれば、金融緩和局面が良いと思います。

最低でも5年ほど経過、10年経過していたら満足に評価できるのですが、運用期間の短いファンドはマーケット次第でもあるので適正評価はできません。

まとめ

他ファンド比較するにも運用期間が短すぎるので控えます。

まだまだ新しいファンドであり、新しい食の可能性を追求する企業を応援するとのことで面白さは有ります。

ただ、面白さとリターンは別個であり、ポートフォリオの構成を見る限りでは金融引き締めの期間に絶対に投資をしてはいけない類のバスケットになっています。検討はもう少し先で良いでしょう。