運用開始から華々しいリターンを叩き出し日本の独立系投資信託の礎を築いたといってもよい「ひふみ投信」。

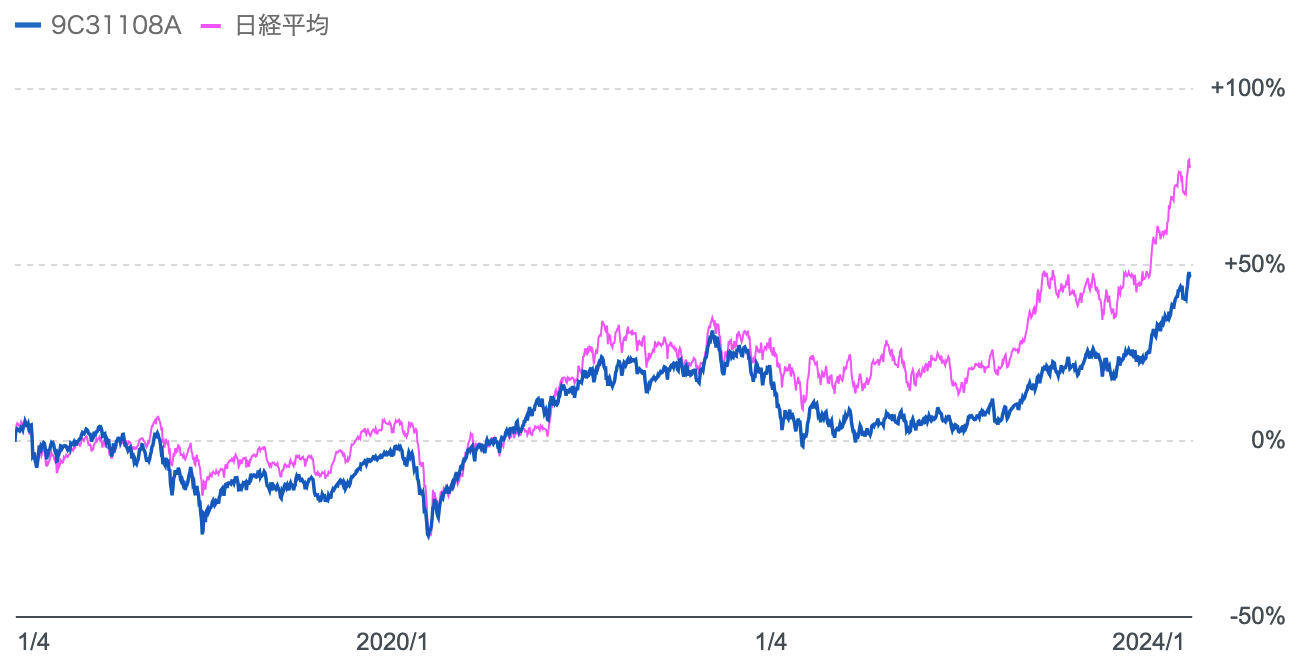

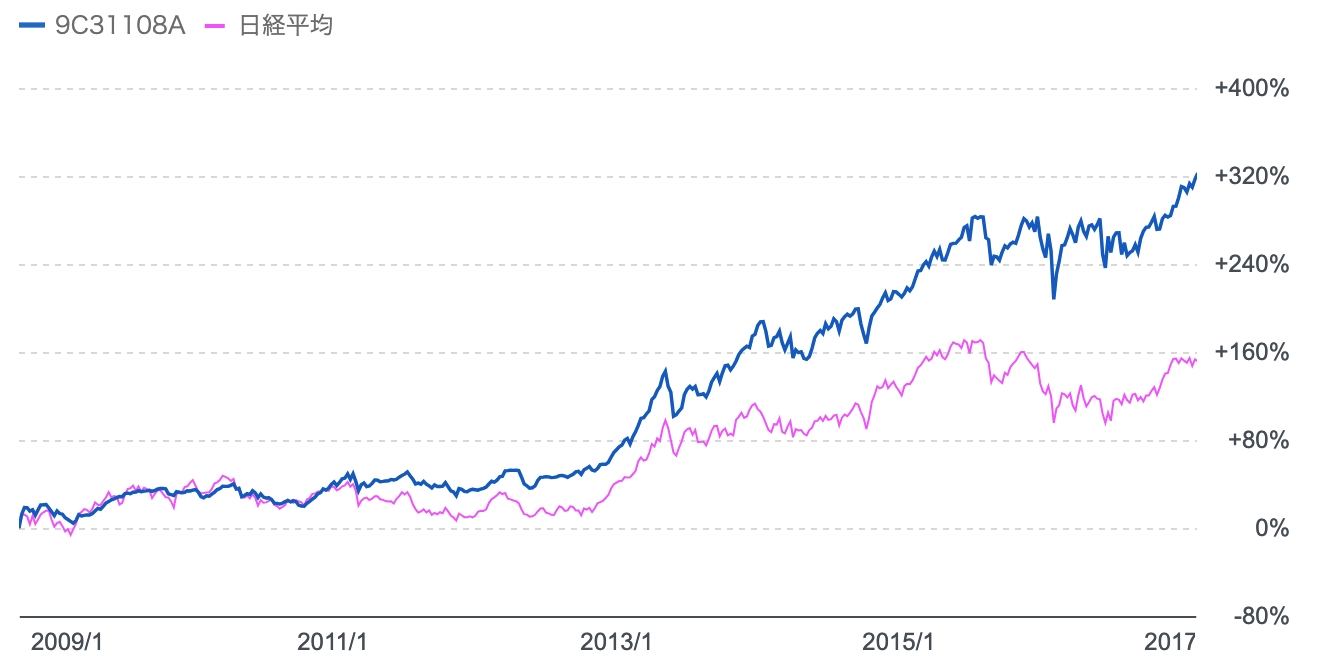

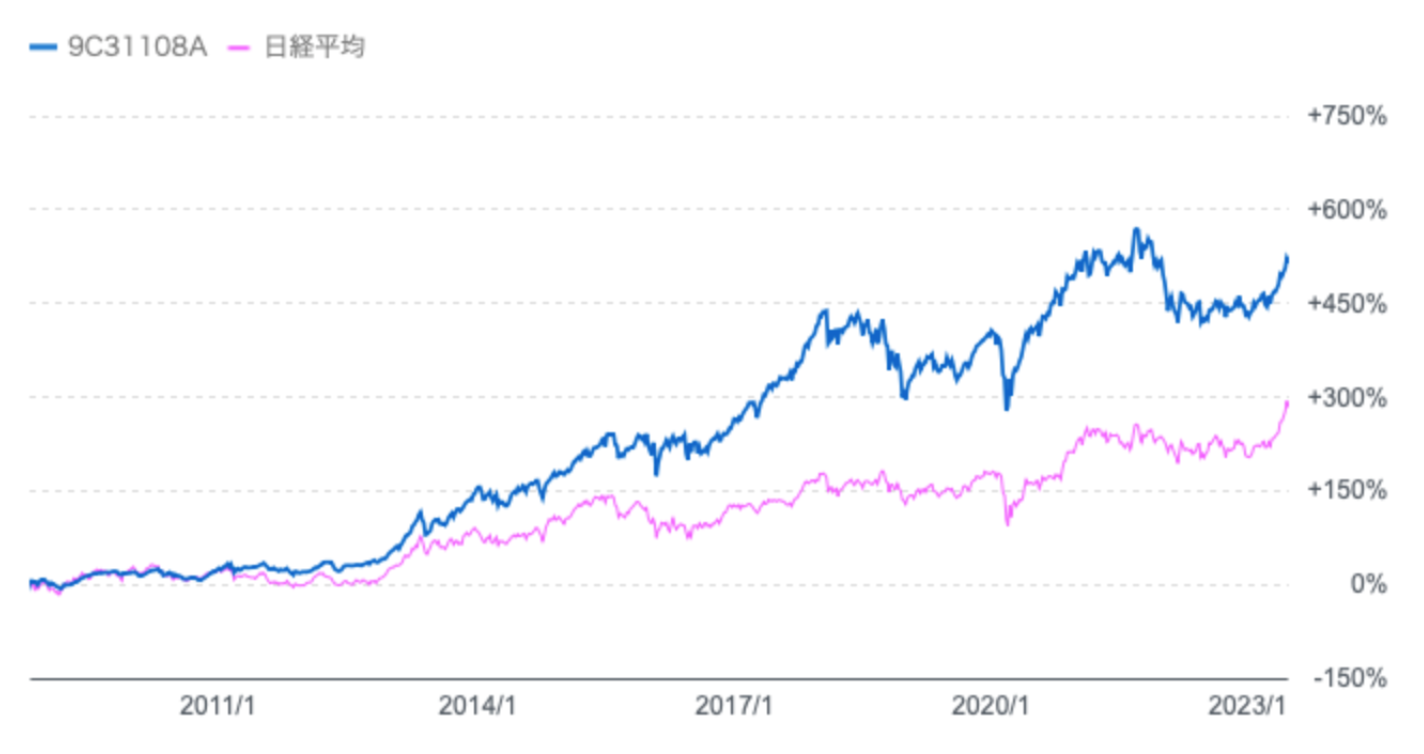

確かに運用開始からのリターンはずば抜けており、日経平均株価が3倍となっているのに対して「ひふみ投信」は運用資産を5倍にしています。

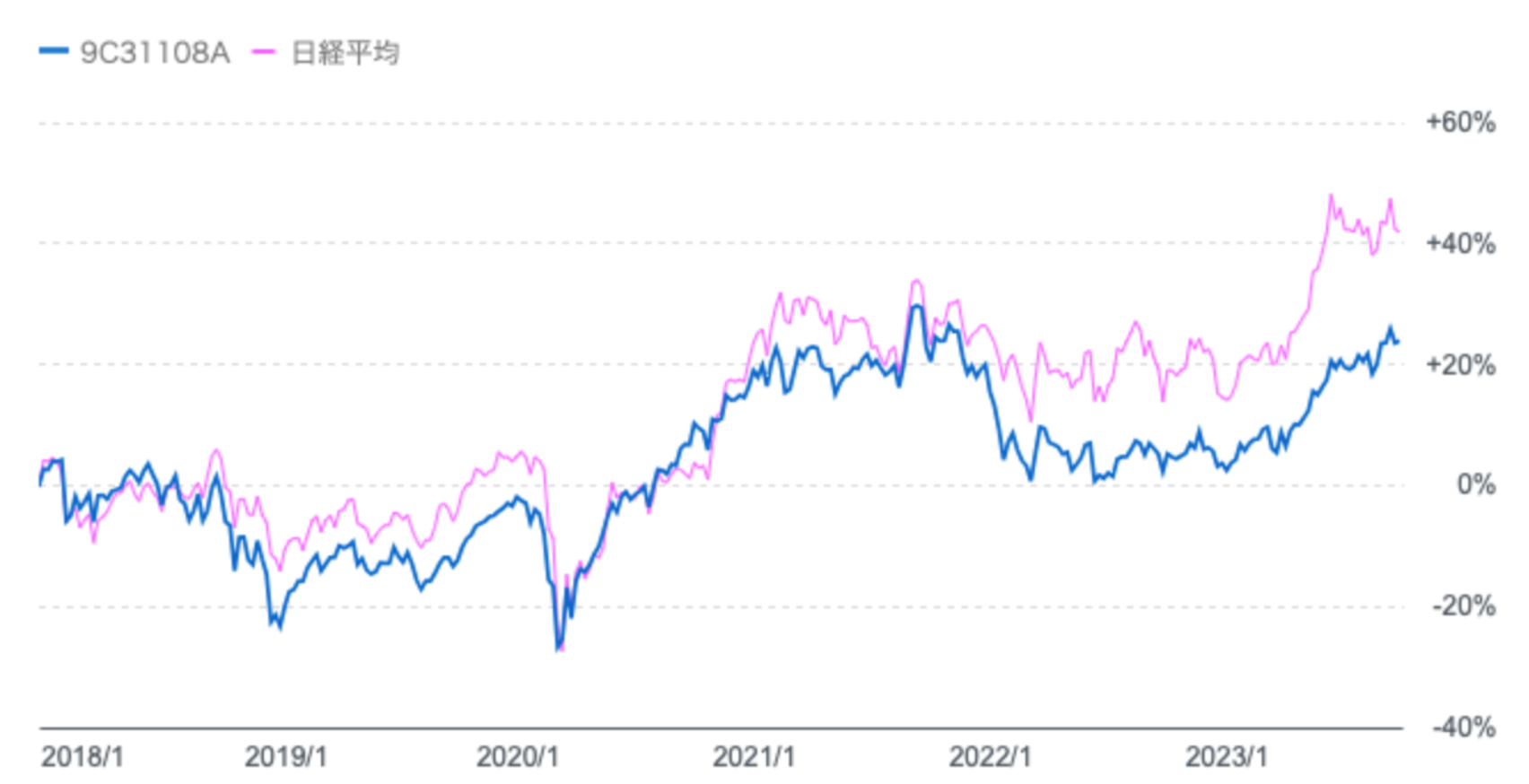

しかし、ここ数年の傾きが明らかに鈍化しているのがみて取れると思います。過去5年でみると「ひふみ投信」のリターンは日経平均と同等となっています。

しかし日経平均は配当金を出しています。上記はそれを差し引いた後のリターンとなっているので、実際は日経平均に劣後するリターンとなっているのです。

青:ひふみ投信

赤:日経平均株価

2018年以降の「ひふみ投信」と日経平均の比較

また、2023年に報告された書類でも、直近はTOPIX(東証株価指数)に劣後しており、不満の声が各所で見られました。

この記事ではなぜ「ひふみ投信」が不調に陥っているのかをお伝えした上で、

まさに昔の「勢いのあったひふみ投信」と同じ運用を行っているファンドとについてもお伝えしていきたいと思います。

「ひふみ投信」と「ひふみプラス」の違いとは?

タイトルに「ひふみ投信」と「ひふみプラス」と記載していますので、両者の違いについて説明していきたいと思います。

基本的に両者は同じマザーファンドで運用されており、投資におけるリターンは変わりません。

ただ、「ひふみ投信」は直販形式でレオスキャピタル経由で投資の申し込みを行うのに対して、「ひふみプラス」は証券会社で経由できるバージョンということになります。

ひふみ投信の最低出資額は1万円ですが、「ひふみプラス」は楽天証券やSBI証券などのネット証券では100円から購入することができます。

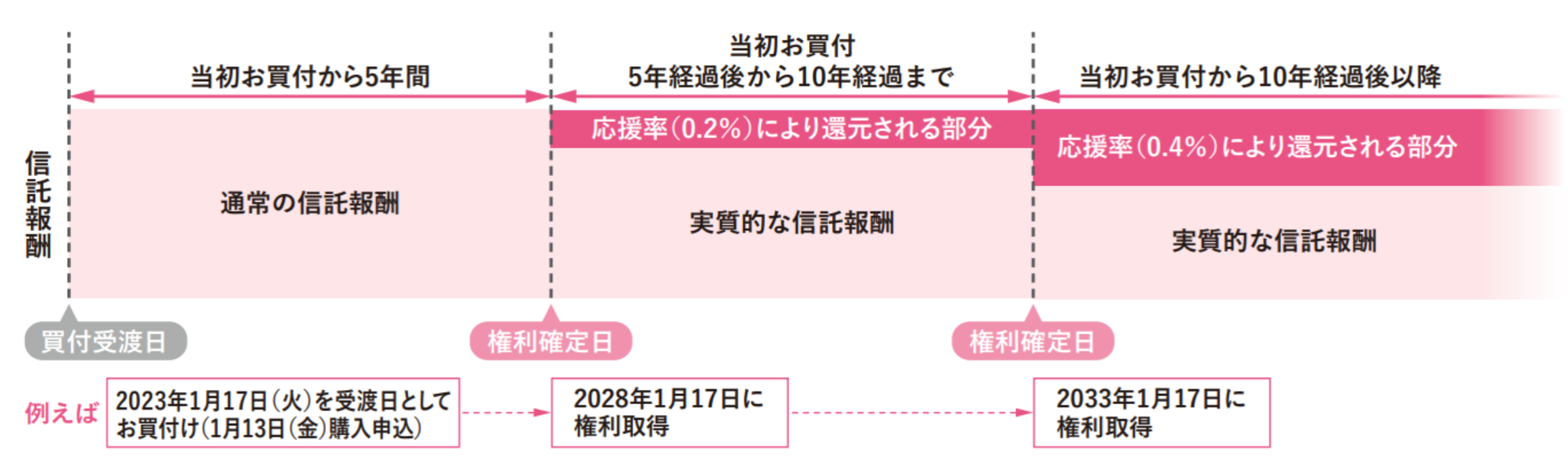

直販型のひふみ投信の特典としては長期投資をすることで毎年発生する手数料が割引となる信託報酬一部還元方式が適用されていることです。

運用から5年が経過したら年率1.078%の信託報酬の0.2%が還元され、10年が経過したら0.4%が毎年還元されるというものです。

ただ、これからお伝えするとおり、現在のひふみ投信は、ほぼ株価指数と同じ動きとなっており長期投資を行う妙味は薄いと考えています。

それでは詳しく考察していきましょう。

ひふみ投信の不調の原因は急増した純資産にあり

ひふみ投信は2018年から成績が悪化しています。

先ほどお伝えしたとおり2018年以降の値動きは日経平均株価に劣後しています。以下の通り日経平均と同じ動きをしています。

これであれば、日経平均に連動するインデックス投信を購入するのとなんら変わりません。

青:ひふみ投信

赤:日経平均株価

この不調の何が原因なのでしょうか?

結論は明確です。最初に結論から申し上げると「ひふみ投信」が不調に陥った最大の要因は純資産の急激な増加です。

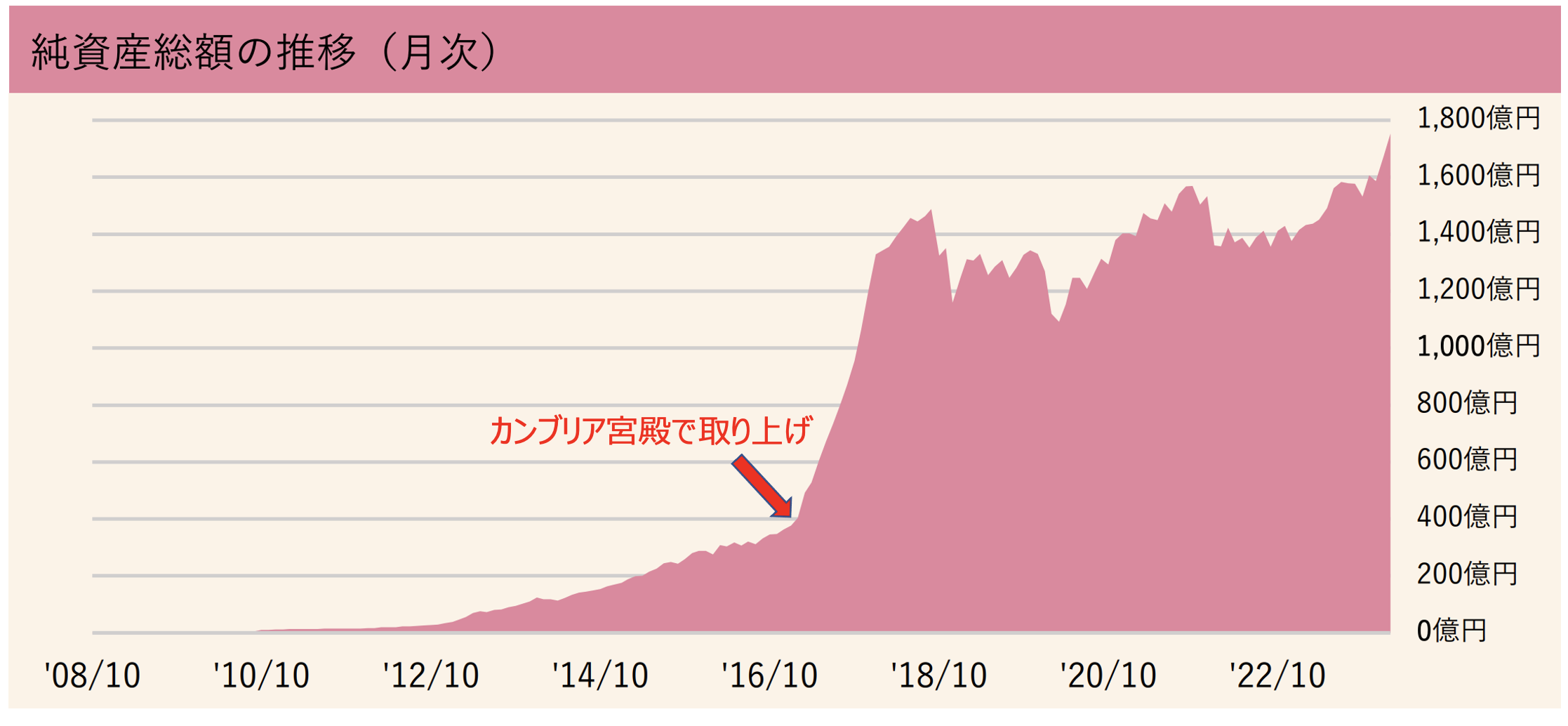

「ひふみ投信」のファンドマネージャーである藤野英人氏が2017年2月にカンブリア宮殿に出演しました。

2017年2月16日放送:間違いだらけの"日本の投資"に変革を― 成長企業を見抜くカリスマが明かす投資術!

カンブリア宮殿に取り上げられて以降、申し込みが急増して急激に運用資産額が上昇しました。カンブリア宮殿はこう考えると素晴らしい広告ですよね。

上記はひふみ投信だけの純資産の推移です。

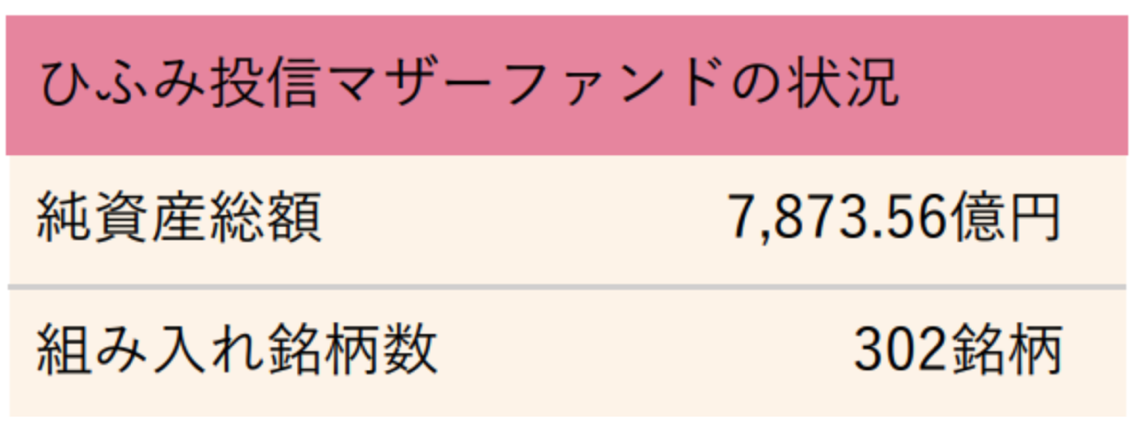

同じリターンとなる「ひふみプラス」や「ひふみ年金」などを合わせると運用資産額は2021年12末時点で7800億円にまで膨れ上がっています。

確かに不調となった時期は一致していますが、ではなぜ成績が不調になったのでしょうか?

次の項で詳しく見ていきたいと思います。

純資産の急増で運用手法が大きく変化!中小型株投資から大型株を中心とした投資に変遷

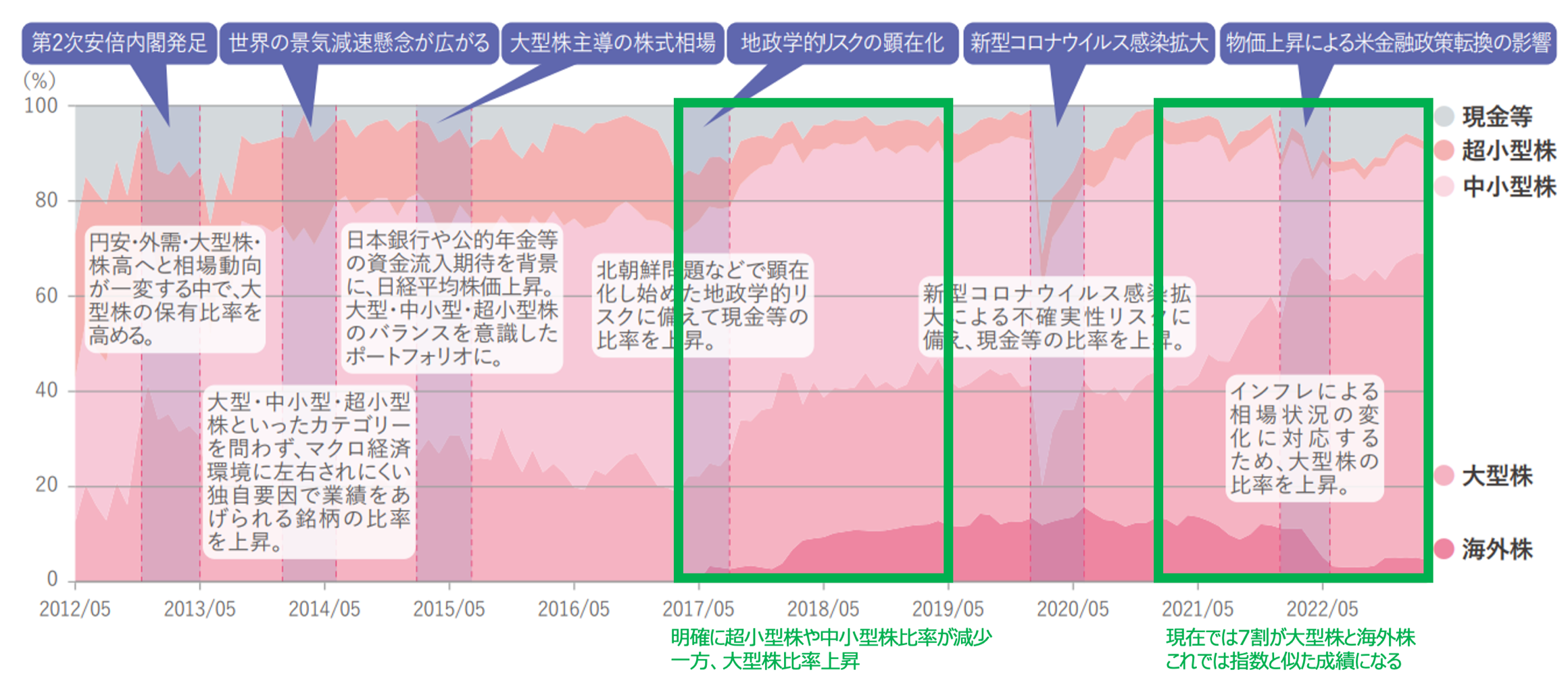

純資産がカンブリア宮殿放送後に急増してから運用手法が大きく変化しています。

以下は2012年以降の「ひふみ投信」のポートフォリオに組み入れられている銘柄の時価総額毎の分布比率です。

2012年から2016年は超小型株の比率がある一定程度存在していました。しかし2017年以降に超小型株の比率が減少して大型株の比率が大きく上昇しています。

さらに近年は大型株の比率が大きくなり、現在では大型株と海外株で全体の7割を占めています。これでは日経平均などの株価指数と変わらない成績になるのも頷けますね。

運用資産額が大きくなりすぎて超小型株だけで運用をするのが難しくなったのです。

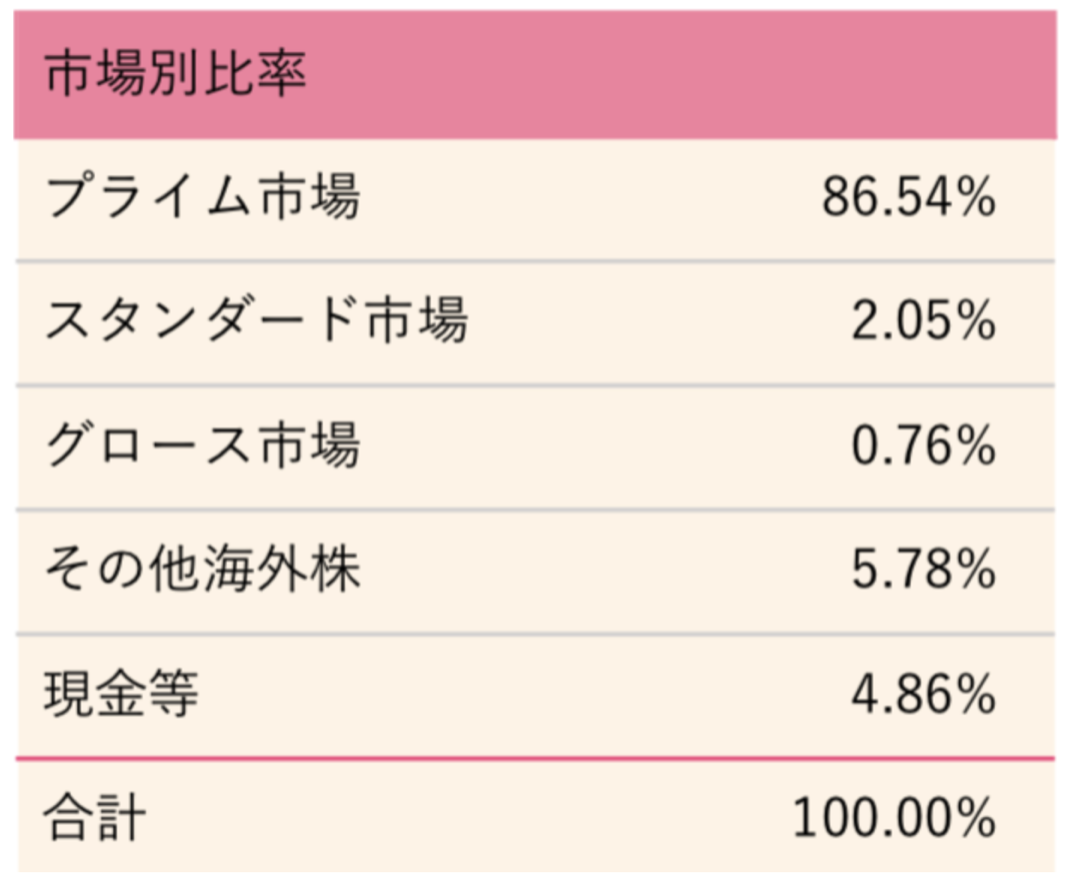

実際、組み入れている銘柄の比率も2023年8末時点で大半が大型株がひしめきあうプライム市場となっています。

さらに現在の組み入れ銘柄は合計で302銘柄となっています。

日経平均の組み入れ銘柄が225銘柄であることを考えると、日経平均よりも分散を効かせていることがわかります。

これでは個々の個別株のパフォーマンスの影響は軽微となります。現在の「ひふみ投信」は擬似インデックスファンドと評しても差し支えない状態となっているのです。

そもそも、ひふみ投信のファンドマネージャーである藤野英人氏は「中小型株投資(ボラティリティが高く、リスクがあるがリターンも大きい銘柄への投資)」を得意としていました。

以下が日経新聞者による藤野英人氏の説明です。

レオス・キャピタルワークス代表取締役会長兼社長/CIO(最高投資責任者)

JPXアカデミーフェロー、東京理科大学上席特任教授、早稲田大学政治経済学部非常勤講師。一般社団法人投資信託協会理事。

1966年生まれ。早稲田大学卒業後、国内外の運用会社で活躍。特に中小型株及び成長株の運用経験が長く、25年間で延べ6500人以上の社長に取材し抜群の成績をあげる。2003年、現会社を創業。「ひふみ投信」を運用し、ファンドマネジャーとして高パフォーマンスをあげ続けている。2020年には6度目となる「R&Iファンド大賞」最優秀賞を受賞。

参考記事:日経新聞

中小型株投資に定評があり、実際超小型並びに中小型株に投資をおこなっている期間は非常に高いリターンを残しています。

実際、カンブリア宮殿で取り上げられる前までのリターンは以下の通り日経平均株価を大幅に上回る成績を出していました。

ひふみ投信の藤野氏は、この中小型株市場に目をつけて圧倒的なリターンを出してきました。

実際には大きなリターンをあげていたのは時価総額300億円未満の超小型株から時価総額300億円〜1000億円の小型株です。

日本の超小型株や小型株がなぜ魅力的な投資先なのかという点については後述します。

なぜ運用資産額が急騰すると超小型株から小型株投資が出来なるなるのか?流動性問題とは?

しかし、なぜ運用する資産が急激に増加するにつれて魅力的な中小型株投資だけでは運用できなくなったのでしょうか?

この理由について紐解いていきたいと思います。

運用資産が大きくなると大型株偏重のポートフォリオになる傾向は「ひふみ投信」に限ったことではありません。

統計的にみても、純資産額が大きい投資信託は成績が悪くなる傾向にあることが日経新聞の記事にも紹介されています。

ただ統計的に見て、純資産の大きさと運用成績の良しあしには何の関係性もありません。むしろ日本株に限って言えば、純資産が小さめの投信の方が好成績を残す傾向が見て取れます。

参照:日経新聞デジタル

一般的に数百億円規模のファンドではリターンを出しやすいのですが、規模が大きくなると魅力的な銘柄にだけ投資をするということが難しくなりリターンが悪化してしまう傾向にあるのです。

これは人気投信の宿命といえる結果といえるでしょう。

例えば時価総額100億円に満たない小型株で魅力的な投資先があったとします。

割安銘柄を見つけたことにより、資金が大きなファンドはその小型株を購入しようと考えますが、ファンドの「買い」に見合う「売り」が中々見つからない可能性もあるのです。

つまりは株の買いが成立しにくいということです。

そして、ファンドは結局は何日かかけてその小型株の株を集めることになりますが、その過程であまりにも「出来高」が大きくなってしまいます。

そのため、他ファンドや個人投資家にその銘柄の魅力がバレてしまいます。つまり、割安で買えたはずなのに、想定より割高で購入する機会が増えてしまうのです。

出来高とは、期間中に成立した売買の数量のこと。株式の場合、1日、1週間など、ある一定期間内に売買が成立した株数を指します。銘柄ごと以外に、市場全体や指標での出来高も評価されます。

「出来高は株価に先行する」といわれることもあり、市場の活性度を測るバロメーターとして使われます。

また出来高とは別に売買代金という言葉があります。出来高は株数などの売買量を指し、売買代金は売買で動いた総金額を指します。

ひふみ投信の運用総額はすでに7800億円と日本では巨額です。上記のようなリターンの高い銘柄に集中投資をするにも、割安での購入が難しく分散を余儀なくされています。

そのため、2018年から上記で説明した通りひふみ投信は東証一部の大型株に分散しています。

日経平均インデックスを大きく上回るリターンをそもそも志していないのではないかと思ってしまいます。

カンブリア宮殿で有名になってしまったが故に「ひふみ投信」は凡庸なファンドになってしまったのです。

コラム:なぜ日本の超小型株や小型株投資はリターンを得やすいのか?

さきほど後述するとお伝えしましたが、日本で結果を残しているファンドの多くは日本の超小型株や小型株に狙いを定めて運用を行なっています。

ではなぜ、日本の超小型株や小型株投資でリターンを得ることができるのでしょうか?

この点について、補足説明をおこなっていきたいと思います。

日本は非常に多くの上場企業数を抱えています。ジャスダックやマザーズの平均時価総額は200億円程度と圧倒的に小さくなっています。

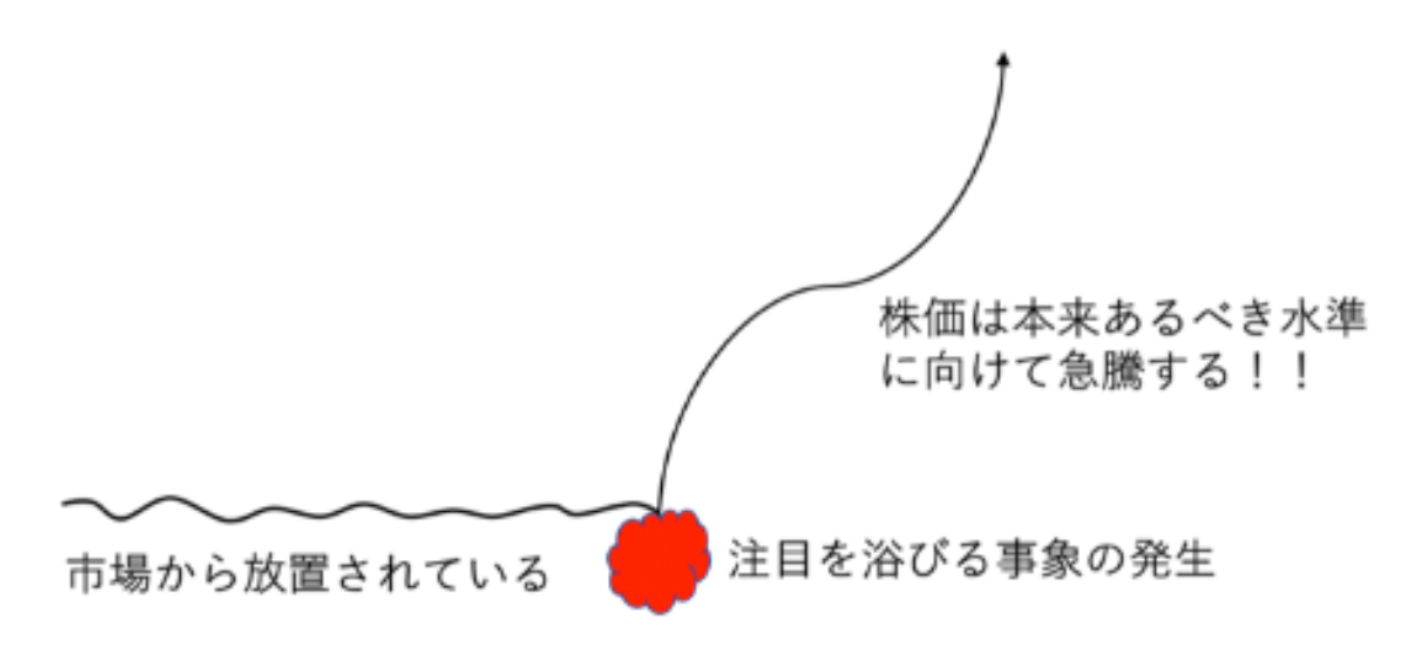

小さい企業は、あまり分析がなされていないので、不当に割安な価格で放置されているということがよくあるのです。

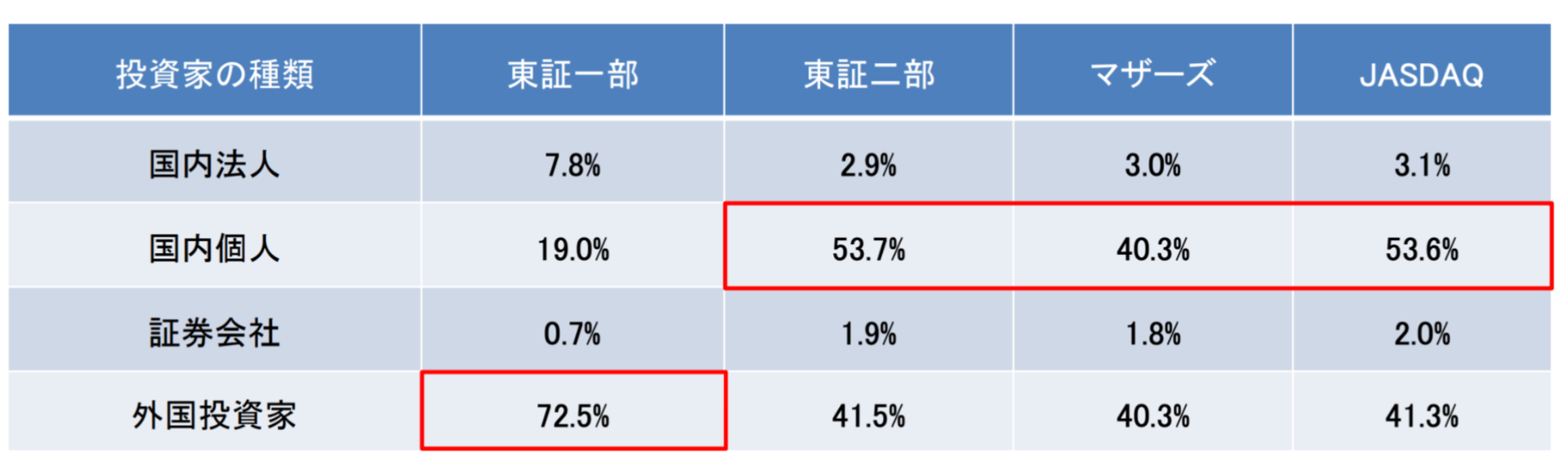

実際、小型株が多く存在している東証二部(現在の東証スタンダード)やマザーズやJASDAQ(現在の東証グロース)では個人投資家の比率が大きくなっています。

個人投資家は詳細に分析して投資を行っているわけではないので企業の本質的な価値とは乖離して取引されている株が多く転がっているのです。

最終的に、巨大資金を持つ機関投資家が集い、株価が急騰していく銘柄が眠っている市場なのです。

世の中にはアクティブファンドの体をなした擬似インデックスファンドが跋扈している

さて、ここから日本の投資信託業界の問題についてお伝えしていきたいと思います。

世の中には2つの投資信託があります。

1つは株価指数に連動するリターンを追求するインデックスファンドで、もう一つはインデックスに対してプラスのリターンを追求するアクティブファンドです。

インデックスファンドは指数と同じ構成のポートフォリオを組成するだけなので、購入手数料は基本かからず、毎年発生する信託手数料も安いという特徴があります。

一方のアクティブファンドは超過リターン(=アクティブリターン)を確保するために人員を割きますし調査に時間もさくので信託手数料は高くなり購入手数料も発生するケースが多いです。

手数料が発生したとしても高いリターンを出してくれれば投資家としては文句はないでしょう。

しかし、「ひふみ投信」のように大型株を中心に200銘柄以上組み入れたポートフォリオを組成した擬似インデックスファンドが日本には数多く存在しています。

擬似インデックスファンドは大型株中心のポートフォリオで多くの銘柄に分散を効かせることでインデックスと同じようなパフォーマンスを出すファンドのことです。

まさに現在の「ひふみ投信」そのものですね。

擬似インテックスファンドはインデックスファンドの下位互換です。なぜならパフォーマンスは似ているのに手数料だけが高いからです。

これではアクティブ投信に投資をしている意味はありませんよね。

せっかく手数料を払うのであればインデックスより高いリターンをだしてくれるファンドに投資をしたいと考えるのは自然なことです。

そのような投資先として筆者が注目して投資しているのがヘッジファンドです。

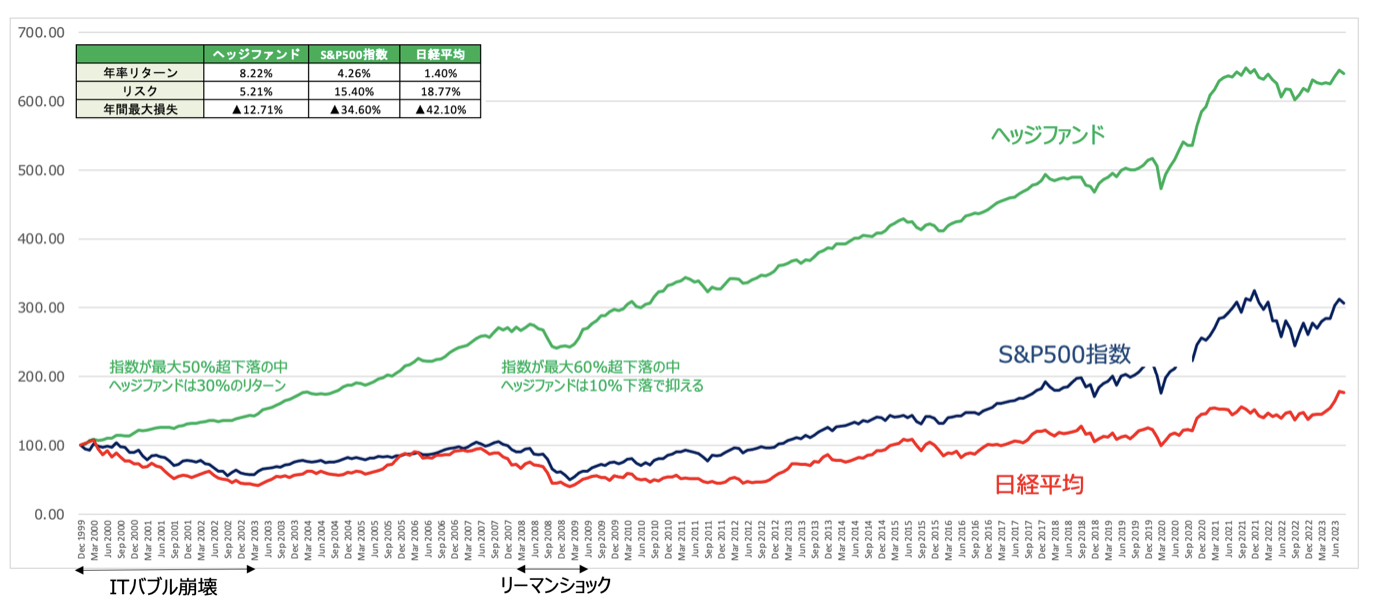

ヘッジファンドは以下のとおり日経平均は当然のこととして力強いリターンをあげた米国のS&P500指数よりも高いリターンを実現しています。

高いリターンをあげるだけでなくITバブル崩壊やリーマンショックのような暴落局面もリターンをあげたり、下落を抑えて安定したリターンをあげてくれています。

まさに長期投資を志す投資家にとっては理想的な値動きですね。ヘッジファンドについては分析した内容を元に魅力的なものを以下の記事で紹介しています。

そのなかでも、過去の「ひふみ投信」と似た性格を持つファンドについて次の項目でお伝えしていきたいと思います。

過去の「ひふみ投信」のように高いアクティブリターンを出してくれるファンドとは?

今は普通の投資信託になってしまった「ひふみ投信」も昔は本当に素晴らしい成績だったことは事実です。

であるならば、まさに昔の「ひふみ投信」のような銘柄に投資をすればいいのです。

つまり敏腕ファンドマネージャーが超小型から小型株の魅力的な企業に厳選投資しているファンドに投資をするのが投資家としては合理的な選択肢となります。

まさに筆者は、そのようなファンドといえるBMキャピタルに投資しています。

運用資産額は150億円程度であり、まさにひふみ投信が好成績を出していた時代を生きているとも言えます。

どの分野でも先行者利益というものはあり、ひふみ投信もカンブリア宮殿に出るまでは無名でした。

規模が小さいからこそ安定した高いリターンを叩き出すことができるのです、

BMキャピタルは東京大学卒、一流外資系金融出身のファンドマネージャーが超小型の割安株に厳選投資をして以下のような素晴らしいリターンを出しています。

小型株を扱っているにも関わらず、歴史的にもその実績が認められているバリュー株投資で下落耐性も強い安定運用を行なっています。

- 運用開始以来12年間1度も年度ベースでマイナスのリターンなし

- 平均年率10%の安定したリターンの積み上げ

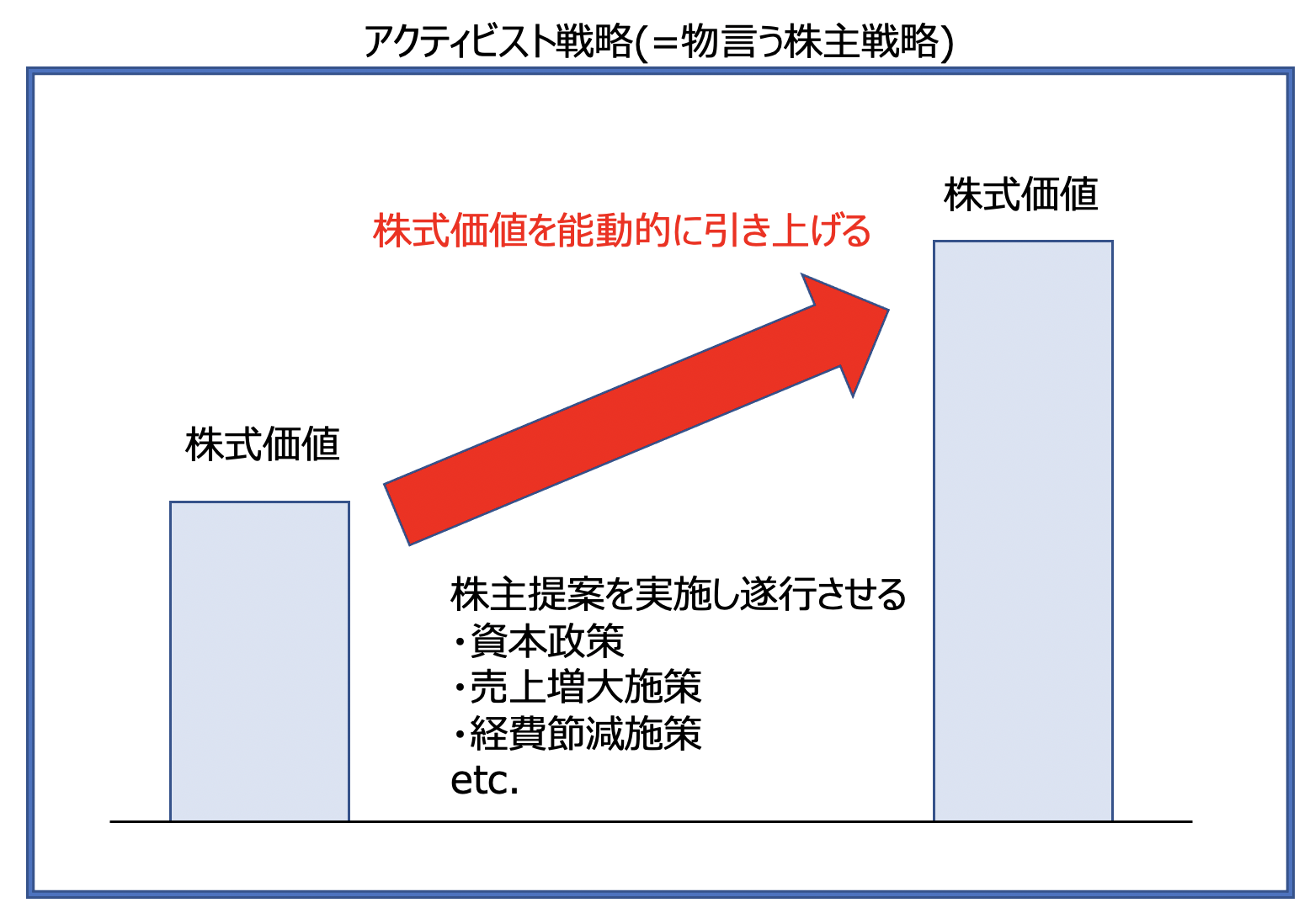

投資したら放置ではなく「物言う株主」として積極的に経営陣に提言して株式価値を引き上げ株価を上昇させていっています。

超小型株や小型株の中には創業一族が会社を私物化している銘柄も数多く存在しています。

必要な施策を打つだけで株式価値を引き上げられるにも関わらず、非効率的な経営が行われているのです。

超小型株だからこそBMキャピタルは大量に株式を取得して大株主として以下のような要求を行い能動的に株価を引き上げることが可能となっています。

- 売上上昇策の提言

- 不当に高いコストの見直し(創業一族の役員報酬等)

- 無意味に保有している政策保有株の現金化による資金効率の改善

- 豊富なキャッシュを活用した自社株買いや増配といった資本政策の実施

場合によってはファンドメンバーが役員として企業の内部に入り込み、内側から企業価値を引き上げるという社会的な投資を実行して安定したリターンを確保しています。

BMキャピタルについては以下で詳しく解説していますので参考にしていただければと思います。

投資家目線でBMキャピタルを解剖

【まとめ】ひふみプラスは解約すべきか?

ひふみ投信は堅調な成績を残していましたが、カンブリア宮殿に取り上げられていこう純資産額が急騰してしまい本来の運用ができなくなってしまいました。

今まで中心だった中小型株投資から大型株投資になり、組み入れ銘柄数も増えたことで日経平均と同等の動きをする傾向が強くなっています。

正直言って、現在のひふみ投信に投資をするメリットがありません。

過去のひふみ投信のような投資手法で堅実かつ高いリターンのファンドに投資した方が賢明であると筆者は考えます。