2020年のパンデミックの影響を受けつつも、2021年の後半まで米国株市場は圧倒的な盛り上がりを見せました。

その活況の中、筆者の出身地である田舎の知人でさえ米国株の波に乗っていたのが2021年末の現状でした。素人でも勝てた相場だったのです。

しかし、2022年以降、風向きが一変。S&P500指数が20%以上の急落を見せベアマーケットの領域に突入したことで米国株への熱狂は急速に冷めてしまいました。

2024年現在、多くの投資家が慎重な構えを見せる中、これからの米国株はどのような動きを見せるのか?そして、どのような戦略が求められるのでしょうか?

本稿では、実力派として知られるアライアンス・バーンスタインの米国成長株投信を起点に、これからの投資の展望を鋭く探る試みをしてまいります。

また、本稿では特にアライアンスバーンスタイン米国成長株投信Dコースの人気の理由と今後のリスクについても触れていきたいと思います。

関連)))【定期更新】2024年!今買うべき一番儲かる投信は?これから上がる安全な投資信託銘柄をランキング形式で紹介!

アライアンスバーンスタイン米国成長株投信Dコースで配当生活が可能と評判?どんな投信?

アライアンスバーンスタイン米国成長株投信の概要

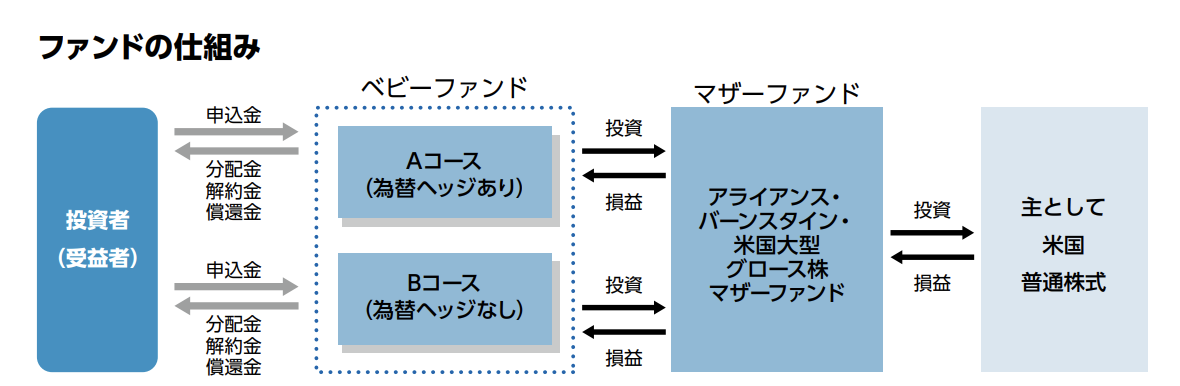

アライアンスバーンスタイン米国成長株投信はS&P500株価指数(配当金込み)をベンチマークとしたファンドとなっています。

米国の成長株へ投資してベンチマークのアウトパフォームを目指します。ファンドの仕組みはマザーファンド方式となっています。

5つのコース(A/B/C/D/E)が存在!Dコースはなぜ一番人気なのか?

アライアンスバーンスタイン米国成長株投信には以下の5つのコースが存在します。

| Aコース | 為替ヘッジあり |

| Bコース | 為替ヘッジなし |

| Cコース | 為替ヘッジあり 予想分配金提示型 |

| Dコース | 為替ヘッジなし 予想分配金提示型 |

| Eコース | 為替ヘッジなし 予想分配金提示型 |

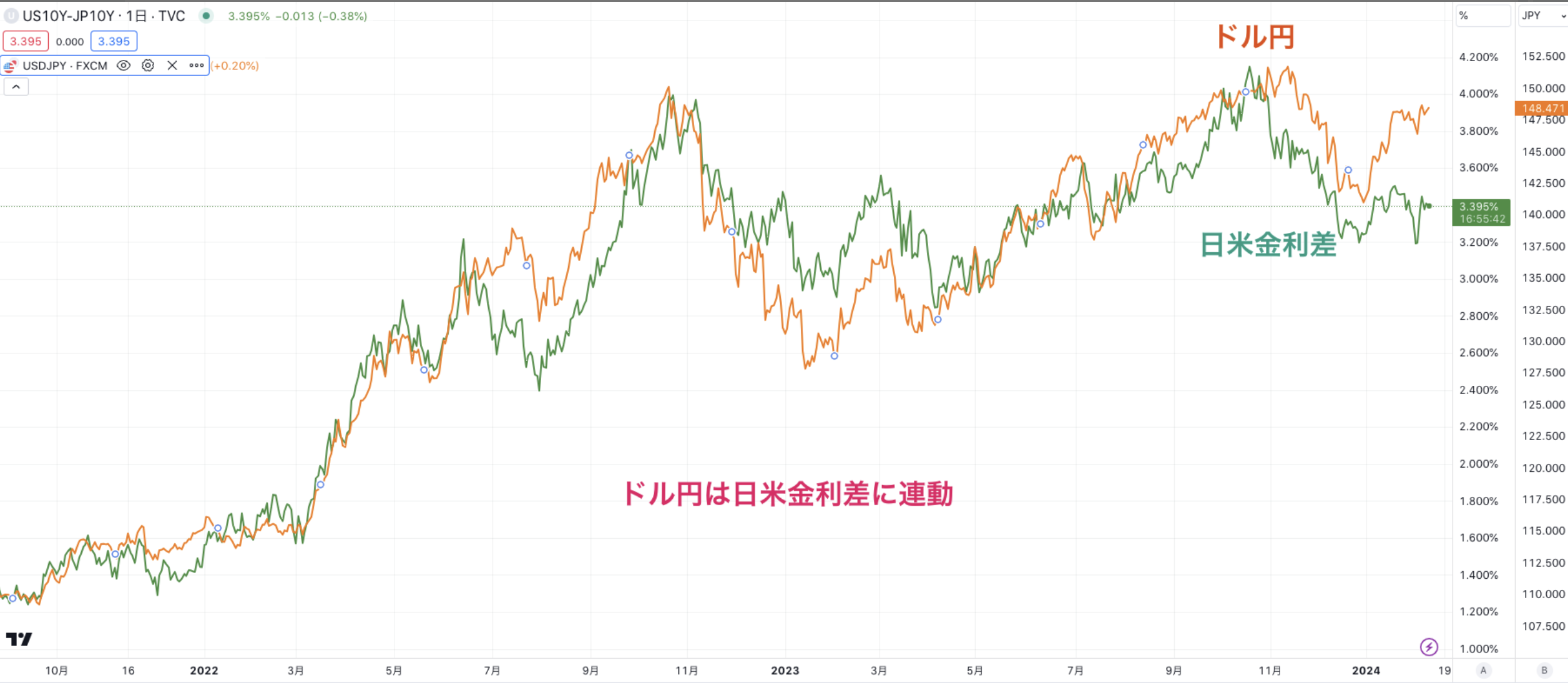

この中で一番人気のコースがDコースです。「為替ヘッジなし」なのでドル円が上昇すれば基準価額は上昇しますしドル円が下落すれば基準価額は下落します。

2022年からの円安によってリターンが高くなっていることは容易に想像がつきますね。

予想分配型というのは毎月の決算(毎月15日、休業日の場合は翌営業日)に基準価額に応じて出す分配金を事前に提示しているコースということです。

| 毎計算期末の前営業日の基準価額 | 分配金額 |

| 11,000円未満 | 基準価額の水準を勘案して決定 |

| 11,000円以上12000円未満 | 200円 |

| 12,000円以上13,000円未満 | 300円 |

| 13,000円以上14,000円未満 | 400円 |

| 14,000円以上 | 500円 |

投信は運用開始した際に10,000円なので、基準価額が運用開始時点より高ければ、その水準に合わせて分配金を毎月拠出していくコースということですね。

Dコースが人気の理由については以下の分配実績をご覧いただければご理解いただけるかと思います。

| 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | ||

| 2023年 | 1,200円 | 0 (01/16) |

0 (02/15) |

0 (03/15) |

100 (04/17) |

100 (05/15) |

200 (06/15) |

200 (07/18) |

200 (08/15) |

200 (09/15) |

200 (10/16) |

200 (11/15) |

200 (12/15) |

| 2022年 | 1,100円 | 200 (01/17) |

100 (02/15) |

0 (03/15) |

200 (04/15) |

0 (05/16) |

0 (06/15) |

100 (07/15) |

200 (08/15) |

100 (09/15) |

100 (10/17) |

100 (11/15) |

0 (12/15) |

| 2021年 | 3,300円 | 200 (01/15) |

300 (02/15) |

200 (03/15) |

300 (04/15) |

200 (05/17) |

300 (06/15) |

300 (07/15) |

300 (08/16) |

300 (09/15) |

300 (10/15) |

300 (11/15) |

300 (12/15) |

| 2020年 | 2,000円 | 200 (01/15) |

200 (02/17) |

0 (03/16) |

0 (04/15) |

100 (05/15) |

200 (06/15) |

200 (07/15) |

300 (08/17) |

200 (09/15) |

200 (10/15) |

200 (11/16) |

200 (12/15) |

| 2019年 | 1,200円 | 0 (01/15) |

100 (02/15) |

100 (03/15) |

200 (04/15) |

100 (05/15) |

100 (06/17) |

100 (07/16) |

100 (08/15) |

100 (09/17) |

100 (10/15) |

100 (11/15) |

100 (12/16) |

高い分配金を出しながらも基準価額は10,000円から11,000円で安定して推移していました。つまり配当利回りが10%以上でていたということです。

アライアンスバーンスタイン米国成長株投信Dの基準価額の推移

配当金が大好きな日本人には大人気というのも頷けますね。2010年代に米国の中央銀行が金融緩和というカンフル剤を打ち続けたことで可能な高い分配利回りでした。

詳しくは見通しの項目でお伝えしますが、2022年から状況は大きく変わってきています。2022年は米国株は大きく下落しましたが円安が急速に進んだことで誤魔化すことができました。

しかし、今後米国株が本格的に下落し、さらに米国の景気後退で米金利が低下し日米金利差縮小にともないドル円も下落する局面を迎えた時に壊滅的な損失を被ることになります。

今まで大丈夫だったから、今後も安定した高配当をもらえるだろうという安易な考えで投資をするのは控えましょう。(詳しくは見通しの項目でお伝えします。)

手数料形態

手数料は3.3%(税抜 3.0%)を上限とされており、アクティブ投信としては普通ですが、是非ともインデックスファンドをアウトパフォームして欲しいものです。

信託報酬は純資産総額に対して年率1.727%(税抜1.57%)となっています。

初年度は5%が手数料になります。長期を見据えて投資をしないと手数料で大きく損してしまいますね。1000万円の投資であれば初年度は50万円が手数料です。

現在のポートフォリオ

成長が期待できる株への投資ということで、どのような銘柄選定をしているのかを見ていきましょう。以下は2023年12月末のセクター割合とポートフォリオです。過去からの推移です。

情報技術つまりテクノロジー株の比率は2023年の年初では40%を超えていましたが現在は30%程度となっています。

2023年以降、大型テックが堅調に推移したのに、この局面で情報技術セクターの比率を下げているのは裏目に出ていますね。

| 2024年2月時点 | 2023年12月時点 | 2023年10月時点 | 2023年6月時点 | 2023年4月時点 | 2023年2月時点 | 2022年12月時点 | 2022年9月時点 | 2022年6月時点 | |

| 情報技術 | 31.9% | 32.50% | 33.30% | 35.20% | 34.40% | 41.40% | 40.20% | 40.60% | 42.00% |

| ヘルスケア | 21.2% | 22.70% | 23.00% | 24.80% | 25.60% | 24.30% | 25.00% | 23.50% | 23.00% |

| 一般消費財・サービス | 13.6% | 12.30% | 11.90% | 11.40% | 11.20% | 12.60% | 11.70% | 11.90% | 11.30% |

| 金融 | 5.3% | 8.40% | 5.90% | 6.40% | 7.10% | 1.60% | 1.30% | - | - |

| 生活必需品 | 5.8% | 6.30% | 6.20% | 5.80% | 7.20% | 6.50% | 6.60% | 6.50% | 6.20% |

| 資本財・サービス | 5.5% | 6.30% | 6.60% | 5.20% | 4.90% | 4.20% | 4.20% | 4.00% | 4.00% |

| コミュニュケーション・サービス | 11.8% | 5.40% | 7.20% | 5.20% | 4.80% | 4.40% | 4.70% | 7.70% | 9.40% |

| 素材 | 1.4% | 1.40% | 0.80% | 0.80% | 0.80% | 0.90% | 1.10% | 0.70% | 0.70% |

| 現金・その他 | 3.4% | 4.70% | 5.00% | 4.80% | 4.00% | 4.10% | 0.60% | 0.60% | 3.40% |

構成上位銘柄は以下となります。マイクロソフト、エヌビディア、アマゾン、メタとマグニフィセント・セブンが上位を独占しています。

<ポートフォリオ>

| 2024年2月 | 2023年12月末 | 2023年10月末 | 2023年6月末 | 2023年4月末 | 2023年2月末 | 2022年12月末 | |

| 1 | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト |

| 2 | エヌビディア | ユナイテッドヘルス | アマゾン | VISA | ユナイテッドヘルス | ユナイテッドヘルス | ユナイテッドヘルス |

| 3 | アマゾン | アマゾン | アルファベット | ユナイテッドヘルス | VISA | VISA | VISA |

| 4 | メタプラットフォーム | アルファベット | ユナイテッドヘルス | アルファベット | アルファベット | アルファベット | アルファベット |

| 5 | VISA | エヌビディア | エヌビディア | アマゾン | アマゾン | アマゾン | バーテックス・ファーマシューティカルズ |

| 6 | ユナイテッドヘルス | VISA | VISA | エヌビディア | バーテックス・ファーマシューティカルズ | ゾエティス | モンスター・ビバレッジ |

| 7 | アルファベット | モンスタービバレッジ | モンスタービバレッジ | モンスタービバレッジ | ゾエティス | バーテックス・ファーマシューティカルズ | ゾエティス |

| 8 | モンスタービバレッジ | コストコ | コストコ | フォーティネット | モンスタービバレッジ | モンスタービバレッジ | ホームデポ |

| 9 | コストコ | バーテックス・ファーマシューティカルズ | インテュイティブ・サージカル | インテュイティブ・サージカル | コストコ・ホールセール | コストコ・ホールセール | インテュイティブ・サージカル |

| 10 | バーテックス・ファーマシューティカルズ | インテュイティブ・サージカル | バーテックス・ファーマシューティカルズ | バーテックス・ファーマシューティカルズ | エヌビディア | フォーティネット | コストコ・ホールセール |

上位銘柄は完全にインデックスに寄せた内容で少しがっかりしましたが、モンスタービバレッジなどは攻めの姿勢を感じます。アウトパフォームできているか見ものですね。

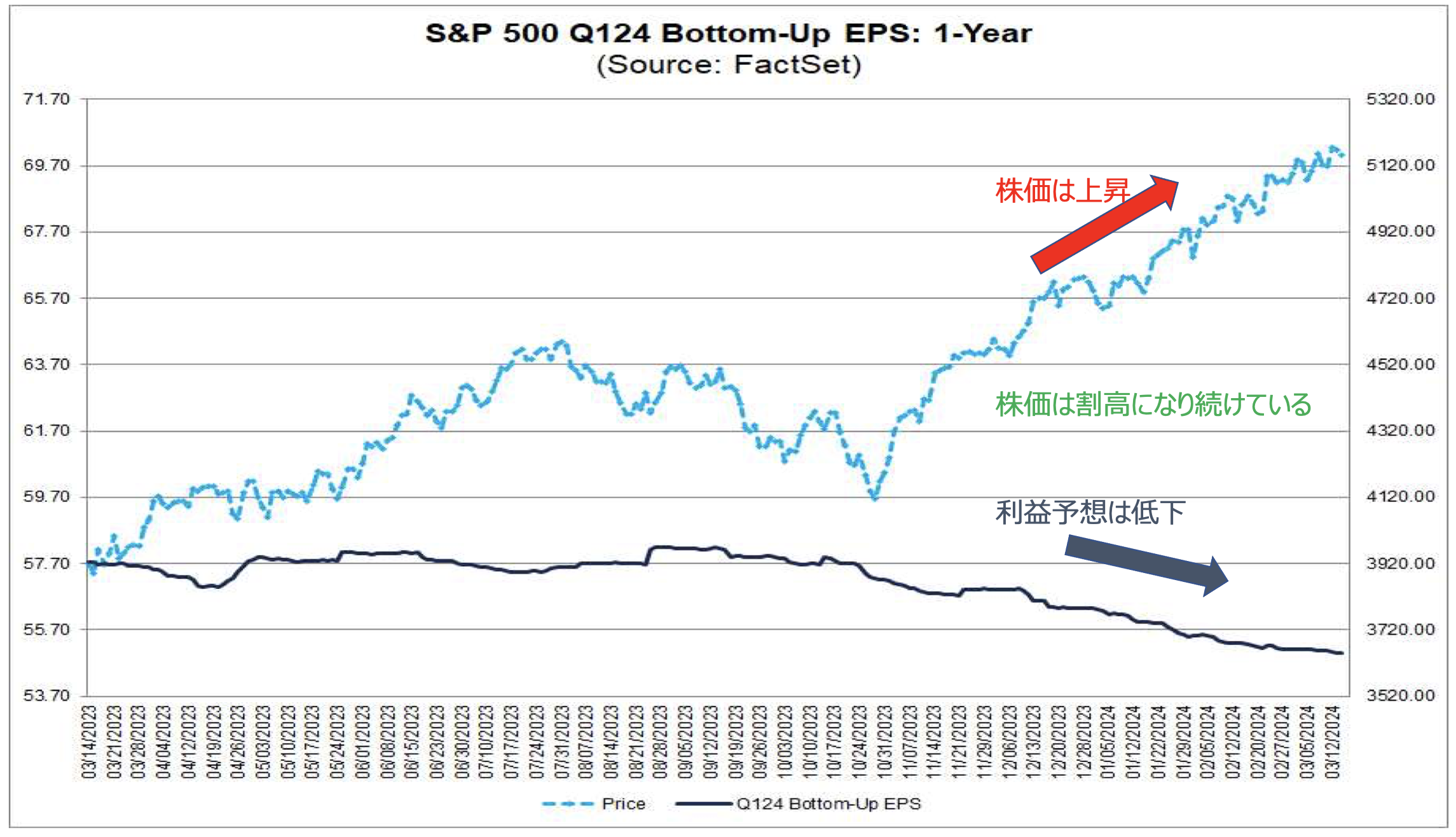

過去1年はまずまずですが、2024年は年初から5%下落しています。

モンスタビバレッジ株価

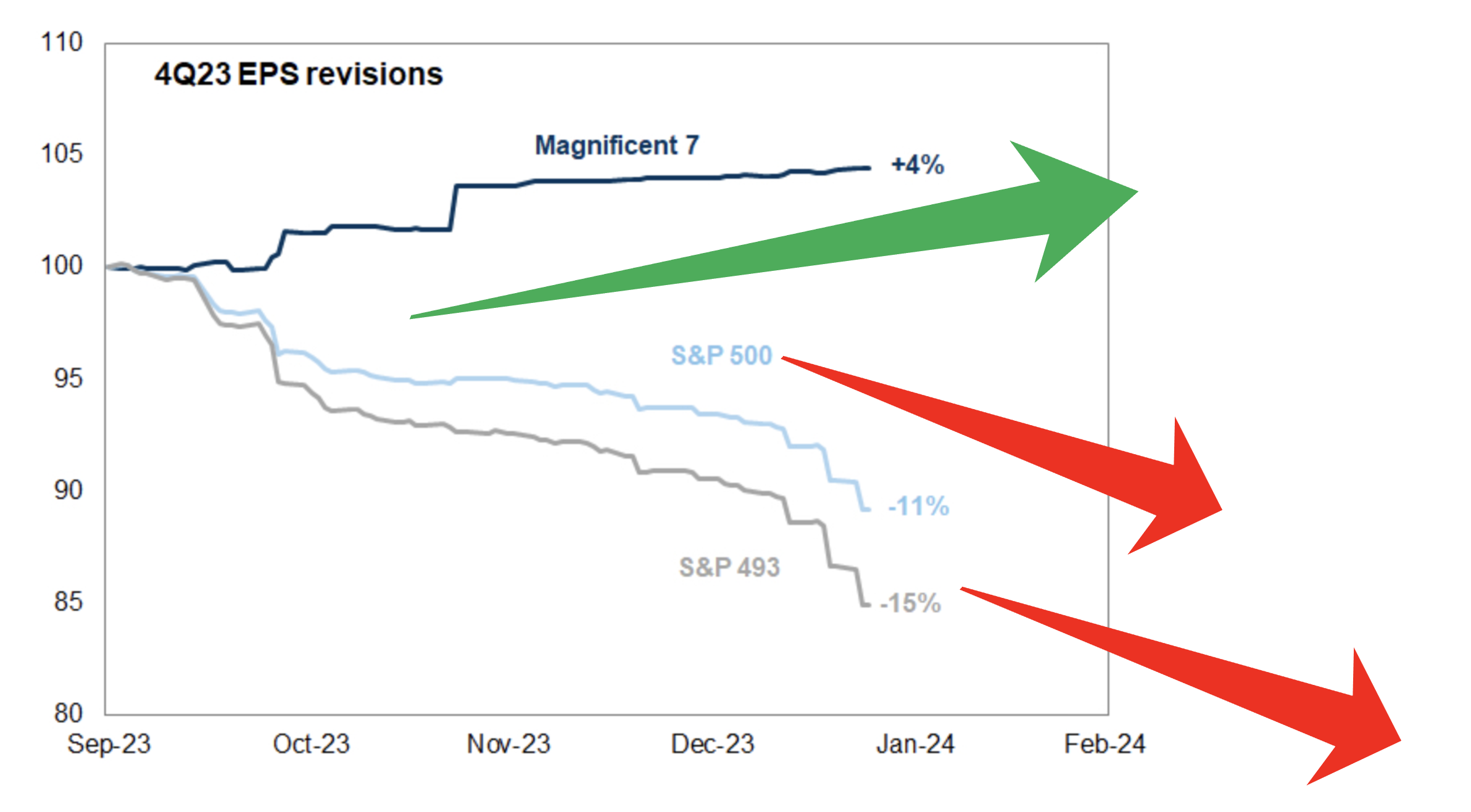

モンスタービバレッジはちょっと厳しそうですね。筆者が指摘していた通り、インデックスは大型テック主導で上昇しており非常に危うい環境です。

モンスタービバレッジは高金利の中経済成長とともに上昇しましたが結局下落で終わっています。

恐れていたことが顕在化し始めました。2024年以降のインデックスは厳しいものになるでしょう。

大型テック以外の業績は駄々下がりなのです。

M7のみEPS成長

業績は右肩下がりなのに株価は上昇してきており、株価は割高となり限界に差し掛かっています。

アライアンスバーンスタインの運用成績は?

では、具体的な成績を見ていきましょう。

為替ヘッジなしの場合、円安が効きすぎているため、ベンチマークのインデックスも超えてしまいます。

現在ドル円は150円なのですから、2020年初頭から50%も運用成績の追い風になってしまっているのです。(米国不況が来れば為替と相場の下落でダブルパンチにはなるのですが)

きっちり実力を見るために真水の運用を見ていきます。つまり、為替の影響を排除した為替ヘッジありの成績で見ていくということです。

以下は為替ヘッジありのAコースの分配金再投資前提の基準価額をS&P500指数と比較したものです。

アライアンス・バーンスタイン・米国株の基準価額の推移と運用実績

ほぼベンチマークと一致していますね。上位銘柄がGAFAMですから、結局はこうなるのですよね。

正直、アライアンスバーンスタインで運用をするのであれば、インデックスファンドで運用した方が良いと思います。

結局以前分析したキャピタル世界株式ファンドも同じなのですが、ほぼインデックスと同じようなリターンになるようなポートフォリオを組んでいます。

ほぼインデックスといえるポートフォリオを組成しておいて手数料だけ徴収するインデックスファンドの下位互換になってしまっているのです。

今までのリターンが素晴らしかったのはアライアンスバーンスタイン米国成長株投信の銘柄選択が素晴らしいかったからではなく、単純に米国株が長期上昇相場だったからに他なりません。

そして、見通しの項目で後述しますが、既存に米国の長期上昇相場は終わりを告げています。

アライアンスバーンスタイン米国成長株投信Dコースの掲示板での評判や口コミ

それでは掲示板での口コミや評判をみていきましょう。

Yahoo!ファイナンス口コミ

一昨年、今が底だと勧められ、次も底と言って追加し、だいぶ損失出していますが最近やっと回復してますね。

今解約すると損だしたちまち今はお金が必要でないからいいものの早く回復してくれないと安心できませんね。

Yahoo!ファイナンス口コミ

去年の今頃までは、ここはひたすら負け知らず。最強の投信だったね。

今じゃ最低のパフォーマンスだが。

Yahoo!ファイナンス口コミ

この投資信託は、「AとBの間のスイッチング」「CとDの間のスイッチング」をサポートしていて、

保有している投信を等価交換で変更してくれるはずで、

それをサポートしている証券会社の多くは、手数料無料でスイッチングをしてくれるみたいです。

今の時点は、「円安が続いている」という期間に見えるのてすが、「スイツチング」は検討しないのてすか?

私の場合は、ネット証券でスイツチングはサポートしていなくて、コースの切り替えは自分で売却して買い買い直し。になり、大きな売却損の実損を確定させるので、コワくて中々手を出せない(^o^)

スイッチングを検討しているのであれば、為替ヘッジありの方が今後は安心でしょうね。

インフレ再燃でドル円170円の世界も広がっているかもしれませんが、その前に景気後退が訪れることで一旦は円高調整が想定されますからね。

2024年以降のアライアンスバーンスタインの買い時は?今後の見通しを考察!

現状、FRBが金利を引き上げており、米国長期金利も5%超えとなり株式には逆風が吹き荒れています。

インフレも高止まりしており、ここから米国株を買うのはかなりリスクが高いと言えます。繰り返しますが、高金利は株式に大きく不利に働きます。

ここ40年間はFRBが徹底的な低金利政策を行ってきましたので、株式は素直に上昇してきました。

しかし、そのつけが現在来ており、高金利時代となれば、この40年のような米国株の上昇は期待できないと言えます。

さらに、高金利は加熱する経済を冷ますための政策ですが、いきすぎると経済を破壊してしまいます。

リーマンショック級の暴落が来れば、1970年代やドットコムバブル崩壊後のように10年間インデックスファンドが上昇しない時期が再来してしまうことも可能性として十分にあります。

実際、現在と同じインフレが発生した1970年代は10年間株価が上昇せず暴落を経験しながら横ばいで推移していきました。

1970年代のS&P500指数の推移

その間は明らかに運用の機会損失となるのです。どんな場面でも、リターンを積み重ねることができるファンドを選ぶようにしましょう。

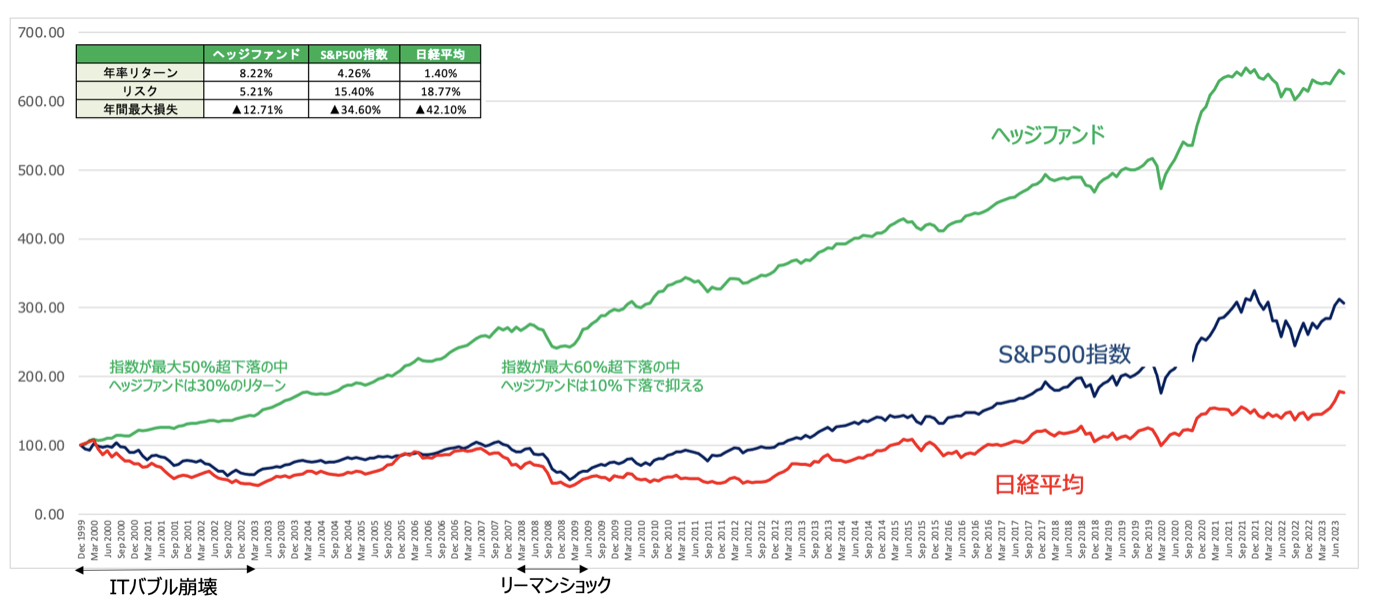

そのような選択肢として筆者が好んでいるのがヘッジファンドです。ヘッジファンドは以下の通り下落相場で下落幅を抑制、またはリターンを獲得しながら安定したリターンを出しています。

以下では魅力的なファンドについて纏めていますのでご覧ください。