10億円の資産がある、というのはとても自己肯定感が高まりそうですね。ほとんどの人が10億円はおろか1億円も到達できずに人生を終えるのですから。

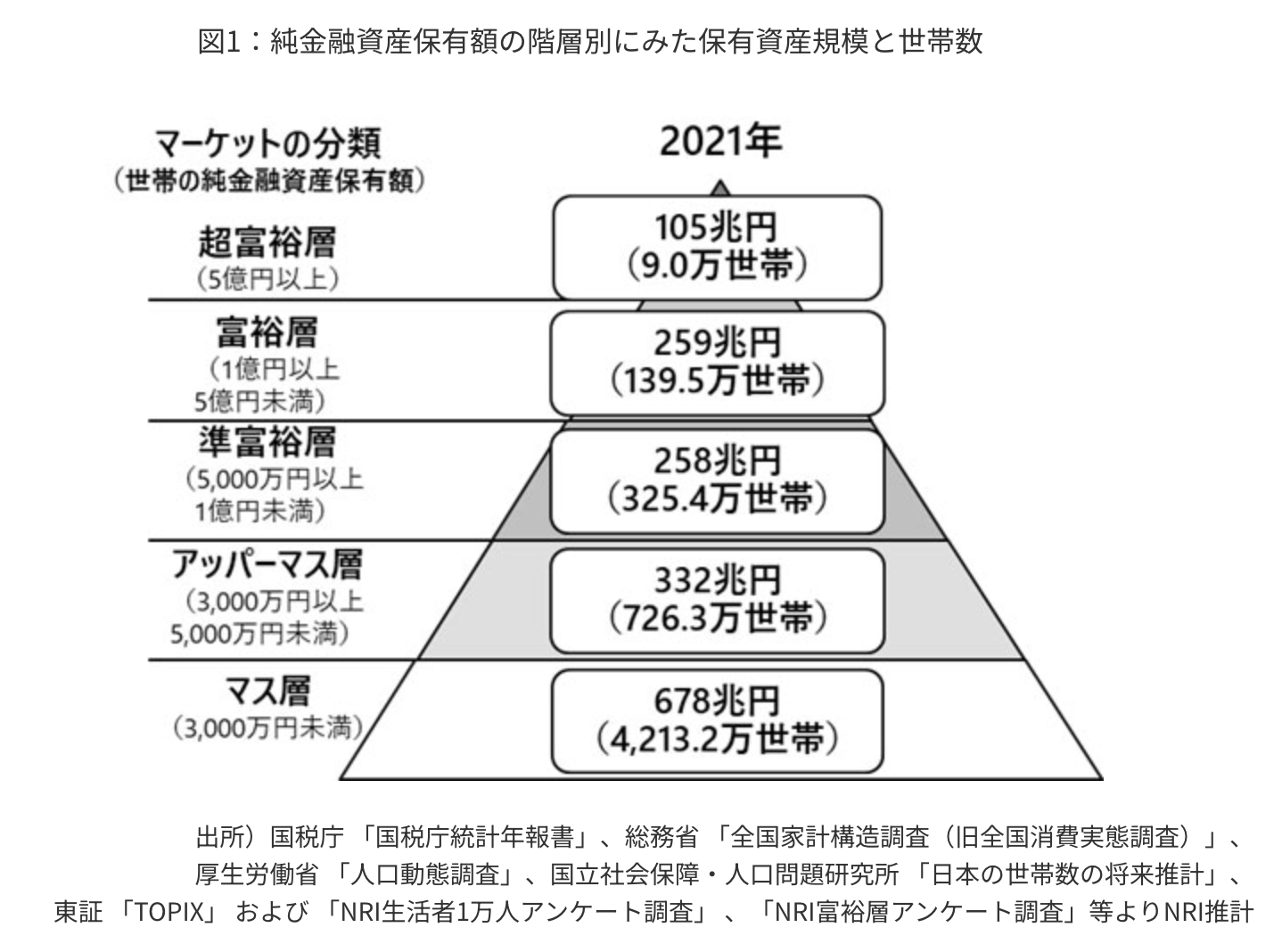

10億円は金融資産5億円以上の超富裕層という最上位の分類の中でも上位となっています。

時流に恵まれた運、才能、努力が花開いた結果として築くことができる資産額といえるでしょう。筆者が目標とするのも10億円です。

今回は筆者自身は2億円強しか資産がありませんが、現在のペースでいけば45歳までには実現可能なレベルだと考えています。

規模感は違えど運用哲学は不変ですので参考になる話ができればと思います。

本日は10億円あったら裕福に暮らしたとして何年暮らせるのか?

10億円を保有している時に考えるべきこととは?

どのように運用していくのがよいのか?

という点についてお伝えしていきたいと思います。

関連

10億円あったら裕福に暮らしたとして何年暮らせる?

まず10億円あったら何年暮らせるのかをみていきたいと思います。

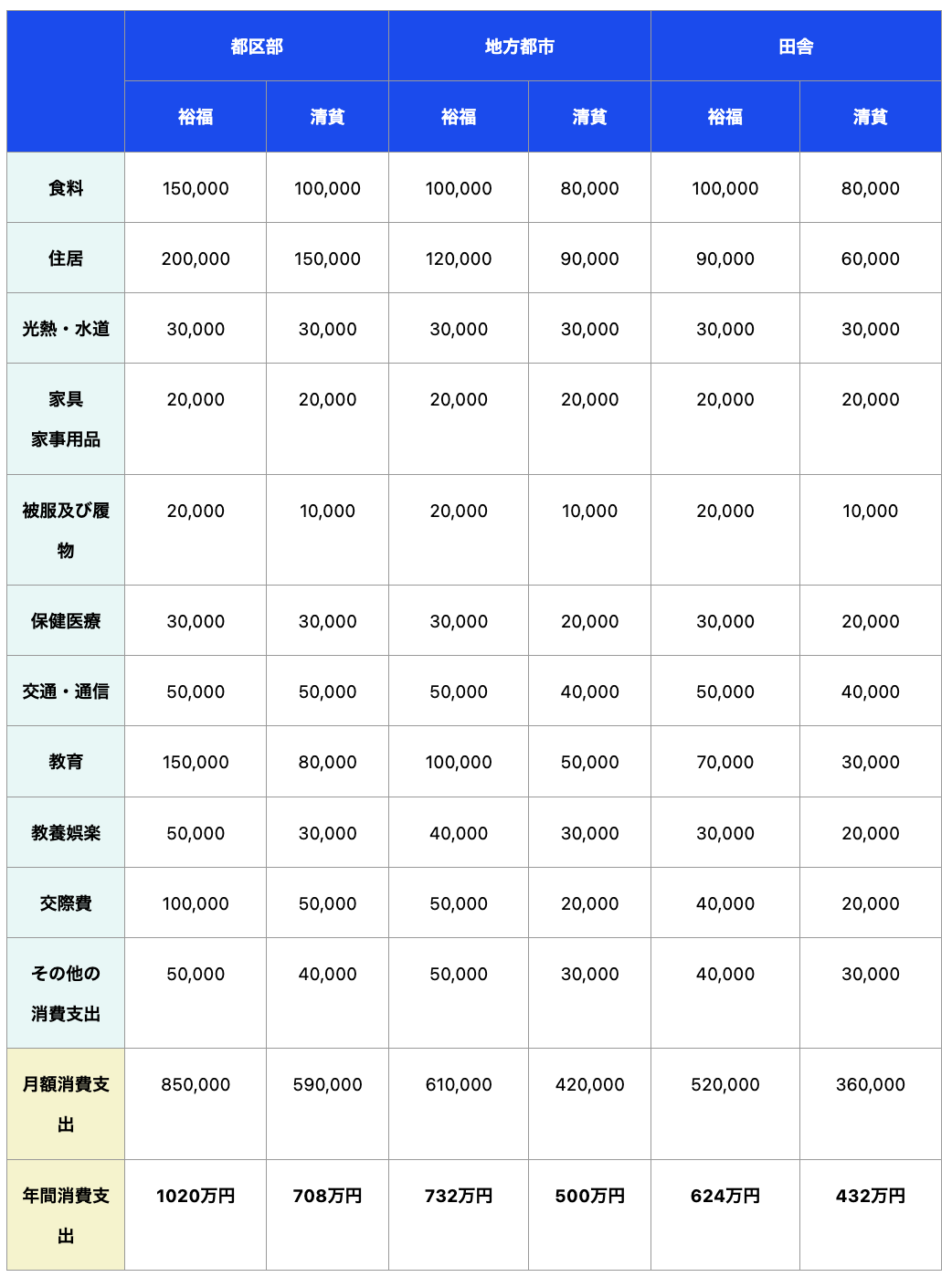

さて、実際のところ、二人以上世帯子持ちの生活費は地域別に以下の通り厚労省の計算結果に調整を加えて算出しました。

参考:都内や地方や田舎で生活費はどう違う?「子持ち」「夫婦二人」「一人暮らし」の世帯毎に徹底検証!

子育て世帯の生活費

まとめると以下となります。

| 都区部 | 地方都市 | 田舎 | ||||

| 裕福 | 清貧 | 裕福 | 清貧 | 裕福 | 清貧 | |

| 月間消費支出 | 85万円 | 59万円 | 61万円 | 42万円 | 52万円 | 36万円 |

| 年間消費支出 | 1020万円 | 708万円 | 732万円 | 500万円 | 624万円 | 432万円 |

年間支出を考えると、10億円を現実的な運用利回り4%で考えると3200万円のリターンがありますので、都区部で裕福に暮らしても楽勝ですね。

とはいえ10億円の資産を保有している方であれば更に裕福な生活をしていることかと思います。タワーマンションや広い一軒家に住んでいることでしょう。

教育費も高くなりますし食費も高くなるでしょう。

子持ち世帯で10億円保有している方が都区部で豊かに暮らした場合の現実的な数値は以下となります。

| 都区部 | ||

| 超富裕層向けの消費支出 | 裕福な生活 | |

| 食費 | 250,000 | 150,000 |

| 住居 | 500,000 | 200,000 |

| 光熱・水道 | 40,000 | 30,000 |

| 家具 家事用品 |

20,000 | 20,000 |

| 被服及び履物 | 50,000 | 20,000 |

| 保健医療 | 30,000 | 30,000 |

| 交通・通信 | 100,000 | 50,000 |

| 教育 | 300,000 | 150,000 |

| 教養娯楽 | 100,000 | 50,000 |

| 交際費 | 200,000 | 100,000 |

| その他の 消費支出 |

100,000 | 50,000 |

| 月額消費支出 | 1,690,000 | 850,000 |

| 年間消費支出 | 2028万円 | 1020万円 |

超富裕層の方の年間生活費は2028万円となります。10億円を取り崩すだけで

10億円あれば取り崩しだけで49年間暮らすことができます。ただ先ほどお伝えした通り4%の運用を行うと税後で3200万円なので生活費を賄うことができます。

10億円というのは非常に大きな資産で基本的に困ることはないということが分かります。

10億円保有する人は資産を増やすのではなく守ることに重点を置くべき!30年ぶりのインフレにどう対応するか?

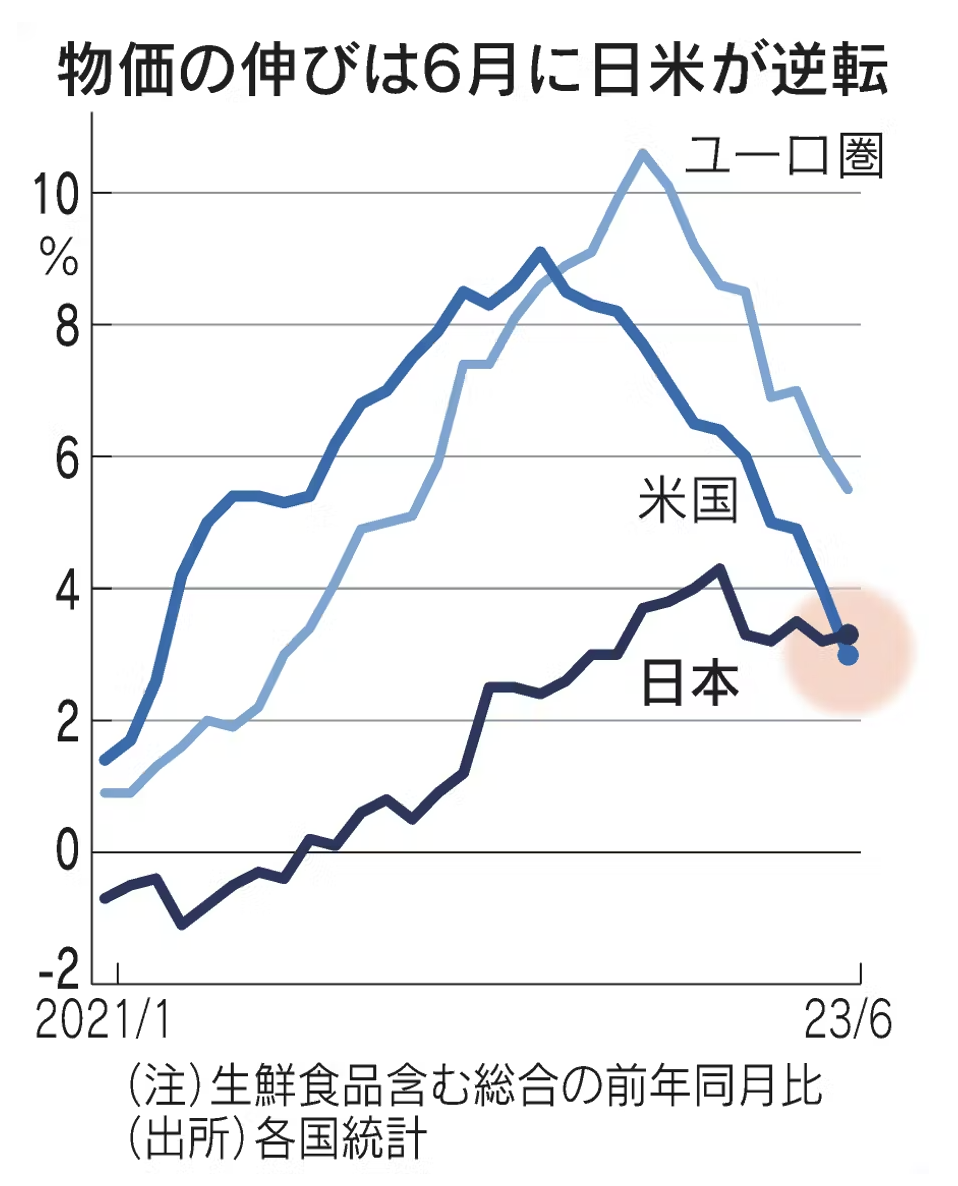

2022年以降、欧米を中心に1970年代以来のインフレが観察されています。

特に2022年には欧米のインフレ率が顕著でしたが、円安の影響を受けて2023年には日本のインフレ率がこれを2023年6月に上回りました。

日本のインフレが米国をついに上回った。

日本国民の多くは、長年のデフレ経済に慣れているため、このインフレを一時的な現象と見なしている可能性が高いです。

しかしながら、一旦発生したインフレはしばしば持続する性質を持ち、現在のインフレは構造的な背景を含んでいます。

1970年代に同様のインフレが3度発生した際、人々は生活に苦しむこととなりました。これはオイルショックと重なる時期です。

現在のインフレは、リーマンショック後に世界中で行われた大規模な経済刺激策の結果としています。

米国のマネーサプライ(市場に流通するお金の総量)を例にとると、2020年のパンデミック時には特にその増加が顕著です。

お金の量が増えるとその価値は低下しインフレという形で現れます。

FRBは2023年11月現在、バランスシートの縮小(QT)を進めており、このペースが続けば2024年には資金市場が混乱しマネーサプライが再び増加し始める可能性があります。

これは、2024年後半に再びインフレを引き起こす可能性を示唆しています。このインフレは、円安と輸入の影響を通じて日本にも波及しています。

日本は食料自給率が約50%、エネルギー自給率が約15%と低く、生活必需品の多くを輸入に依存しています。

また、近年はクラウドサービスなど海外依存が原価に大きく影響しています。

これまで企業努力により価格を抑えてきましたが、その限界に近づいています。欧米のインフレが進行する中、日米の金利差が拡大し、円安が進行することも日本のインフレ要因となっています。

今後、海外の状況により日本でもインフレが進むことが予想されます。急激なインフレにより資産価値が短期間で大幅に減少するリスクもあります。

したがって、現金保有だけに依存するのはリスクが高く、資産をインフレ対策として適切に管理する必要があります。

「資産運用は分散投資も重要です。

まとまった「お金」である10億円はどこに預ける?現在おすすめの資産運用先とは

プライベートバンク?

プライベートバンクという用語は聞いたことがあるかもしれませんが、実際にはその概念や機能について詳細を知る機会は少ないかもしれません。

プライベートバンクは一般の人々が通常利用する金融機関とは異なります。これはスイスを発祥地とし、欧米で発展した特殊な金融機関です。

一般の銀行が広く大衆を対象とするのに対し、プライベートバンクは特に富裕層に特化した金融サービスを提供しています。

では、富裕層とは具体的にどれほどの資産を有している人々を指すのでしょうか?

日本で営業している外資系の金融機関の例を挙げます。

クレディ・スイスは最低10億円以上の資産を有する顧客を対象とし、UBSウェルスマネジメントは2億円以上の資産を持つ顧客を対象としています。

これらの数字からも、プライベートバンクが非常に限られた、高い資産を持つ顧客層にサービスを提供していることがわかります。

UBS ウェルス・マネジメント - 日本

10億円あれば活用は可能ですね。

プライベートバンクが取り扱っている特殊な商品としては劣後債や優先株、仕組債やヘッジファンドなどがあります。

ただ、デメリットとして高い手数料や偏りがちなアドバイスがあることが挙げられます。

手数料商売ですから、投資商品を選ぶ際、質の高さよりも手数料が稼ぎやすい商品を勧められる可能性があります。

これは、金融機関やプライベートバンカーにおいて利益相反の状況が生じやすいためです。

金融アドバイザーやプライベートバンカーが提案する投資商品を盲信するのではなく、重要なのはその投資商品の過去の実績を入念に検討し、自身で投資判断を下すことです。

投資先の歴史的なパフォーマンスやリスク管理のアプローチを理解することは、適切な投資決定を行うために不可欠です。

こうした情報は投資家が自己の責任で収集し、分析する必要があります。アドバイザーの意見は参考になるかもしれませんが、最終的な投資決定は個々の投資家の手に委ねられるべきです。

このように、自らの研究と判断に基づいた投資選択が、長期的な投資成功への鍵となります。

王道のインデックス(S&P500)投資?

資産成長を目指す際、多くの人々が考慮するのが米国のインデックス投資です。

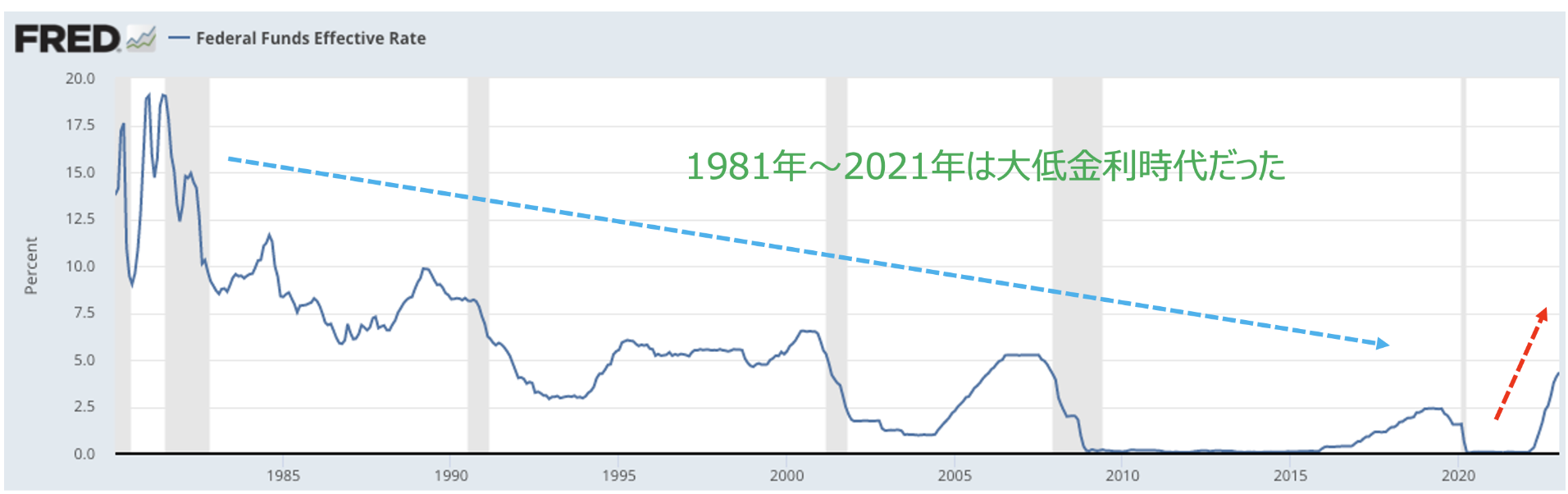

実際、米国株式市場は長年にわたり成長を遂げてきましたが、その背景には40年間続いた米国の金利政策がありました。

Federal Funds Effective Rate (FEDFUNDS)

しかし、2020年のパンデミックを契機に実施された大規模な金融緩和策と米政府の経済刺激策により、2022年からは50年ぶりの高インフレが発生しています。

2023年現在も、このインフレは持続しており、1970年代に見られた高金利時代の水準に達しています。

1970年代に同レベルのインフレが発生した際、株価は10年間にわたり横ばいを続け、場合によっては半減する局面もありました。

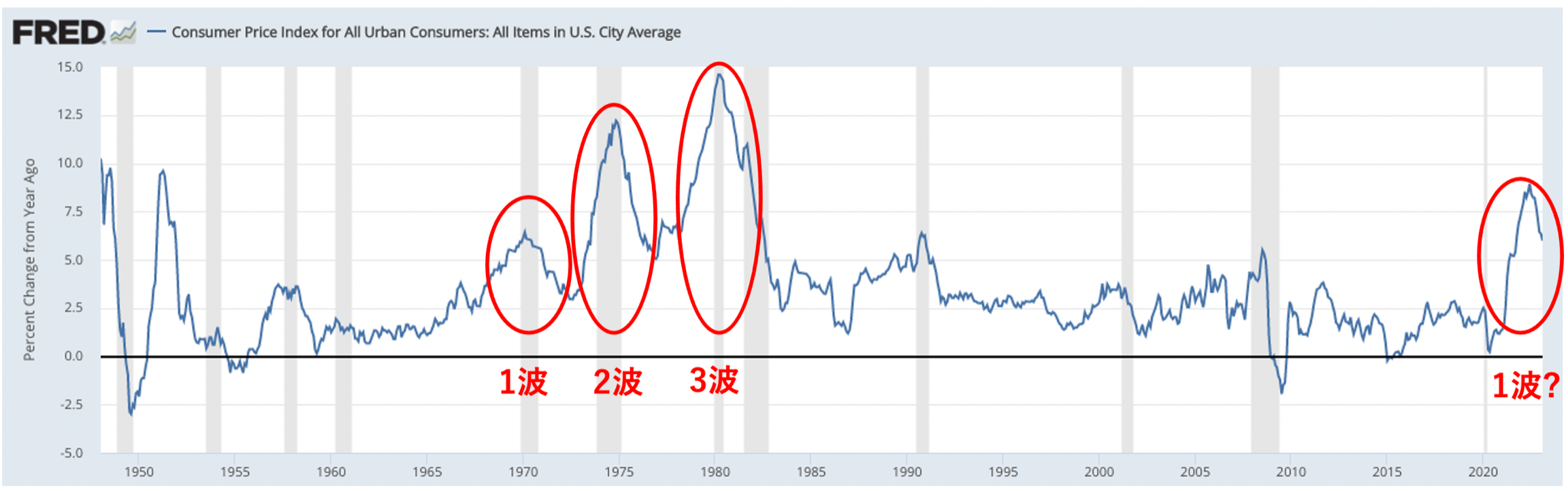

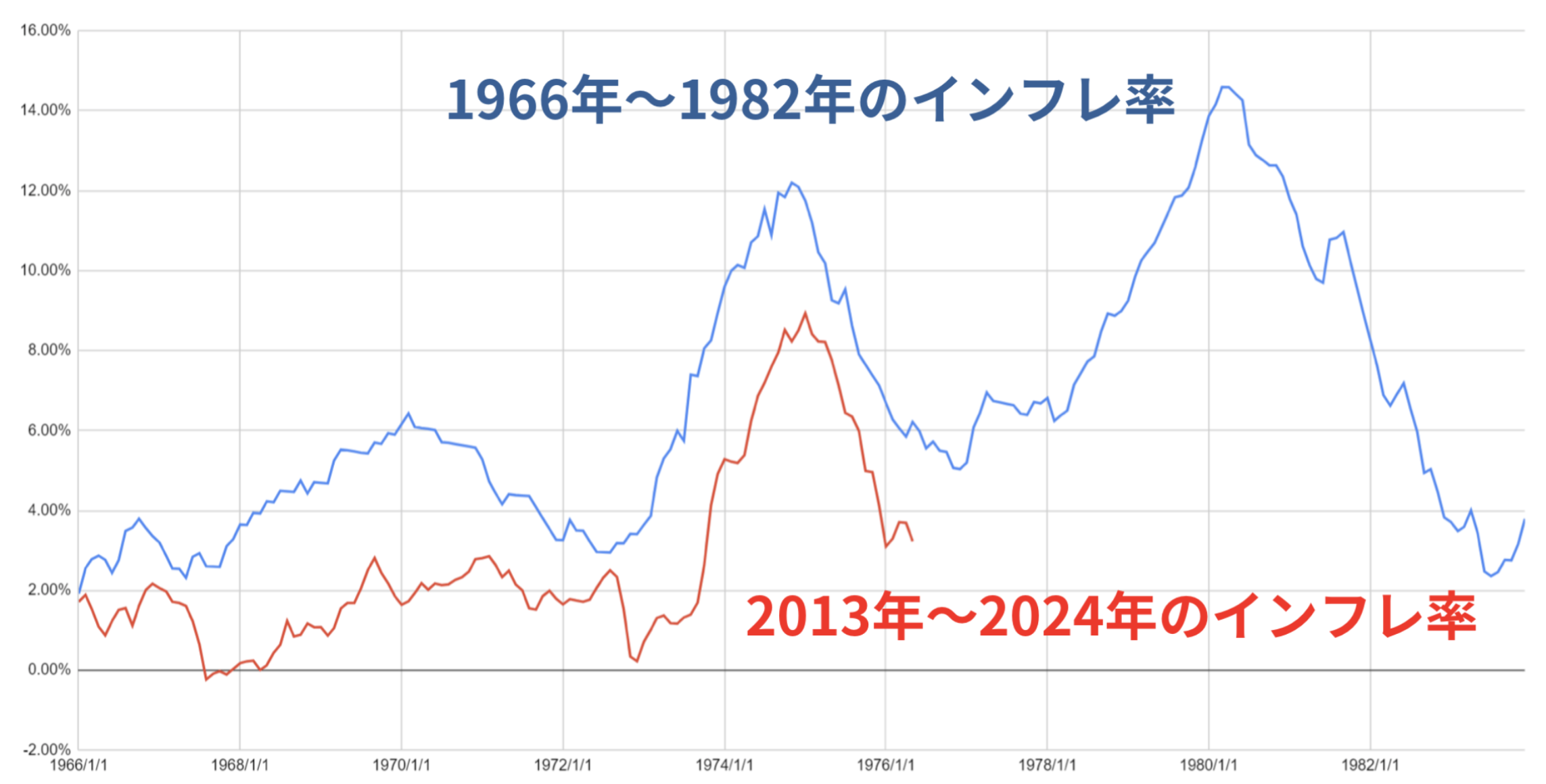

現在のインフレも、過去の金融緩和策と経済刺激策の影響で粘着性があり、1970年代には3回のインフレ波がありました。現在の2020年代のインフレはまだ第一波に過ぎません。

米国の1950年以降のインフレ率の推移

実際、1970年代と2010年代のインフレ率の推移はほぼ同じ推移をたどっています。

このような状況下では、インデックス投資によるリターンが得られず、株価が半値になるリスクを恐れる状況に直面する可能性があります。

実際、1970年代はS&P500指数は暴落を経験しながらリターンはありませんでした。インフレが進行したことを考えると実質リターンはマイナスですね。

1970年代のS&P500指数の推移

また、インデックスが下落する局面では、高配当銘柄の株価も同様に下落することが予想されます。

これは、例えば10億円を投資しても、価値が5億円に減少するというリスクを伴います。これは投資家にとって非常に厳しい状況と言えるでしょう。

堅実な選択肢としてヘッジファンドが挙げられる

利息生活を目指す場合、株式市場と連動しない安定した高リターンを提供する投資先が必要です。このような要件を満たす選択肢として、世界の富裕層に人気があるのがヘッジファンドです。

ヘッジファンドはその名の通り、資産を保護する目的で設計されており、全世界の株式が下落する中でも資産を守りつつ、安定した高リターンを実現しています。

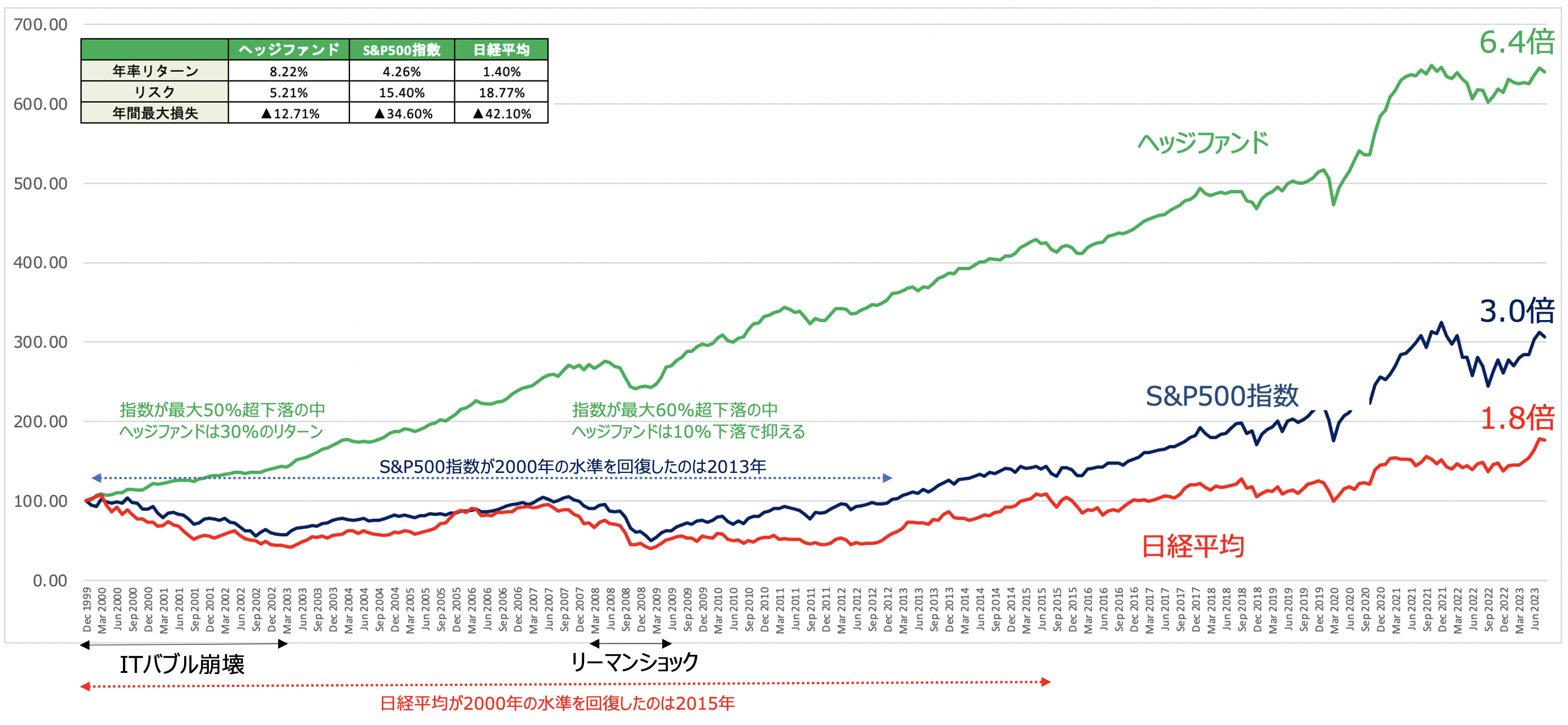

世界の株式市場のリターンとヘッジファンドの比較

例えば、ハーバード大学のエンダウメント基金は、その総資産の33%をヘッジファンドに預けています。

これは、株式市場の影響を受けにくく、高リターンを目指せるため、大規模な資金運用には欠かせない存在となっています。

| 資産項目 | 資産分散割合 |

| ヘッジファンド | 33.00% |

| 上場株 | 26.00% |

| 未公開株 | 20.00% |

| 不動産 | 8.00% |

| 債券 | 6.00% |

| コモディティ | 4.00% |

| 現金 | 2.00% |

| その他 | 1.00% |

ただし、残念ながら多くの海外の著名なヘッジファンドは機関投資家限定であり、個人投資家には門戸が開かれていません。

しかし、日本国内には個人投資家も利用可能なヘッジファンドが存在しています。

まとめ

10億円の資産がある人は堅実な運用で4%を目指せば、それなりの裕福な生活ができることがわかりました。

しかし、資産を大きく増やした人に待ち受けるのは資産防衛です。

今後日本もインフレ国となり、現金で置いておくだけでは資産が勝手に目減りしていきますし、間違った運用先を選んでしまうと大惨事になります。

2023年末、本当に資産運用先を選ぶのが難しくなり、運用初心者では勝てない時代が到来しています。

実際にインデックスファンドが大流行りしたドットコムバブル時代は、その後バブル崩壊し、インデックスファンドは13年間も低迷飛行でした。

上記で述べた通り、米国は金融緩和を行っていたので米国株は長い期間を超え再浮上しました。

しかし、テクノロジーと金融緩和のコンボで上昇していただけで、今は金融緩和もテクノロジーの成長もしきっています。

つまり、細かく世界市場を観測して、しっかりと運用先を選ぶ必要性が出てきました。

筆者は堅実な運用先としてヘッジファンドを選定していますが、余剰資金はマーケットを見ながら、いつでも瞬時に判断できるようにしています。