資産が5億円に到達した時、多くの人が大きな達成感を得るのではないでしょうか。

1億円とはまた違う迫力が5億円にはありますよね。昨今は世界中でインフレが進み、円安が進んだ結果、本当に円換算で資産を数えていいのだろうか?

「資産が増えたのではなく、円が弱くなっただけなのでは・・・?」と不安に思ってしまいます。

今や1ミリオンドルは1.5億円ですからね。しかし、5億円と言えば名実共にミリオネアで、3.3百万ドル持っていることになりますので、ドル建てでもなかなかの資産を持っていることになります。

さて、5億円(3.3million USD)に到達した今、今度こそ完全リタイアして良いのか、このインフレ時代に何年暮らしていけるのか?

など安全にリタイア生活を送るための資産運用先なども含めて記事を書いていきたいと思います。

関連

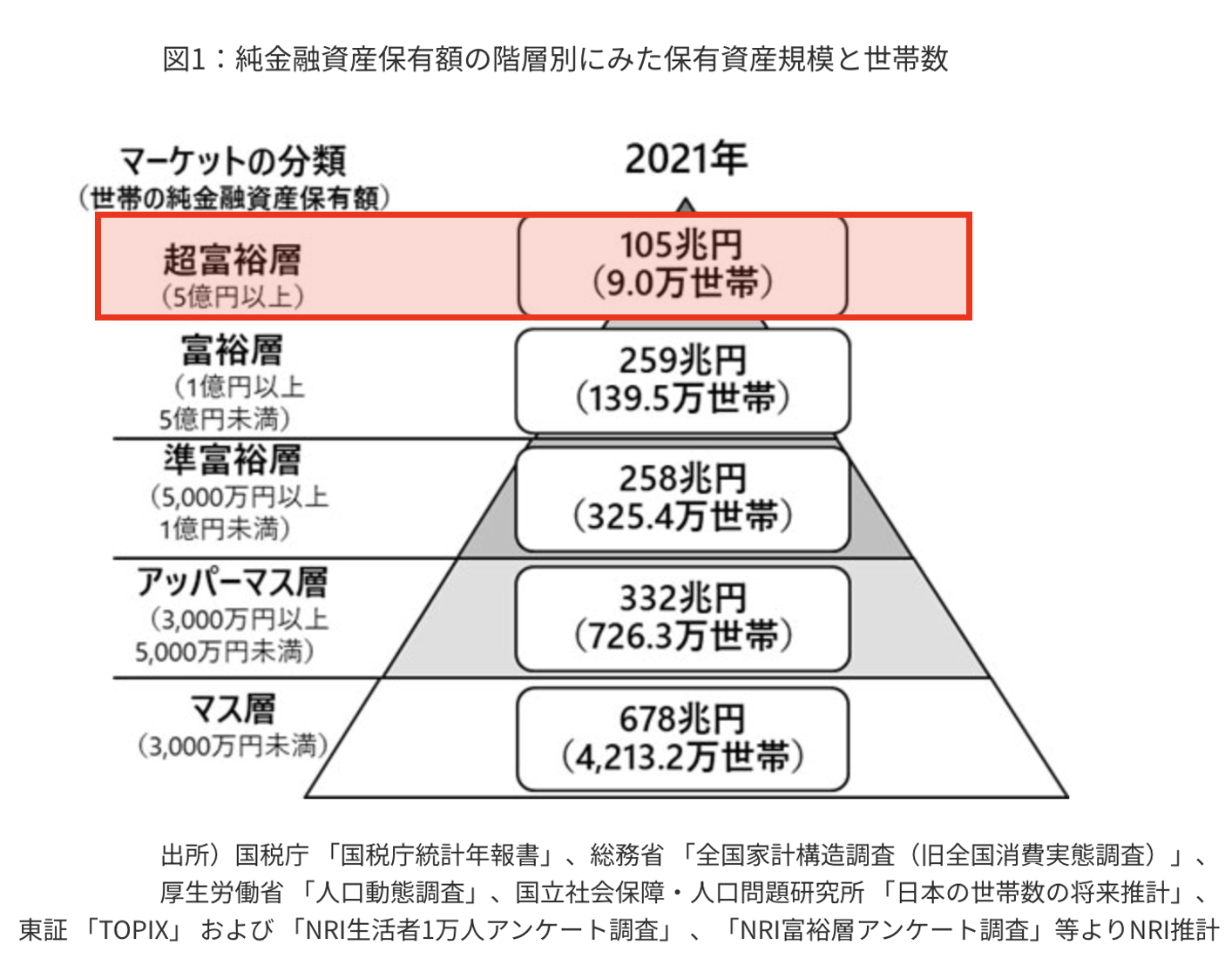

金融資産5億円は超富裕層と定義されているが?

金融資産5億円は超富裕層と定義されています。有名な野村総研のピラミッド図を参考にすると「5億円」が一区切りです。

筆者が経営者の方に聞いた大金持ちのコミュニティでは「30億円」で一区切りだそうです。

30億円あれば毎年1億円の不労所得が得られるため、過不足なく生活ができると聞きました。

年利4%と考えると1.2億円ですね。大金持ちの人達は年間1億円使うのですね。本当にお金を持っている人達の話は本当に嫌になりますよね。

ただ、昨今のインフレによる米国FRBの利上げにより、また日本の緩和継続の影響で日本円はとても安くなってしまいましたよね。

多くの富裕層がドル建てで投資をしていることがほとんどなので円建てでは大きく資産が増加したものと思います。

円安ということで、日経平均や都心マンション・土地も連動して上昇しますので、やはり運用を行っている富裕層の資産はどうやっても増えることになります。

筆者ですら保有資産額30-40%ほど何もせずに増えている状態で、これから来るかもしれない円高にどう対処しようかと頭を悩ませる日々です。

さて、上記の野村総研の推計ですが、2022年度版はまだ公表されておらず、筆者の予想では超富裕層世帯、富裕層世帯はそれぞれ大幅に増えるものと見ています。

インフレとは凄まじいもので資産運用額が大きい富裕層がさらに富むという、我々は資本主義の世界に生きていることを思い出させてくれる結果になると思います。

日本は30年以上デフレだったので、資本主義による不公平を感じませんでしたが、今後は国民の格差是正の声も大きくなってくると予想します。

5億円運用で何年暮らせる?豊かに完全リタイアはできるのか?

さて、5億円あればどのくらい暮らせるのでしょうか?

完全リタイアと言っても、働かずに質素に暮らすリタイアなのか、働かずに豊かな暮らしなのかでも変わってきます。

できれば豊かに暮らしたいですよね。労働をしたくない気持ちはわかりますが、質素に死ぬまで暮らすというのもなかなか辛いものがある気がします。

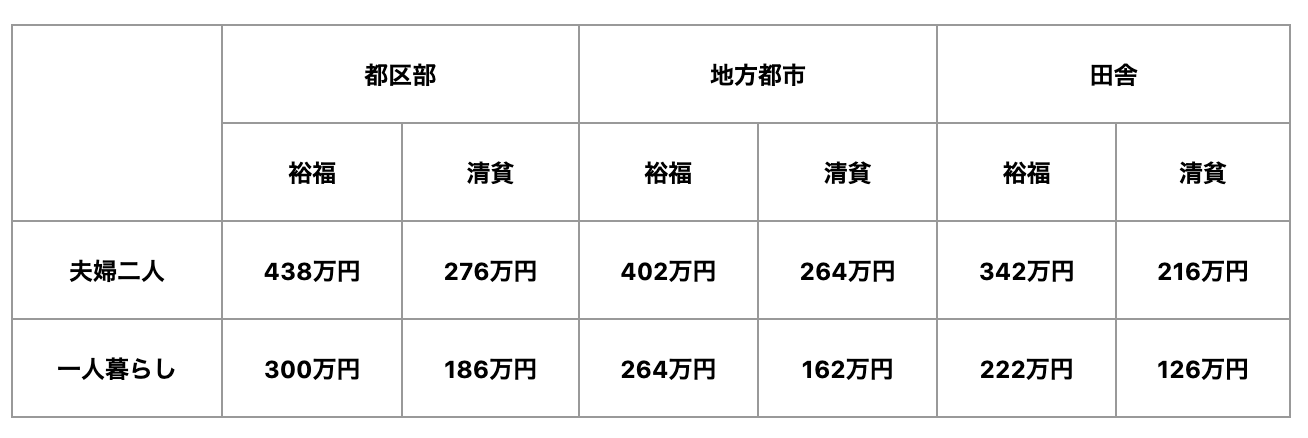

生活費については各々のケースを以下の記事にまとめており、今回はこの計算根拠を元に5億円運用生活について述べていきます。

→ 都内や地方や田舎で生活費はどう違う?「子持ち」「夫婦二人」「一人暮らし」の世帯毎に徹底検証!

5億円を一般的に実現可能とされている4%の運用利回りで考察していきます。毎年の運用益は2000万円、税後で1600万円ですね(キャピタルゲイン税は20.315%ですが簡略化)。

年間1600万円、月々133万円の生活費が期待できます。

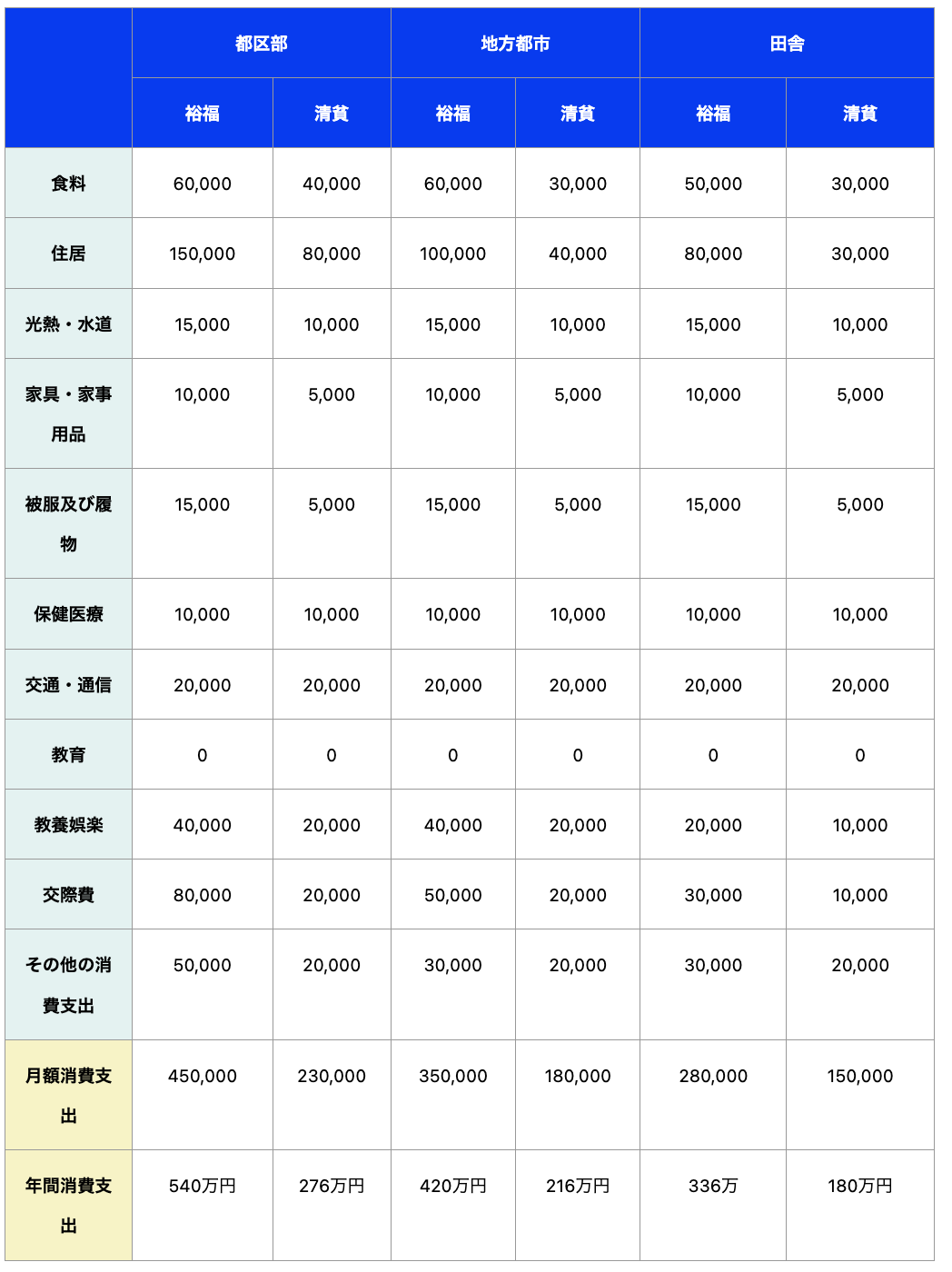

独身の場合:都区部で裕福に暮らしても十分余裕

独身、単身者の生活水準、都市ごとの生活費は以下となっています。

単身世帯の生活費

単身世帯であれば、都区部で裕福に暮らしても540万円しかかかりませんので、1600万円の運用益があれば1000万円近くをまた運用に回せてしまいますね。

もう結婚も子育てもしないと決めているのであれば余ったお金は贅沢にもちろん使えますし、自分のやりたいこと突き詰めたいことにとことん向き合えますね。

このやりたいこと(事業など)、突き詰めたいこと(アートなど)は無限のお金がかかりますので、毎年1000万円の余裕があるのはとても充実した独身人生を歩めるでしょう。

ぜひ楽しんでもらいたいです。

人間、創作活動をしている時が一番充実していますからね。ただ、後続で述べますが、まとまった資金を持っている人は「資金を守る」という活動は必要です。

インフレなどに晒していたら気づけば資産とは減っているものですからね。

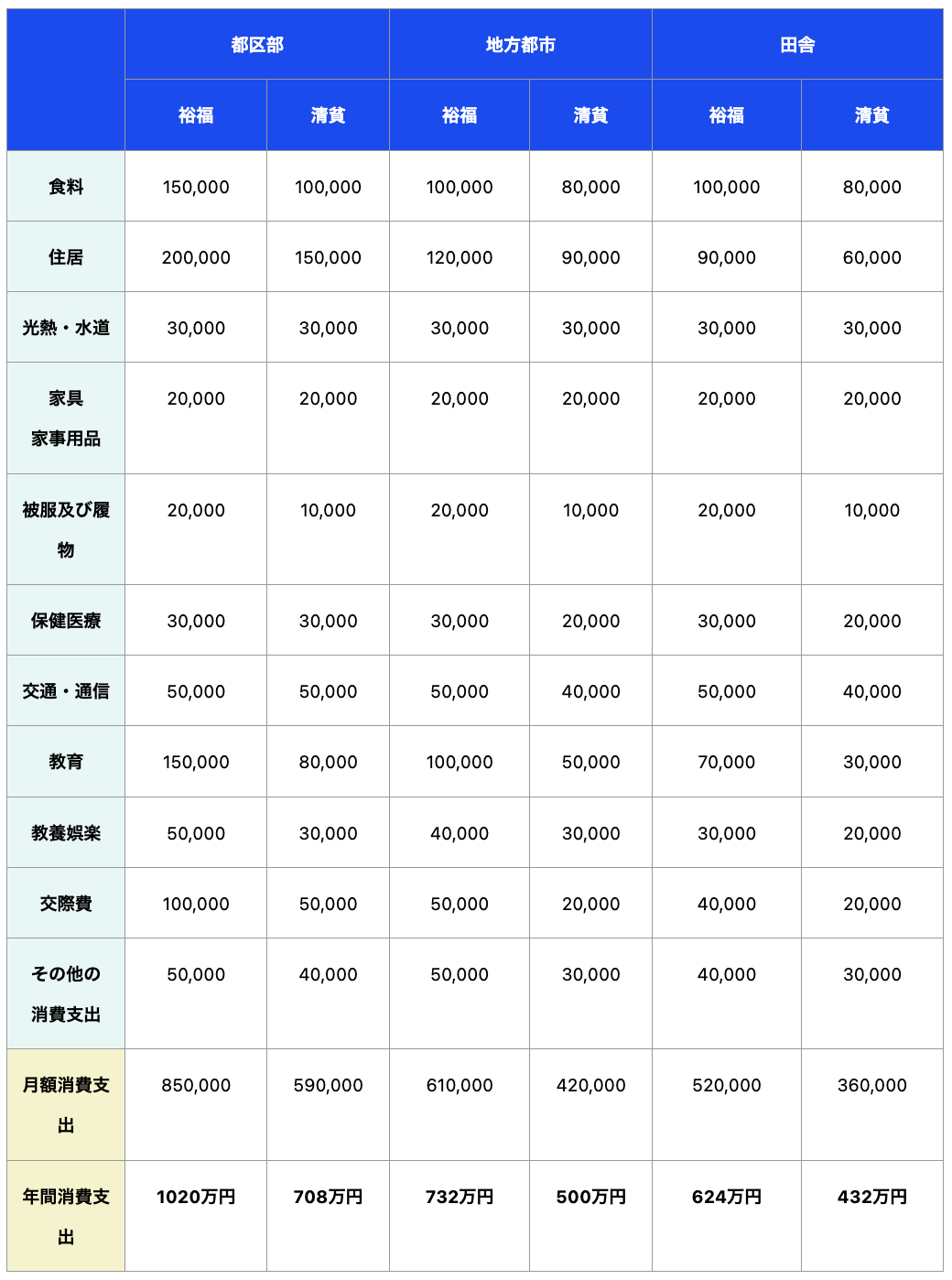

子持ち世帯の場合:資本所得で都区部でも問題なく暮らせる

二人以上世帯子持ちの場合で見ていきましょう。生活費は以下です。

子育て世帯の生活費まとめ

都区部で裕福に暮らそうと思えば、5億円運用で1600万円の利益が出せれば暮らせてしまいますね。

5億円は本当に強烈な資産額ですよね。600万円ほど余ってしまいます。ただ、5億円保有の世帯が20万円/月の住居で満足するわけがないので50万円くらいと考えても良さそうです。

上記の計算根拠は比較的裕福程度で計算しているので、本当に裕福と考えると、1020万円に500万円くらい足してもおかしくないです。

ただ、5億円あればそれでも暮らせてしまいますね。やはり5億円はベンチマークとして素晴らしい数値です。

子供が二人、三人と増えれば学費が裕福層では毎年200万円追加くらいで考えれば良いので、子供三人で2000万円くらいですね。

完全リタイアは無理ですが、年収500万円くらいを確保すれば十分なのでそこまで難しくないでしょう。5億円を一から築いた人からすれば難しくないはずです。

老後は年金収入もあるため更に豊かな生活が望める

老後に5億円保有していたら、退職金や年金も加わってきますので、もはやこのお金、どうしようというレベルだと思います。

豪邸を買って子孫に相続していく準備をしていく感じでしょうか。老後の年間生活費は以下です。5億円運用してたら余って仕方ないですね。

子育て世帯の生活費まとめ

毎年そもそも年金が以下の通りあります。つまり5億円運用していたら、年収700万円の人は都区部で裕福に暮らしても100万円しか不足しないのです。

| 勤続期間の平均年収 | 勤続35年前提の年金受給額 |

| 200万円 | 117万2200円 |

| 300万円 | 135万6400円 |

| 400万円 | 154万600円 |

| 500万円 | 174万7700円 |

| 600万円 | 193万1900円 |

| 700万円 | 211万6100円 |

こうやって、余ったお金が子息・子女に回っていくのですね。運用で1000万円を超えるリターンが出てしまうのは、本当に人生のチートメニューと言えますよね。

筆者もまだまだ3億円ほど足りませんが、5億円は一区切りとして、大いに目指していきたいと思います。

【インデックス投資(S&P500)】まとまった資金の運用はリターンも大きければ損失幅も甚大

さて、5億円を如何に運用していくかですが、債券で確実になどと考えたいところです。

しかし、一つの資産へのフルインベストは控えた方が懸命です。2022年以降、あんなに安全と言われていた債券が暴落していきました。

債券は価格が一定で利息をもらえると考えている人がいるかもしれません。確かに満期まで保有すればそうなのですが、途中では時価が大きく変わります。

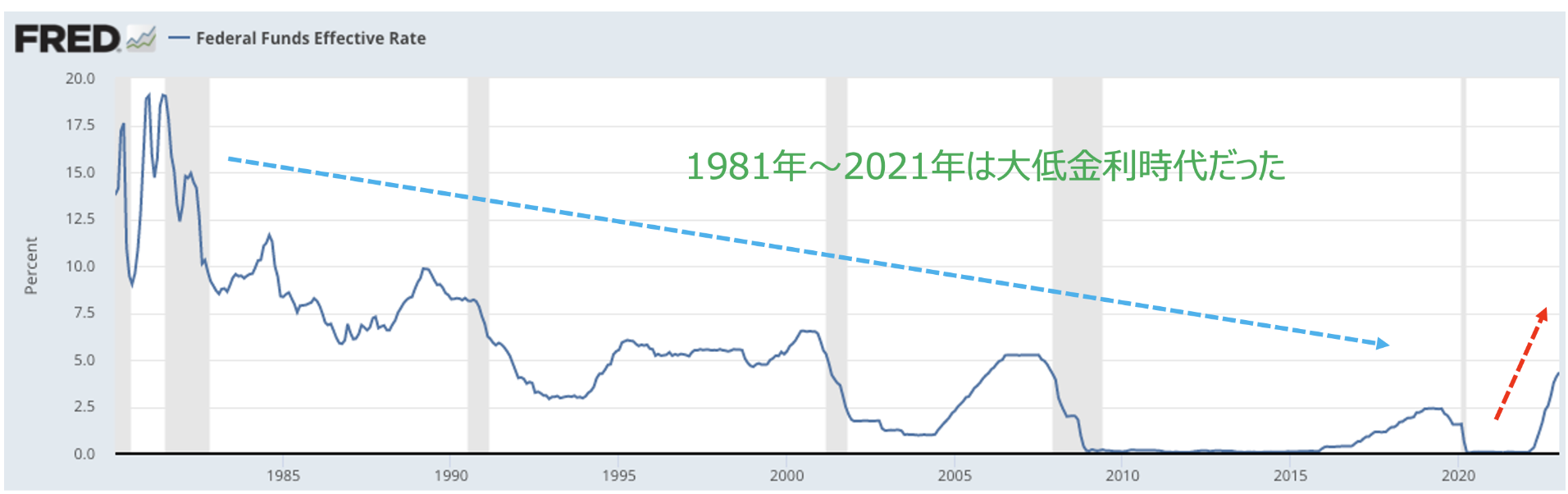

金利が低い時に発行された債券を保有している状態で、市中の金利が上昇すれば魅力が低くなるので保有している債券価格は低下するのです。

2022年以降インフレに対応するために日本を除く各国が金利を引き上げていったため、債券価格はお大きく下落していきました。

そして、債券と二大巨頭ともいえる株もダメでした。ただ、ドルキャッシュは輝きました。FXが最も投資妙味があったのです。

ただ、通貨は政治思惑などもあり、予測するのが非常に難しいです。

株式に関しても、インデックスファンドを握っていれば、年率7%が期待でき、3%程度のインフレが起きても4%のリターンが確保できるとの研究結果があります。

4%ルールはここからきています。ただ、もう25年前の研究です。世界・社会は刻々と変化しており、いつまでもこの研究結果を信じ続けるのも根拠が弱すぎます。

「4%ルール」は1998年に米トリニティ大学のグループによって発表された資産運用に関する研究から導かれたものです。これは、毎年、資産運用額の4%未満を生活費として切り崩していれば、30年以上が経過しても資産が尽きる確率は非常に低いという内容です。

どのようなポートフォリオ(資産構成)にするかなどによって数字は変わってきますが、おおむねこのような意味になります。この4%ルールは、アメリカの一般的な株価の成長率(7%)から物価上昇率(3%)を差し引いて計算されたもので、要は投資で得られる利益の範囲内で生活を続ければ、半永久的に資産が目減りすることなく生活ができるという考え方です。

インデックスファンドが未来永劫上昇するのかというとわかりません。指数に関してはいつも結果論で語られますし、予測できるものではないのでそれも当然です。

インデックスファンドを盲信してフルインベストをするのも一つ、人生の賭けとしてあり得るのかもしれません。

しかし、筆者は運任せをするのではなく、着実にリターンを積み上げ複利効果を最大化させたいと思っています。

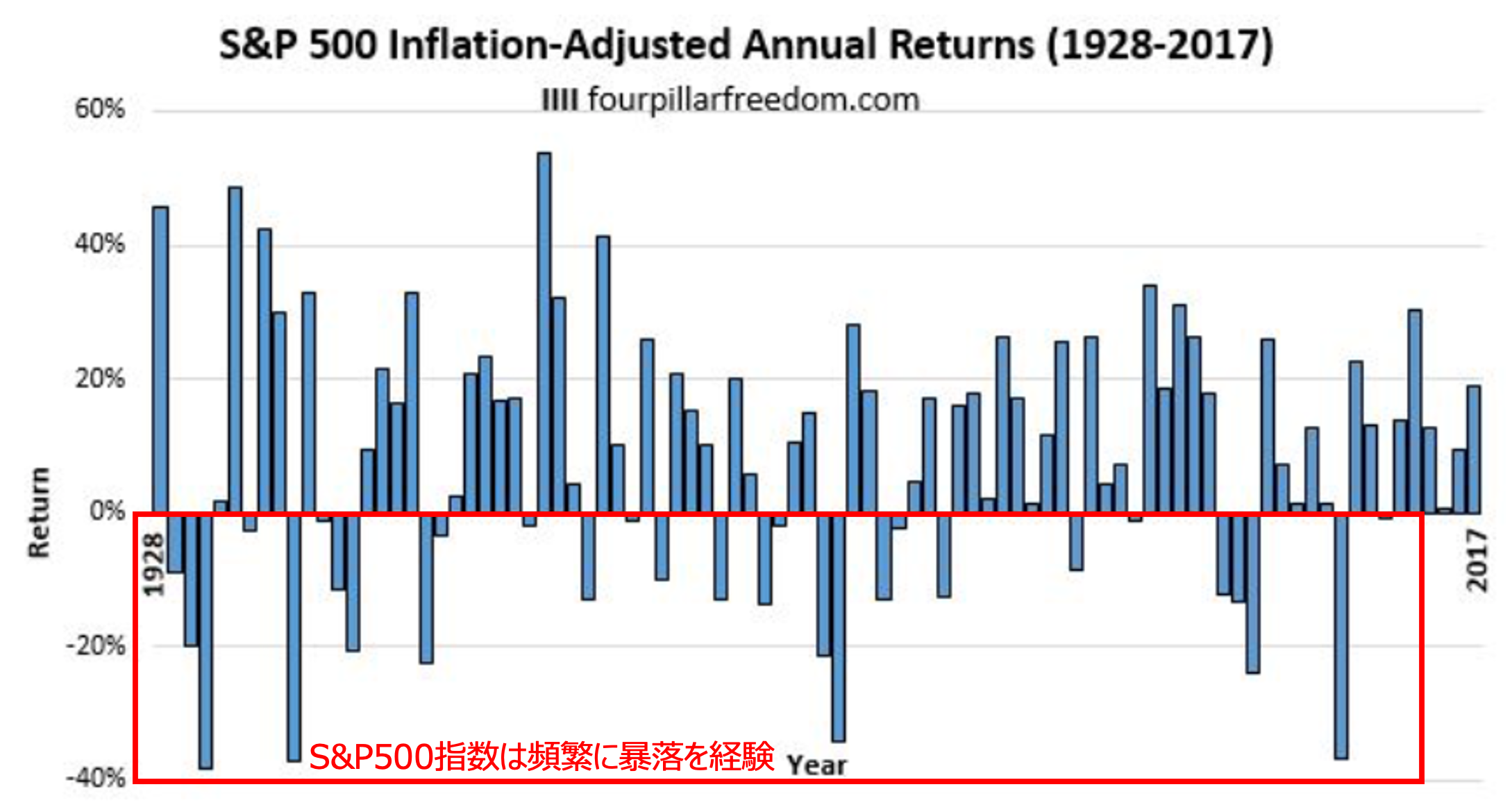

5億円をインデックスファンドで運用して、リーマンショック級(-40%など)の市場の下落が来た時に、5億円ですと一気に2億円が吹き飛ぶことになります。

そして、そのまま株価が戻らない可能性もあるのです。

S&P500指数の1929年からの年次リターン

なくなって良い資金などないのですから、可能な限り安全に運用したいものです。インデックスは優秀ですがボラティリティが高すぎます。

5億円は堅実なヘッジファンド運用で着実なリターンを狙う

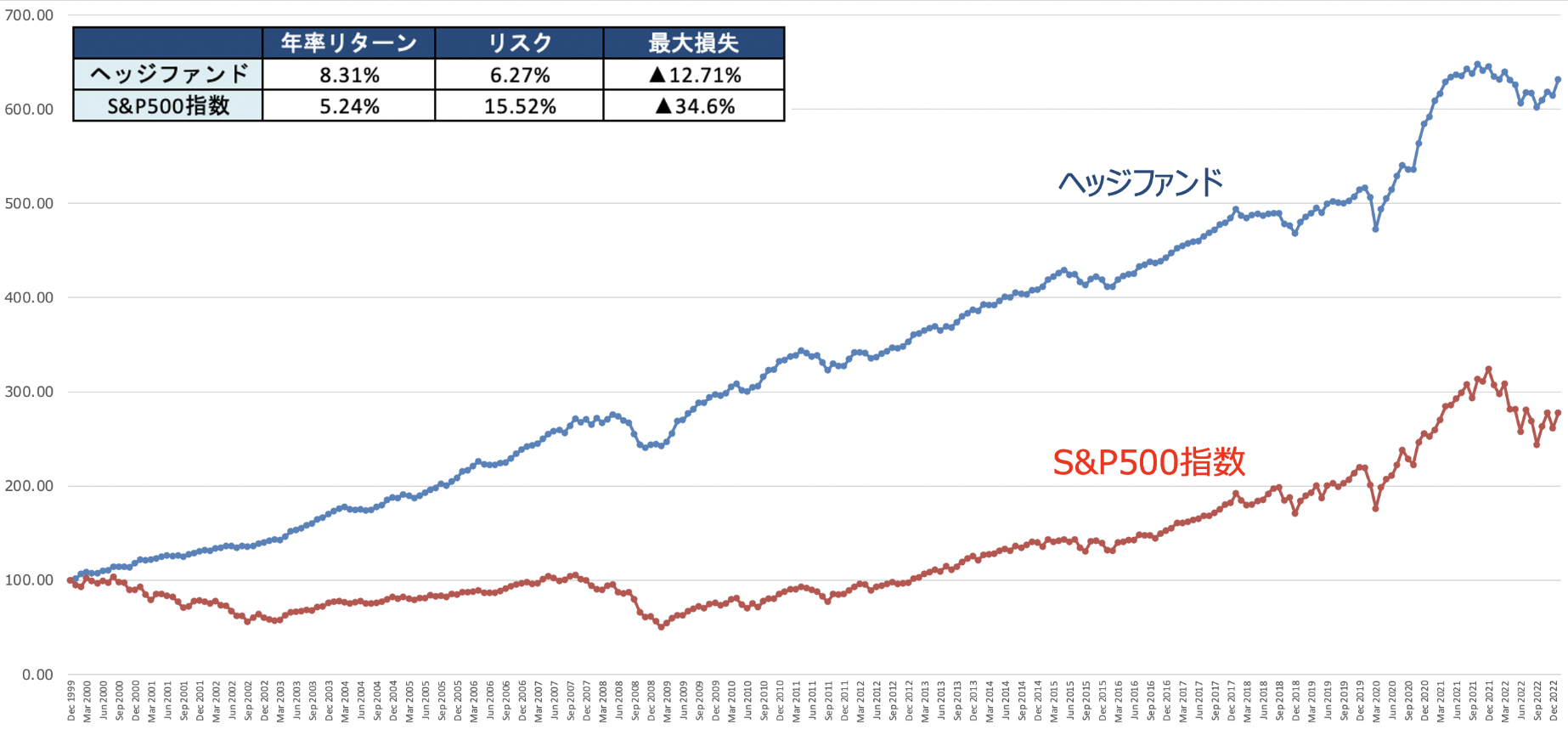

筆者はそんなインデックスファンドに賭ける危うさをヘッジファンドで払拭しています。

筆者がヘッジファンドの存在を認識したのは、レイダリオ氏の経済教室でした。大学時代にこの動画を見て、複雑な経済の根本を理解できたのでした。

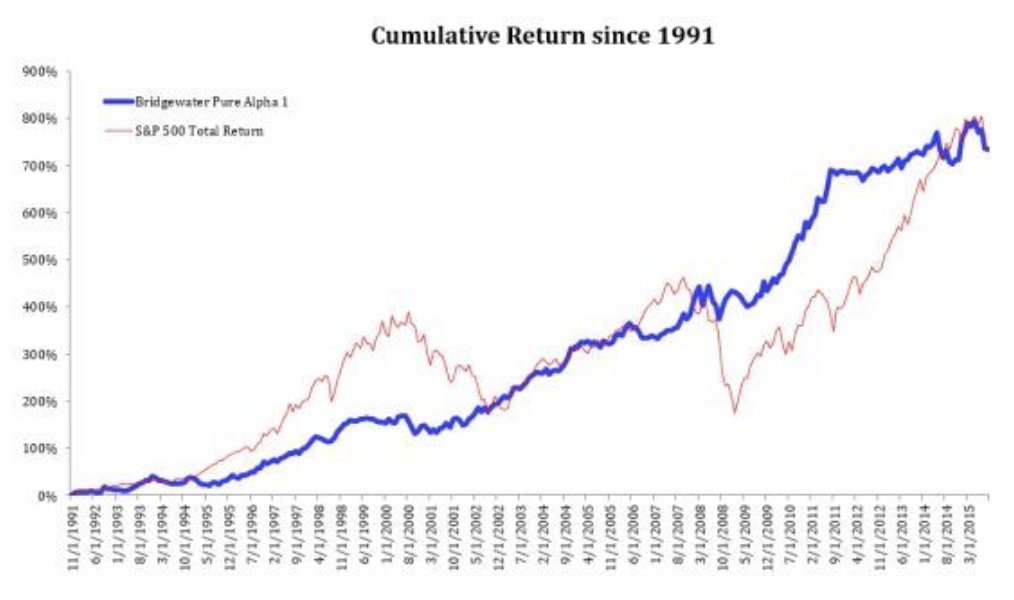

この喋り手であるレイダリオ氏が運営している会社がヘッジファンドでした。同社について調べてみると、非常にボラティリティの少ない運用で、大きなリターンを上げている訳ではありませんでした。

しかし、世界最大のヘッジファンドとなっていました。

ここで、資産運用とは大きなリターンを狙うのではなく、コツコツと細かなプラスを積み重ねることで、強烈なリターンを生むことを知ったのです。

bridge water return

ここ30年のS&P500はインターネットバブルと異次元金融緩和(低金利)に乗って凄まじいリターンを上げてきました。

レイダリオの運用は、比べてみるとわかるのですがボラティリティが少なく、超ハイリターンだったS&P500と同様のリターンとなっています。

Federal Funds Effective Rate (FEDFUNDS)

なぜ大型の機関投資家がレイダリオ氏に資金を預けるかということを考えてみましょう。

年金基金など「失うことができないお金」をボラティリティが高く、暴落したら戻ってくるかもわからないインデックスファンドに預けるなど狂気の沙汰だからです。

しっかりと派手なリターンがなくとも運用益を積み重ねてくれるレイダリオ氏に運用を一任しているのです。

ヘッジファンドはレイダリオ氏のブリッジウォーターのみならず、一流のファンドマネジャーが独立して運用しているので投資信託とは一線を画す存在です。

下落相場でも積極的にリターンを狙い、その結果下落耐性の強い運用を実現しており欧米富裕層の間ではまさに王道の運用法となっています。

ヘッジファンドのリターンは指数をアウトパフォーム

レイダリオ氏に個人で預けることは最低出資額や米国であることからもほぼ不可能ですので、国内でヘッジファンドを探す必要があります。

筆者の場合は、国内では老舗ヘッジファンドであるBMキャピタルに資金を任せています。色々とヘッジファンドは存在しますが、まずは王道の運用先を模索するのが良いと思います。

まとめ

資産5億円ある場合、都区部でも完全リタイアは可能なのかなどを検証してきました。

結果的には、子供が三人以上いない限りは裕福に暮らせそうでした。自家用車を持つ、子供を小学校から私立に行かせる、塾に行かせる、欧米の高い学費の大学に入れるなど、考え始めればキリがありませんが、お金をたくさん持っていると結局は課金してしまうものです。

しかし、それも人生ですね。堅実な運用をしながら、適切な場所に資金を注いでいきましょう。