リタイアするには1億円では心許ないので2億円は欲しいところと考えて2億円を目指して資産形成している方は多いかと思います。

東京で子育て世代の筆者も少し前までは2億円あればリタイアできると考えて邁進してきました。

30代中盤となり資産は1億円を超えて2億円が現実的なラインとして見えてきていますが、直近のインフレによって2億円では現実的に足りないなと考えています。

子持ちの現役世帯であれば必要な生活費は以前「都内や地方や田舎で生活費はどう違う?「子持ち」「夫婦二人」「一人暮らし」の世帯毎に徹底検証!」で算出しました。

結果としては以下の通り子育て世代で裕福に暮らそうと思うと大都会では1300万円、地方都市でも900万円は必要という結果になりました。東京で大企業に勤めている夫婦が結婚

この金額を資本収入の平均的な利回りである4%で賄おうとした場合に必要な資産は以下となります。豊かに暮らすためには大都会だと3億円は必要になってくるという算定になりました。

つまりリタイアするには最低でも3億円が必要ということです。子育てをしながら東京に住んでいる筆者としては、肌感と一致した結果になっています。

| 大都市(都区部) | 地方都市 | 田舎 | ||||

| 裕福 | 清貧 | 裕福 | 清貧 | 裕福 | 清貧 | |

| 子育て世帯 | 3億1875万円 | 2億2125万円 | 2億2875万円 | 1億5625万円 | 1億9500万円 | 1億3500万円 |

| 夫婦二人 | 1億8562万円 | 1億3125万円 | 1億5562万円 | 1億1250万円 | 1億3687万円 | 9375万円 |

| 単身世帯 | 1億6875万円 | 8625万円 | 1億3125万円 | 6億750万円 | 1億500万円 | 5625万円 |

では定年が見えてきて、子育ても一段落つきそうな50歳〜60歳であれば2億円〜3億円あれば精神的余裕をもってリタイアすることは可能なのでしょうか?

本日は50歳〜60歳時点で2億円の金融資産を保有している方を対象としてリタイアの可能性と、老後の生活におすすめな資産運用法をお伝えしていきたいと思います。

50歳以降の生活費とは?

それではまず、50歳以降の生活費についてみていきたいと思います。今回の前提は豊かに暮らすことなので余裕を持った生活費を前提にして考えています。

正直いって2億円を構築できるような世帯の生活水準はそれなりに高いので納得感のあるものになっているかと思います。

50代で子供が巣立つ前の生活費

50代は子供が高校生から大学生で最もお金がかかる世代ですね。30歳で第一子をつくり、33歳で第二子を作った場合は第二子が大学を卒業する55歳までは子育て費用が発生することになります。

さきほどのケースを更に子供が高校、大学の最も費用がかかる前提で考えていきます。

豊かに暮らす前提で大学は私立で、地方の場合は東京への下宿代も負担する前提で組み立てます。(下宿代は教育費に組み込みます。)

| 都会 | 地方都市 | 田舎 | |

| 食料 | 150,000 | 130,000 | 120,000 |

| 住居 | 200,000 | 120,000 | 90,000 |

| 光熱・水道 | 30,000 | 30,000 | 30,000 |

| 家具・家事用品 | 20,000 | 20,000 | 20,000 |

| 被服及び履物 | 20,000 | 20,000 | 20,000 |

| 保健医療 | 30,000 | 30,000 | 30,000 |

| 交通・通信 | 50,000 | 50,000 | 50,000 |

| 教育 | 200,000 | 230,000 | 200,000 |

| 教養娯楽 | 50,000 | 40,000 | 30,000 |

| 交際費 | 100,000 | 50,000 | 40,000 |

| その他の消費支出 | 50,000 | 50,000 | 40,000 |

| 月額消費支出 | 900,000 | 770,000 | 670,000 |

| 年間消費支出 | 1080万円 | 924万円 | 804万円 |

正直言って人生で一番お金がかかる時期ですね。耐えどきでしょう。子供が大学を卒業したら一気に資金負担は減りますからね。

50代〜65歳で子供が巣立った後の生活費

次に子供が育った後から年金を受給するまでの生活費について考えていきましょう。

子供は巣立ったものの賃貸又はローンの返済が終了していないことを前提として考えると以下の通りとなります。

| 都会 | 地方都市 | 田舎 | |

| 食料 | 80,000 | 70,000 | 60,000 |

| 住居 | 200,000 | 120,000 | 90,000 |

| 光熱・水道 | 20,000 | 20,000 | 20,000 |

| 家具 家事用品 |

20,000 | 20,000 | 20,000 |

| 被服及び履物 | 15,000 | 15,000 | 15,000 |

| 保健医療 | 20,000 | 20,000 | 20,000 |

| 交通・通信 | 30,000 | 30,000 | 30,000 |

| 教養娯楽 | 40,000 | 30,000 | 20,000 |

| 交際費 | 60,000 | 50,000 | 40,000 |

| その他の 消費支出 |

40,000 | 30,000 | 20,000 |

| 月額消費支出 | 525,000 | 405,000 | 335,000 |

| 年間消費支出 | 630万円 | 486万円 | 402万円 |

教育費だけでなく食費も減って、かなり負担は軽減されていますね。とはいえ、まだ住宅の負担が重くのしかかっています。

65歳以降で受給する年金を差し引いた必要経費

それでは年金を受給した後の経費についてみていきたいと思います。

基本的にはさきほどの生活費と同じなのですが、住宅ローンを払い終えているので大きく費用は削減されます。

とはいえ、固定資産税や保険料(火災・地震等)は発生しますし、修繕やリフォームのための積立を開始しないといけないので、それなりに住宅費を見込んでおく必要もあります。

現実的には以下の数値になります。

| 都会 | 地方都市 | 田舎 | |

| 食料 | 80,000 | 70,000 | 60,000 |

| 住居 | 70,000 | 50,000 | 40,000 |

| 光熱・水道 | 20,000 | 20,000 | 20,000 |

| 家具 家事用品 |

20,000 | 20,000 | 20,000 |

| 被服及び履物 | 15,000 | 15,000 | 15,000 |

| 保健医療 | 20,000 | 20,000 | 20,000 |

| 交通・通信 | 30,000 | 30,000 | 30,000 |

| 教養娯楽 | 40,000 | 30,000 | 20,000 |

| 交際費 | 60,000 | 50,000 | 40,000 |

| その他の 消費支出 |

40,000 | 30,000 | 20,000 |

| 月額消費支出 | 395,000 | 335,000 | 285,000 |

| 年間消費支出 | 474万円 | 402万円 | 342万円 |

次に年金収入について見ていきましょう。専業主婦家庭で得られる夫婦の厚生年金は旦那の勤続期間の平均年収に応じて以下の通りとなります。

厚生年金は勤続期間の平均年収が高くなればなるほど受け取る金額も増えていきますが、762万円を超えると上限に到達してそこからは増えません。

| 夫の勤続期間 平均年収 |

夫の勤続35年前提 年金受給額 |

妻の年金 | 夫婦合計 |

| 200万円 | 117万2200円 | 78万9000円 |

196万1200円 |

| 300万円 | 135万6400円 | 214万5400円 | |

| 400万円 | 154万600円 | 232万9600円 | |

| 500万円 | 174万7700円 | 253万6700円 | |

| 600万円 | 193万1900円 | 272万900円 | |

| 700万円 | 211万6100円 | 290万5100円 | |

| 762万円 上限数値 |

227万円 | 305万9000円 |

関連:「一人暮らし」と「夫婦」世帯の老後に必要なお金とは?内訳は?年金を受給後にゆとりある老後生活にはいくら資産が必要?

基本的に2億円の資産を構築している方は高収入の方が多いとおもいますので上限を参考にして年間306万円の年金収入が得られるものと仮定します。

ここから保険料や税金が月4万円差し引かれるので年間の手取り受給額は258万円として計算を進めていきます。

生活費から年金収入を引いた不足分は以下の通りとなっています。

| 都会 | 地方都市 | 田舎 | |

| 年間消費支出 | 474万円 | 402万円 | 342万円 |

| 手取り年金受給額 | 258万円 | ||

| 差引必要費用 | 216万円 | 144万円 | 84万円 |

50歳以降の生活費まとめ

50歳以降に発生する生活費を纏めると以下となります。

| 年間必要経費 | 都会 | 地方都市 | 田舎 |

| 子育て世帯 | 1080万円 | 924万円 | 804万円 |

| 子供が巣立った後 | 630万円 | 486万円 | 402万円 |

| 65歳以降の必要経費 | 216万円 | 144万円 | 84万円 |

50歳〜60歳以降に裕福な生活をおくるために必要な金額とは?

それでは今回のお題に即して50歳以降ならびに60歳以降に裕福な生活をおくるために必要な金額について算定していきたいと思います。

人生100年時代を考えて100歳まで生存する前提で組み立てていきます。

50歳以降に必要な金額とは?

55歳まで子供に費用がかかる前提で算出すると以下となります。

| 都会 | 地方都市 | 田舎 | |

| 50歳〜55歳 | 5400万円 | 4620万円 | 4020万円 |

| 55歳〜65歳 | 6300万円 | 4860万円 | 4020万円 |

| 65歳〜100歳 | 7560万円 | 5040万円 | 2940万円 |

| 合計 | 1億9260万円 | 1億4520万円 | 1億980万円 |

2億円あれば取り崩しだけでも十分暮らせますね。

60歳以降に必要な金額とは?

60歳以降の場合は以下の通りとなります。

| 都会 | 地方都市 | 田舎 | |

| 60歳〜65歳 | 3150万円 | 2430万円 | 2010万円 |

| 65歳〜100歳 | 7560万円 | 5040万円 | 2940万円 |

| 合計 | 1億710万円 | 7470万円 | 4950万円 |

余裕で豊かなリタイアができることが分かりますね。

インフレリスクを加味しよう

上記の数値はあくまで現在の金融環境が継続した場合の数値です。

2024年の世界を生きている皆さんであれば実感していると思いますが現在世界的にインフレが襲っています。

先進国の中央銀行は2%のインフレ目標を設定していますがリーマンショック以降、過剰な金融緩和を行なった結果、1970年代以来の高いインフレが発生しました。

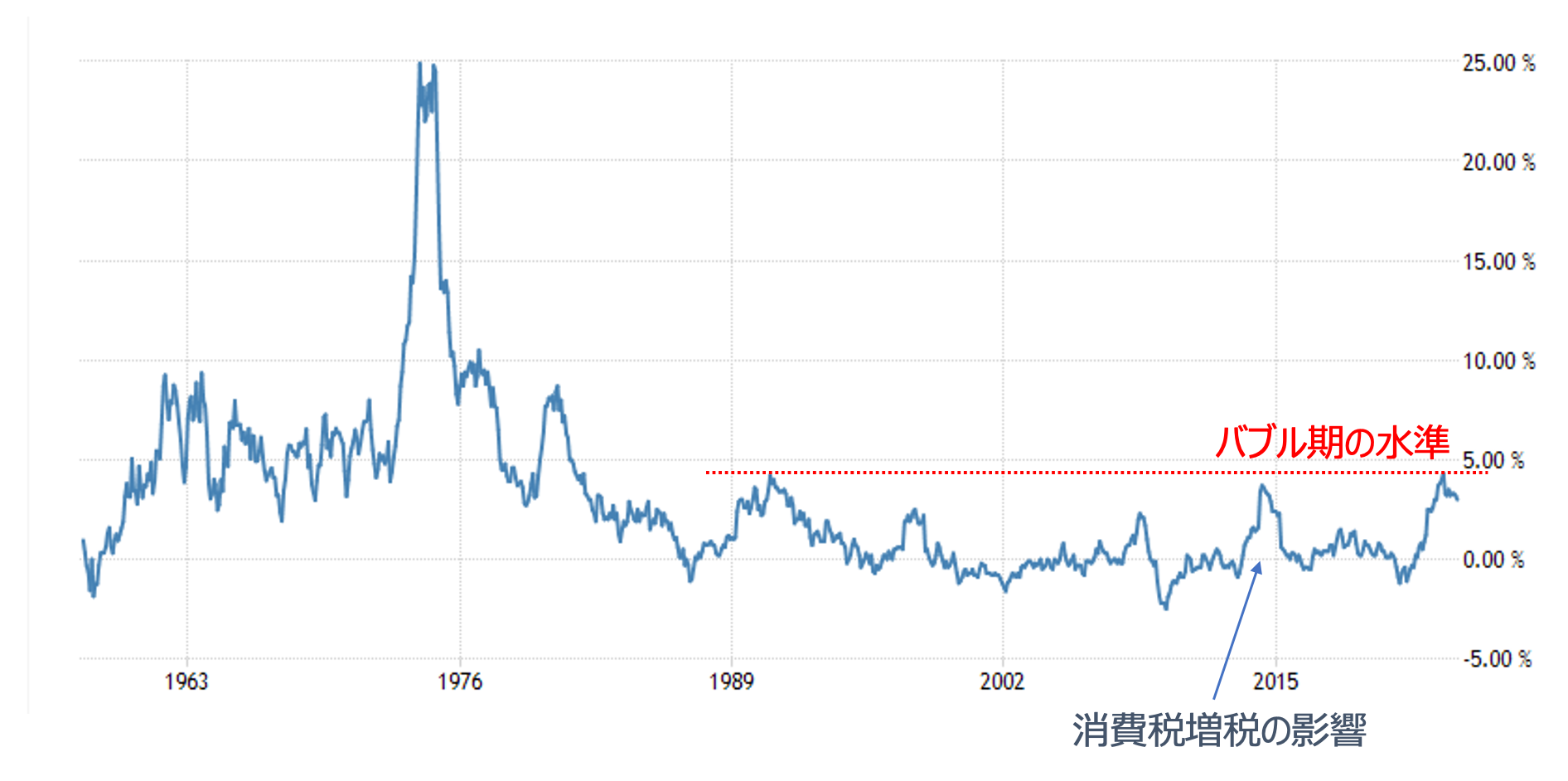

欧米起点で発生したインフレも円安による輸入物価の高騰を通じて日本にも津波のように押し寄せ2024年のインフレ率はバブル期なみの4%という水準になっています。

現在のインフレが継続するとは限りませんが、一度発生したインフレは粘着する傾向にあります。今後も長期間にわたってインフレに苦しむ可能性はあり、保守的に見積もるなら老後に必要な費用は1.5倍から2倍は見積もっておいたほうがよいでしょう。

ただ、いきなり50歳時点で3億円から4億円を構築しておくべきというのは無理がありますよね。

あくまで50歳〜60歳時点で2億を構築した上で、インフレにまけないように増やしていき老後の豊かな生活を確保しましょうということになります。

インフレに負けずに守りを重視した2億円の資産運用法とは?

それではインフレに負けずに2億円という資金を守りながらも、増やし精神的余裕をもつための資産運用法についてお伝えしていきます。

債券は安全とは限らない

大きな資金を運用するときに、まず候補に入るのが債券投資だと思います。債券投資は投資家が国や企業に資金を貸し出す代わりに利息を受け取ることができるという投資手法です。

日本国債は利回り1%未満と低く、社債に関してはなかなか発行されず尚且つ偶にソフトバンクグループなどが発行しても利回りも2%程度と低くなっており投資妙味は低くなっています。

今回は主に米国の国債や社債について取り上げたいと思います。大手ネット証券では2024年1月末時点で米社債で5%-6%、米国債で4%-5%の利回りの債券が販売されています。

大手ネット証券で取引されている米国債と米社債

債券は満期まで保有することで年率で得られるリターンになります。しかし、それでもドル円の為替リスクを負うことになります。

ドル円が下落すれば元本割れとなります。2024年1月末時点でドル円は148円となっています。

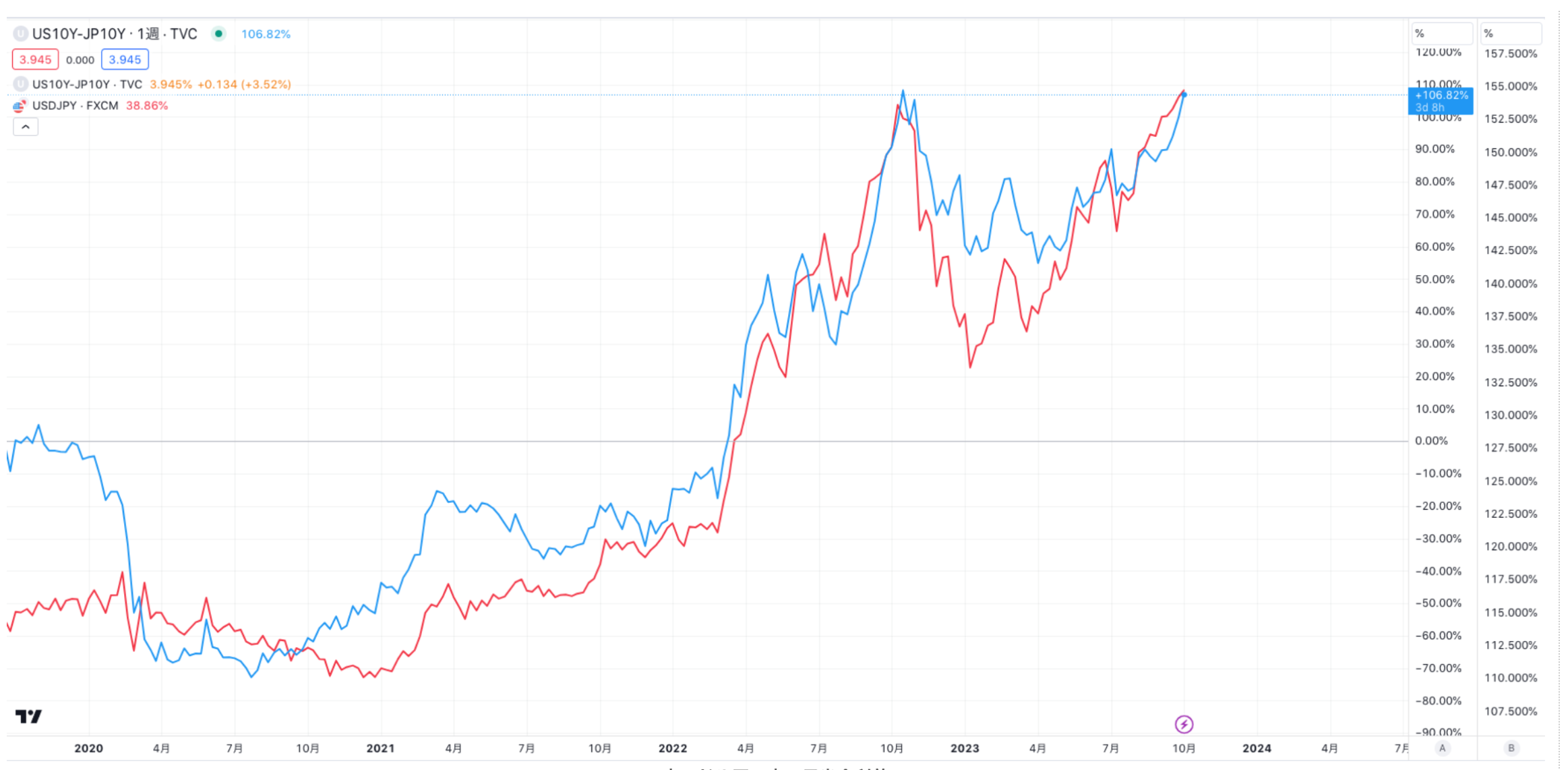

ドル円はインフレに対応するために米国が金利を引き上げたことで日米金利差の拡大を背景として連動する形で上昇していきました。

青:日米金利差 赤:ドル円

今後、米国がインフレと高い金利により景気後退に陥ることで日米金利差が縮小してドル円は急落する可能性があります。今から投資をすると元本割れとなるリスクが十分あるのです。

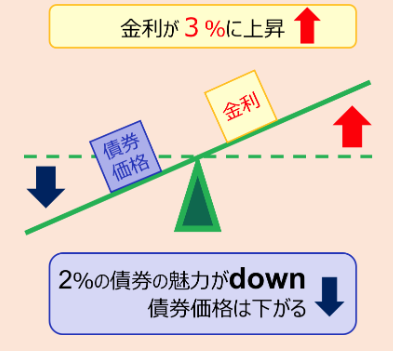

また、中には債券ETFへの投資を考えている方もいらっしゃるでしょう。債券ときけば元本は変わらないというイメージを持っている方もいらっしゃいますが債券の時価は刻一刻と変動します。

債券は金利が下落すれば価格が上昇し、金利が上昇すれば価格が下落するという性格があります。(コラムにて説明)

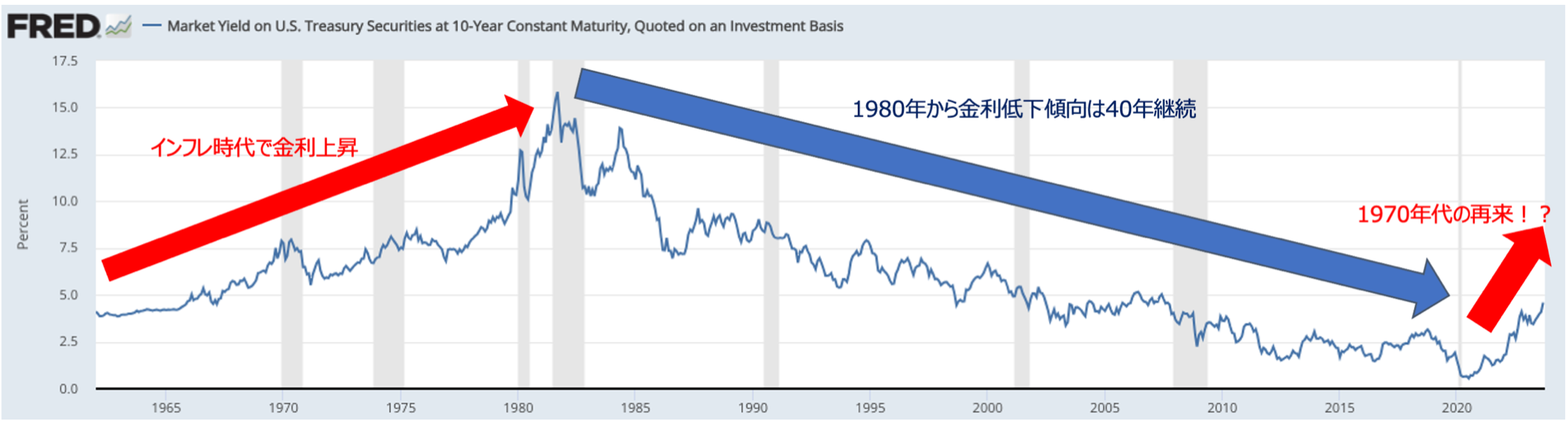

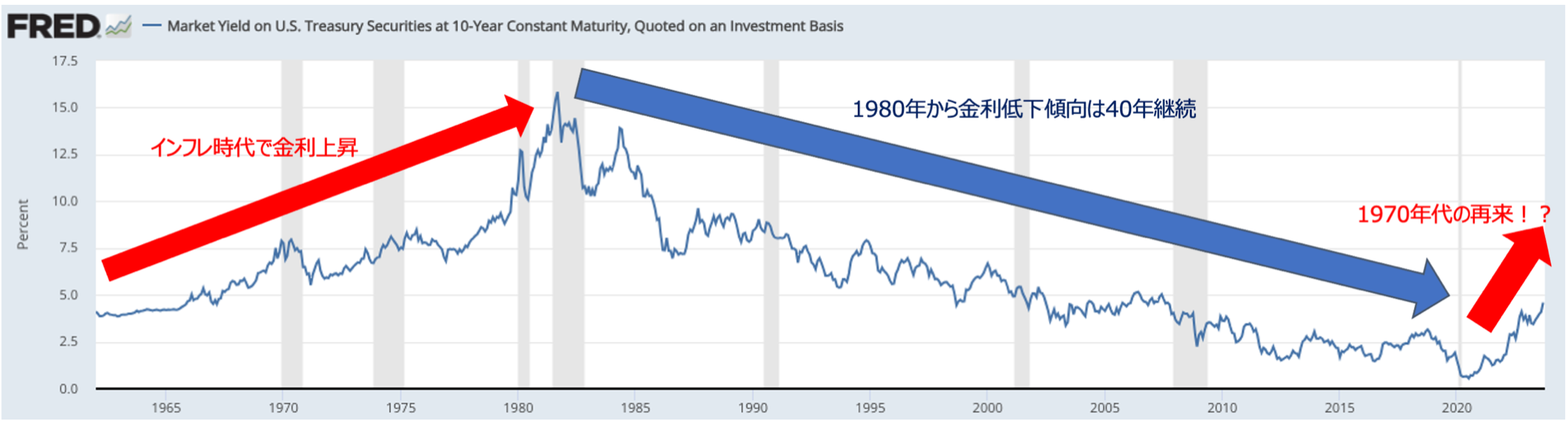

2022年から米国ではインフレに対応するために金利を急激に引き上げ、米国10年債金利なども上昇の一途をたどっています。以下の図を見ていただければ分かるとおり既に1980年からの金利下落の長期トレンドは終了しており金利上昇局面になっています。

米10年債金利の推移

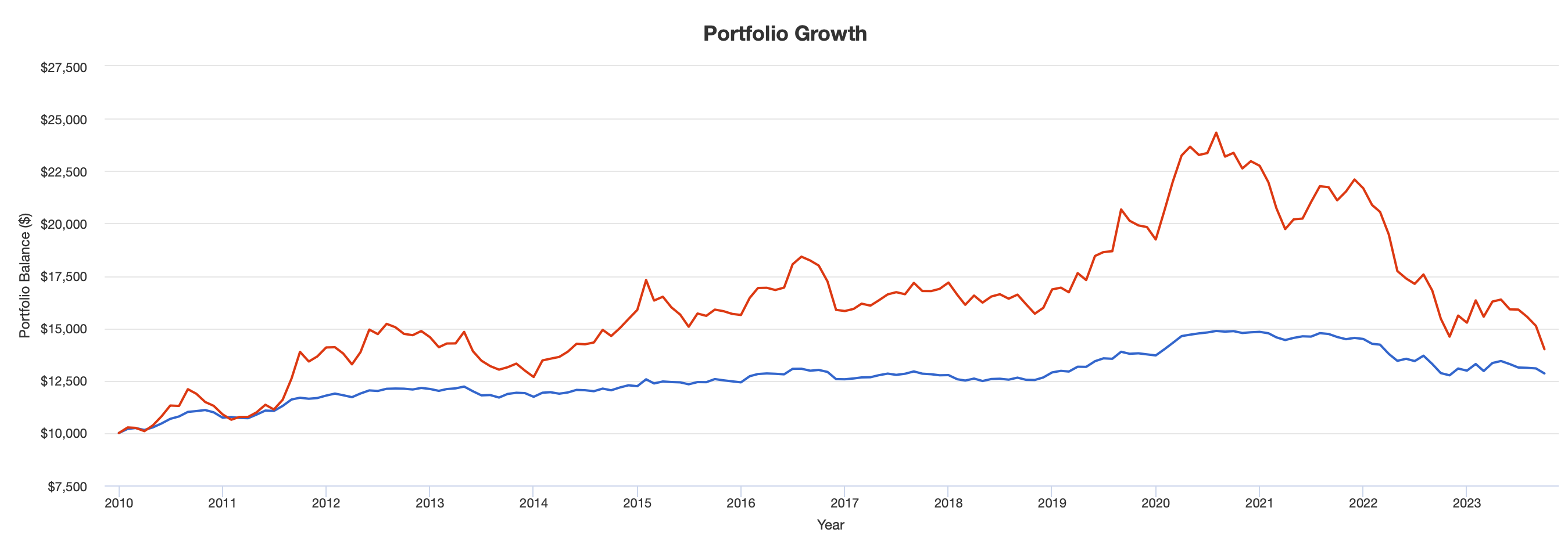

結果として米国の中期債と長期債は以下の通り2022年から暴落しています。

長期債は2022年から価格が半減しています。株式よりもひどい下落幅ですね。

いわゆるファンドやファンドラップなどに組み入れられている債券というのは、このように価格に変動のあるETFのことを指します。

債券を組み入れているファンドに投資をしているから安心というのは間違った考えであることがご理解いただけるかと思います。

実際、リスクを抑える名目で債券を組み入れている人気投信である「投資のソムリエ」は価格が大きく下落していますからね。

→ 下がりすぎ...!!投資のソムリエの評判は?損切りはいつすべき?長期保有で粘るべき?

コラム:債券価格と金利の関係

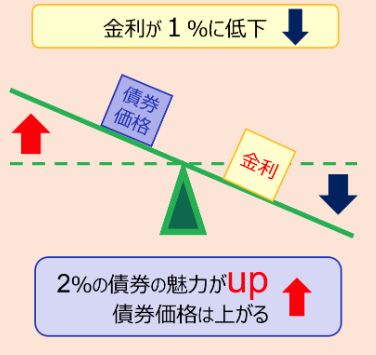

さきほど、金利が上昇すれば債券価格は下落し、金利が下落すれば債券価格は上昇するとお伝えしました。

この説明に違和感を感じた人も多いと思いますのでわかりやすく説明していきます。

例えば今皆さんが2%の金利を保有しているとします。この状態で市場の金利が3%に上昇したとします。

すると、皆さんが抱えている2%の金利しかつかない債券の価値は下落します。つまり市場で取引される価格が安くなってしまうのです。

一方、金利が1%に下落した場合を考えてみましょう。すると、皆さんが抱えている2%の金利しかつかない債券の価値は上昇します。

つまり市場で取引される価格が高くなるのです。

インフレ時代に株価指数に連動するインデックス投資のリスクは高い

債券と並んで資産運用の王道としてあげられるのが株式投資ですね。個別株投資に関しては力量によるところが大きいので株価指数に連動するインデックス投資について取り上げます。

個別株投資については若い頃から研究して技術を磨いている熟練の猛者以外は老後に行わないほうがよいでしょう。大切な資産を失うことになります。

リーマンショック以降、一貫して金融緩和を中央銀行が行なったことで株価指数が急激に上昇してインデックス投資ブームが沸き起こりました。

特に2020年からのパンデミックバブルで株価が急騰しインデックスにさえ投資していればよいという風潮さえ生まれていました。

しかし、このように大衆が熱狂するときというのは残酷ではありますが大抵天井なのです。人々の熱狂というのは基本はバブルであり弾けるのが運命です。

長期的に株価が上昇してきたいのは1980年代から一貫して金利が下落してきたことに起因しています。

金利が下落すると債券の期待リターンが低下するので、株式に投資するメリットが増大します。

また、金利が低下することで経済活動が活発化して企業収益も増加しますし、企業のバリュエーションも上昇するので株価を引き上げていきます。

つまり、金利低下は株価上昇のドライバーなのです。

しかし、2021年末から時代は大転換を迎えました。今まで金融緩和でバラマキ続けたことで遂に1970年代のようなインフレが目を覚ましてしまったのです。

金利が上昇することで株式投資には大きな逆風が吹いています。ちなみに現在では株式から期待できるリターンである益回りと債券利回りが逆転しそうになっています。

つまり、債券より株式に津市するインセンティブが消失してしまっているのです。

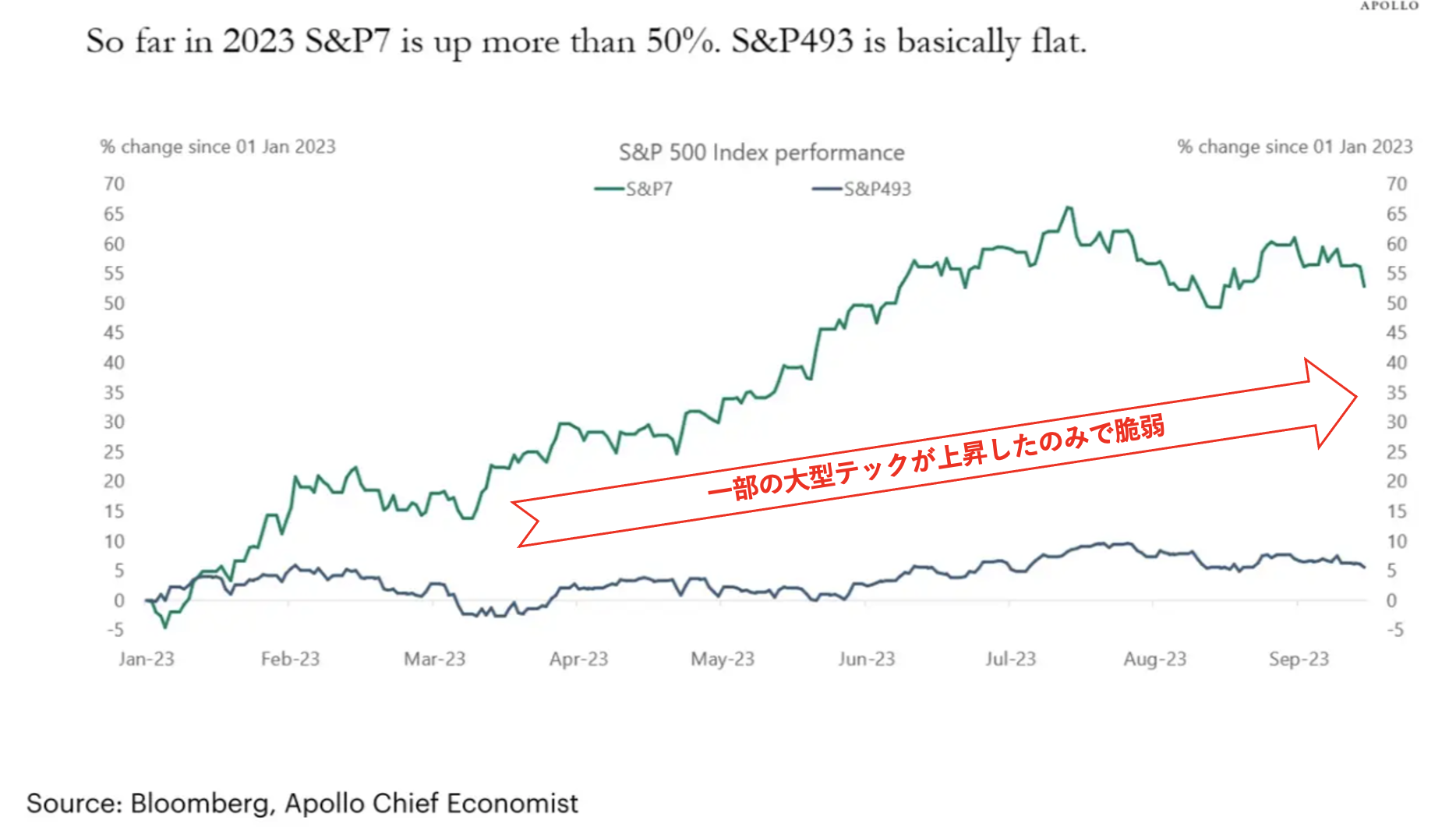

2023年以降、一過性のAIバブル期待によって株価は一時的に反発していましたがテック大型株のみの上昇となっており非常に脆弱な環境です。

大型テック企業7社のみが上昇

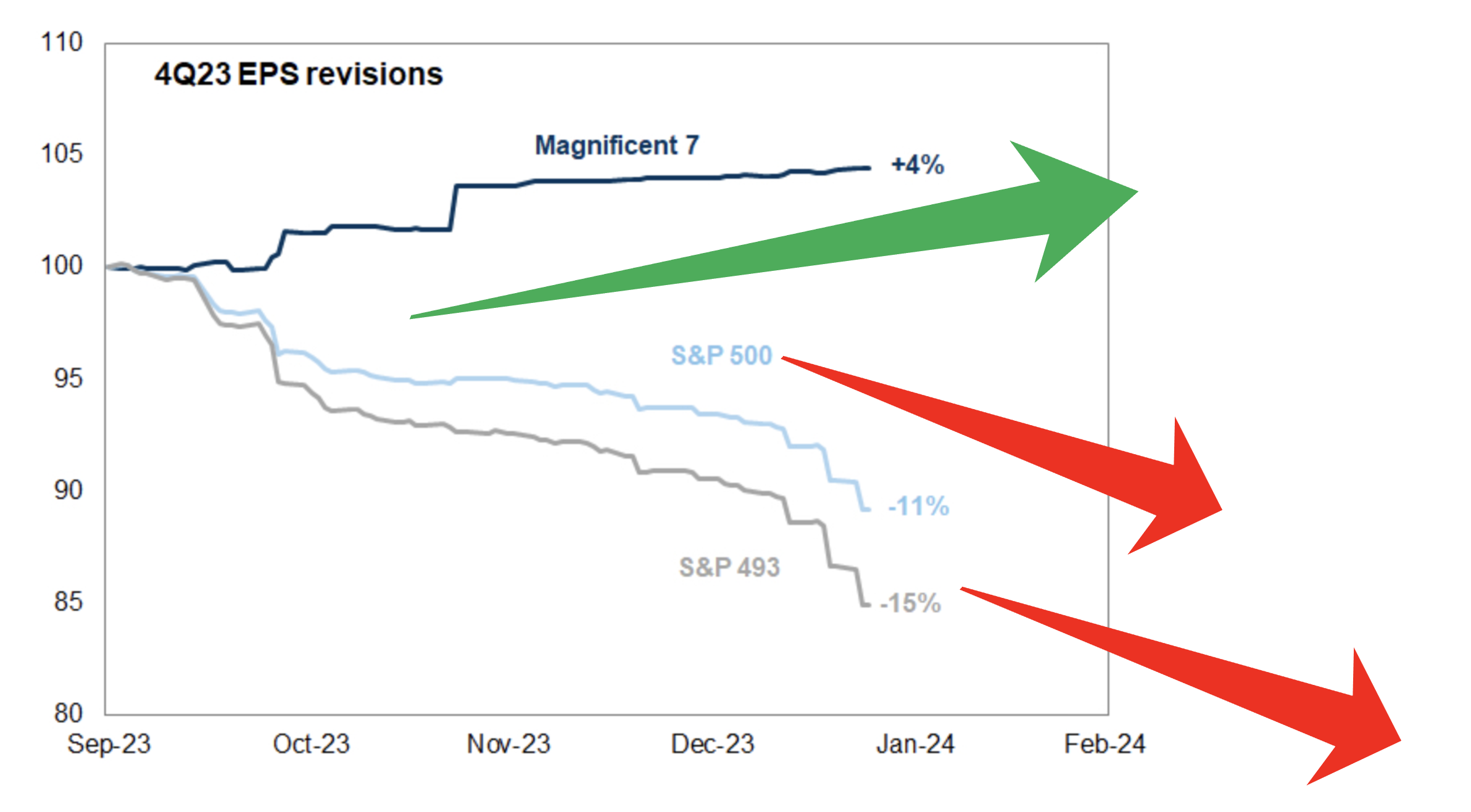

実際に、米企業業績も大型テックのみ成長しており、相場全体としては先行きが暗く、またAIブームが本格的なバブルに突入しない限りは、大型テックも失速する可能性も否めません。その際は、ブラックスワンとなりかねない未来も覚悟しておく必要があります。

M7のみEPS成長

現在と同じインフレが発生した1970年代は10年間暴落を経験しながら横ばいで推移しました。今後は長期停滞相場が到来する可能性が高くなっているのです。

1970年代のS&P500指数

資産を守り育てるヘッジファンドという選択肢

では結局資産を守り育てるにはどうしたらよいのかという話をしていきたいと思います。

それは、年金基金や大学基金などのポートフォリオを参考にすればよいですね。同じく資産を守り育てることを目標として運用しているわけですから。

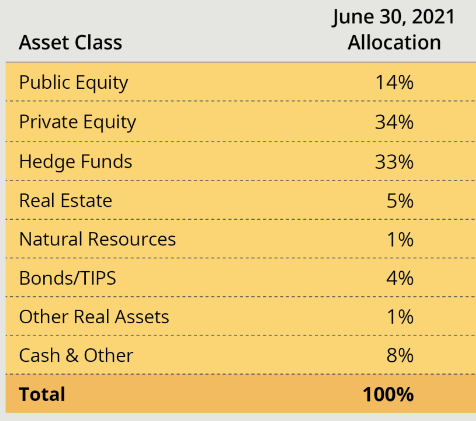

以下は皆さん一度は聞いたことがあるであろうハーバード大学の基金の2021年時点でのポートフォリオです。ここに大きな特徴が隠されています。

通常の株式には14%しか投資しておらず、PEファンドに34%、ヘッジファンドに33%投資をしています。

PEファンドやヘッジファンドは株価指数とは異なる動きをしてポートフォリオの安定性を高めるオルタナティブ投資として注目をあつめています。

PEファンドに関しては日本からアクセスするのは難しいのですが、ヘッジファンドには投資することが可能です。

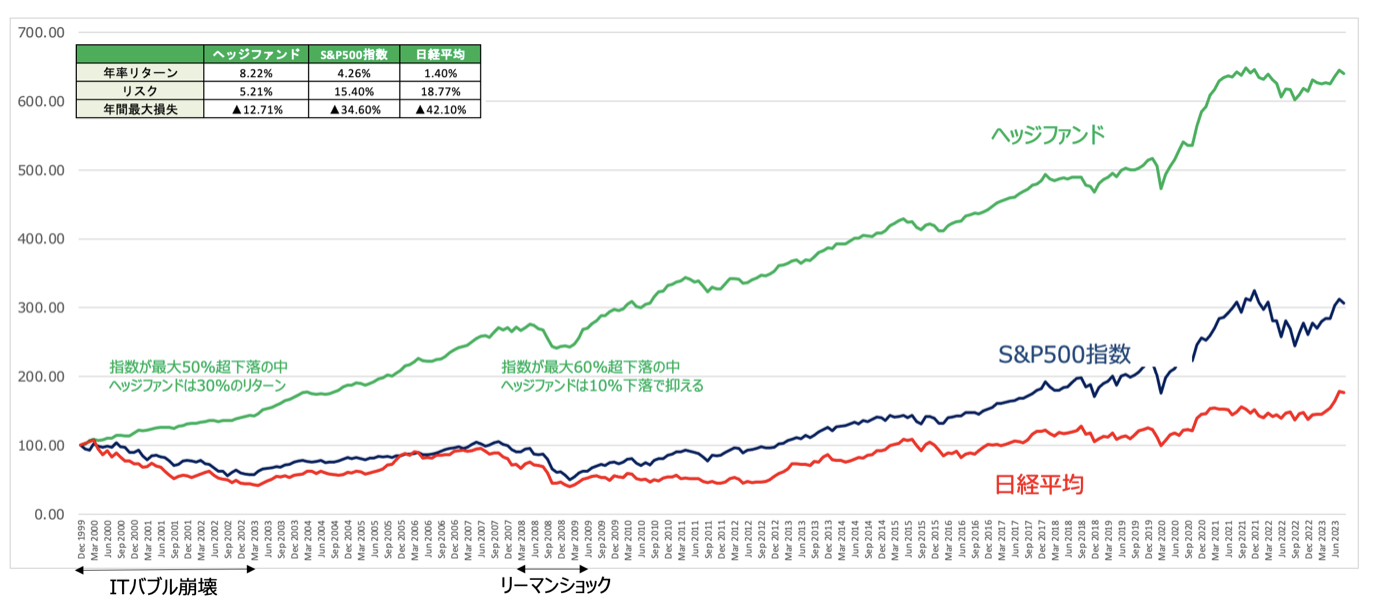

ヘッジファンドはいかなる市場環境でも安定したリターンを狙う絶対収益型のファンドとして21世紀に入ってから脚光を浴びています。

実際、以下の通りITバブル崩壊やリーマンショックで下落を防ぎながら市場平均よりも高いリターンをあげています。

以下では筆者が投資しているファンドを含めて魅力的なものをまとめていますのでご覧いただければと思います。

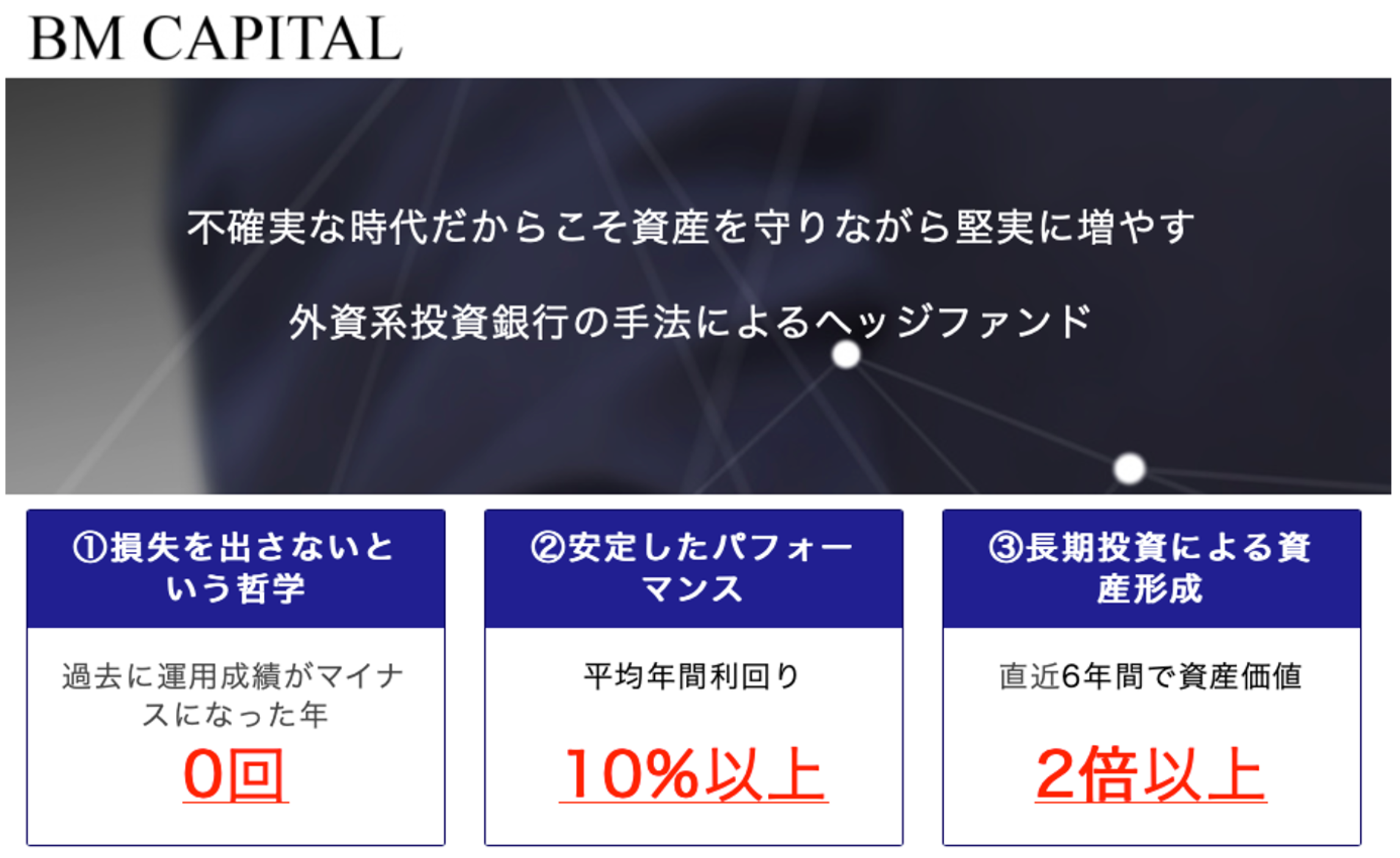

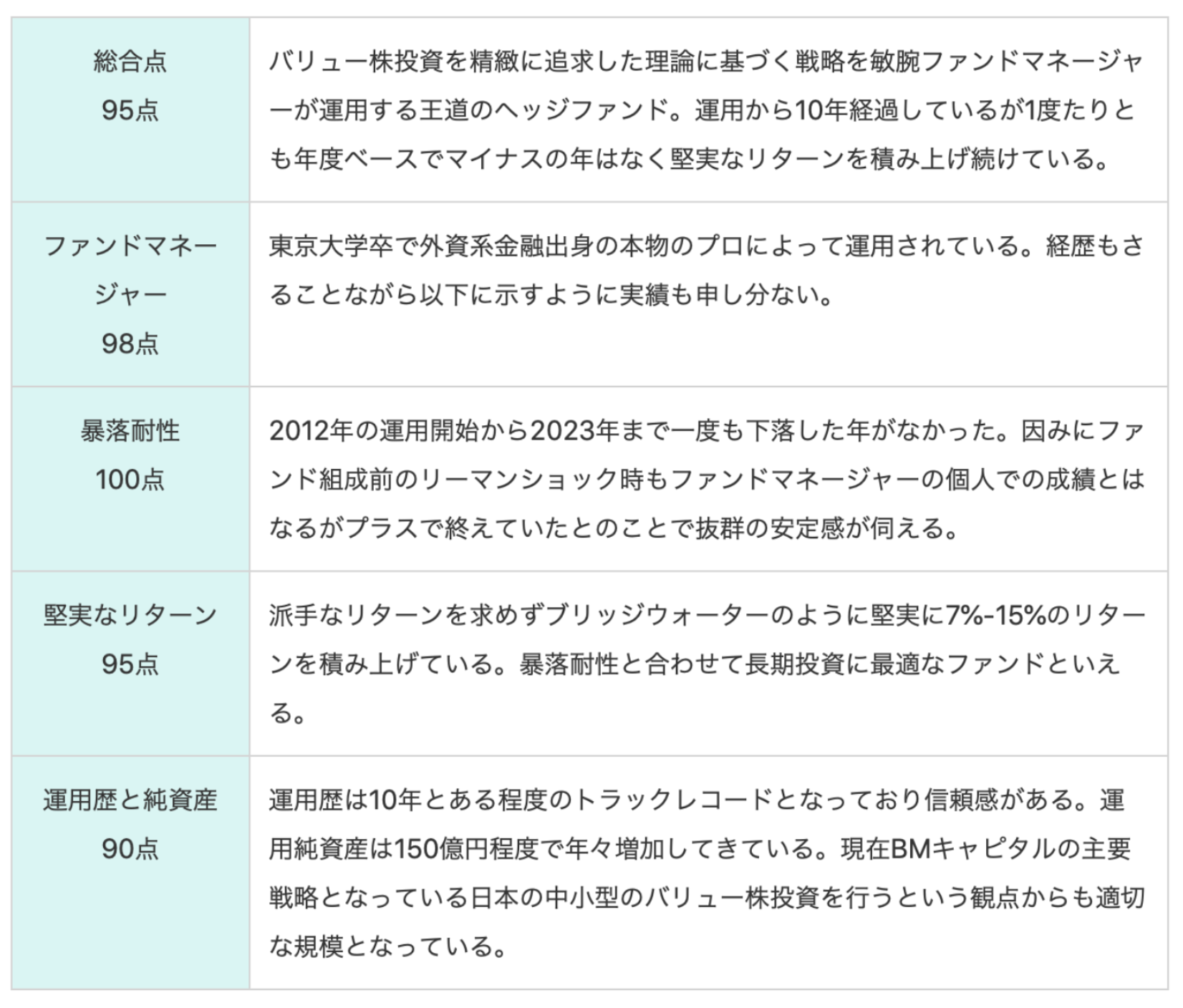

ちなみに筆者が投資を投資をしているBMキャピタルに関しては以下の通りとなっています。

東大卒のスーパートレーダーによって運用がなされており運用開始から11年間、年度ベースで1度もマイナスリターンをださずに年率10%以上のリターンを叩き出しています。

BMキャピタルに関しては以下で詳しくお伝えしているので参考にしていただければと思います。

まとめ

今回のポイントを纏めると以下となります。

- 50歳時点で2億円あれば豊かな老後生活を全うすることは十分可能

- インフレを加味すると実際は3億円以上は必要になってくるので資産運用は必要

- 債券投資は必ずしも安定投資先ではない(特に金利上昇局面では株式よりリスクが高い

- 株価指数は1970年代のように停滞する確度が高まっている

- いかなる環境でもリターンを期待できるヘッジファンドという選択肢が魅力的