「貯金を2000万円作る。」

これは言葉以上に難しい、限られた人にしか到達できない金額だと思います。特に日本では、会社の給与は上がらず、年々社会保険料などを通して所得に対する税率は上昇しています。

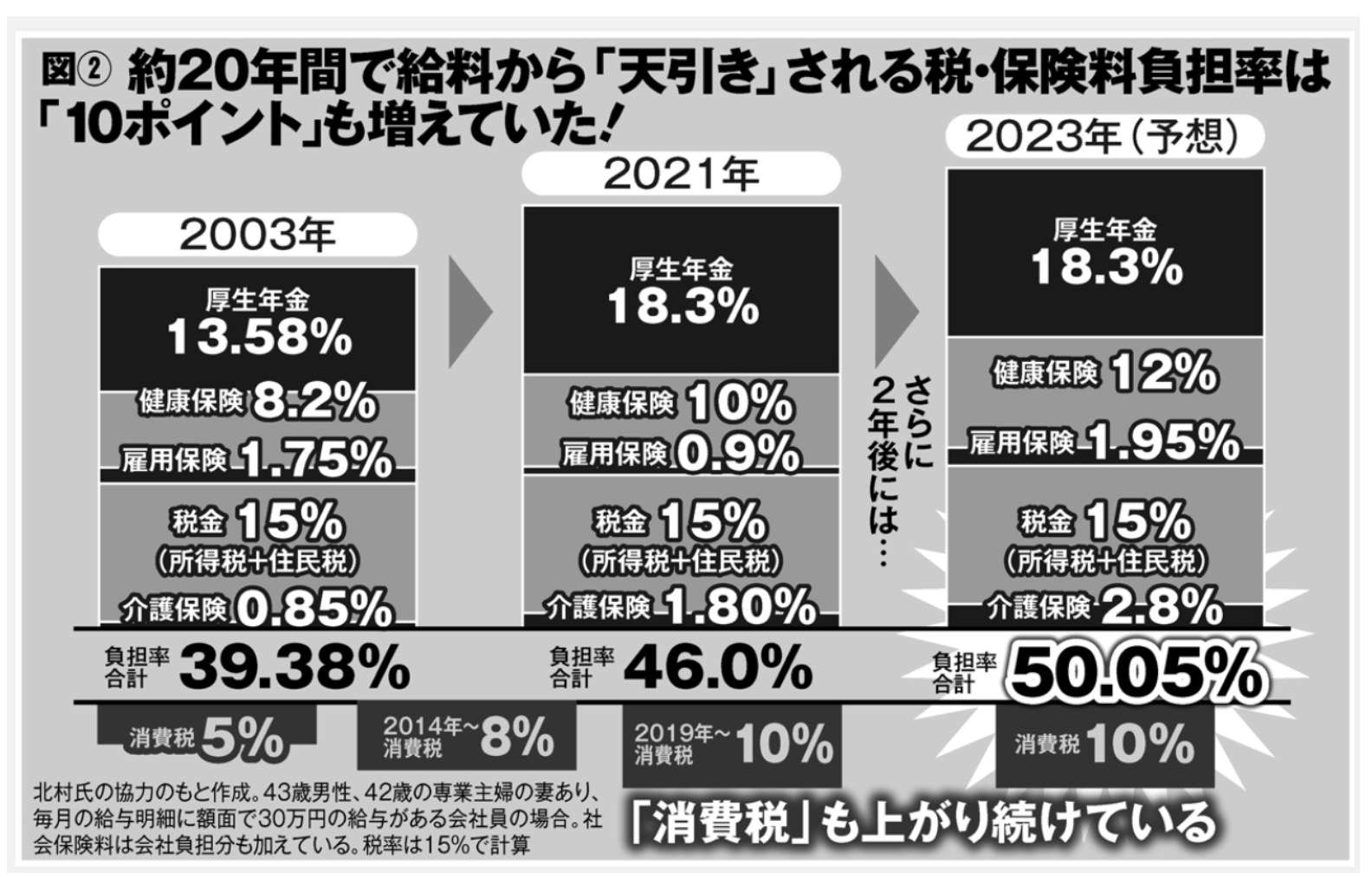

サラリーマンが天引きされる税・保険料負担が増加 2023年に負担率50%超へ

消費税も上がり続けていますしね。

屈強な消費力を持つ米国であればわかるのですが、日本は別に消費強くない国ですからね。景気を改善しなくてはならないのになぜ消費税を上げなければならないのか、筆者でも理解できません。

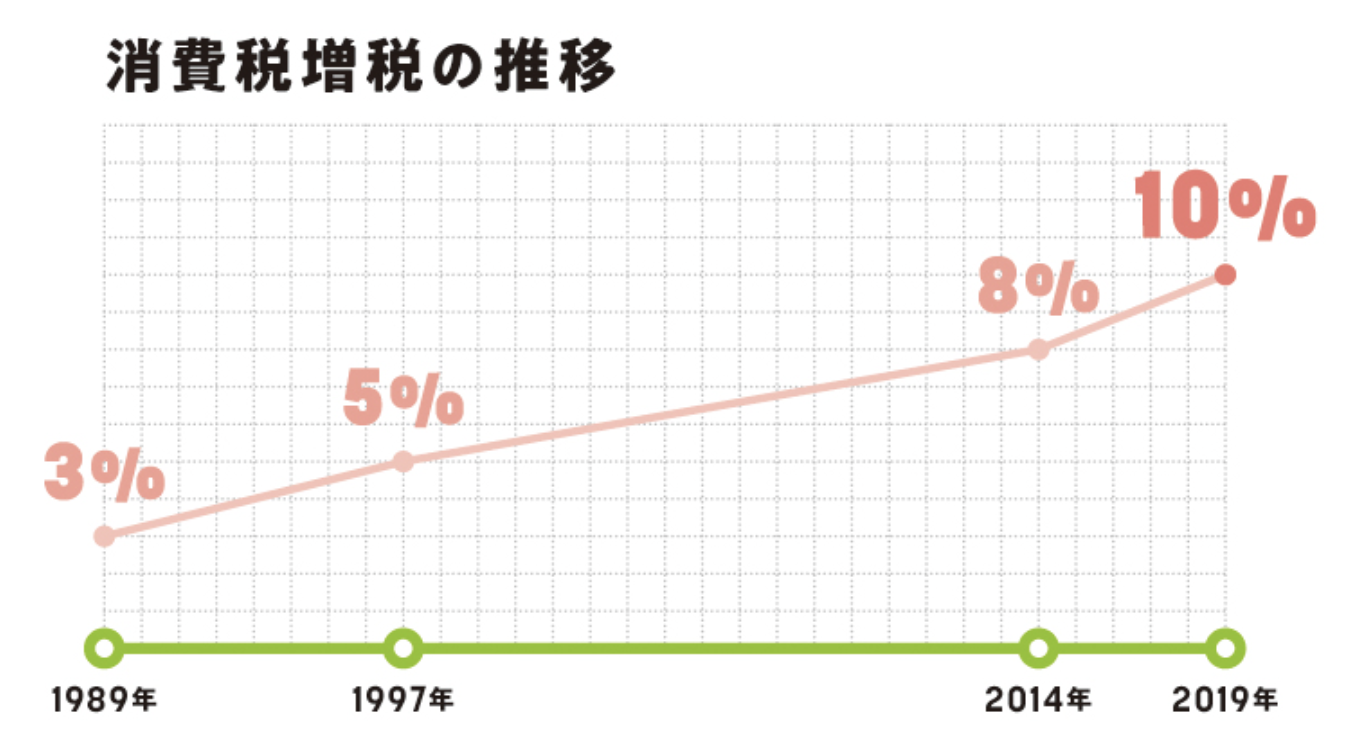

消費税増税の推移

独身で地方で節約生活をしても、2000万円の貯金は中々辿り着かない数字だと思います。

結婚、子育て、学費などを考えたら尚、難易度は上がります。この貯金2000万円という節目まで辿り着いた暁には、資産運用をそろそろ本格的に開始しても良い時期です。

2022年から日本でもインフレが猛威をふるっており、資産運用なしでは資産がどんどん目減りしてしまうというデスゲームが始まっています。

筆者を含め多くの人は「時間」と「複利」を正しく活かすことができれば、資産を大きく増やすことは可能です。

snow ball increase

前置きが非常に長くなってしまいましたが、この記事では、2000万円を極力下落リスクを抑えつつ、質実剛健な資産運用を可能にする方法について解説していきます。

(関連記事)

そもそも貯金2000万円は少ないのか?到達年齢は35〜40歳?

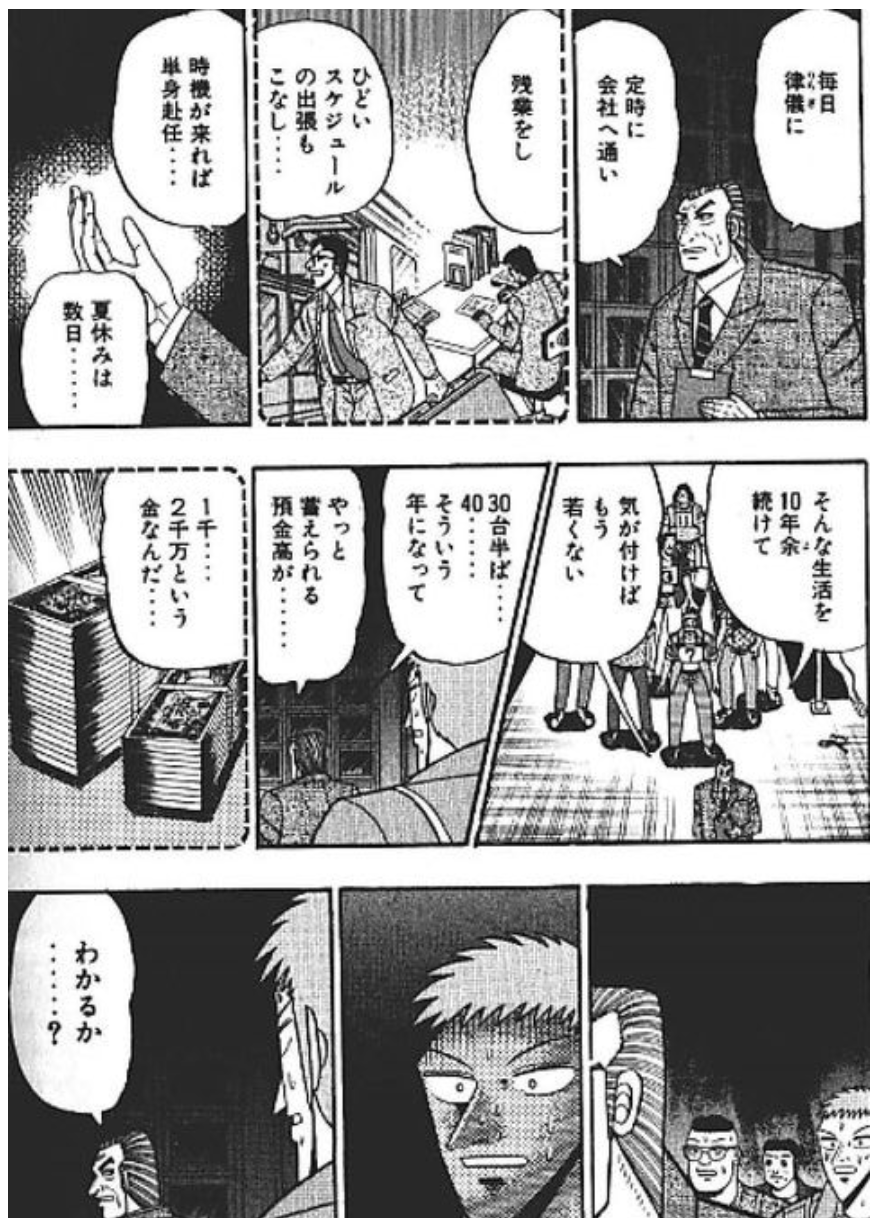

貯金2000万円と聞くと筆者はカイジの利根川の話を思い出してしまいます。

カイジの利根川の2000万円に関する名言

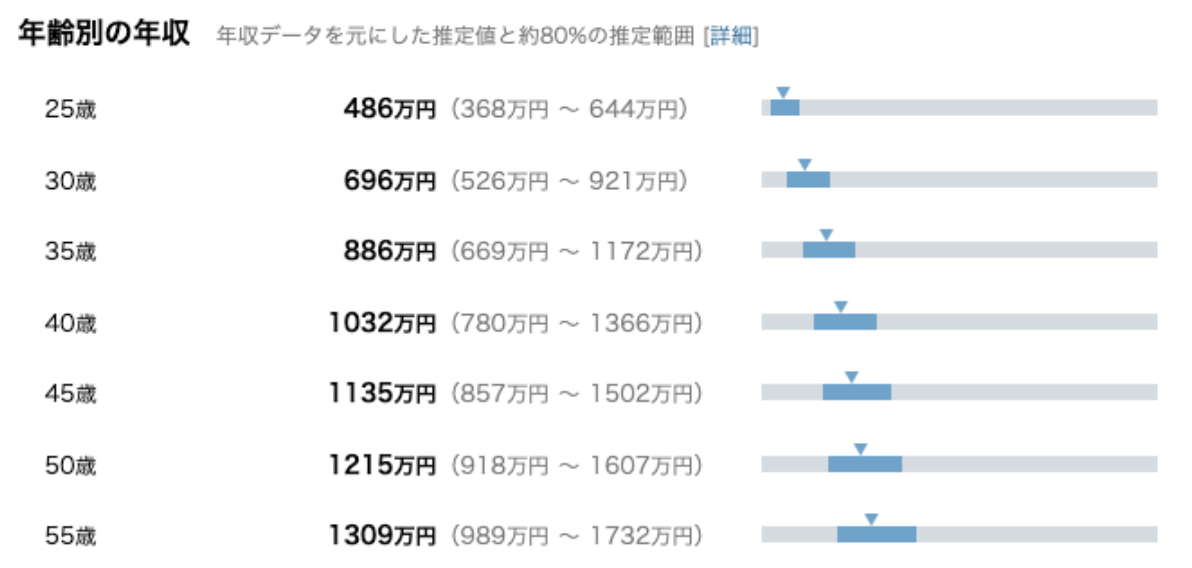

新卒から日本の大手企業勤務で35〜35歳といえば、室長・課長、その補佐、代理などです。

以下はトヨタ自動車の年収ですが、886万円〜1032万円とやはり約1000万円程度のレンジですね。

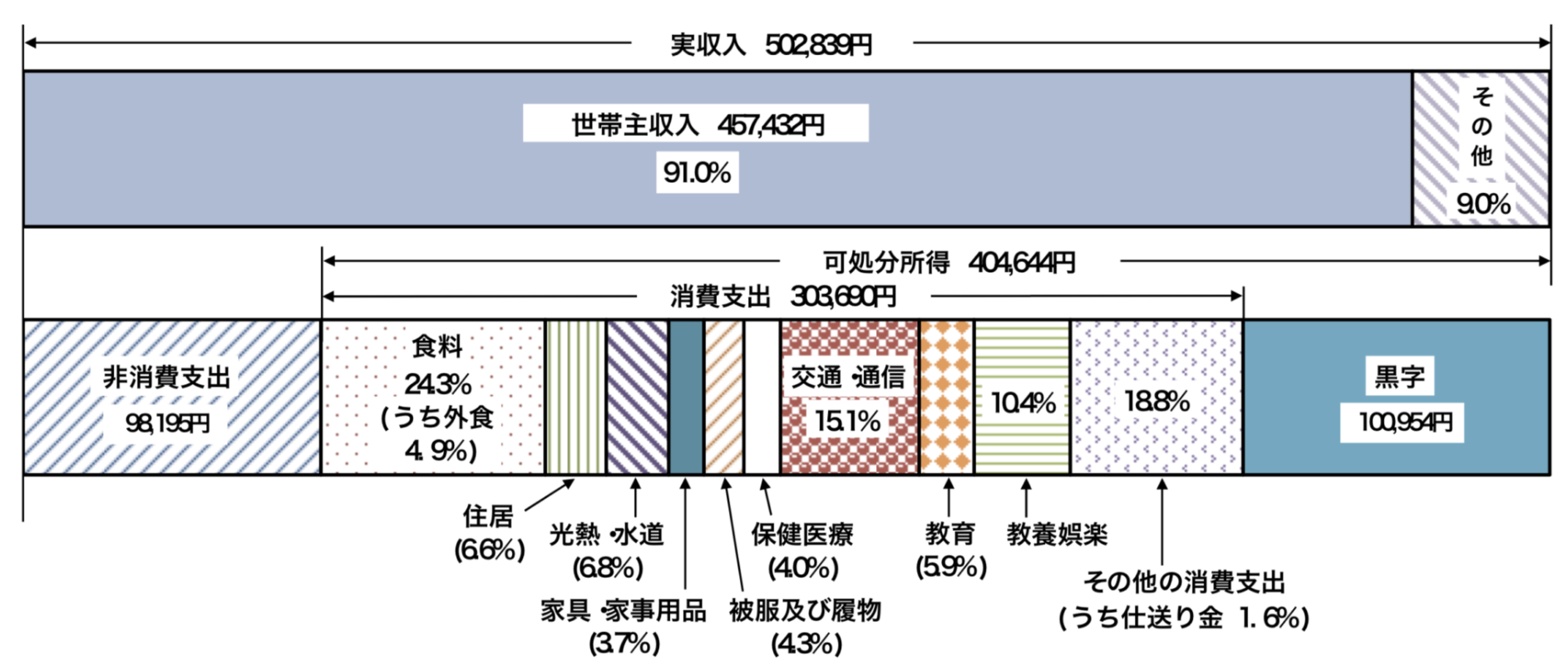

まずは実際にかかってくるであろう生活費の基本は総務省のデータより考えていきます。

勤労世帯の家計収支

以下は上記の総務省データを、4人家族の場合はどれくらいかかるかを筆者の肌感から算定しなおしたものです。

| 総務省データ | 都内賃貸生活費 | |

| 食料 | 73,797 | 150,000 |

| 住居 | 20,044 | 200,000 |

| 光熱・水道 | 20,651 | 30,000 |

| 家具・家事用品 | 11,237 | 20,000 |

| 被服費 | 13,059 | 15,000 |

| 保険医療 | 12,148 | 20,000 |

| 交通通信 | 45,857 | 27,551 |

| 教育 | 17,918 | 100,000 |

| 教養娯楽 | 31,584 | 40,000 |

| その他の消費支出 | 57,094 | 26,609 |

| 税金等 | 50,000 | 50,000 |

| 合計(月額) | 353,386 | 679,160 |

| 合計(年額) | 約424万円 | 約815万円 |

1000万円の手取りは約700万円程度なので、都内で一般的な賃貸生活は難しいでしょう。食費と教育費、娯楽を減らしていくことで、ようやく貯金ができるかもしれないという水準ですね。

家賃を削るのは難しいので、住宅ローンで家賃を抑えつつ、住居を資産形成の矢として活躍すべきかもしれません。

ただ、1000万円では8000万円程度しか住宅ローンが組めないので、やはり都心のマンションは厳しくなるのが現状ですが、多少の立地の悪さは目を瞑るべきですね。

大手企業の課長レベルでさえ、このレベルですので、貯金2000万円を作るというのは並々ならぬ努力が一般的には必要です。

経営者や成果報酬型の営業マンなどであれば、実現可能な貯金かもしれません。

しかし、サラリーマンの場合は外資投資銀行、コンサルや総合商社で駐在したなどでなければなかなか作れない資産でしょう。

(むしろこれらの企業であれば5000万円なども可能になってきます)

属性によって35〜40歳で貯金2000万円は多いのか少ないのかが分かれますが、経営者や一流企業勤務であれば少ないですし、一般的な大手企業勤務であれば、努力賞というレベルです。

一応金融庁が以下のようなデータを出していますが、2000万円以上の貯金は一般的には40歳以降に集中しています。年数をかければ当然ですよね。

さて、2000万円までは属性によって到達速度が変わりますが、2000万円からは運用を如何にしっかりやるかで大きく変わってきます。

2000万円あったら配当金生活でセミリタイアは可能?何年暮らせる?

以下の記事で2000万円ではセミリタイアは不可能であり、資産2000万円程度では、運用しながらでも4年程度しか暮らせないとシミュレーションをしています。

貯金を崩しながらですと3年で底をつきます。

基本的には、配当金(3%-4%)のみでのセミリタイアは正直難しいでしょう。(高い利回りの企業は株価暴落の可能性を秘めています)

35歳〜40歳で貯金2000万円ではセミリタイアには少ない?安心して老後生活を送れる1億円を目指して運用を行おう!

貯めるのは難しい水準の金額なのに、かなり夢がないですよね。しかし、さらに資産増加を目指すのであれば、そのまとまった資金による利回り、複利のインパクトには夢があります。

資産運用を本気で考える必要があります。次のステップである5000万円を目指しましょう。

元本保証商品における運用利回りとは?シミュレーションを実施

最初にバッサリとで恐縮なのですが、世の中には実際に元本保証の投資などほぼ存在しません。上記で述べた銀行預金や国債くらいが元本保証の範囲内に入るのかもしれません。

しかし、銀行も取り付け騒ぎが起きる不祥事などがあったら預金者に返済できないかもしれません。

直近では米国のシリコンバレーバンクが取り付け騒ぎとなり経営破綻しました。

米テクノロジー企業への融資で知られ、米西海岸シリコンバレーのエコシステムの中核を担ってきたシリコンバレーバンク(SVB)が2023年3月10日、経営破綻し、米連邦預金保険公社(FDIC)の管理下に入りました。米銀の破綻では2008年のリーマン危機で破綻したワシントン・ミューチュアルに次ぐ資産規模。

利息のつく普通預金、定期預金、定期積金や一部の金銭信託などは、預金者1人当たり元本1,000万円までと破綻日までの利息が保護されます。

しかし、2000万円預けている場合、残りの1000万円は蒸発する可能性があります。

銀行預金とはリスクがあるものなのです。我々は預けているだけ、と錯覚してしまいそうですが、銀行預金とはその銀行への「貸付」なのです。債務不履行になることはあり得るのです。

国債も国がデフォルト(債務不履行)に陥れば価値がなくなります。

国に貸した金が返ってこない状態です。日本がデフォルトすることはあまり想像できないですが、今の国際社会は明日何が起きるかわかりません。

japan Earthquake

コロナ感染拡大騒動は読めましたか?ロシアとウクライナが戦争することなんて読めましたでしょうか?筆者の友人は複数人ロシアに住んでいますが、こんな未来を予想していなかったと思います。

長々と話をしてしまいました。簡単にいえば「元本保証」とは幻想であり、元本保証に本当に近い投資は利回りが著しく低いということです。

元本保証の運用利回りは上記で記した通り、2000万円を大手銀行の定期預金(年率0.1%)に預けると2万円、高いネット証券の定期預金(年率0.3%)に預けても6万円しか年間で貰えません。

低い利回りに加えて、資金拘束(自由に引き出せない)を受けてしまうので折角の武器であるまとまった資金を活かせません。ネット証券の定期で例えば20年ほど運用して見るとどれくらいの資産に到達するでしょうか?

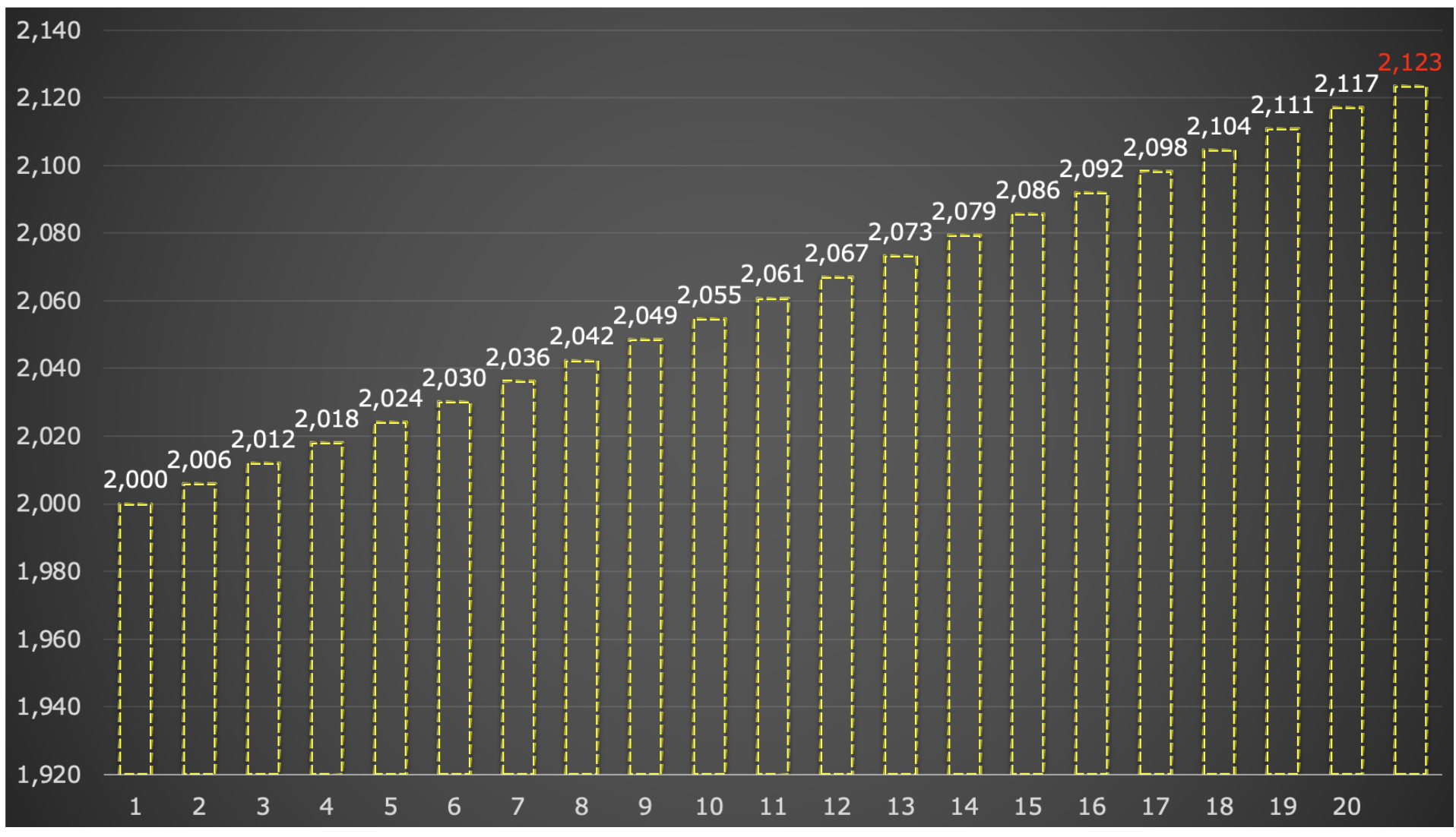

20年運用も利益はほぼない

複利運用ですが、毎年約6万円を20年運用し、最終的には2,123万円になります。6万円を単利で20年運用すると120万円ですが、複利を活かした結果123万円の収入になります。

堅実ですが、堅実すぎる運用故にほとんど資産が増えていません。

資産運用はシンプル!まずは派手な利回りを完全に無視できるようになることがはじめの一歩

上記の通り、あまりにも投資を怖がっていたら資産は増えていきません。バランスが大切です。

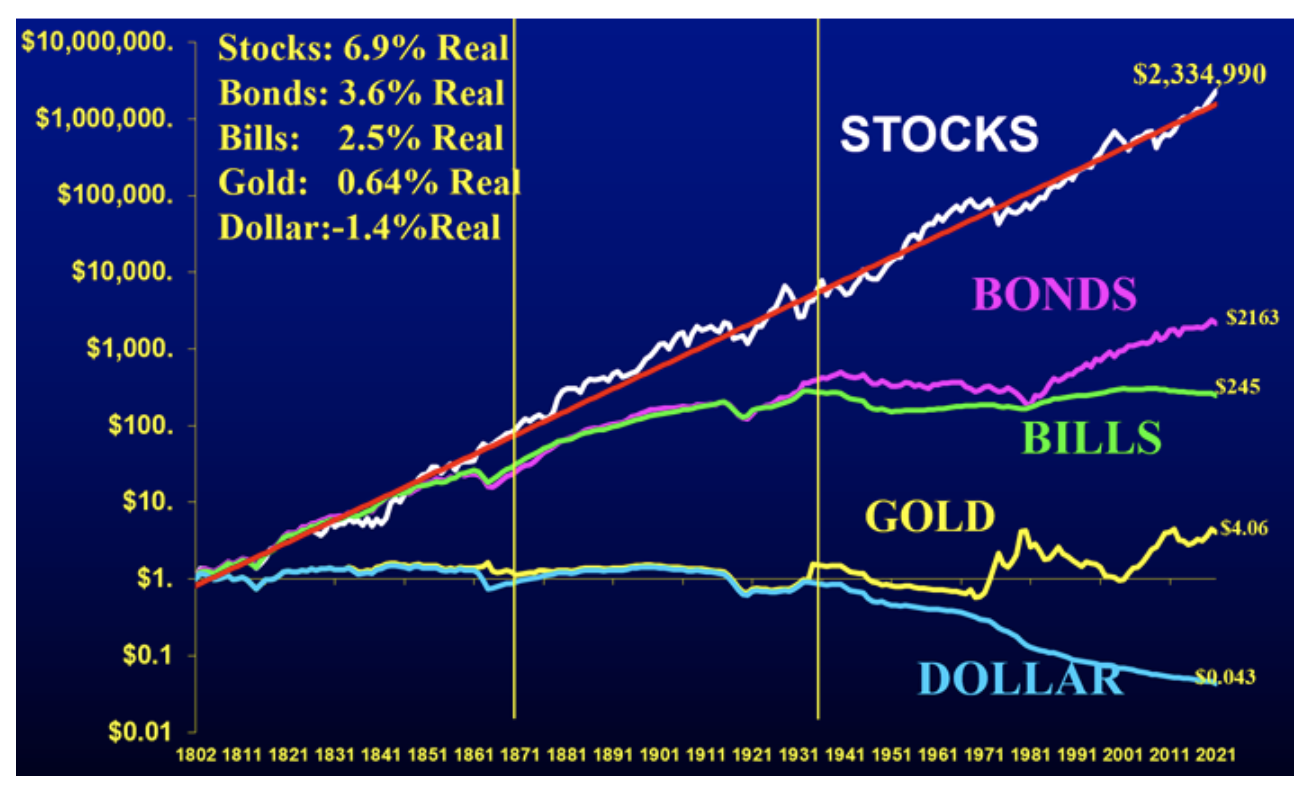

世の中には様々な商品がありますが、やはり王道の株式投資は外せません。株式投資が最も効率よく資産を形成できるということは、歴史が証明しています。

株式が歴史的に最も上昇

しかし株式投資というと博打・ギャンブルと感じてしまいますよね。巷で聞く話は大損した話や破産した話ばかりです。

なぜそのような話が多いかというと、上記でも述べましたが多くの人が「投資で短期間でハイリターンを獲得する。」を目指しているからです。

しかし、資産を増やすために短期間でハイリターンはいりません。長期で堅実に増やす方がはるかに強靭な資産形成となります。

もっと具体的に言うと、「長期でマイナスを出さずにコツコツ複利運用する。」ということです。

以下の記事内の「<はじめに>投資を成功させる秘訣」のパートに投資で最も重要なことを記載していますので参考にしてみてください。

複利運用のパワーを具体的な数字を用いてシミュレーションしています。

以下は世界一の投資家、ウォーレンバフェットの名言です。

Value investors always take a long-term perspective, we want to think we are superior and are not concerned about getting rich tomorrow but over a period of ten-years instead.

Value investors are not concerned with getting rich tomorrow. People who want to get rich quickly, will not get rich at all. There is nothing wrong with getting rich slowly.

日本語訳👇

急いでお金持ちになろうとする人は、けっきょくはお金持ちになれないのです。時間をかけてお金持ちになるのは、ちっとも悪いことではありません。

アインシュタインも以下のように語っています。貧富の差というのは、この複利が起点となっているのです。

アインシュタインの名言

「複利は人類による最大の発明だ。知っている人は複利で稼ぎ、知らない人は利息を払う(“Compound interest is man’s greatest invention. He who understands it, earns it. He who doesn’t pays it.”)」。

さて、ここからは本題の株式投資で実際にどのように堅実なリターンを獲得していくかについて解説していきます。

株式投資をするにはどのような手段がある?

株式投資をしなさいと言っても、上記で述べたように自分でネット証券や野村證券など店舗に行ってソフトバンク株、トヨタ株〜といったような個別投資をしなさいと言っている訳ではありません。

個人で株を買う?

個別株投資はとても難しいです。日本一の時価総額を誇るトヨタ自動車の株価はどうなっていますか?

乱高下しています。こんな大型株でさえ、景気動向、金融政策、果てはコロナショックなどを経験し今は米国・中国・欧州の電気自動車市場の中でも取り残されそうになります。

3年後には株価はどうなっているかわかりません。

この乱高下の中でどれだけの人が損失を出し、上がっていく株価を眺め絶望を覚えたでしょうか。(後続で述べますが長期投資はもっとしてはだめです)

我々が普段使っていて「馴染みのある商品だからこの株は買いだ!」そんな考え方もあります。

しかし、それは一番誤った投資の意思決定方法です。そもそも我々の日常にあり今後も使うだろうからというのは物事を点でしか見れていません。

今世界は国際社会です。グローバルに打って出れなければ株価は上昇しませんし、打って出ている企業こそ株価が上昇するのです。

そして、そもそも日本株式市場の60%は外国人です。一般的な日本人の感覚で投資していては失敗します。

ではどうすれば個別株でパフォーマンスを出せるのかというと、リスクが低いのは短期トレードです。

短期トレードで損切り・利確を細かく繰り返し資産を積み上げていく方法が最もリスクがありません。

株での失敗は大半が1銘柄の大きな損失に集約されます。

反対に、多くの個人投資家の中で勘違いされている方も多いですが「長期投資」はとても危険です。

「割安で株を買い長期で値上がりを待つ。」

こんなに危ない投資法が世間一般でまかり通っているのは、昔買った株を忘れていたら値上がりで大金になっていたという逸話が多いからでしょう。

でもそれは、1980年台の日本バブルの頃の話であり、あのようなバブルはもう中々来ません。

あまりにも昔の逸話を引っ張りすぎです(その方が株を買ってくれる人が増えるので証券会社は儲かる)。

2023年の日経平均の上昇も円安による上昇であり、輸入物価をアメリカに押し付けられており、実際には資産は増えていないことに気づかなければなりません。

そもそも割安とは誰が判断するのでしょうか?

PERなどという頼りのない指標を使うのでしょうか、それとも主観でなんとなく安いとして株を買うのでしょうか?

それが安くなかったらもう目も当てられませんよね。

20年保有して結局一回も株価は上がりませんでした、むしろ下がりましたというパターンの方が多いのに、上がった数少ないパターンが世間ではピックアップされています。

「トヨタの株価は結局上がっているじゃないか!」という声が聞こえますが結果論です。

うまくいった人より、死に絶えていった人の方が100倍以上いますし筆者も実際にそれを目撃してきました。株式市場は怖いところなのです。(結局2022年に-20%と大幅に下落しました)

個人で個別株投資をするのであれば、短期トレード(1日〜1ヶ月など)で自分のスキルを磨き、5年ほどは集中して覚悟を持ってやる、という場合のみお勧めします。

もしかしたら才能が開花し、大成功するかもしれません。

しかし、そんな専業トレーダーになろうという人は稀ですよね。成功するかもわからないのに、人生の全てを賭けても良いのでしょうか?

そんな人たちのために、投資の熟練者、プロに運用を任せるという方法が残されているのです。

投資信託で運用?アクティブ型は絶望的、インデックス型なら...?

まず投資の「プロ」と聞いて最初に思い浮かぶのは投資信託ではないでしょうか?

日本の証券会社から販売されている投資信託は基本的には「アクティブ型」の投資信託です。

関連:【定期更新】2024年!今買うべき一番儲かる投信は?これから上がる安全な投資信託銘柄をランキング形式で紹介!

アクティブ型の投資信託はTOPIXやS&P500指数などのインデックスに対して、プラスのリターンを出すことを目的として組成された投資信託です。

TOPIXが+5%ならアクティブ投信は+6%のリターンを目指すイメージです。

アクティブ投信の特徴として、プラスのリターンを出すために調査や分析が必要という『名目』で高い手数料を設定しています。

インデックス型の投信は指数に連動すれば良いのでたしかに分析も調査も必要なく手数料は安くなるので納得ですが....アクティブ投信の現実は厳しいです。

以下金融庁が出しているデータの通り日本の投資信託は手数料が高い割に、収益は非常に低いという悲惨な結果となっています。

| 分類 | 5年シャープ レシオ平均 |

5年累積リ ターン平均 (%) |

エクスペンス レシオ平均 (%) |

ファンド数 | 期初純資産額 (億円) |

| 全ファンド(パッシブ) | 0.4 | 22.6 | 0.44 | 450 | 66,366 |

| 全ファンド(アクティブ) | 0.2 | 9.7 | 1.49 | 3,029 | 555,260 |

| 国内株式(パッシブ) | 0.5 | 40 | 0.49 | 131 | 20,670 |

| 国内株式(アクティブ) | 0.4 | 30.9 | 1.57 | 526 | 60,686 |

| 先進国株式(パッシブ) | 0.47 | 37 | 0.38 | 63 | 7,747 |

| 先進国株式(アクティブ) | 0.23 | 12 | 1.79 | 415 | 76,969 |

| 新興国株式(パッシブ) | 0.24 | 15.2 | 0.54 | 22 | 751 |

| 新興国株式(アクティブ) | 0.2 | 12.8 | 1.96 | 220 | 24,766 |

| グローバル株式(パッシブ) | 0.44 | 32.6 | 0.26 | 2 | 47 |

| グローバル株式 (アクティブ) | 0.17 | 8.2 | 1.78 | 34 | 12,014 |

上記の例えば全ファンド(アクティブ)は9.7%となっていますが、これは5年累積であり1年の数字ではありません。

パッシブはインデックスですが、ボロ負けしていますね。高い手数料のアクティブ型投信がボロ負けです。以下で年平均利回りを出してみました。アクティブ型の全ファンドの平均年利回りが1.74%です。

| 分類 | 5年累積リ ターン平均 (%) |

平均年利回り (%) |

| 全ファンド(パッシブ) | 22.6 | 4.16% |

| 全ファンド(アクティブ) | 9.7 | 1.74% |

| 国内株式(パッシブ) | 40 | 6.96% |

| 国内株式(アクティブ) | 30.9 | 5.53% |

| 先進国株式(パッシブ) | 37 | 6.50% |

| 先進国株式(アクティブ) | 12 | 2.29% |

| 新興国株式(パッシブ) | 15.2 | 2.87% |

| 新興国株式(アクティブ) | 12.8 | 2.44% |

| グローバル株式(パッシブ) | 32.6 | 5.81% |

| グローバル株式 (アクティブ) | 8.2 | 1.59% |

まだ国内株式のアクティブ型は年利回りが5.53%でマシと言える部類です。

しかし、2022年のマザーズ(現東証グロース250ETF)の動きを見る限り、しばらくは国内株式も金融引き締め懸念などで下降線を辿るのではないかと考えています。

一度このように強い弱気相場になり、さらに金融引き締めがくるとなると復活はいつになるのか、全く予想がつきません。

コロナショックの時は異次元金融緩和のおかげで復活しましたが、今度はダメでしょう。

円安で少しくらいは上がるかもしれませんがそもそも通貨の価値が下がっているのでそれは横ばいです。

東証マザーズETF

上記の通り、これまでは国内株式のアクティブ型がマシな投資信託でしたが、今後は新興国なのか、先進国なのか、グローバル株式なのか、個人投資家が選ばなければなりません。

そして、どの領域に投資をするべきかの判断には相当な経験が必要です。

10年以上投資をしている筆者でも、金融引き締めが行われ、戦争も起きている今、どこに投資をするべきか決め倦ねています。

日本のアクティブ型投信は選択が難しい上に、利回りも低く、お世辞にも良い環境とは言えないので筆者は投資を5年前に辞めました。

アクティブ型とは異なり、指数に連動するパッシブ型の投資信託やETFの中には、魅力的な投資先が存在しております。

例えば世界一の投資家であるウォーレン・バフェット氏も推奨しているバンガード社のETF。

米国の株式市場全体に連動する投資成果を目指す、VTI(バンガード・トータル・ストック・マーケットETF)は150年間年率7%程度のリターンを平均的に出し続けています。

米国の株価の成長を享受することが出来、長期投資を行うには適した投資先となっています。しかし、今後数年は買い場ではないことは明らかです。

GAFAMを中心としテクノロジーで成長してきた米国株は現在成長ドライバーが存在しません。

これはITバブルが起きた頃の2000年初頭と全く同様です。機関投資家や富裕層の資金は、成長のある市場へ流入していくはずで、それはしばらく米国株ではないことは自明です。

特にこの40年間は金融緩和(=株価上昇)を行い続けたのでそろそろツケを払う時がきています。AIブームで一時的な反発はしているものの、ラッセル2000を見る限り小型株が上昇についてきておらず、非常に腰の入っていない株価上昇ですので、今後は下落リスクが非常に高いです。

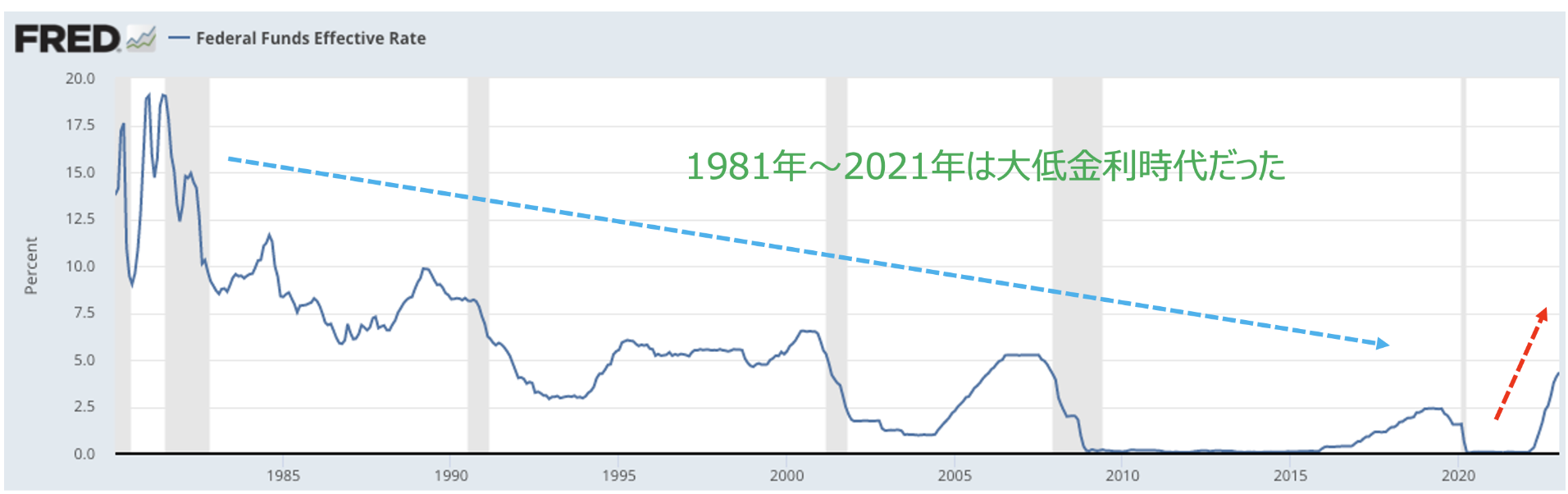

Federal Funds Effective Rate (FEDFUNDS)

ただし・・・日本で販売されているアクティブ型の投資信託に投資するくらいであれば、パッシブ型の投資信託やETFに投資したほうが余程高い成績を期待することが出来ます。

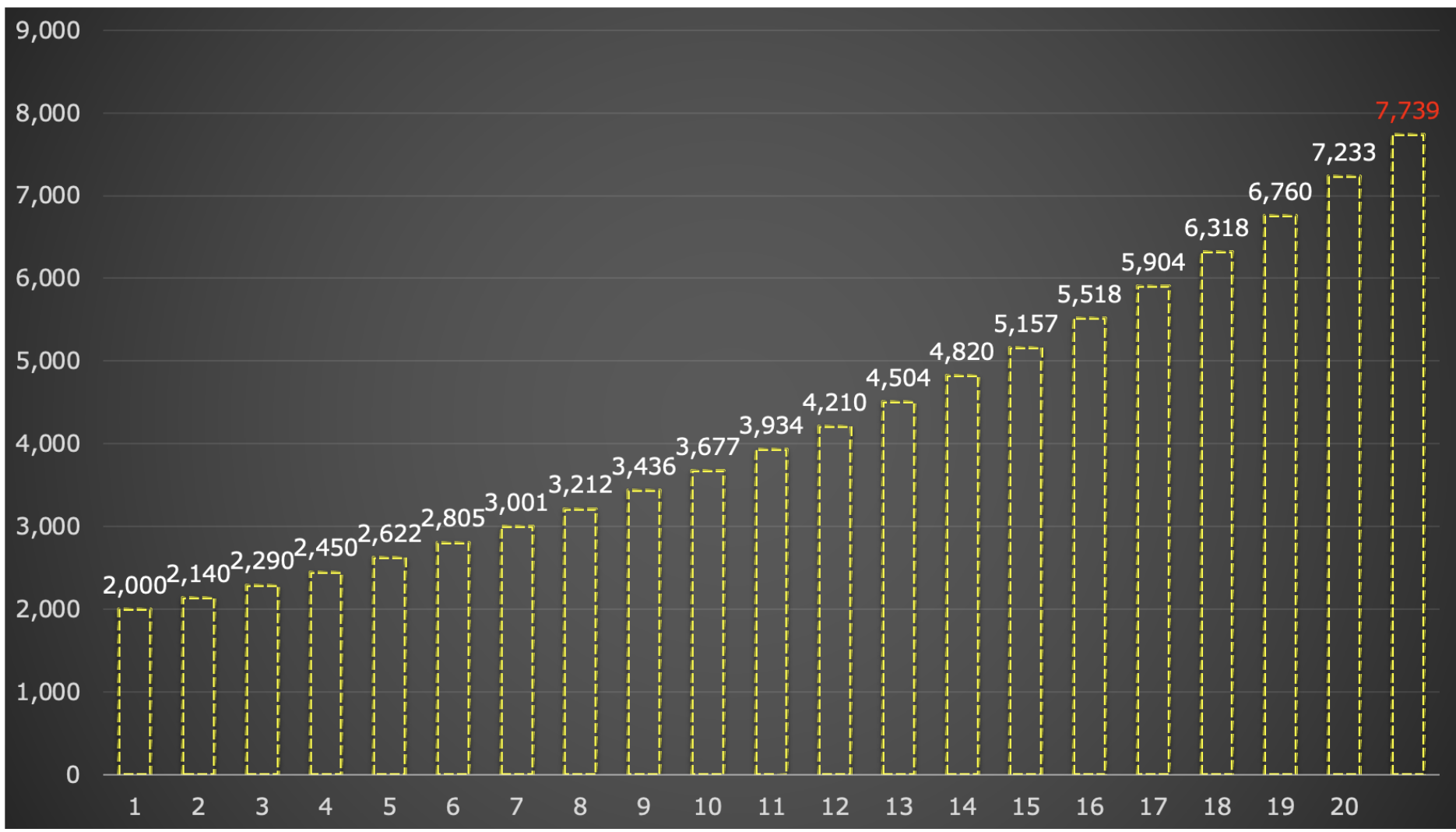

以下は年間の平均利回りを7%とした場合の2000万円の資産変動です。定期預金などとは比べものになりません。

20年7%運用

上記で米国インデックス投信はしばらくダメだろう、とのことを書きましたが、要するに最も難しいところは「タイミング」です。

もし20年後、例えば老後を迎えるタイミングで株式相場の暴落に遭遇してしまい、取り崩していざお金を使おうと考えた時に含み益のほとんどを失ってしまうこともあり得ます。

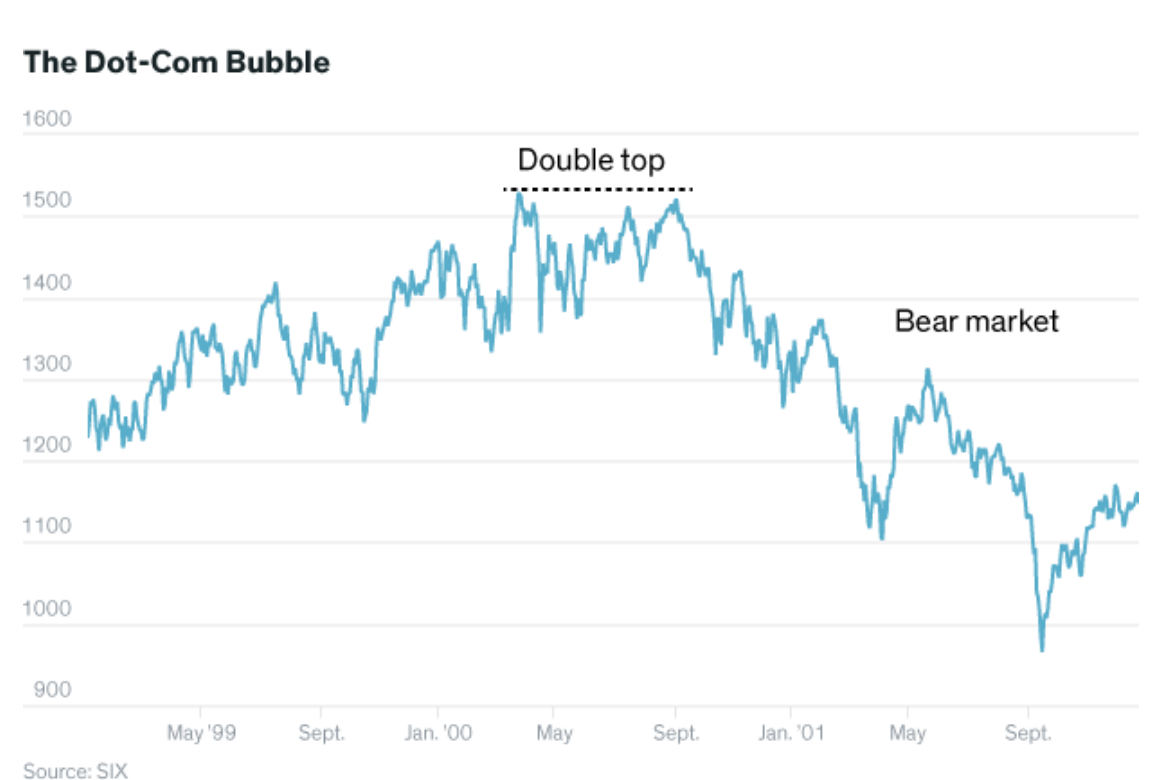

また、投資をして3年以内にITバブル崩壊のようなことがあると、10年ほど含み損を抱えたままになり、精神的に辛い長い期間を過ごさなければならなくなる可能性もあります。(ほとんどの投資家は諦めて売ってしまい、もう株式市場には戻って来ません)

The S&P 500 Double Top

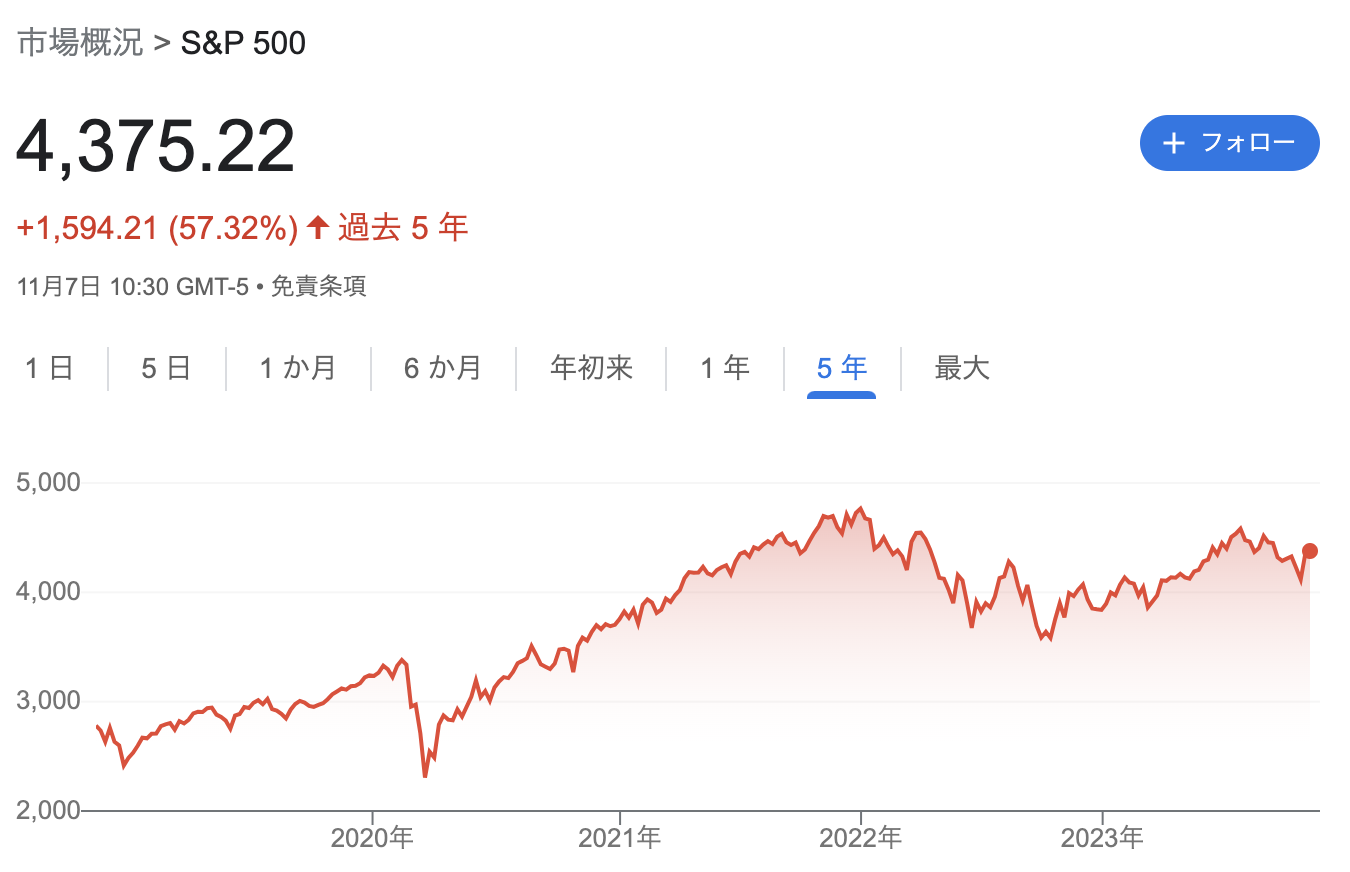

そして、2022年は米国のS&P500指数とナスダックはまさにITバブルが崩壊した時と同様の下落に見舞われました。

上記でも触れた通り2023年は多少回復はしていますが、これからインフレ再燃や不況織り込みなど様々なイベントが待ち構えています。

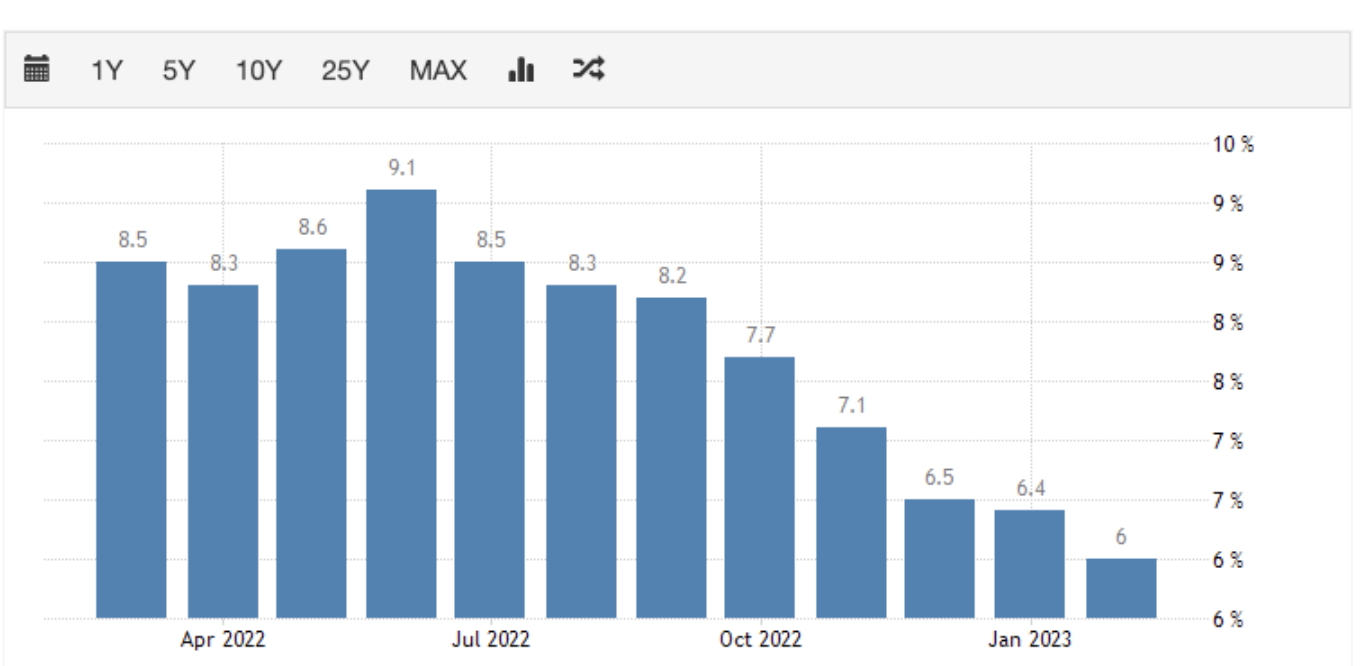

2020年3月にコロナショックが発生し、その後FRBは米国経済を救うべく大規模な金融緩和を実施しました。

金利を下げ政府のBS拡大、そして紙幣を国民にばら撒きました。そのおかげで経済はV字回復をしましたが、当然ながらインフレが止まらなくなってしまいました。

(本来利上げを早期に実施しこのインフレを食い止めるべきでしたがFRBは毎度間違えるものです)

結果的に、インフレ率は40年ぶりの水準である前年比9%を突破しました。

そしてFRBは過去に類を見ないペースで利上げを実行しています。2022〜2023年の急角度具合が凄まじいですね。

アメリカ フェデラルファンド金利

金利上昇は当然株式には逆風であり、この利上げが終了し、利下げが開始されなければ株式市場は上昇しません。

そして、FRB議長のパウエル氏はインフレ率が目標値(2%程度)まで下がらない限り、利下げは行わないとキッパリと発言しております。

これはつまり株式市場が出直るのまでに相当な時間がかかるということです。(過去の例を見ると10年スパンなど)

以下は現在と同じインフレ率が発生した1970年代のインデックスの推移ですが暴落を経験しながらリターンはない状態になってしまっています。

1970年代のS&P500指数の推移

利上げを止めることはあっても、すぐに利下げを始めることもないでしょう。しばらくは高金利時代であることは間違いないのです。

これはつまり、インデックスファンドを購入する時期ではないということです。

しかし、キャッシュで資産を保有していても、時間という資産は失ってしまいます。機会損失というやつですね。

ではどうすれば良いのかというと、一部はインデックス投資に入れても(定額積立など)良いかもしれません。

しかし、しばらく米国株の底打ちが遠いということであれば、よりよい選択肢があります。

筆者の場合はヘッジファンドへの投資を実行しています。

ヘッジファンドという選択肢はまとまったお金がないと持ち得ない

上記で投資信託を購入するのであればインデックス投信、年利回り平均7%程度が見込めるが、タイミングのリスクもあると話をしました。

上記のインデックス投信に比べてもさらに高いリターンを求める場合に、ヘッジファンドという選択肢があります。

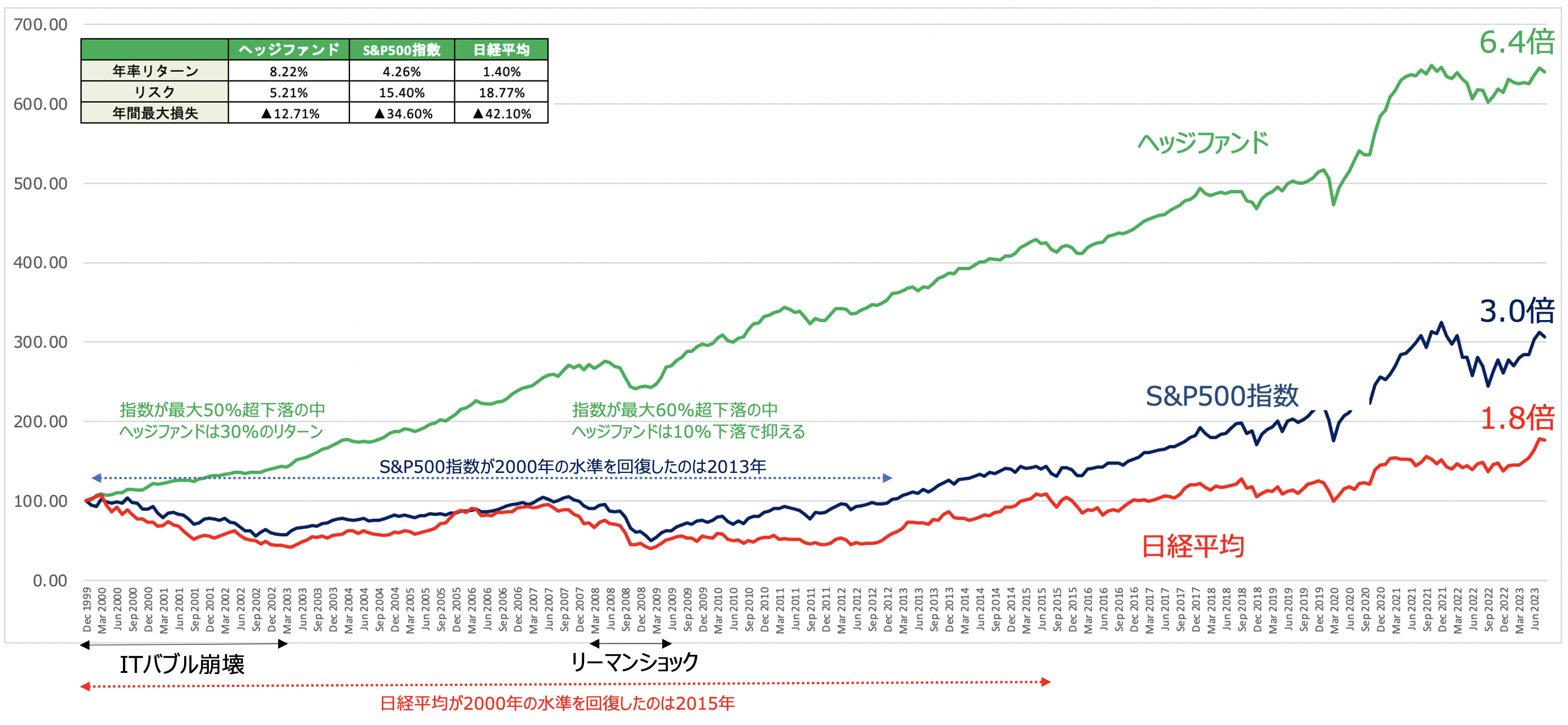

ヘッジファンドはまだ日本では馴染み深くはありませんが、実際に以下のようなパフォーマンスを出しています。

2000年以降の成績は、先ほど上記インデックス投信で紹介した米国の株式市場を更にオーバーパフォームしています。

高い成績を齎している要因として危機発生時にヘッジファンドの下落耐性の高さが挙げられます。

ITバブル崩壊時には米株市場が▲41%となったにも関わらず殆ど下落せずに損失を抑えました。

そして、2008年~2009年の世界金融危機(=リーマンショック)時に米株式市場が▲51%となりました。

そんな中、ヘッジファンドは▲21%と下落を半分以下に抑えました。

世界の株式市場のリターンとヘッジファンドの比較

これはヘッジファンドがどのような市場環境であっても収益を挙げることを目的とする組織体であること。

そしてファンドの形態であり相場下落時にもあの手この手で収益獲得を目指すことが、下落耐性の強さを生み出しています。

下落耐性といえば、あの世界一の投資家であるウォーレン・バフェット氏も運用開始(バークシャーは上場運用会社ですがヘッジファンドと遜色なし)してから35年間はマイナスの年がなく、50年間では2回しかマイナスの年がありませんでした。

このマイナスのない運用が、複利効果を最大化させ、バフェット氏を世界TOP5の大富豪にしたといっても過言ではありません。

ヘッジファンド選びでは下落耐性の強いファンドを選ぶ必要があります。

筆者も投資を行っているBMキャピタルも運用開始以来、10年間下落したことはなく年率平均10%程度の運用リターンを叩き出しています。

【BMキャピタル】評判の和製ヘッジファンド「BM CAPITAL」の運用実績や口コミを含めて徹底評価!

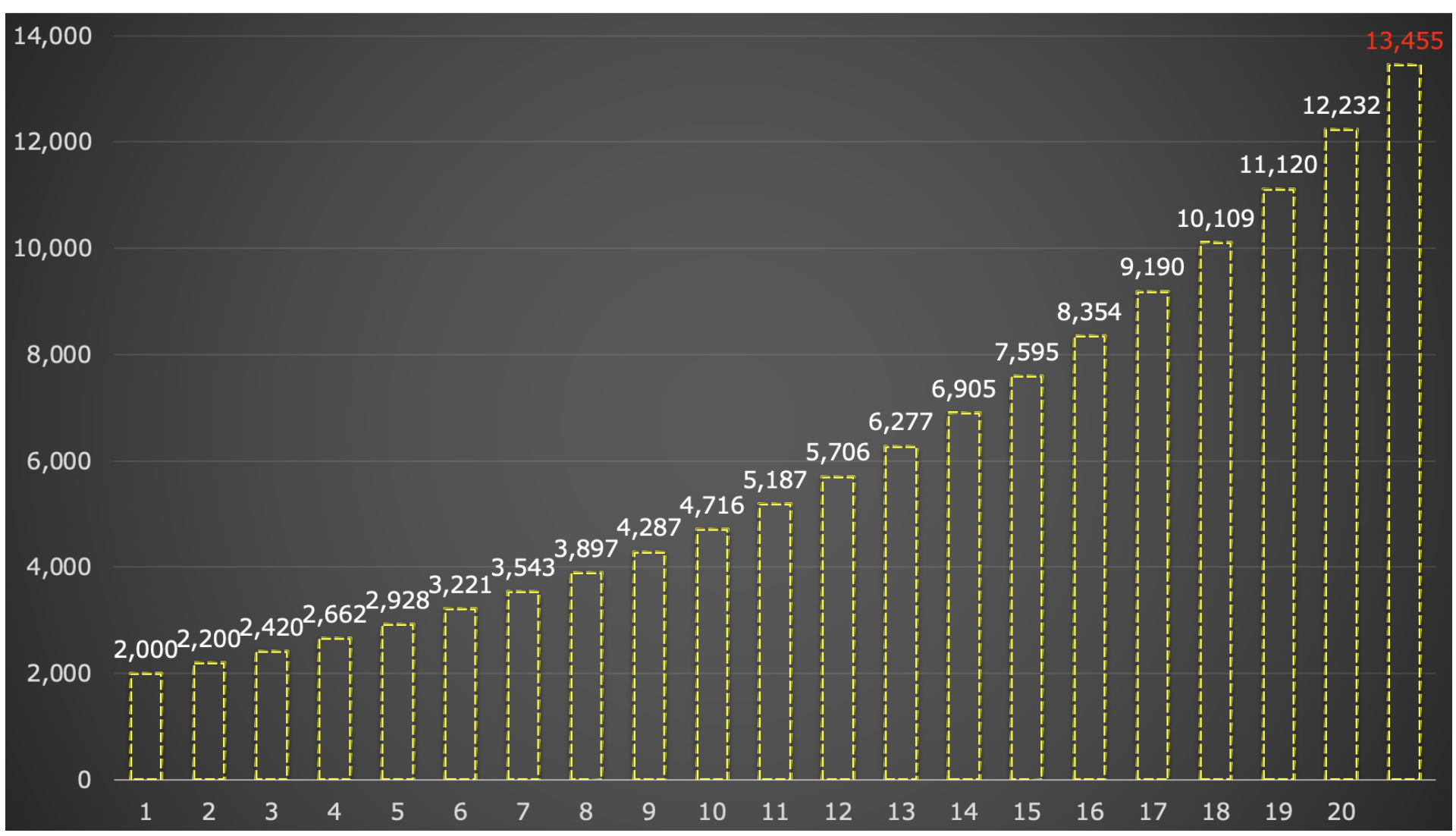

10%で20年複利運用は非常に堅実且つ、後半のインパクトが凄いですね。20年経過した時の金額が1億3,455万円になっています。気付けば運用だけで年収1,000万円を達成しています。

20年10%利回り

国内にはその他にもヘッジファンドは存在しますが、筆者も長年検討してきましたのでその知見を以下の記事にまとめています。

興味のある方は参考にしてみてください。ヘッジファンドとは?という点にもこの記事より詳細に触れています。

この記事の総括

ここまでの考察をまとめると以下の通りかと思います。

- 伝統的投資手法でおすすめできるもの ➡︎ 米国株式市場に連動するVTI等のETF

- 近年注目されている投資としておすすめできるもの ➡︎ ヘッジファンド

2000万円を米国株式市場連動のETFで運用する場合、7.5%のリターン(そして未来はわかりません)を期待することになります。流石に米国株インデックスのブームが起きてしまっているので、10年くらいはそのリターンも見込めないかもしれません。

ITバブル崩壊後は米国株は10年以上停滞しました。

筆者としては、どんな局面でも絶対収益で「攻めは最大の防御」を実践するヘッジファンドの方が魅力を感じます。

70%ヘッジファンド、30%をインデックス投資など、バランスを取って運用するようにしましょう。

ヘッジファンドは実際ハーバード大学やイェール大学なども積極的に取り入れる投資先です。

まだまだ日本ではヘッジファンドは黎明期ですが、近年は非常に注目を集めており、今ヘッジファンドで運用する投資家は先駆者とも言える存在と言えますね。

【ハーバード大学のポートフォリオ】

| Asset Class | Allocation | Return |

| Public Equity | 14% | 50% |

| Private Equity | 34% | 77% |

| Hedge Funds | 33% | 16% |

| Real Estate | 5% | 13% |

| Natural Resources | 1% | -1% |

| Bonds/TIPS | 4% | 3% |

| Other Real Assets | 1% | 1% |

| Cash & Other* | 8% | - |

| Endowment | 100% | 34% |

Source:米ハーバード大学

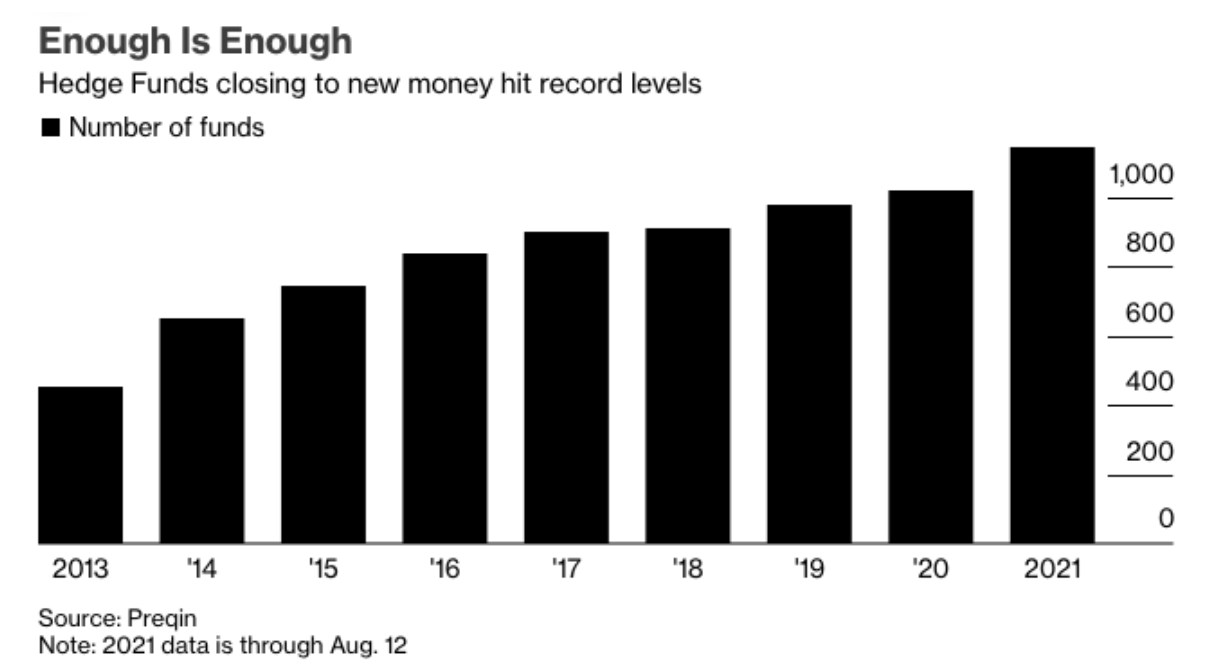

米国ではさらにヘッジファンド投資が人気を呼んでおり、新規受け入れを停止しているファンドが続出です。日本の有望ファンドももしかしたら、人気が出過ぎると新規受け入れを停止する時がくるかもしれませんね。

業界全体では1144という記録的な数のヘッジファンドが新規資金の受け入れを停止している。これはプレキンがデータをまとめ始めてからの最多。ジュリアス・ベア・グループによると、合計運用資産2200億ドル以上の20のマルチマネジャーファンドのうち13社はもはや資金を受け入れていない。新規投資家をシャットアウトしているのは規模が大きく人気の高いファンドだ。

筆者が投資しているBMキャピタル以外のファンドも含めてランキング形式で以下の記事では投資先をまとめていますので参考にしてみてください。