当サイトでも繰り返しお伝えしていることですが子供を育てるとリタイアの難易度は相当厳しいのですが、独身であれば実現可能性が非常に高くなります。

住居費用も抑えられますし、教育費もなく、食費も大幅に少なくなりますからね。

50歳を迎えたころには貯金が5000万円ほど溜まってきて、早期リタイアを考えている水準の方もいらっしゃるかと思います。

本日は退職も見えてくる50歳〜55歳で独身の方に向けて以下の点をお伝えしていきたいと思います。

今回の内容

- 独身であれば5000万円あったら何年暮らせるか?

- 早期リタイアして精神的余裕をもってリタイアするにはいくら必要なのか?

- 目標とする資産を構築する方法とは?

- 老後に精神的余裕をもったリタイアを行うための力強い味方とは?

前半2つについては、ながながと算出過程を丁寧にお伝えしていますが、非常に複雑なので結果だけを知りたいという方はまとめにジャンプ(クリック)してください。

独身世帯の収支(生活費・退職金・年金)

ではまず、50代前半で貯金5000万円あった場合に何年暮らせるのかという点についてお伝えしていきたいと思います。

今回は東京などの都会で一人暮らしをする場合を前提にお伝えしていきます。

65歳までの年間生活費はいくら?

まずは年金を受給するまでの生活費について見ていきましょう。

以前、「都内や地方都市や田舎でどう違う?「子持ち」「夫婦二人」「一人暮らし」の世帯別に生活費を徹底検証!」という記事で算出しています。

以下の図は持ち家の人のデータも混同している総務省のデータを現実的な生活費に調整したものが以下となります。独身なので好きな場所に移住できるよう賃貸を前提としています。

筆者も独身時代は余裕を持った生活をしていたので月間45万円、年間540万円という数値に違和感はありません。

| 都区部 | ||

| 裕福 | 清貧 | |

| 食料 | 60,000 | 40,000 |

| 住居 | 150,000 | 80,000 |

| 光熱・水道 | 15,000 | 10,000 |

| 家具・家事用品 | 10,000 | 5,000 |

| 被服及び履物 | 15,000 | 5,000 |

| 保健医療 | 10,000 | 10,000 |

| 交通・通信 | 20,000 | 20,000 |

| 教養娯楽 | 40,000 | 20,000 |

| 交際費 | 80,000 | 20,000 |

| その他の消費支出 | 50,000 | 20,000 |

| 月額消費支出 | 450,000 | 230,000 |

| 年間消費支出 | 5,400,000 (540万円) |

2,760,000 (276万円) |

清貧にくらした場合はリタイアは可能になってきますので、ここでは裕福に暮らした場合を前提に考えていきます。

得られる退職金とは?

仕事を辞めた際には退職金を得ることができます。総務省が発表しているデータを元に退職した年齢に応じて得られる退職金は以下の通りとなります。

| 勤続25年前提の 年金受給額 約50歳退職前提 |

勤続30年前提の 年金受給額 約55歳退職前提 |

勤続35年前提の 年金受給額 約60歳退職前提 |

|

| 調査産業計 | 1508万円 | 2183万円 | 2591万円 |

| 製造業 | 1573万円 | 2207万円 | 2669万円 |

| 平均 | 1540万円 | 2195万円 | 2630万円 |

当然ですが、勤続年数が伸びれば伸びるほど得られる退職金の金額は大きくなります。

65歳以降の年金受給後の年間必要費用はいくら?

では次に65歳以降の年金受給世帯の収支はどうなっているでしょうか?

以前まとめた「「夫婦」と「一人暮らし」の老後に必要なお金とは?内訳は?年金を加味した上でゆとりある老後生活にはいくら資産がいるのか?」をベースに考えていきます。

まず、年金収入ですが勤続期間の平均年収によって得られる金額が異なります。下記は国民年金満額と厚生年金の合計金額の目安です。

勤続期間の平均年収とは働き始めてから退職するまでの期間の平均年収です。

| 勤続期間の平均年収 | 勤続25年前提の 年金受給額 約50歳退職前提 |

勤続30年前提の 年金受給額 約55歳退職前提 |

勤続35年前提の 年金受給額 約60歳退職前提 |

| 200万円 | 106万400円 | 111万6300円 | 117万2200円 |

| 300万円 | 119万2000円 | 127万4200円 | 135万6400円 |

| 400万円 | 132万3500円 | 143万2000円 | 154万600円 |

| 500万円 | 147万1500円 | 160万9600円 | 174万7700円 |

| 600万円 | 160万3100円 | 176万7500円 | 193万1900円 |

| 700万円 | 173万4600円 | 202万4000円 | 211万6100円 |

資産5000万円を構築できた方は年収も高いでしょうから勤続期間の年収は600万円以上を想定します。

ちなみに勤続期間の平均年収は762万円を超えるともらえる厚生年金の受給額は上限に到達します。

さらに老後とはいえ所得税、住民税、健康保険料は発生します。これらを簡易的に年間20万円とすると手取り金額の概算は以下となります。

| 勤続期間の平均年収 | 勤続25年前提の年金受給額 約50歳退職前提 |

勤続30年前提の年金受給額 約55歳退職前提 |

勤続35年前提の年金受給額 約60歳退職前提 |

| 600万円 | 140万円 | 156万円 | 173万円 |

| 700万円 | 153万円 | 182万円 | 191万円 |

この年金収入を差し引いて年間に必要な金額は以下となります。

<勤続期間平均年収600万円の場合>

| 勤続25年前提の年金受給額 約50歳退職前提 |

勤続30年前提の年金受給額 約55歳退職前提 |

勤続35年前提の年金受給額 約60歳退職前提 |

|

| 65歳以降の年金収入 | 140万円 | 156万円 | 173万円 |

| 生活費 | 540万円 | ||

| 年間不足金 | 400万円 | 384万円 | 367万円 |

<勤続期間平均年収700万円の場合>

| 勤続25年前提の年金受給額 約50歳退職前提 |

勤続30年前提の年金受給額 約55歳退職前提 |

勤続35年前提の年金受給額 約60歳退職前提 |

|

| 65歳以降の年金収入 | 153万円 | 182万円 | 191万円 |

| 生活費 | 540万円 | ||

| 年間不足金 | 387万円 | 358万円 | 349万円 |

この結果を纏めると以下となります。

| 不足金 | 勤続25年前提の年金受給額 約50歳退職前提 |

勤続30年前提の年金受給額 約55歳退職前提 |

勤続35年前提の年金受給額 約60歳退職前提 |

| 勤続平均年収 600万円 |

400万円 | 384万円 | 367万円 |

| 勤続平均年収 700万円 |

387万円 | 358万円 | 349万円 |

50歳〜55歳の独身世帯は5000万円あったら何年暮らせる?

それでは50歳〜55歳の独身世帯が資産5000万円あったら何年暮らせるかをケース別に算出します。

その前に今までの内容をまとめておきます。以下の算出で必要になってくるからです。

| 大都市圏で豊かに暮らす前提 | 勤続25年前提の 年金受給額 約50歳退職前提 |

勤続30年前提の 年金受給額 約55歳退職前提 |

勤続35年前提の 年金受給額 約60歳退職前提 |

|

| 毎年の生活費 | 540万円 | |||

| 退職金平均 | 1540万円 | 2195万円 | 2630万円 | |

| 65歳以降の収支 | 勤続平均年収 600万円 |

400万円 | 384万円 | 367万円 |

| 勤続平均年収 700万円 |

387万円 | 358万円 | 349万円 | |

ケース①:50歳で退職するケース

まず50歳で退職する場合のケースをみていきましょう。

50歳で退職した時点で退職金を1540万円獲得できますので手持ち金額は元々の5000万円に加えることで合計6540万円となります。

この金額を毎年消費支出540万円ずつ取り崩すと12年間で底が尽きてしまいます。

50歳時点から12年間経過した時には62歳ですので、まだ年金を受給することはできません。

貯金5000万円あったとしても都内で早期リタイアするのは早計であるといえるでしょう。

ケース②:55歳で退職するケース

次に55歳で資産5000万円で早期退職する場合のケースをみていきましょう。

55歳で退職した時点で退職金を2195万円獲得できますので手持ち金額は元々の5000万円に加えることで合計7195万円となります。

55歳から年金を受給するまでの10年間で発生する費用は5400万円なので、取り崩しだけで生活した場合65歳時点で1795万円の貯蓄が残る算定になります。

| 大都市圏で豊かに暮らす前提 | 勤続30年前提の 年金受給額 約55歳退職前提 |

1795万円で何年暮らせる? | |

| 65歳以降の収支 | 勤続平均年収 600万円 |

384万円 | 4.7年 |

| 勤続平均年収 700万円 |

358万円 | 5.1年 | |

つまり勤続平均年収が600万円の場合は55歳で退職してから14年〜15年、勤続平均年収が700万円の場合は15年間しか暮らすことができません。

人生100年時代を考えるとなかなか厳しいですね。

ケース③:60歳で定年退職するケース

次に60歳で資産5000万円で定年退職する場合のケースをみていきましょう。

定年退職した場合の退職金は2630万円獲得できますので手持ち金額は元々の5000万円に加えることで合計7630万円となります。

60歳から年金を受給するまでの5年間で発生する費用は2700万円なので、取り崩しだけで生活した場合65歳時点で4930万円の貯蓄が残る算定になります。

| 大都市圏で豊かに暮らす前提 | 勤続35年前提の 年金受給額 約60歳退職前 |

4930万円で何年暮らせる? | |

| 65歳以降の収支 | 勤続平均年収 600万円 |

367万円 | 13.4年 |

| 勤続平均年収 700万円 |

349万円 | 14.1年 | |

つまり勤続平均年収が600万円の場合は60歳で退職してから18年〜19年、勤続平均年収が700万円の場合は19年間しか暮らすことができません。

人生100年時代を考えると取り崩しだけではなかなか厳しいですね。

精神的余裕をもってリタイアするのに必要な金額とは?

それでは実際に精神的余裕をもってリタイアするために必要な金額について算出していきたいと思います。

60歳で精神的余裕をもった定年退職する場合に必要な資産額とは?

まず精神的余裕をもったリタイアについてお伝えしていきたいと思います。

精神的余裕を維持するためには資産が減らないということが重要になってきます。減っていく口座残高を見続けるのは精神的に厳しいですからね。

つまり配当収入などで得られる収入が毎年必要な支出を賄えるレベルであればよいということですね。

配当収入は受け取る時に約20%(正確には20.315%)の税金が取られるので年金を受給する65歳以降で税前で必要な収入は以下の通りとなります。

| 不足金 | 勤続35年前提の年金受給 約60歳退職前提 |

| 勤続平均年収 600万円 |

460万円 |

| 勤続平均年収 700万円 |

436万円 |

この支出を年率4%の配当や利息収入で賄うために必要な資産額は以下となります。

| 不足金 | 勤続35年前提の年金受給 約60歳退職前提 |

| 勤続平均年収 600万円 |

1億1500万円 |

| 勤続平均年収 700万円 |

1億900万円 |

上記は65歳時点で精神的な余裕をもったリタイアに必要な資産額です。

60歳から65歳に関しては得られた退職金を取り崩して生活をすればよいので、60歳の退職金をもらう前に上記の資産があれば精神的余裕を持ったリタイアが可能ということになります。

55歳で精神的余裕をもった早期退職する場合に必要な資産額とは?

では55歳で早期退職する場合について考えていきましょう。

先ほどと同様に65歳以降に資産を減らさずに配当収入のみで暮らすために必要な資産を算定していきます。

税前で必要な金額は以下となります。

| 不足金 | 勤続30年前提の年金受給 約55歳退職前提 |

| 勤続平均年収 600万円 |

480万円 |

| 勤続平均年収 700万円 |

447万円 |

この支出を年率4%の配当や利息収入で賄うために必要な資産額は以下となります。

| 不足金 | 勤続30年前提の年金受給 約55歳退職前提 |

| 勤続平均年収 600万円 |

1億2000万円 |

| 勤続平均年収 700万円 |

1億1175万円 |

上記は65歳時点で必要な金額となります。

50歳から65歳の10年間に必要な金額5400万円を加えた上で、得られる退職金2195万円を差し引くことで55歳の退職時点で必要な資産は以下となります。

| 不足金 | 勤続30年前提の年金受給 約55歳退職前提 |

| 勤続平均年収 600万円 |

1億5205万円 |

| 勤続平均年収 700万円 |

1億4380万円 |

50歳で精神的余裕をもった早期退職する場合に必要な資産額とは?

では50歳で早期退職する場合について考えていきましょう。

同様に65歳以降に資産を減らさずに配当収入のみで暮らすために必要な資産を算定していきます。税前で必要な金額は以下となります。

| 不足金 | 勤続25年前提の年金受給 約50歳退職前提 |

| 勤続平均年収 600万円 |

500万円 |

| 勤続平均年収 700万円 |

483万円 |

この支出を年率4%の配当や利息収入で賄うために必要な資産額は以下となります。

| 不足金 | 勤続25年前提の年金受給 約50歳退職前提 |

| 勤続平均年収 600万円 |

1億2500万円 |

| 勤続平均年収 700万円 |

1億2075万円 |

上記は65歳時点で必要な金額となります。

50歳から65歳の15年間に必要な金額8100万円を加えた上で、得られる退職金1540万円を差し引くことで55歳の退職時点で必要な資産は以下となります。

| 不足金 | 勤続25年前提の年金受給 約50歳退職前提 |

| 勤続平均年収 600万円 |

1億9060万円 |

| 勤続平均年収 700万円 |

1億8635万円 |

前半のまとめ:結局都会の独身者が精神的余裕をもった豊かなリタイアをするために必要な資産とは?

ここまでの内容をまとめると以下となります。

【5000万円を取り崩しのみで何年暮らせる?】

| 退職後取り崩しで何年暮らせる? | |

| 50歳退職前提 | 12年 |

| 55歳退職前提 | 14年〜15年 |

| 60歳退職前提 | 18年〜19年 |

【精神的余裕をもったリタイアをするために必要な資産】

| 不足金 | 50歳退職前提 | 55歳退職前提 | 60歳退職前提 |

| 勤続平均年収 600万円 |

1億9060万円 | 1億5205万円 | 1億1500万円 |

| 勤続平均年収 700万円 |

1億8635万円 | 1億4380万円 | 1億900万円 |

※精神的余裕とは65歳以降に資本収益だけで不足金額を賄うために必要な資産を有している状態をさす

では実際この資産を構築するのに、どのような方法があるのか?

老後はどのような資産に投下して生活費を捻出するのかという点についてお伝えしていきたいと思います。

65歳以降の安定配当を得るなら配当貴族が魅力的

まず65歳以降の配当収入を得るための選択肢として魅力的なものを紹介します。

高配当銘柄というのは高配当である代わりに成長力が乏しい企業も多く元本である株価自体がさがりさらに将来的に配当金も下がってしまう恐れがあります。

安定した高配当を得るために魅力的な選択肢として米国の配当貴族や配当王への投資が挙げられます。

配当貴族は25年以上増配している企業で、配当王は50年以上増配している企業のことを指します。

毎年配当金が増えていくので安心して保有できますよね。具体的には以下の銘柄があります。

| 銘柄 | 利回り | 税後利回り |

| P&G | 2.5% | 1.7% |

| コカコーラ | 3.4% | 2.3% |

| エクソンモービル | 3.2% | 2.5% |

| Johnson&Johnson | 3.1% | 2.1% |

| ウォルマート | 1.4% | 1.0% |

| AT&T | 7.7% | 5.4% |

参照:配当貴族銘柄

注意しいないといけないポイントは配当貴族銘柄は米国内で税率10%が源泉徴収されて、さらに国内でも20.315%の源泉徴収が行われるので合計約30%が差し引かれることになります。

そして上記見ていただければわかりますが米国版のNTTであるAT&Tのみ利回りが高いですが、他の銘柄の利回りはさほど高くないということですね。

AT&Tは配当利回り自体は高いのですが株価は右肩さがりで増配が維持できるのか怪しい状態になってきています。

AT&Tの株価推移

コカコーラやP&Gのようにインフレ分を価格に転嫁できる配当貴族銘柄に分散投資をして税後で2%-2.5%のポートフォリオを組むがのがよいでしょう。

ただ、如何せん配当利回りが低く、運用リターンとしては物足りないものになります。あくまで資産の半分程度にしておくのがよいでしょう。

この足りない利回りを補完することと、そもそも老後の資産を構築するために必要な投資先を次の項目でお伝えします。

リタイアに必要な資産を構築するための投資先とは?

それではリタイアに必要な資産を構築し、老後の収入の糧となる収入をもたらす投資先についてお伝えしていきたいと思います。

今後10年を見据えてインデックス投資

この記事をご覧になっている方はリタイアまでに10年以内という年齢の方が多いかと思います。

そのため、今後10年以内で資産形成を行う投資先を考えなければいけません。

まず、真っ先にみなさんが思い浮かべるのはインデックス投資でしょう。確かにリーマンショック以降に流行りの米国株インデックスは年率10%以上の利回りをだしてきました。

そのため、インデックス投資だけしていれば資産構築はできるという一種の信仰のようなものが蔓延っています。

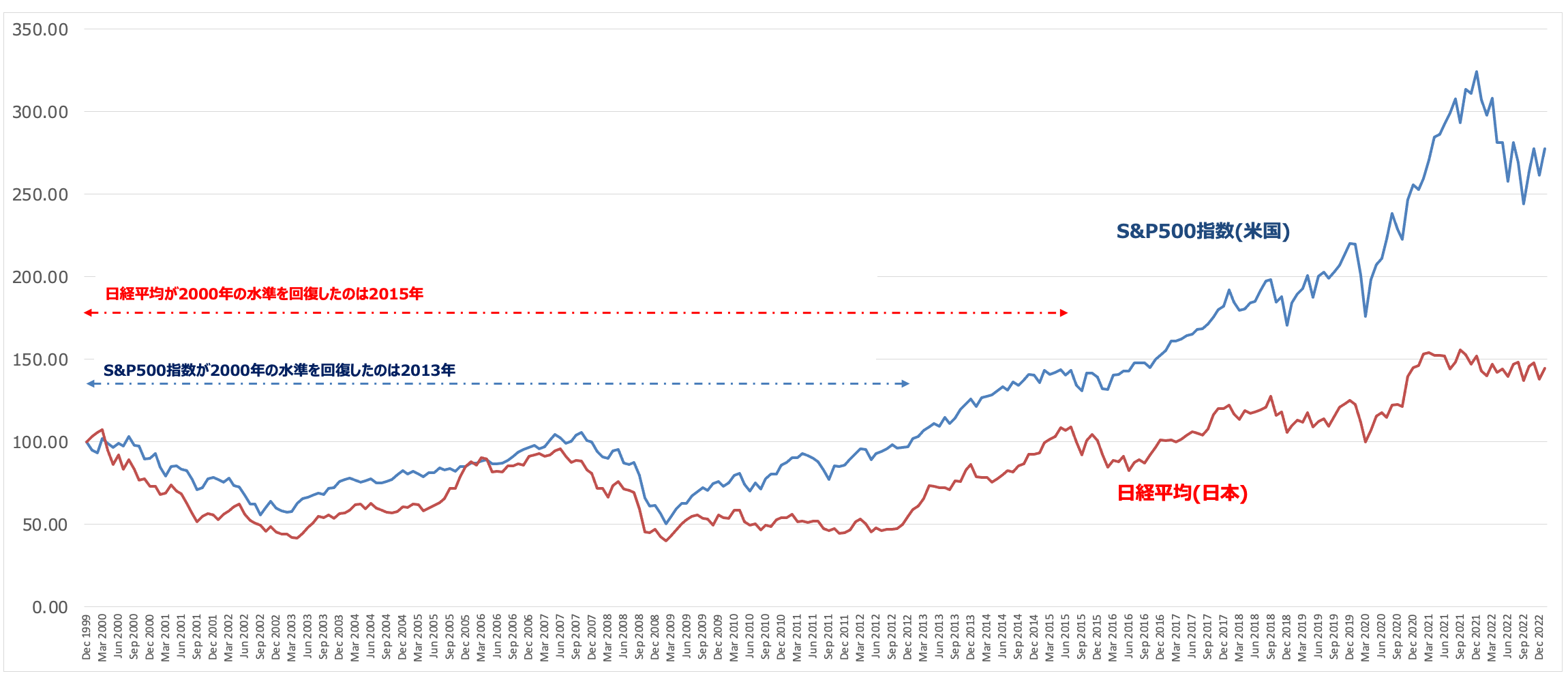

しかし、たいてい大衆が盛り上がった時というのは天井であることが多いです。前回、本場米国でインデックスが盛り上がった1990年代後半は天井でした。

2000年時点の水準をS&P500指数が超えたのは2013年になってからのことでした。10年間以上もの間、辛い時間を耐えなければいけませんでした。

まさに現在2024年は2000年と同じく今後株価インデックスが厳しい時代を迎えようとしています。

リーマンショック以降、金融緩和で資金をばらまき続けた結果2021年後半から急激なインフレが発生して2024年現在も粘着しています。

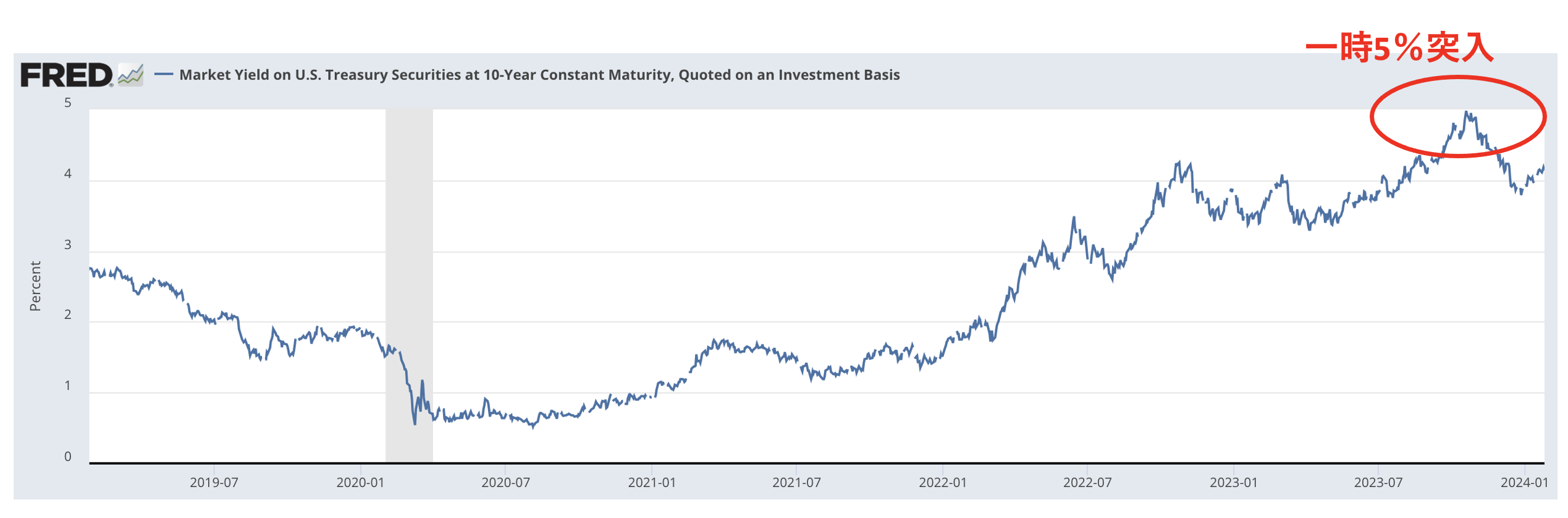

そのため、インフレを抑えるために金利を引き上げており10年債金利は5%に到達しました。

21世紀になってから初めての水準ですね。

結果として株式益回りと債券金利の水準が近づいてきており、株式に投資をするインセンティブが激減しています。

株式益回りとは株の取得原価の何%の割合で投資した企業が利益を上げてくれるかという指標です。

株式益利回りとは、1株当たり税引利益(1株当たり純利益)を株価で割ったもので、株価の割安性を表す指標です。これは株価収益率(PER)の逆数(1/PER)となり、通常、PERが低いほど株価が割安とされるのに対し、株式益利回りは高いほど株価が割安と判断されます。

参照:SMBC日興証券

益回りが低いということは株式投資によって期待できるリターンが低いことを意味します。価格変動なく高い債券金利が得られたら敢えてリスクをとって株式に投資をする必要がありませんからね。

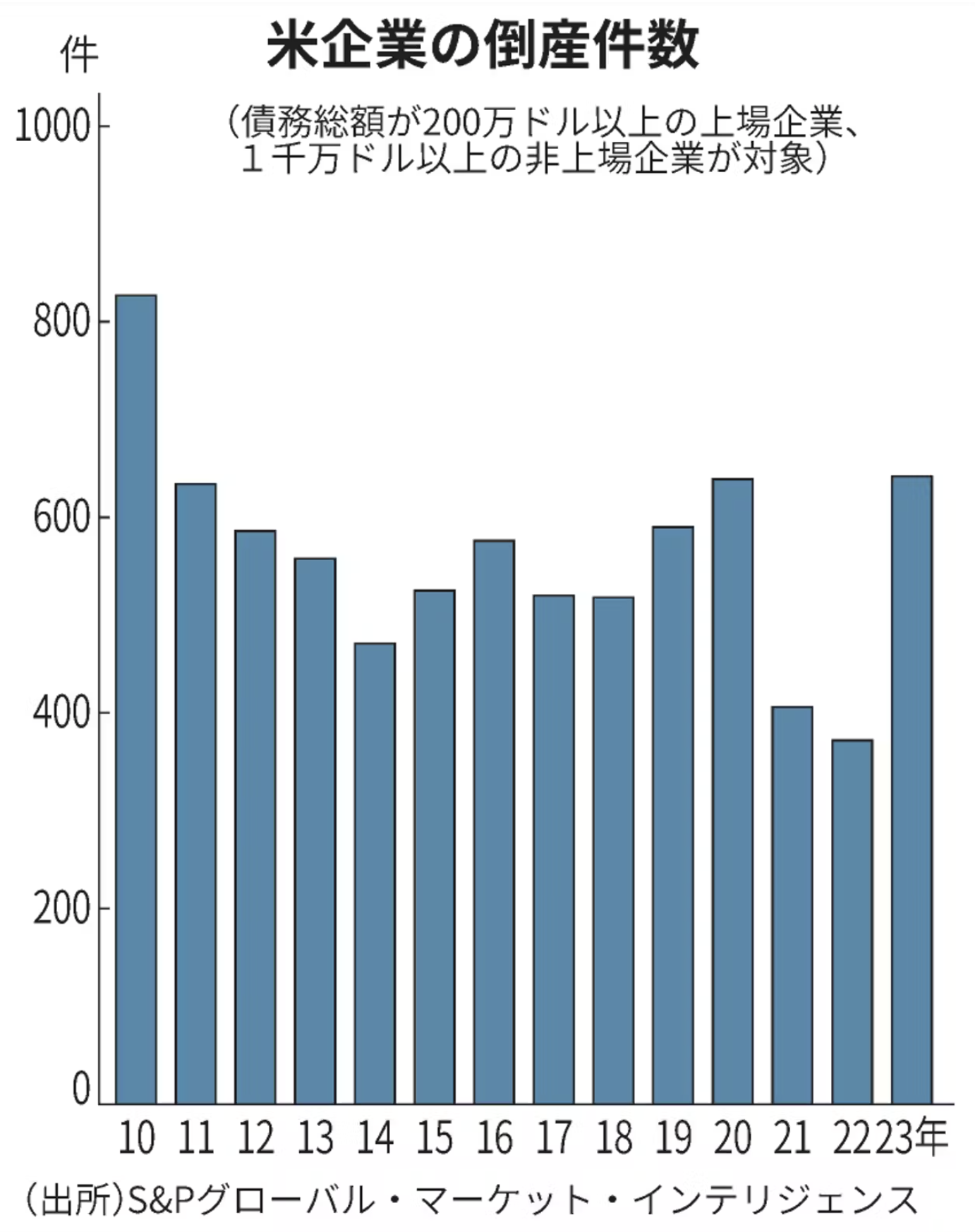

ちなみに、米国はデータをしっかりチェックすれば不況が目前であることがわかっています。企業の倒産件数もついに金融危機の水準まできました。

企業の倒産件数

2023年の米企業の倒産件数が642件と、金融危機後の10年の827件以来、13年ぶりの高水準となった。高金利に加え、賃金上昇などコスト増も相まって財務が悪化した企業が相次いだ。今年は償還期限を迎える債務が急増する。債務の借り換えが難しくなり、倒産がさらに増える可能性がある。

米調査会社S&Pグローバル・マーケット・インテリジェンスが債務総額が200万ドル(約2億9000万円)以上の上場企業、1千万ドル以上の非上場企業を対象に倒産件数を集計した。23年は新型コロナウイルス禍で倒産が急増した20年の639件も上回った。

https://www.nikkei.com/article/DGXZQOGN11DS20R10C24A1000000/

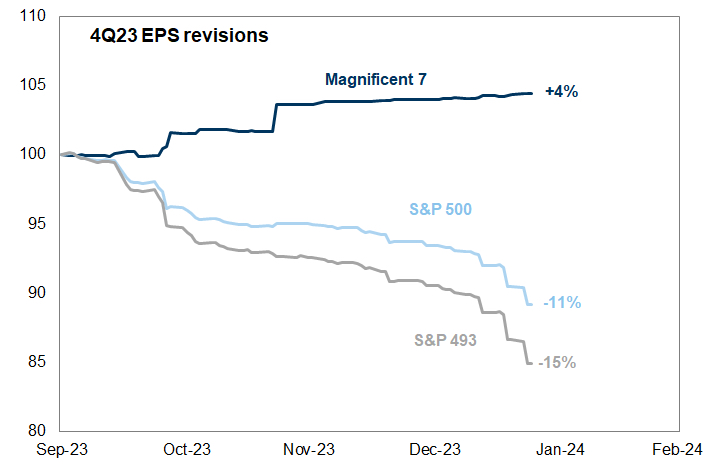

大型テック企業(M7、アップルやエヌヴィディア、マイクロソフトなど7企業)以外の業績は縮小しており、ますます厳しい展開が2024年には到来するでしょう。

M7以外は業績が縮小

現在と同じインフレが発生した1970年代は株価指数は10年間横ばいの状態が続きました。そして、この10年の間に株価が半減する局面もありました。

高インフレ高金利時代に株価指数に投資をするのは非常にリスクの高い行為だということを認識しておきましょう。一度発生したインフレは何度も波のように押し寄せますからね。

1970年代のS&P500指数の推移

今後10年という期間を考えた時にインデックス投資は必ずしも魅力的な選択肢とはいえないのです。

市場環境に依拠せず安定したリターンが狙える投資先とは?

それでは市場環境に依拠せず安定したリターンが狙える投資先はどこなのでしょうか?

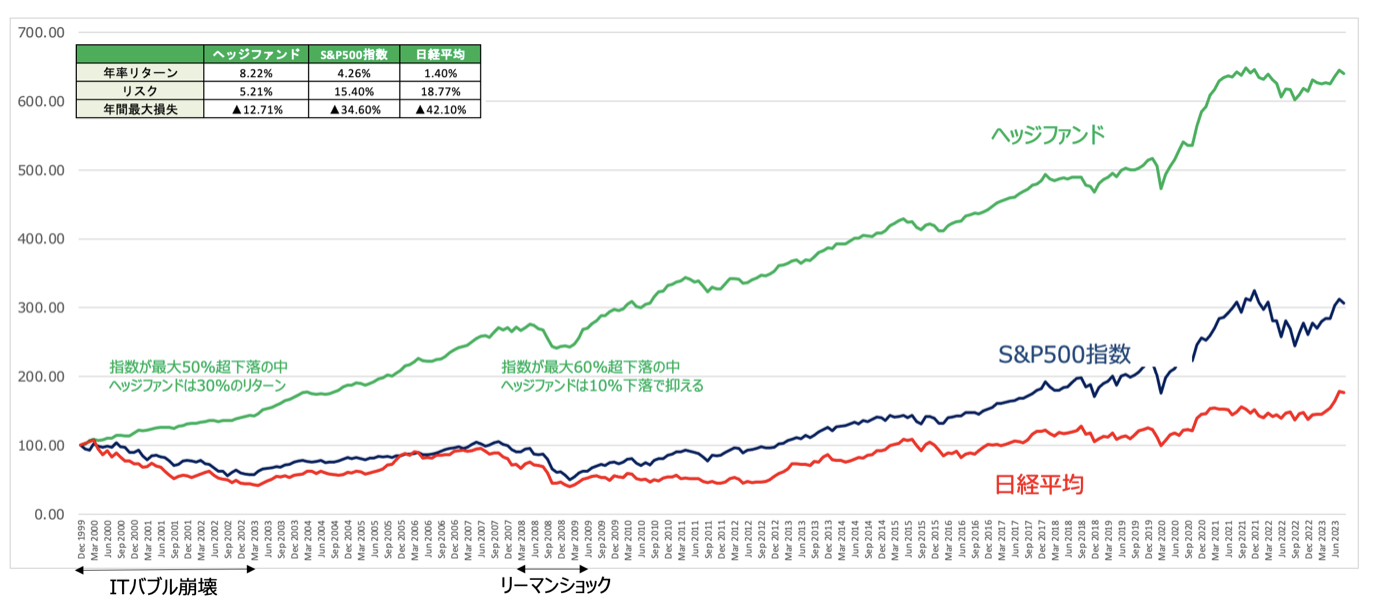

筆者がこのような投資先として実際に資金を投じて資産を成長させているのがヘッジファンドです。

ヘッジファンドは以下の通り数々の市場暴落局面を抑制しながら安定したリターンを出しています。

結果として、資産を大きく失うわけにはいかない年金基金や大学基金などの機関投資家から選好されています。

まさにリタイアが見えてきた世代に向けた投資先としては最適なのではないでしょうか?

筆者の場合は以下のBMキャピタルが、投資方針とマッチしていますので、すでに10年以上運用を任せています。激動の時代で、キャリア(仕事)を優先させつつ運用も効果的でしたので、本当に助かりました。

▶️ 【実質利回りは?】評判の日本和製ヘッジファンド「BMキャピタル」の運用実績や口コミを含めて徹底評価!

その他、以下では日本の投資家でも投資ができるファンドで魅力的なものをランキング形式でお伝えしていますので参考にしていただければと思います。

まとめ

独身であっても50歳〜60歳で都内で精神的余裕を持ったリタイアをするために必要な資産額は以下の通りとなります。

【精神的余裕をもったリタイアをするために必要な資産】

| 不足金 | 50歳退職前提 | 55歳退職前提 | 60歳退職前提 |

| 勤続平均年収 600万円 |

1億9060万円 | 1億5205万円 | 1億1500万円 |

| 勤続平均年収 700万円 |

1億8635万円 | 1億4380万円 | 1億900万円 |

リタイアまでは市場環境に影響をうけない投資先で資産を増やしながら、リタイア後は配当貴族などを組み合わせて精神的に余裕をもったリタイア生活を送っていきましょう。