筆者は守り育てる運用で資産を伸ばしてきました。様々な投資信託を分析し、その中で投資対象を慎重に選んできました。

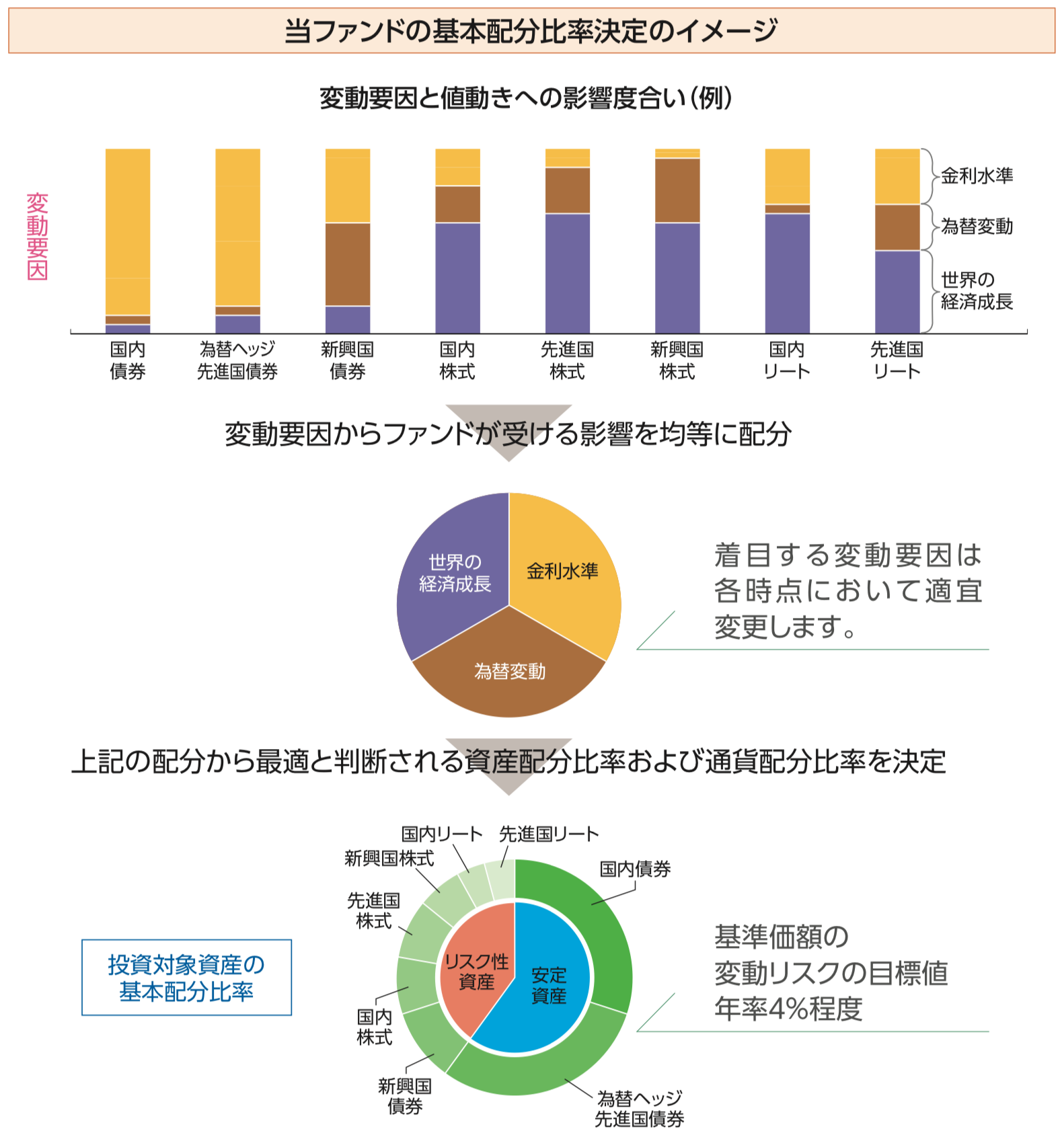

今回取り上げる投資のソムリエの運用哲学は変動リスクを抑えながら長期で安定的なリターンを目指すものとなっています。

つまり、運用方針として筆者が非常に期待したくなるような触れ込みとなっているのです。

資産運用において、ドローダウン(利益の吐き出し)を以下に少なくするかは死活問題ですからね。

それでは、実際に「投資のソムリエ」はどんな投資信託なのでしょうか?詳しく中身を見ていきたいと思います。

関連記事)【定期更新】2024年!今買うべき一番儲かる投信は?これから上がる安全な投資信託銘柄をランキング形式で紹介!

投資のソムリエとは?目論見書からその特徴を紐解く

投資対象は株式、債券、リートの分散投資

安定運用であることから、やはり分散の効いた運用となっています。

投資対象:

- 国内債券

- 為替ヘッジ先進国債券

- 新興国債券

- 国内株式

- 先進国株式

- 新興国株式

- 国内リート

- 先進国リート

為替ヘッジ先進国債券や国内債券などの低リスク資産に投資をしていくことでリスクを調整していくということですね。

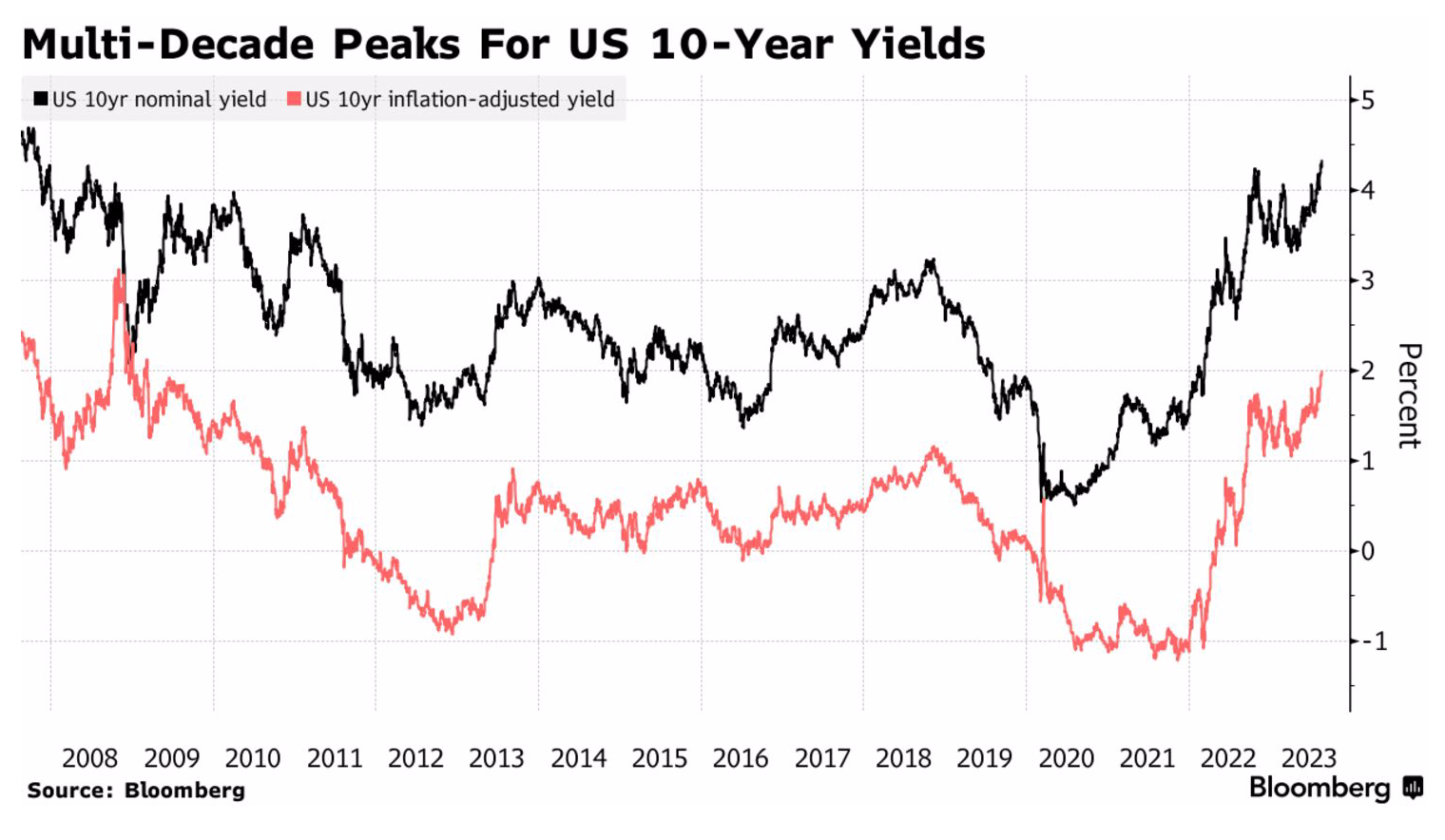

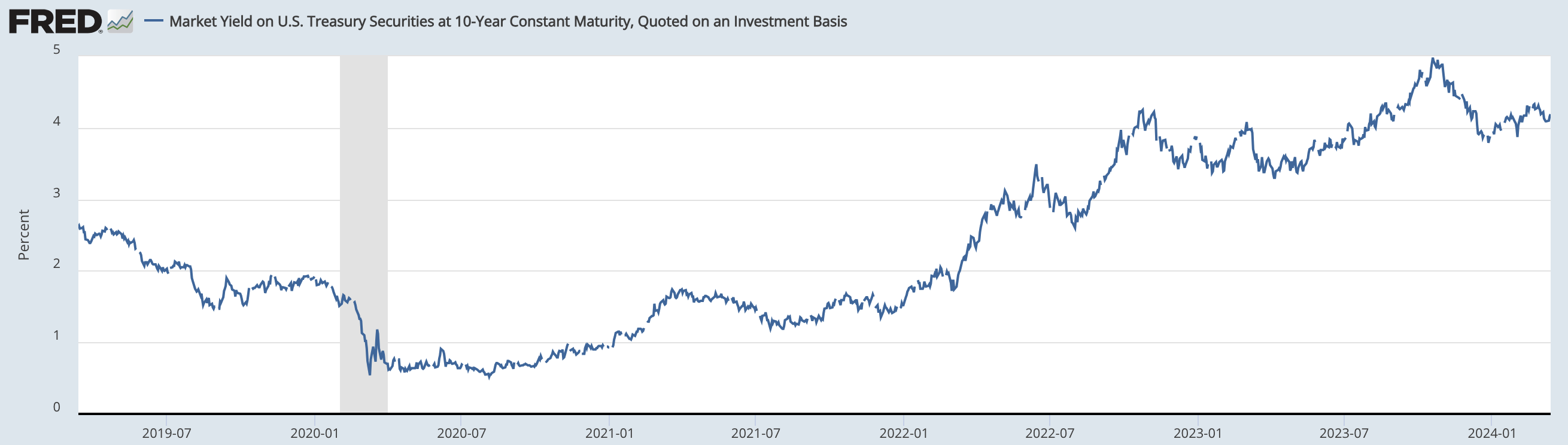

2024年現在は非常に米国債券の利回りが高く、債券が売られている状況です。

もしかしたらリスクを抑えるために買っている為替ヘッジ先進国債券がやられている可能性もありますね。それくらい今の相場は稀有な環境にあります。16年ぶりの水準となっています。

ファンドラップやバランスファンドが軒並みリスクを低減させるための債券で損失を出してしまっているのです。

リスクを4%に抑える運用方針は他にはない特色

投資のソムリエは投資信託の中では珍しくリスクを目標に設定しています。

変動リスクの目標値は4%となっています。

目論見書

因みにここでいうリスクというのは下落する可能性という意味ではありません。価格の変動幅のことを意味します。統計的な用語でいうなら標準偏差です。

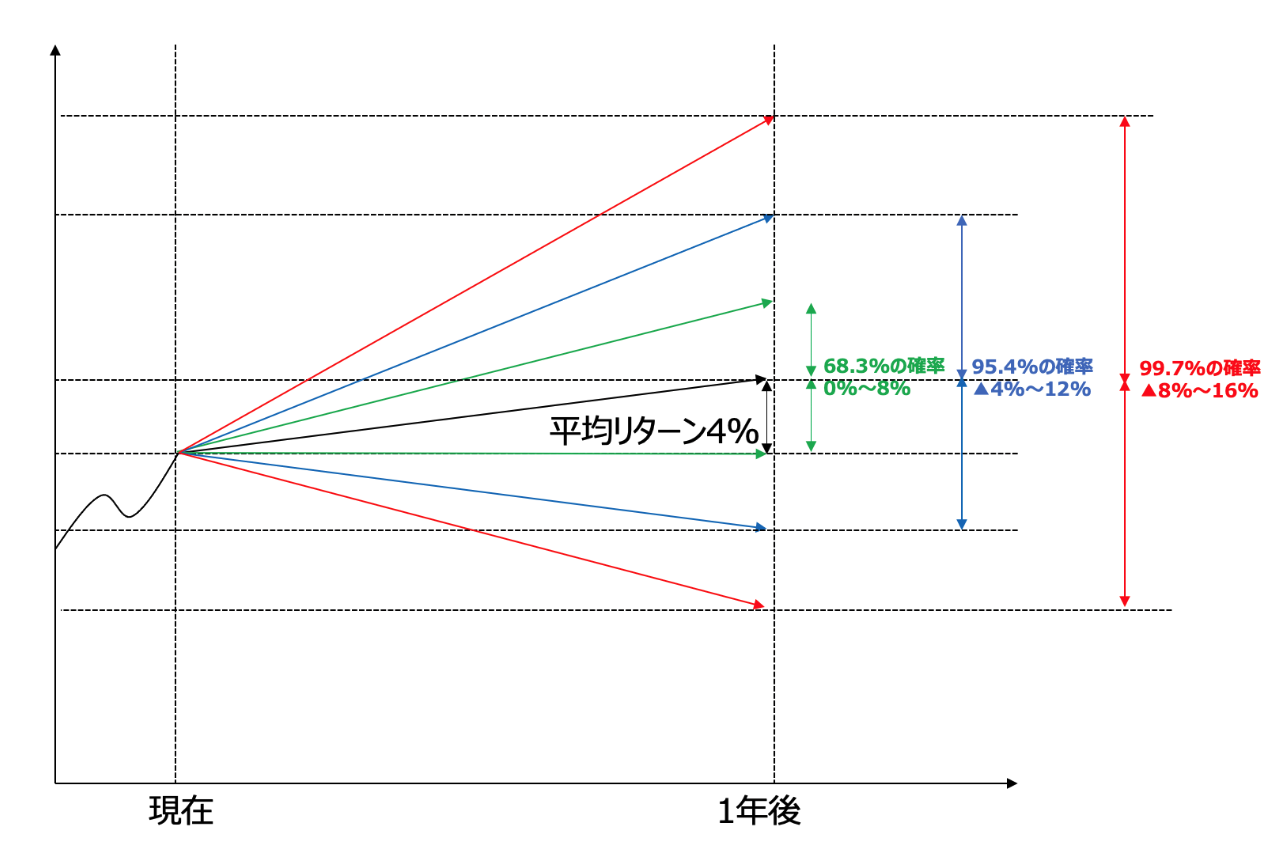

投資のソムリエはリスクを4%程度にするという目標を立てています。例えば平均リターンが4%で標準偏差が4%の場合、1年後のリターンは以下の通りとなります。

68.3%の確率

0%(=リターン4%-リスク4%)

~

8%(=リターン4%+リスク4%)

95.4%の確率

▲4%(=リターン4%-リスク4%×2)

~

12%(=リターン4%+リスク4%×2)

99.7%の確率

▲8%(=リターン4%-リスク4%×3)

~

16%(=リターン4%+リスク4%×3)

リスクが低いということは想定される変動幅が少ないことを意味します。

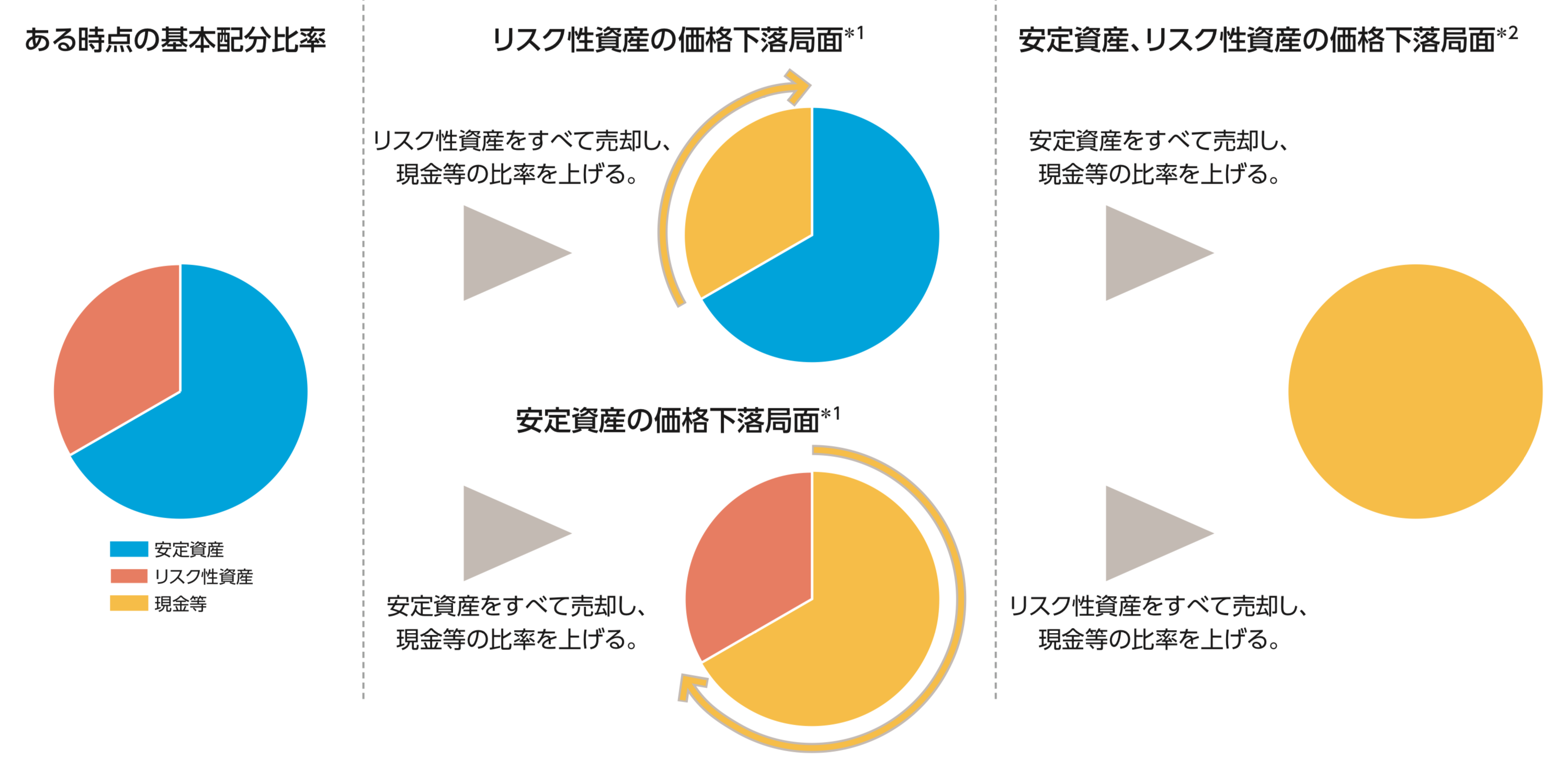

ポートフォリオの組み替え

投資のソムリエは、各種資産のポートフォリオ内での割合を適切に調整することで、リスクを最小限に抑えながら安定した収益を追求しています。

定期的に、市場の変動に応じてポートフォリオの配分を見直し、バランスを保つための調整を行っています。

市場において安定資産が下落傾向にある場合、リスク性の高い資産の比率を増加させ、リスクヘッジを図っています。

逆に、リスク性資産が不安定な状況下では安定資産を増やすことでリスクを軽減し、安定した運用を維持しています。両者が同時に低迷する状況では、現金比率を高めることで、市場の変動に柔軟かつ適切に対応しています。

筆者が投資のソムリエの運用を担当するなら、”守りすぎない”ことに気をつけないとリターンが一切生まれない気がしますね。

<速報>最新のポートフォリオ(過去推移をチャートでも確認)

2024年2月末のポートフォリオは以下です。

| 資産 | 組入比率 | ||

| 安定資産 | 国内債券 | 27.30% | 39.1% |

| 為替ヘッジ先進国債券 | 11.90% | ||

| リスク性資産 | 新興国債券 | 7.10% | 42.6% |

| 国内株式 | 9.20% | ||

| 先進国株式 | 18.40% | ||

| 新興国株式 | 2.00% | ||

| 国内リート | 2.90% | ||

| 先進国リート | 3.00% | ||

| 現金 | 18.30% | ||

安定資産の国内債券と為替ヘッジ先進国債券が39.1%、リスク性資産42.60%と積極型の運用が行われています。

キャッシュは2023年末まで30%以上ありましたが、現在は18.3%とかなり強気に転換していることが読み取れます。

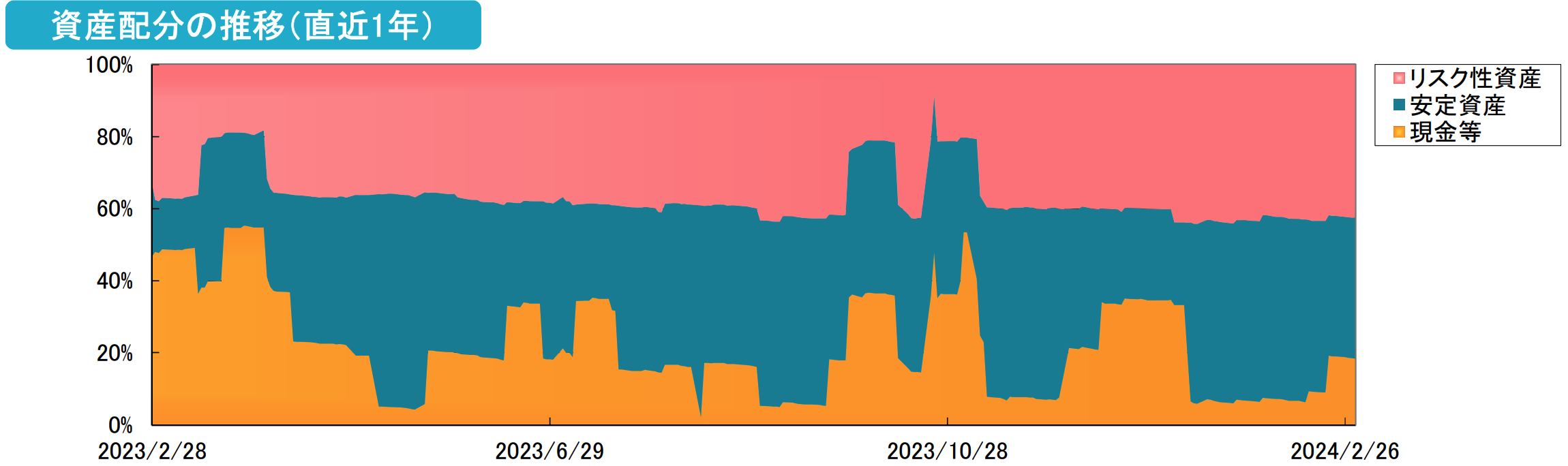

過去からのポートフォリオの変遷は以下の通りとなります。

投資のソムリエの資産配分の推移(直近1年)

2022年から発生したインフレにより世界各国が金融引き締めに走ったことで世界的に金利が上昇していきました。

結果的に日本債券も米国債券も価格が低下し続けました。わかりにくいと思いますが、金利が上昇すると既存の債券の価値は低下するのです。

2022年以降、債券が売られ続けたことで安定資産がリターンに悪影響を及ぼしていたと思います。

因みに2024年3月になっても金利は高い水準を維持しています。

心配ですね。さらに円安が進んでいるため、為替ヘッジが裏目に出ている可能性もあります。

為替ヘッジしていなければ円安によって債券価格の下落を緩和することができていましたからね。逆に為替ヘッジしていることで金利コストを払い続けていました。

株式は上昇していますが、リスク性資産はそこまで拡大しておらず、リターンにあまり寄与していません・

手数料は?解約手数料はなし

手数料は以下です。アクティブ投信なので高いですね。初年度は約5%程度かかってきます。

安定運用でそもそもリターンが低いのに、これだけの手数料を取るのは正直いって厳しいですね。

- 購入手数料:購入価額の3.3%(税抜3.0%)

- 運用管理費用:純資産総額に対して年率1.54%(税抜1.40%)

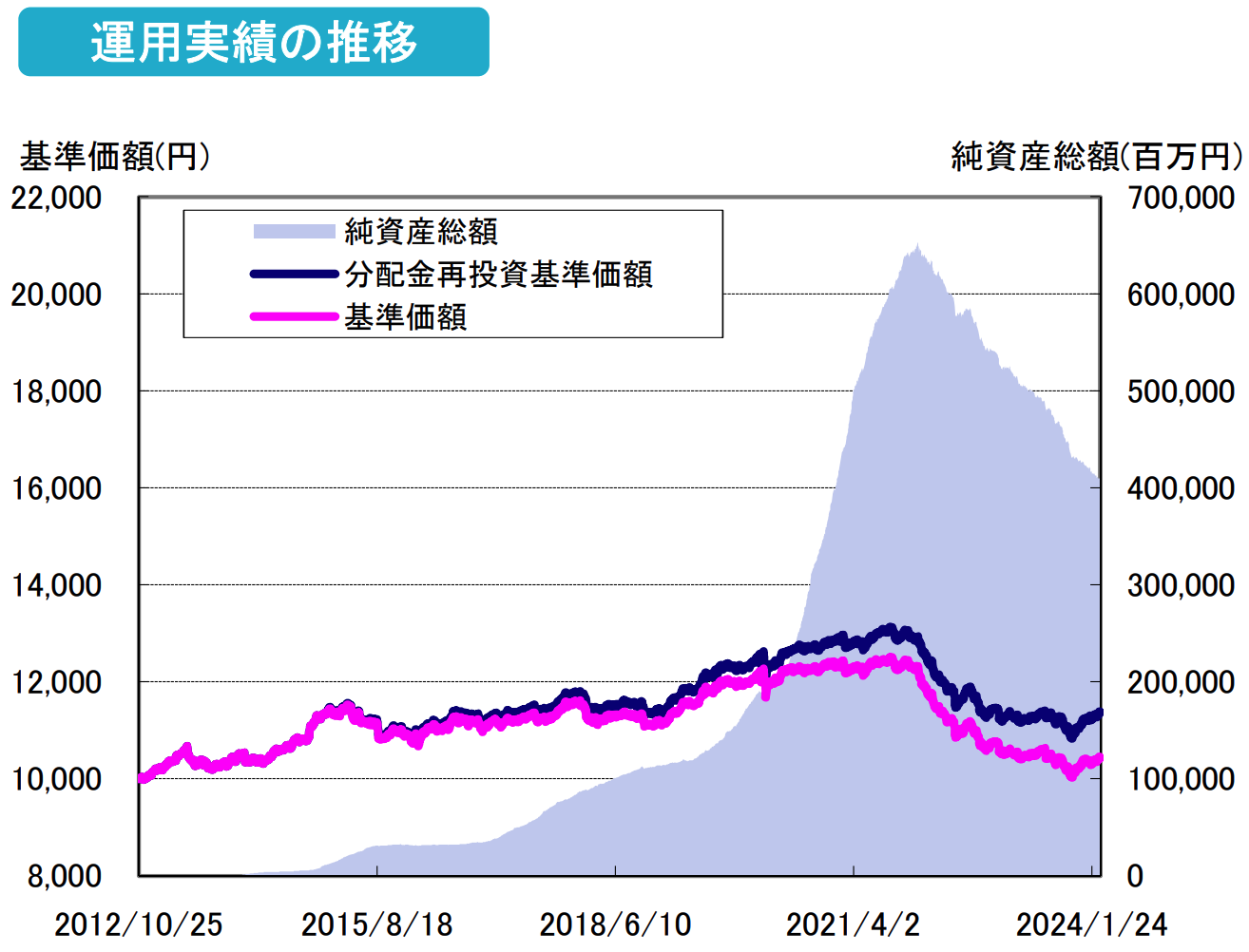

投資のソムリエの運用実績がひどい!?下落理由は?!

それでは実際の運用リターンを見ていきましょう。やはり、想定された通り2021年末以降右肩下がりのリターンとなっています。

実績は以下となっています。かなり厳しいですね。10年で年率0.97%となっています。

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| トータルリターン | 0.83% | -3.65% | -0.45% | 0.86% |

| 標準偏差 | 4.32 | 4.53 | 4.01 | 3.61 |

| シャープレシオ | 0.19 | -0.81 | -0.11 | 0.24 |

投資のソムリエの手数料は上記の通り10年で年率0.86%となっています。現在の日本のインフレ率は3%程度ですので、毎年2.1%(=0.86%-3%)ほど資産が減少していることになります。

投資のソムリエの資産を守りつつリターンを目指すコンセプトはとても良いのですが、守りすぎてしまっては現金の方がマシという事態に陥ってしまいます。

現在は特に守りで活用している債券が売られていますので、かなり厳しい局面と言えるでしょう。

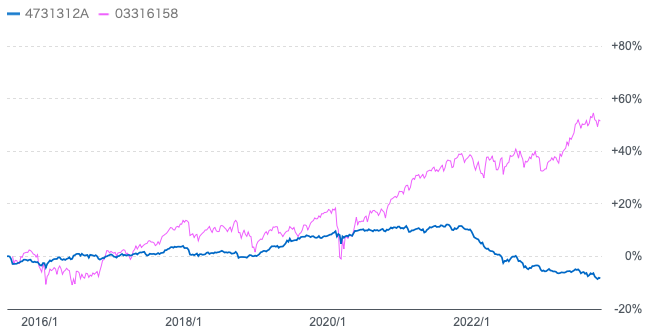

ちなみに投資のソムリエは債券と株式をバランスよく組み入れているインデックス型にすらアンダーパフォームする成績になってしまっています。

以下は国内債券、国内株式、先進国債券、先進国株式に均等に投資をしているeMAXISバランス(4資産均等)との比較になります。

投資のソムリエとeMAXISバランス(4資産均等)の比較

せっかく手数料をはらってファンドに投資をするのであれば、高いリターンを狙えるファンドに投資をしなければ意味がありません。

インデックス型のバランスファンドに劣後しているようなファンドに投資をする妙味はないといえるでしょう。

掲示板での評判や口コミ

掲示板での投資家の声を見てみましょう。

Yahoo!ファイナンス

見てると2年前に買った方が結構いそうですね。ピークですよね、でもこういう時に素人は飛びつきやすいので銀行さんは勧めてきます。

為替にしても金にしてもピークの時に勧めてきますよね。

1年で見切りをつけたのは凄く上手いと思いますよ!

Yahoo!ファイナンス

み○ほ銀行の度重なる勧誘により約2年続けましたが、こちらは一度もプラスになることなくマイナス17%になった所で本日気持ちよくオサラバしました。高い報酬にこの結果、日本一のソムリエさんでした。お疲れ様でしたー。

Yahoo!ファイナンス

そしてこの一週間で170円下がった。。

過去最低を更新。

Yahoo!ファイナンス

昨日全て売りました。約2年間持ち続けましたが、ある経済系のラジオ番組のあるアナリストのコメントを聞いて全て売却しました。損失は約50万円でしたが、このファンドの運用のそもそも論が投資者とのうたい文句を維持できない状態であることは明確ですので、今後の期待は全く持てないと判断して売却しました。このファンドが今後どうなるかわかりませんが今は気持ちが楽になりました。

Yahoo!ファイナンス

今ちょっとずつ解約してるけど、額増やした時に限って約定日に基準価額数十円下がったり、逆にちょっと様子見で売却注文してなかった日に限って数十円上がったりで、ものの見事にタイミングを外している。まあ多少の損は気にせずにちょっとずつ解約続けたいと思う。

Yahoo!ファイナンス

うん、また暴落。ダメだこりゃ。もう10,500円なんて夢のまた夢か…。

Yahoo!ファイナンス

日経とか

こんなに調子いいのに

まだ落ちるの?

解約している人が続出していますね。ここ10年は度重なる金融緩和でアベノミクス、米国のコロナバブルがありました。年率1%に満たない運用は投資信託失格とも言える水準でしょう・・・。

手数料加味すると毎年マイナスを出しているわけですから、精神的にも辛いですよね。

守る運用も守りすぎては仕方ないです。

投資のソムリエの見通し!2024年以降も保有継続すべきか?

結論、保有しない方がいいと思います。もう10年の運用実績データが出揃っていて、結果を出していないので、今から投資のソムリエを信頼して投資をする必要はないかと思います。

2024年も投資のソムリエの安定運用の方法では、むしろ原油価格も上昇し、FRBが利上げをまだまだ仄めかしているのでリスクが高いと思います。

株などリスク性資産で投資のソムリエがリターンを出しても、債券が売られることでリターンを低減させてしまっておりポートフォリオ戦略が裏目に出続けています。

筆者が投資先を選ぶ時は、長年の実績(最低でも10年ほど)と利回りがインデックスを超えるような商品です。

アクティブ投信なのですから、リスクが高い分リターンを求める必要があります。

でなければインデックスファンドでいいわけですから、簡単な論理です。

筆者は長年ヘッジファンドで運用し、結局アクティブ投信やインデックスファンドに乗り換えが必要ないまま10年以上が経過してしまいました。

新たな投資先を検討している方は、以下を参考にしてみてくださいね。