アクティビスト戦略というのは日本語では「物言う株主」として知られています。

「物言う株主」と聞けば、皆さんが思い浮かべるのは村上ファンドではないでしょうか?

株主に株式価値を引き上げるための提言を行なって能動的に株価を引き上げる手法です。株式会社は株主のものという当然の理を訴えたのですがヒールにされてしまいました。

しかし、あれから10年以上経過して彼の言っていたことが理解されはじめてきています。

本日はアクティビストファンドとして活躍するマネックスのマネックスアクティビストファンと、同じく筆者が投資しているアクティビストファンド「BMキャピタル」を比較しながらお伝えしていきたいと思います。

マネックスアクティビストファンドとは?

マネックスアクティビストファンドはマネックスの取締役会長である松本大氏の肝いりファンドとして運営されている投資信託です

マネックスアクティビストファンド流のアクティビスト投資

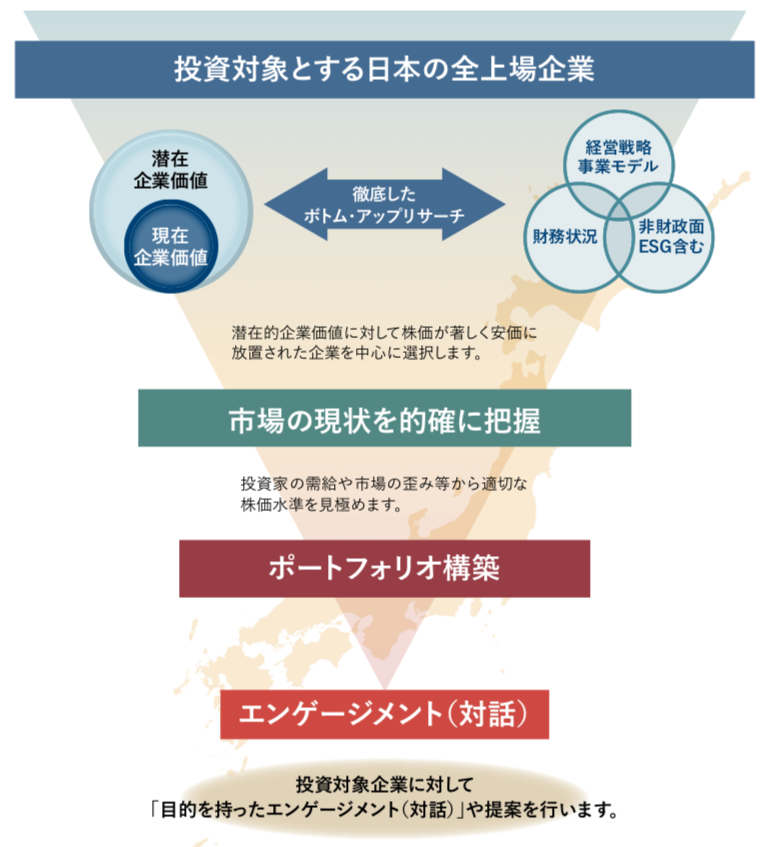

マネックスアクティビストファンドは通常の銘柄選定を行なった上で、更にエンゲージメントを行います。

エンゲージメントは日本語にすると対話です。目論見書では以下の通りエンゲージメントについて記載されています。

✔︎変革期を迎える日本企業を中心に、経営陣との信頼関係を構築し、信念をもって、多面的にエンゲージ メント(対話)を実施していきます。

✔︎株主価値の向上のみを目指すのではなく、企業価値の向上を促すような視点に立ち、中長期的・継続的 に投資家と企業にとって双方に利益となるような提案とエンゲージメント(対話)を行います。

✔︎投資対象企業とのエンゲージメント(対話)だけではなく、個人投資家への啓蒙や意見の吸 い上げを行ない、投資に関わる様々な立場の方々を巻き込んでオープンで総合的な活動を行います。参照:目論見書

このエンゲージメントの部分が「物言う株主」といわれる部分です。実際に最新の目論見書ではエンゲージメントについて以下の通り記載されています。

製造業A社のトップマネジメントと面談し、ガバナンスの高度化、具体的には、組織形態の高度化(監査役 会設置会社から指名委員会等設置会社への段階的な移行)および各事業部のトップにより構成される取締役会構成の是正について議論をしました。トップマネジメントとしても、課題意識を持っており、今後の検討事項 である旨のフィードバックを得ました。

参照:月次報告書

直接的な株式価値の追求だけでなくガバナンスを含めた長期的な企業価値向上を目指した取り組みをしていることがわかります。

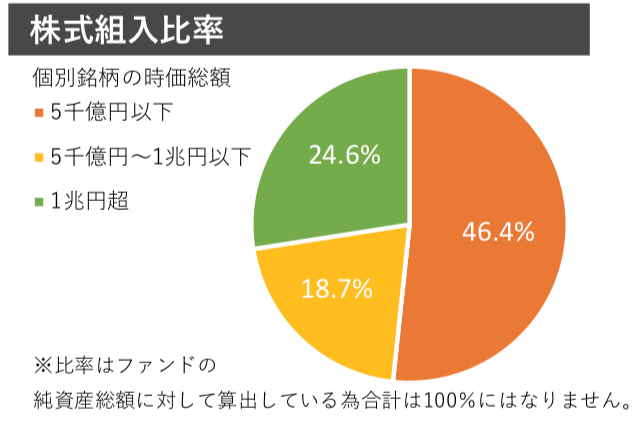

ただ組み入れ銘柄は基本的に大型株が中心となっています。

アクティビスト投資をするためには各企業の大株主になる必要があります。しかし、このような大型株に分散投資しているようでは影響力を持つことができません。

大株主になれないため企業に対して積極的に意見を言うことができないことでしょう。マネックスアクティビストファンドの時価総額は120億円です。

たとえ5000億円の1銘柄に集中投資したとしても2.4%にしかなりません。これでは企業に対して影響力を持てません。

この資金を更に大型株に分散投資しているのです。大株主になれないので「物言う株主」になることはできません。

BMキャピタルのアクティビスト投資

BMキャピタルのアクティビスト投資は直接的に株価を引き上げる提言を行う傾向にあります。BMキャピタルは株式価値を引き上げるために直接的な行動にでる傾向にあります。

例えば以下のような施策です。

✔︎売上を伸ばすための積極的な提言

✔︎費用を削減するためんの提言

✔︎自社株買や増配などの直接株価引き上げに資する資本政策

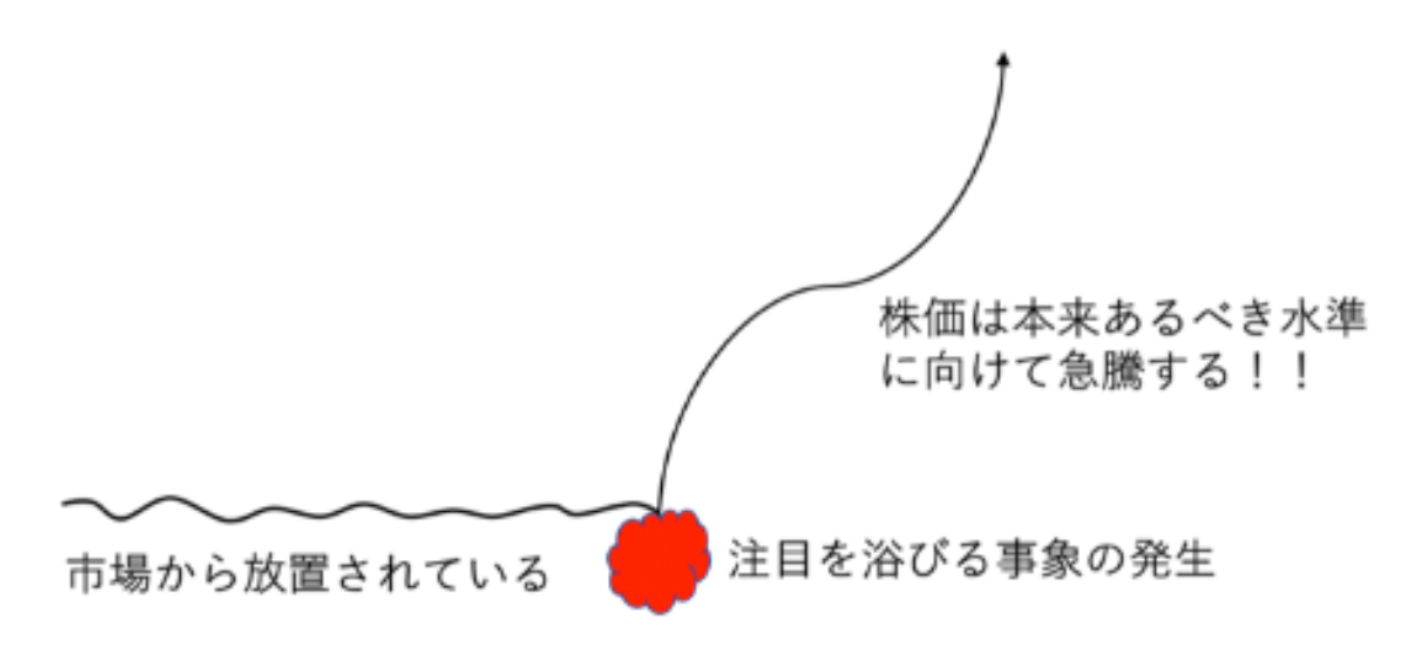

BMキャピタルが投資をするのは圧倒的に割安株です。逆にいうと市場から見放されている銘柄ととることもできます。

そして、このような銘柄は小型株に多く存在しています。実際、BMキャピタルは小型株の数銘柄に分散投資しています。そのため、1銘柄あたりの保有株比率は高くなります

結果的にマネックスアクティビストファンドよりも強めの要求を経営陣に対して要求することができるようになるのです。

市場から放置されている小型バリュー銘柄は市場からのスポットライトをあびさせるプレスリリースをだすことで株価は急激に上昇していきます。

実際に以下の銘柄で自社株買を働きかけて実現させ株価を引き上げた上で利益確定しています。

二つのアクティビストファンドのリターンの比較

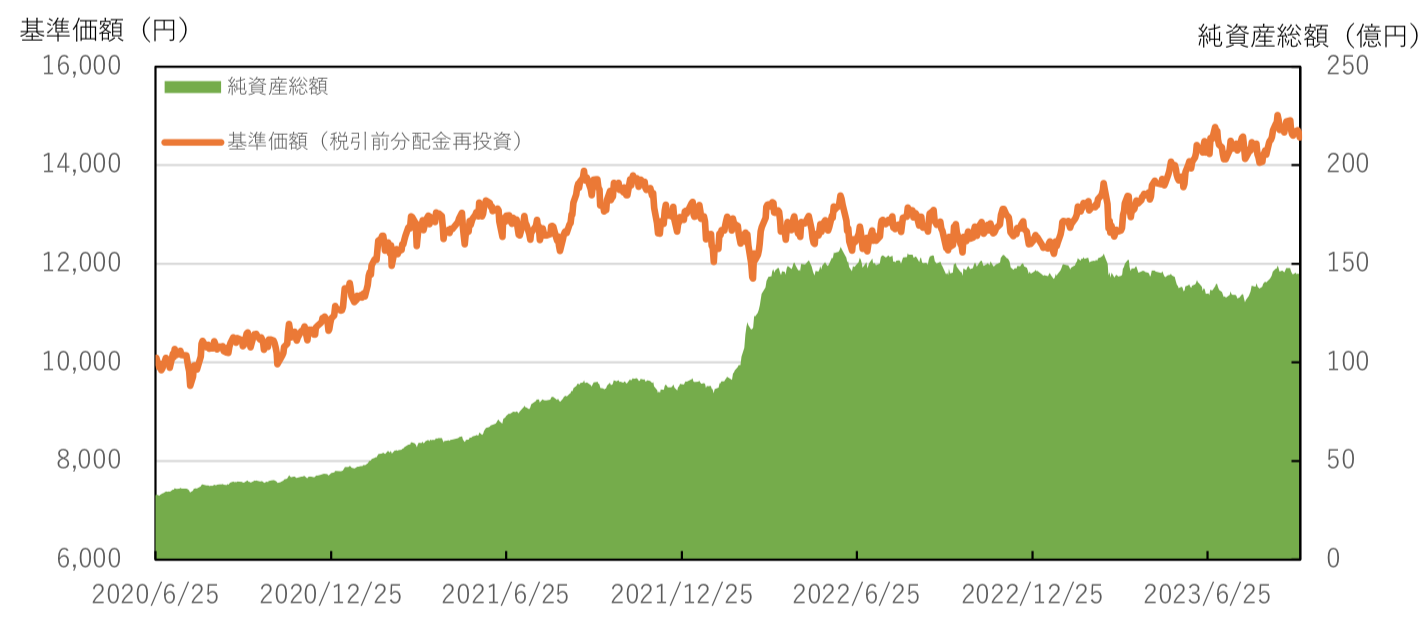

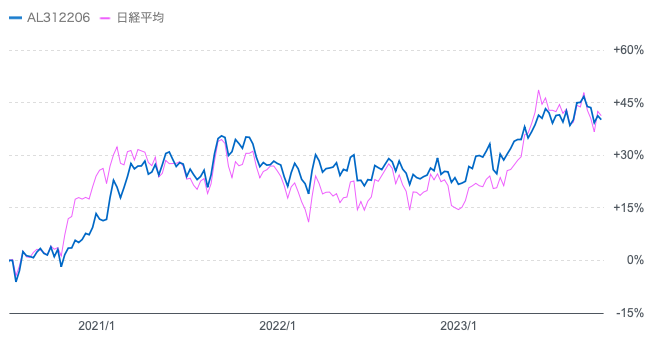

では肝心のリターンを比較していきたいと思います。以下はマネックスアクティビストファンドのリターンとなります。

コロナ相場後だったので、まだ十分な運用期間があるわけではありません。順調に資産は伸びていますが、コロナショック後は調子がよい相場だったので当然といえば当然ですね。

ただ気になるのは2021年3月からほとんど横ばいで推移していることです。日経平均と比較しても殆ど同じリターンとなっています。

一方のBMキャピタルは私募ファンドなのでネットでチャートを調べても出てきません。リターンとしては年率10%のリターンを継続して10年間平均で出しているということです。

更に特徴的なのは市場が下落局面でも資産価格の減少を免れている点ですね。本格的なバリュー株投資を行なっているので下落耐性が非常に高いのです。

口コミの比較

では口コミもみていきましょう。といっても結局はリターン次第なので口コミは副次的なものです。

まずはマネックスの松本大社長から自信をのぞかせるコメントが出ています。

マネックスアクティビストファンド。パフォーマンスいいです。NIPPOに関する少数株主利益保護についての主張も詳しく書いてます(月報)。日本の株式市場の未来にとって大切なことなんです!

とはいえ、先ほどお伝えした通り日経平均と同等のリターンですので、ポジショントークの側面が強いといえるでしょう。

あとは当然のことながら、筆者と同じ疑問を持っている方からの指摘がありました。アクティビストするにも資金が足りないですし、大型銘柄に投資しすぎなのですよね。

マネックスアクティビストファンドが保有してる銘柄が公開されてるとのことで見に行ったんだけど、時価総額兆円単位の銘柄を、純資産の総額が70億円のファンドが保有してアクティビストできるのかな・・・。1位にあるジャフコとかならできるんだろうけど。よさげな銘柄があったらイナゴします。

BMキャピタルの口コミについては以下でお伝えしていますので参考にしていただければと思います。

→ BMキャピタルの評判と口コミとは?SNSや掲示板や口コミサイトでのリアルな口コミを投資家目線で徹底解説!

まとめ

マネックスアクティビストファンドはアクティビストファンドを謳っていますが、ファンドの規模に対して大きな規模の銘柄に分散投資しています。

そのため、大株主になることはできず株価を引き上げるための積極的な提言を行うことができません。

一方のBMキャピタルは小型株に少ない分散をおこなっているので大きなポーションを保有し大株主になっています。

結果として自社株買などの提案を行うことができる真のアクティビストファンドということができます。

→【BMキャピタル】評判の和製ヘッジファンド「BM CAPITAL」の運用実績や口コミを含めて徹底評価!