日本国内には独立系の投資信託が数多く存在しています。「ひふみ投信」「セゾン投信」「鎌倉投信」などが存在していますが、「さわかみ投信」もその一つです。

- 本日は「さわかみ投信」というのはどのようなファンドなのか?

- 運用成績はどうなっているのか?

- 投資妙味はあるのか?

という点を中心に紐解いていきたいと思います。

「さわかみ投信」はどのようなファンド?

まず「さわかみ投信」がどのようなファンドなのかを紐解いていきます。

独立系投資信託として運営

通常の投資信託は運用をする会社と、販売をする会社は異なります。

しかし、「さわかみ投信」は独立系投資信託として運用から販売まで一貫して担っています。

これは直接自身の手で顧客に販売したいという理念に基づいています。「さわかみ投信」は顧客と二人三脚が必要不可欠という気持ちを持って運営しているのです。

「さわかみ投信」は独立系投信の先駆けとして1996年より運営を開始しており、現在はご子息の澤上龍氏がCEOとして経営を引き継いでいます。

「さわかみ投信」の運用方針

ファンドに投資する際に重要なのが運用方針です。以下、目論見書に記載されている内容です。

運用にあたっては、経済の大きなうねりをとらえて先取り投資することを基本とし、その時点で 最も割安と考えられる投資対象に資産を集中配分します。その投資対象資産の中で、将来価値か ら考えて市場価値が割安と考えられる銘柄に選別投資し、割安が解消するまで持続保有する「バ イ ・ アンド ・ ホールド型」の長期投資を基本とします。 短期的な成績向上を狙うような無理な投資はしませんが、必要と考えるリスクは敢然と取ります。 また、長期的な運用成果を向上させるために、株主総会での議決権行使なども積極的に行ってい きます。

参照:さわかみ投信

要は運用手法はバリュー株投資ということです。

バリュー株に投資を行い、長期投資を行うことで長期的な利益を狙うというファンドだということです。

さわかみ投信の構成上位銘柄

因みに以下は2023年7末時点での構成上位銘柄です組入銘柄は126となっており、かなり分散されていると言えます。

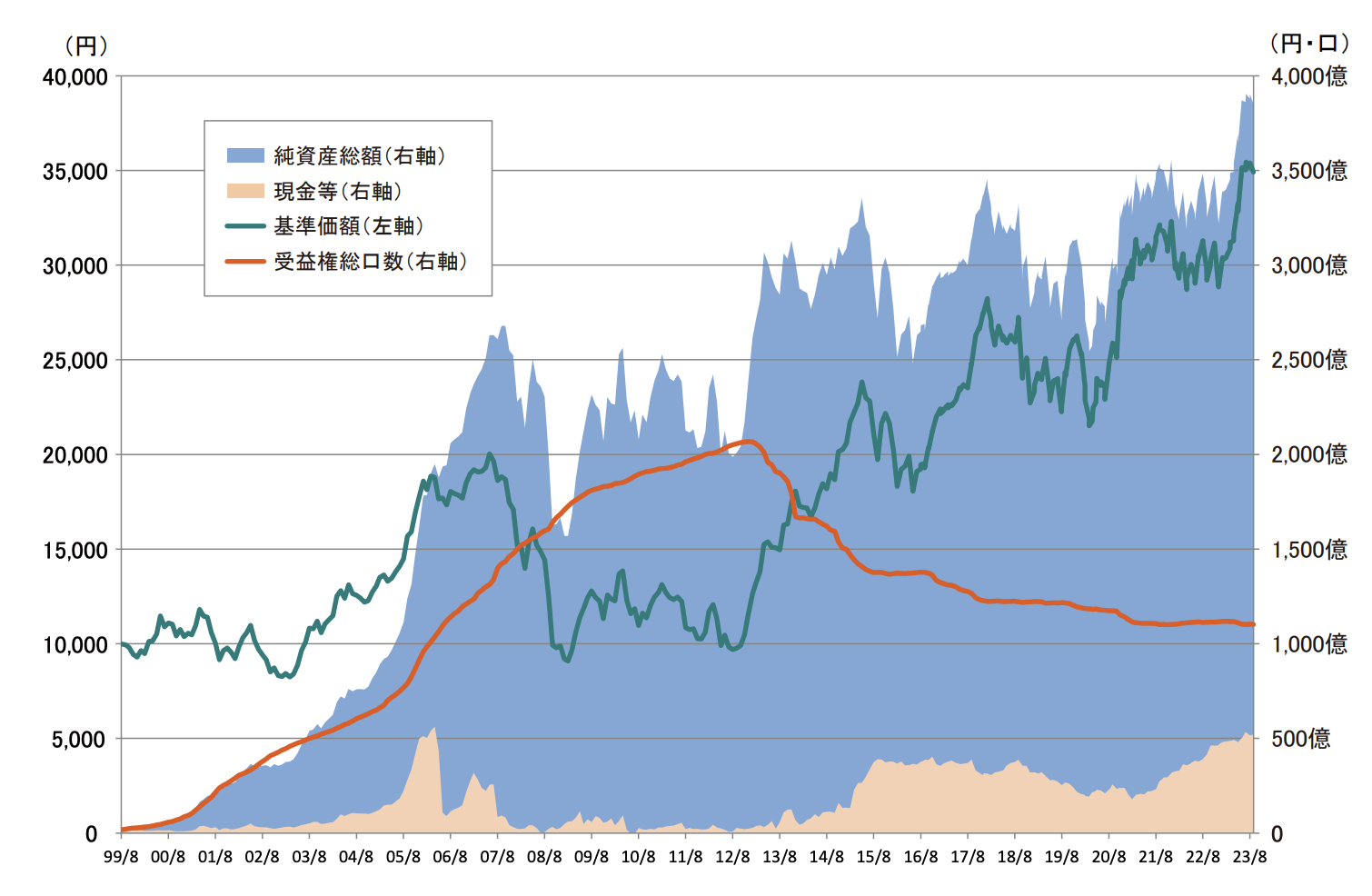

過去からの推移は以下となります。

| 2023年7月 | 2023年2月 | 2021年4月 | 2020年9月 | |

| 1 | ダイキン工業 | ダイキン工業 | 日本電産 | 日本電産 |

| 2 | 信越化学工業 | 信越化学工業 | ダイキン工業 | ダイキン工業 |

| 3 | ディスコ | 浜松ホトニクス | 信越化学 | テルモ |

| 4 | ブリヂストン | ブリジストン | 浜松ホトニクス | 花王 |

| 5 | 浜松ホトニクス | テルモ | TOTO | 信越化学工業 |

| 6 | テルモ | トヨタ自動車 | ブリジストン | 浜松ホトニクス |

| 7 | トヨタ自動車 | 日本電産 | テルモ | ブリヂストン |

| 8 | ニデック | TOTO | 花王 | TOTO |

| 9 | INPEX | ディスコ | トヨタ自動車 | トヨタ自動車 |

| 10 | TOTO | セブン&アイ・ホールディングス | 三浦工業 | 三浦工業 |

| 11 | 花王 | デンソー | デンソー | 朝日インテック |

| 12 | セブン&アイ・ホールディングス | 花王 | ディスコ | ディスコ |

| 13 | 三井物産 | INPEX | 国際石油開発帝石 | デンソー |

| 14 | デンソー | 三井物産 | セブン&アイ・ホールディングス | 国際石油開発帝石 |

| 15 | 本田技研工業 | 本田技研工業 | 朝日インテック | セブン&アイ・ホールディングス |

| 16 | キッコーマン | 日本特殊陶業 | キッコーマン | 本田技研工業 |

| 17 | 日立製作所 | HOYA | 旭化成 | マニー |

| 18 | HOYA | SMC | 本田技研 | HOYA |

| 19 | 三菱商事 | 三浦工業 | 三井物産 | キッコーマン |

| 20 | 日本特殊陶業 | キッコーマン | HOYA | SMC |

上記見ていただければわかる通り、投資方針通りしっかりと長期保有していますね。銘柄の顔ぶれは殆ど変わっていません。大型の伝統的な日本企業を選好しているのが見て取れますね。

安定運用を心がけていることがよくわかりますが、実際のリターンが低すぎてもそれは問題なので、後続で見ていきましょう。

「さわかみ投信」の配当と手数料

「さわかみ投信」は配当はその都度、考えるとしていますが現状一度も拠出したことはありません。

別に配当金を出すことだけが正解ではないので、筆者としては問題とは捉えていません。

毎月配当型投信で元本から切り崩しているような悪質なものもあることを考えるとむしろ良心的です。

また、手数料は購入手数料は発生しないのですが、年率1.1%の信託手数料が発生します。アクティブ型の投信としては一般的な水準ということができるでしょう。

「さわかみ投信」の運用成績(=リターン)は軟調

さわかみ投信は運用報告書をだしているのですが、最新版でも一年前のものなので参考にすることはできません。

「さわかみ投信」単体のリターン

以下は「さわかみ投信」の価格チャートです。

2012年から2017年までは順調に株価を上昇させましたが、その後停滞していました。パンデミック後の世界的な株高を受けて株価を上昇させ、現在は円安の波に乗って上昇していますが、殆ど日経平均と同じ動きとなっています。

これは銘柄選定の良し悪しではなく、実は日本円の毀損が「リターンを出しているように見える」だけなのですよね・・・。

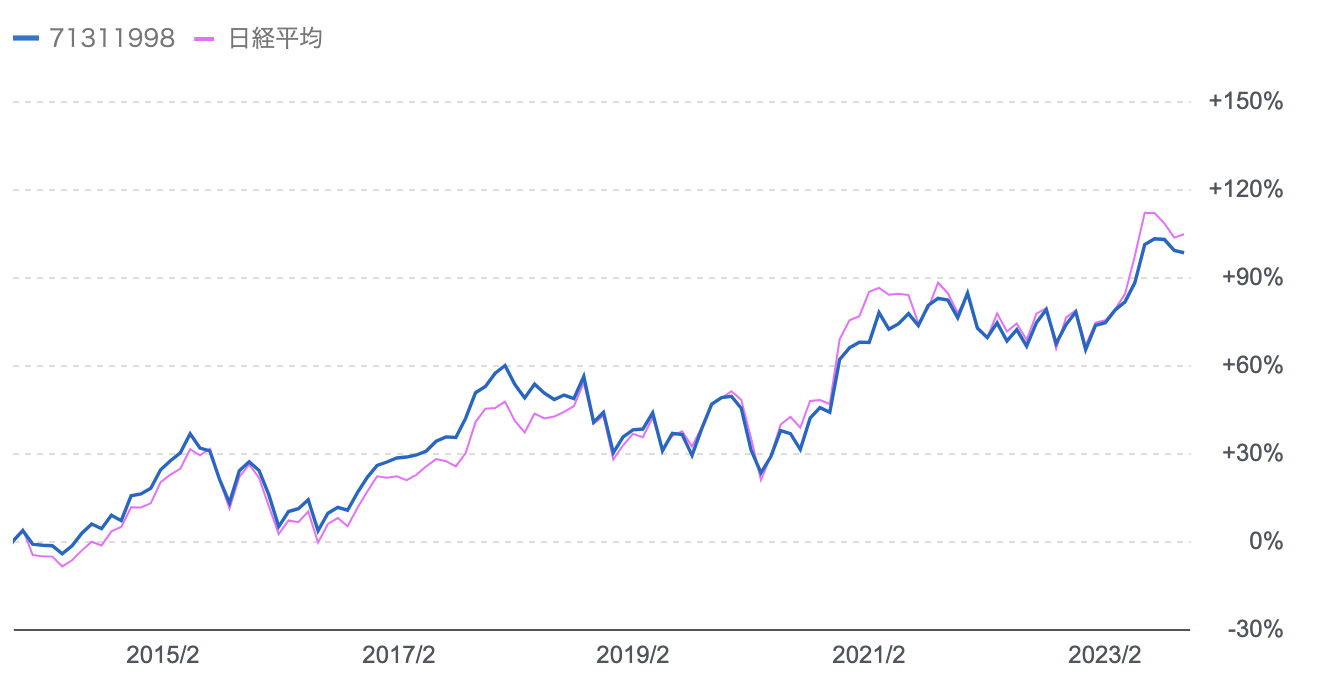

日経平均株価とほぼ同じ動き

「さわかみ投信」はアクティブファンドです。アクティブファンドを見る上で重要なのは、日経平均やTOPIXなどのインデックスと比較した成績です。

青:さわかみ投信

赤:日経平均株価

ほぼ日経平均と同様のリターンとなっていますね。もはや負けています。そして重要なのは日経平均も配当金を拠出していることです。配当金を加味しても日経平均の方が優秀な成績となります。さわかみ投信は配当金をだしていませんからね。

さらに、先ほど申し上げた手数料1.1%を加味するとリターンは更に低くなってしまいますね。アクティブ型の投資信託として優秀とはいえない結果といえるでしょう。

完全に指数に負けています。

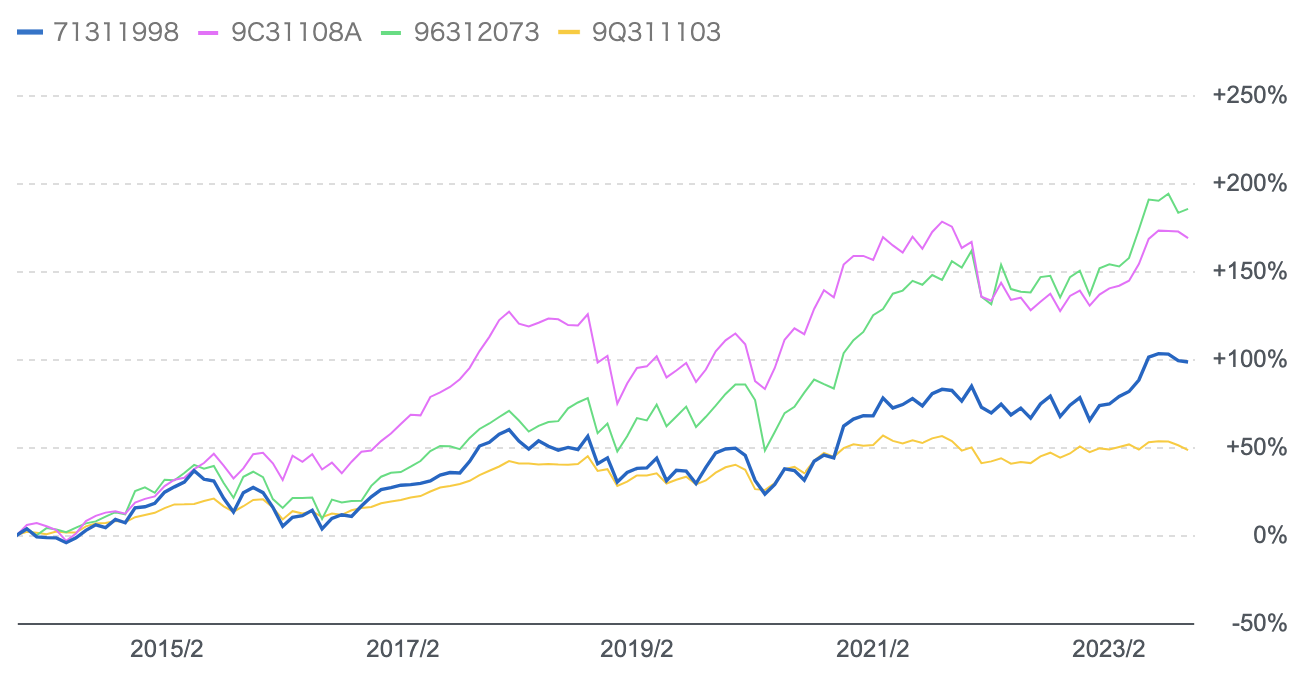

「ひふみ投信」「セゾン投信」「鎌倉投信」の運用成績(=リターン)と比較

日経平均やTOPIXだけでなく他の平均株価とも比較していきましょう。

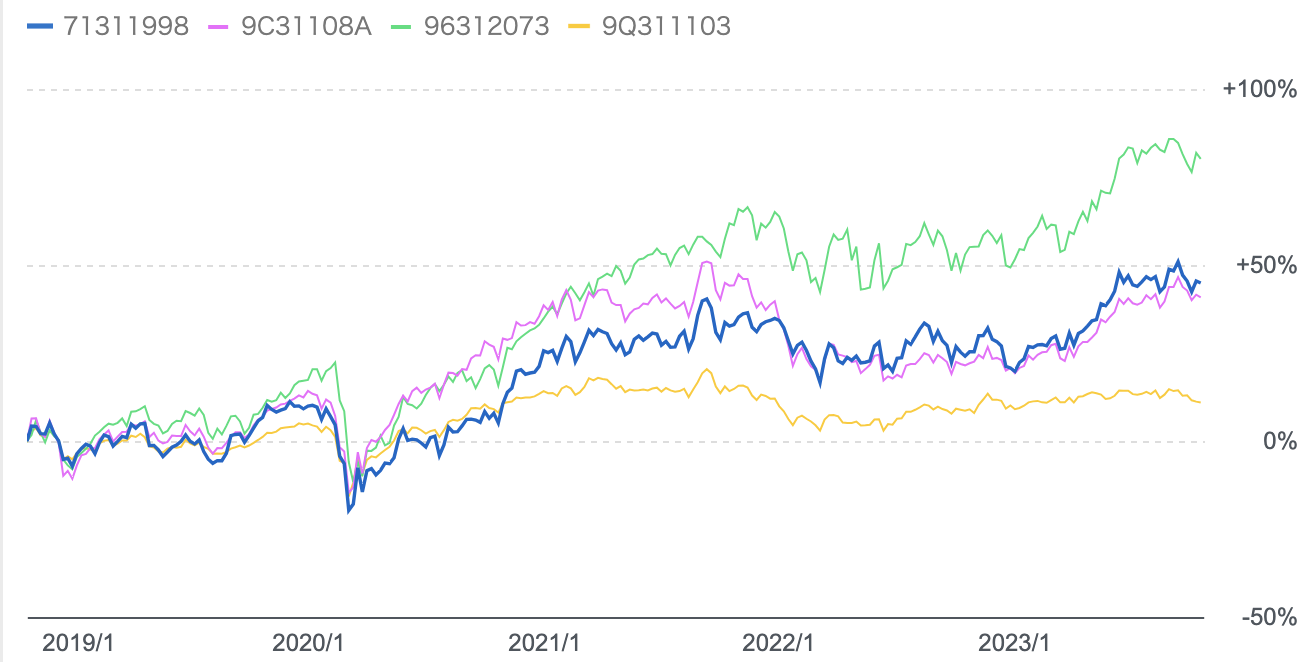

青:さわかみ投信

赤:ひふみ投信

緑:セゾン投信

黄:結い2101(鎌倉投信)

ひふみ投信とセゾン投信に比べて、さわかみ投信と鎌倉投信は大幅に劣後していますね。成績から見ると、あまり「さわかみ投信」に投資する妙味はないように思えます。

関連

ただ、上記のように10年のリターンだとひふみ投信が圧倒した成績をだしていますが、過去5年でみるとまた見え方が違ってきます。

青:さわかみ投信

赤:ひふみ投信

緑:セゾン投信

黄:結い2101(鎌倉投信)

いずれにしても「ひふみ投信」や「セゾン投信」の方が成績はよいですが、セゾンが頭一つ抜け、ひふみとさわかみファンドは同じような動きをしています。

そしてリターンの差も殆どなくなっています。相場下落の影響をダイレクトに受けるファンドということがいえますね。

今後の見通しとは?売り時と考える理由とは?

重要なのは今後の見通しです。さきほどみた通り、さわかみファンドは日経平均とほぼ同じ動きなので日経平均の見通しをたてることになります。

日経平均は今後以下の要因で厳しい展開が想定されています。

- 日銀が政策変更を行う可能性がある

- 世界的な景気後退が見込まれている

アベノミクス以降日本株が堅調だったのは日銀が大規模な金融緩和を実施したためです。2022年以降インフレが発生し世界中の中央銀行が金利を引き上げ資金を引き締めている中、日本は金融緩和を実施し続けました。

そのため比較的日本株は他の世界株が下落する中で耐えてきました。

しかし、既にインフレ率が4%を超えてきて流石に日銀も動かざるを得ない状況となっています。日銀が金融引き締めに転じたら日経平均は下落していくことになります。

また、世界中でインフレするなか2022年から金融引き締めを実施した結果、世界的な景気後退となる可能性が高くなっていきます。

景気後退となると企業業績が悪化しまうので当然世界的にリスクオフで株価は下落するので、日本の株式市場も巻き込まれることになります。

現状から「さわかみファンド」に投資するのはあまり魅力的ではありません。

独立系投信よりおすすめのファンドとは?

先ほどお伝えした通り、どの独立系投信も同じような動きとなっています。

ひふみ投信も、まだファンドの規模が小さかった時は超小型株投資で大きなリターンをあげて他のファンドの追随を許しませんでした。

しかし、カンブリア宮殿で取り上げられ、人気となってしまったことで資金があつまり得意とする超小型株投資を行えず、殆どが大型株で構成されるポートフォリオとなっています。

結果として日経平均と同じような値動きをするようになってしまったのです。

筆者としては手数料を考えると、独立系投信に投資するよりも指数連動の投信かETFに投資した方が良いと考えています。

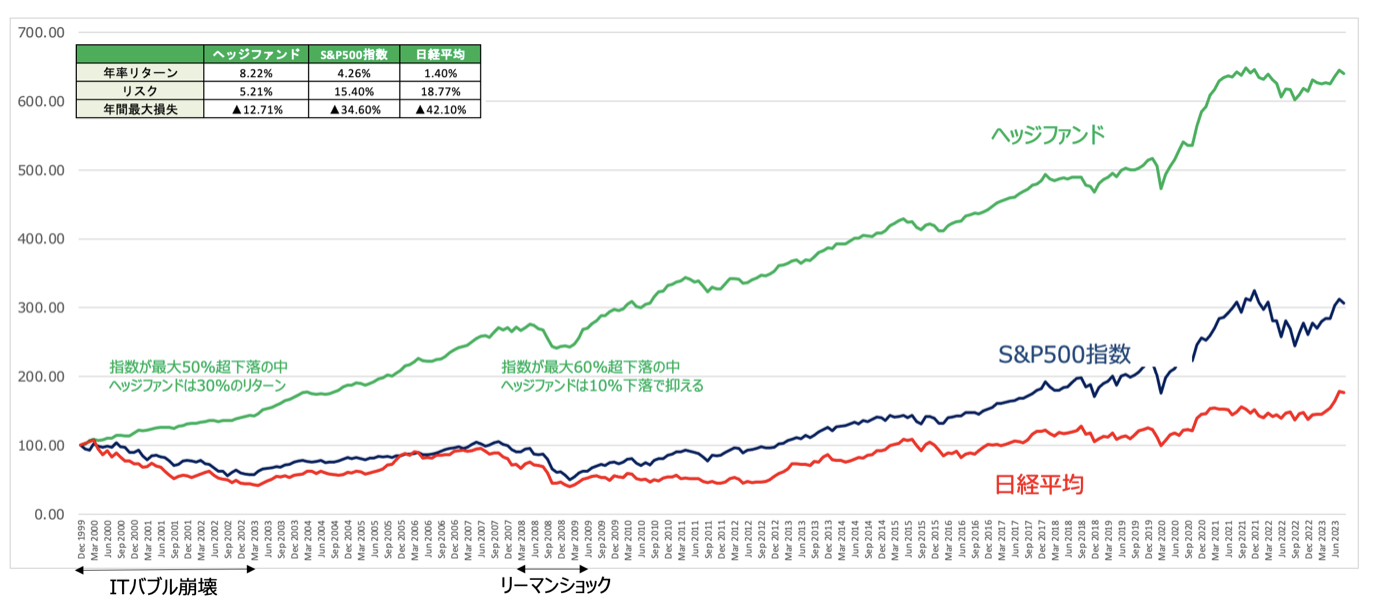

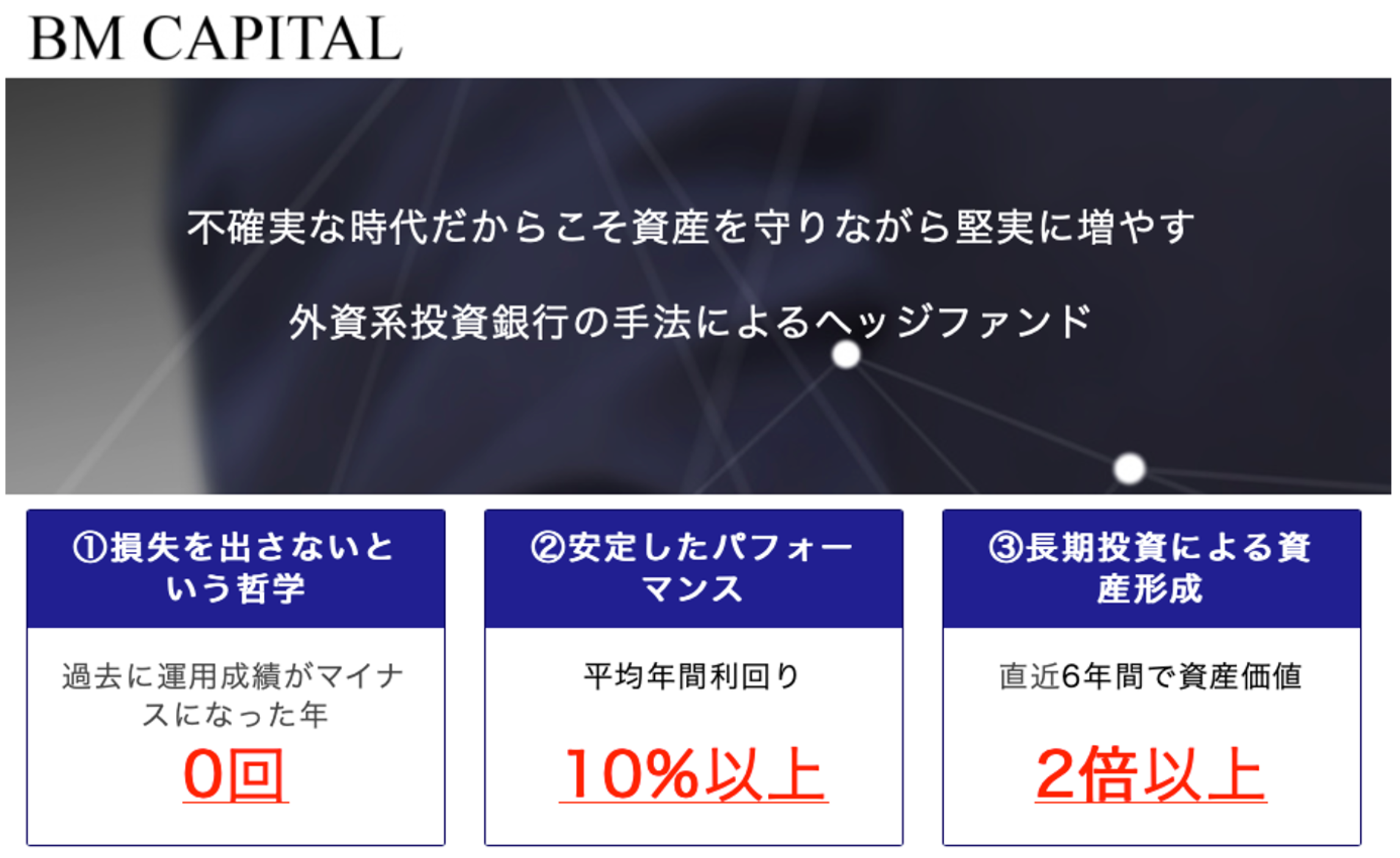

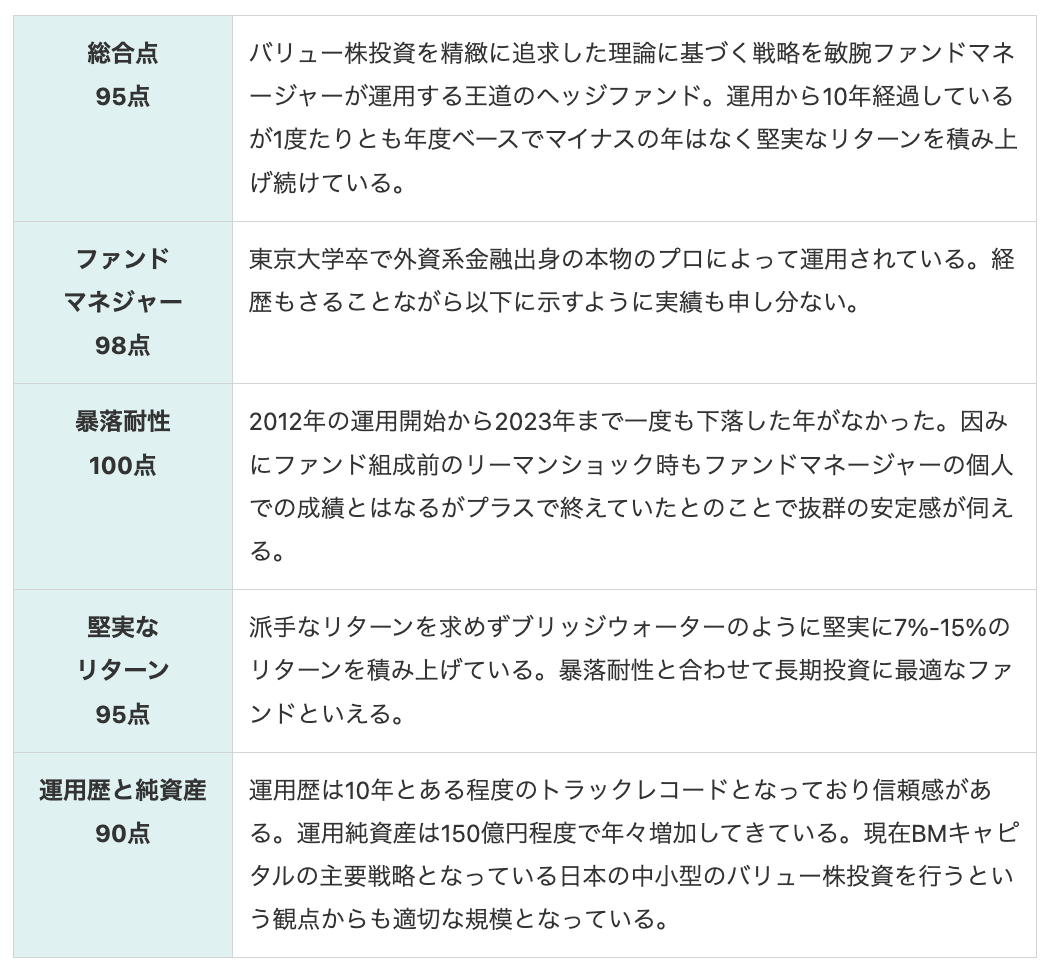

そんな中、筆者はまさに昔のひふみ投信のように超小型割安優良銘柄に投資し、高いリターンを狙いながら相場に連動しないBMキャピタルというファンドに投資しています。

BMキャピタルはヘッジファンドです。ヘッジファンドは日経平均がマイナスのリターンをだしながらも安定したリターンを出すことで注目されている投資先です。

実際、BMキャピタルは相場が下落する局面でも創設以来過去10年間1度も下落することなく安定的に資産を増やしてきてくれています。

以下で詳しくお伝えしていますので参考にしていただければと思います。