投資の世界もグローバル化が進んでいるということもあり、日本以外の株式への投資に興味を持つ方も年々増えてきています。

そんな中、農林中金から米国に上場している企業への長期投資を行うファンドとして「農林中金<パートナーズ>長期厳選投資おおぶね」(以後:おおぶね)」が評判を集めています。

今回の記事では、投資信託「おおぶね」についてファンドの内容や、成績を含めて評価していきたいと思います。

【定期更新】2024年!今買うべき一番儲かる投信は?これから上がる安全な投資信託銘柄をランキング形式で紹介!

農林中金の「おおぶね」はどんな投資信託?

まず、農林中金が投資信託を運用??

と疑問に思われた方がいらっしゃると思いますが、農林中金は莫大な資金で事業として投資を行なっている機関投資家としての側面が強い会社なのです。

それでは、農林中金が運用している「おおぶね」の実態について紐解いていきたいと思います。

「おおぶね」の投資対象は米国株

「おおぶね」が投資対象としているのは米国の上場企業です。

その中で銘柄を厳選して市場平均よりプラスのリターンを狙うアクティブ型の投資信託です。以下が目論見書の内容です。

1.圧倒的な競争力を有する企業への長期厳選投資により投資信託財産の中長期的成長を目指す アクティブファンドです。

2.米国の上場株式を主要投資対象とします。

3.徹底した深い海外企業調査を通じて、1付加価値の高い産業、2圧倒的な競争優位性、3長期的な潮流の3つの基準を満たす「構造的に強靭な企業®」に長期厳選投資を行います。

4.組入外貨建資産については、原則として為替変動リスクを回避するための為替ヘッジは行いません。

米国株は短期的には暴落を幾度となく経験していますが、長期的には右肩上がりに上昇してきています。

以下は過去200年の米国の代表的な指数であるS&P500指数の値動きです。

世界大恐慌の時に大きな打撃を受けていますが、長期的には右肩上がりですね。長年の緩和の結果が出ています(ドーピング状態)。

2022年以降は大きく下落しており、一時的な反発はあるもそろそろ息切れで、インデックス神話は崩れ去る可能性を秘めてはいます。

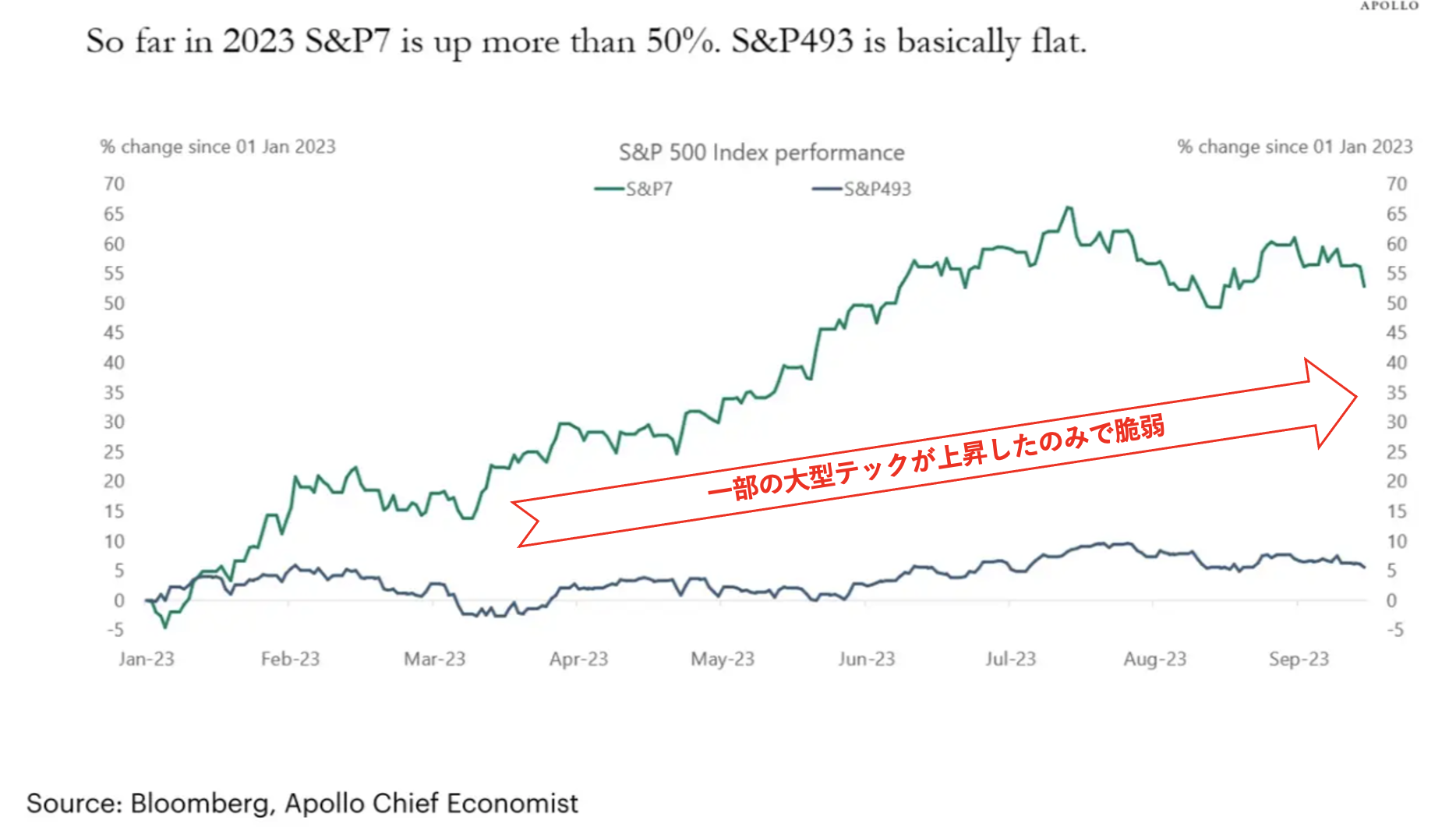

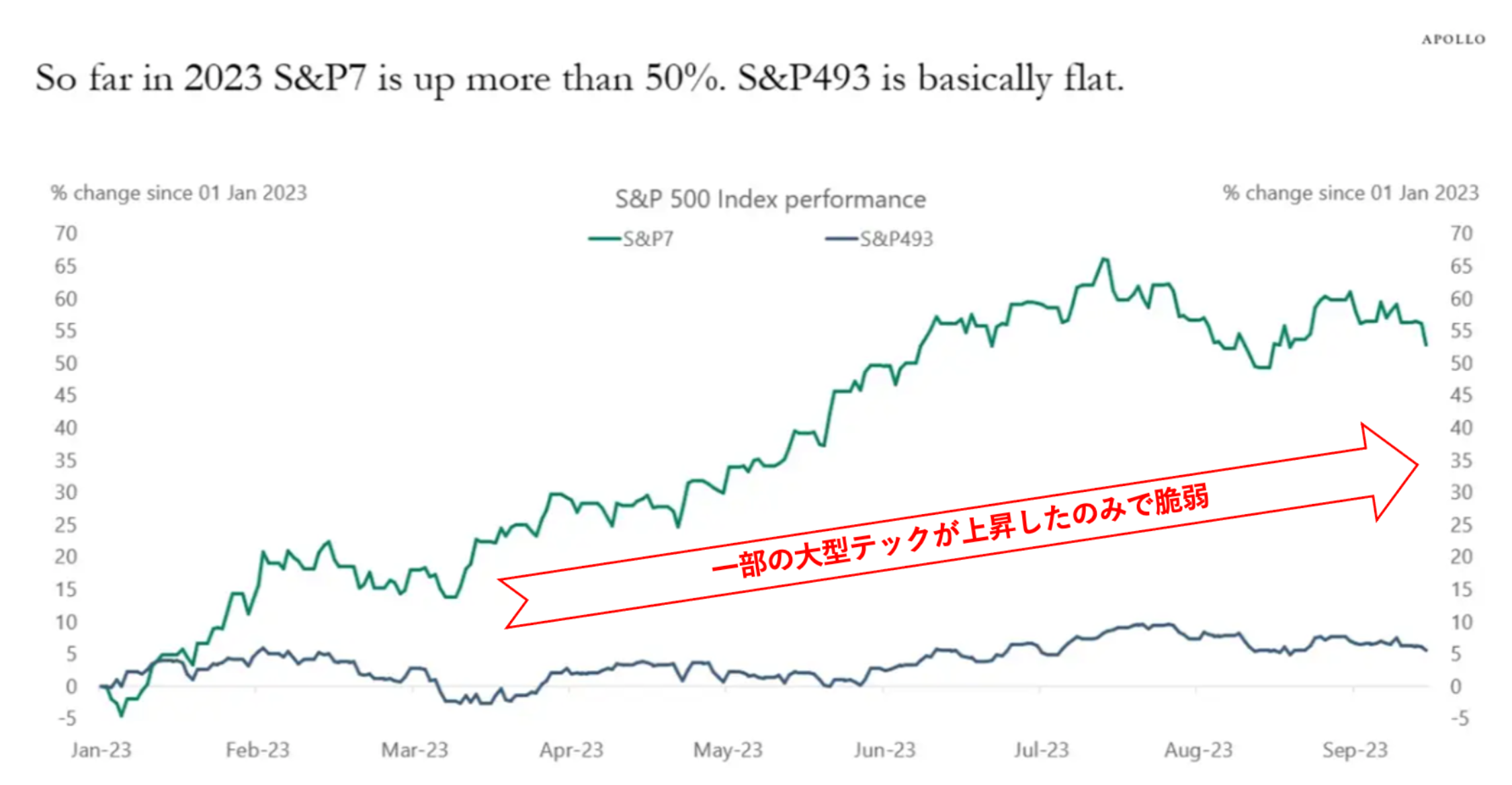

AIブームでの反発は起きていますが、大型テックのみに資金流入が集中しており、いつ崩れてもおかしくない相場付きです。

大型テック企業7社のみが上昇

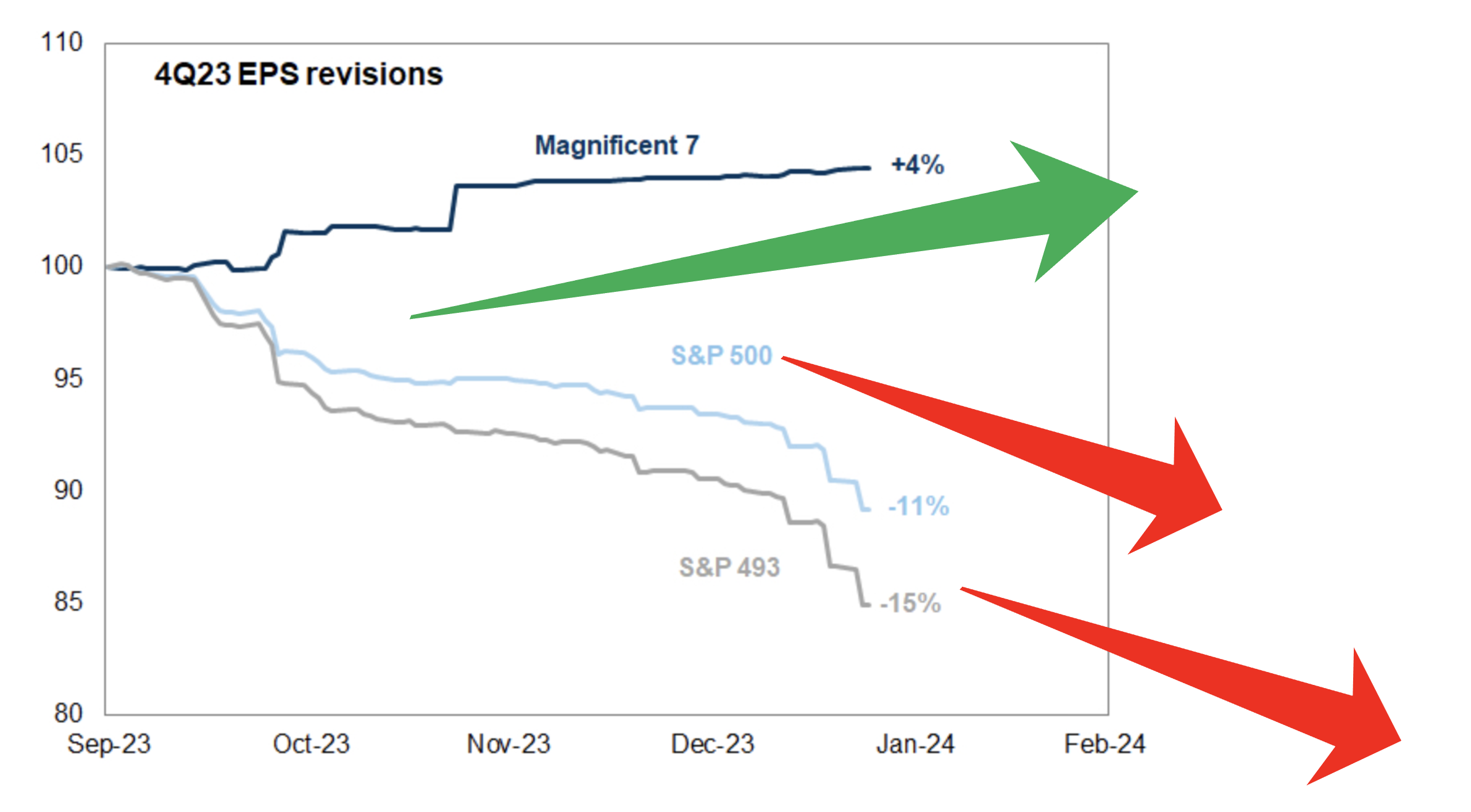

M7のみEPS成長

「おおぶね」の構成上位銘柄

では実際に「おおぶね」はどのような銘柄に投資しているのでしょうか?

2024年1末時点での構成上位銘柄をご覧ください。組入銘柄は28銘柄で上位10銘柄で52.2%という水準になっています。つまり過度に特定の銘柄に偏った投資を行なっていないということが言えませすね。

| 順位 | 銘柄 | 業種/セクター | 組入比率 |

| 1 | COSTCO WHOLESALE CORP | 生活必需品 | 7.00% |

| 2 | AMPHENOL CORP-CL A | 情報技術 | 6.40% |

| 3 | TEXAS INSTRUMENTS INC | 情報技術 | 5.80% |

| 4 | VISA INC-CLASS A SHARES | 情報技術 | 5.40% |

| 5 | S&P GLOBAL INC | 金融 | 5.40% |

| 6 | MCCORMICK & COMPANY | 生活必需品 | 4.10% |

| 7 | THE WALT DISNEY CO. | コミュニケーション・サービス | 4.00% |

| 8 | JACK HENRY & ASSOCIATES INC | 金融 | 4.00% |

| 9 | CHURCH & DWIGHT CO INC | 生活必需品 | 3.90% |

| 10 | TJX COMPANIES INC | 一般消費財・サービス | 3.90% |

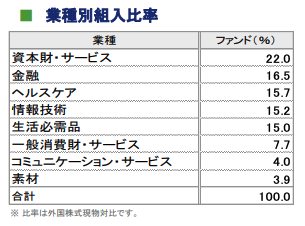

今の米国株は高金利なので、ハイテクには大逆風の時代ですが、以下の通り情報技術セクターが多くを占めているのは筆者としては疑問視しています。

業種別比率

2023年はAIブームでハイテクが上昇したように見えますが、蓋を開けてみればGAFAM+TSLAとNVDAしか上昇していなかったのです。半導体セクターでさえ、Nvidiaに資金が集中しただけであり、非常に脆い相場付きをしています。現在はチキンレースの様相です。

2024年以降は利下げが検討されておりますが、インフレ再燃の可能性もあり、このまま中々利下げができない状況が続く、想像以上に強い不況が来る可能性も否めません。

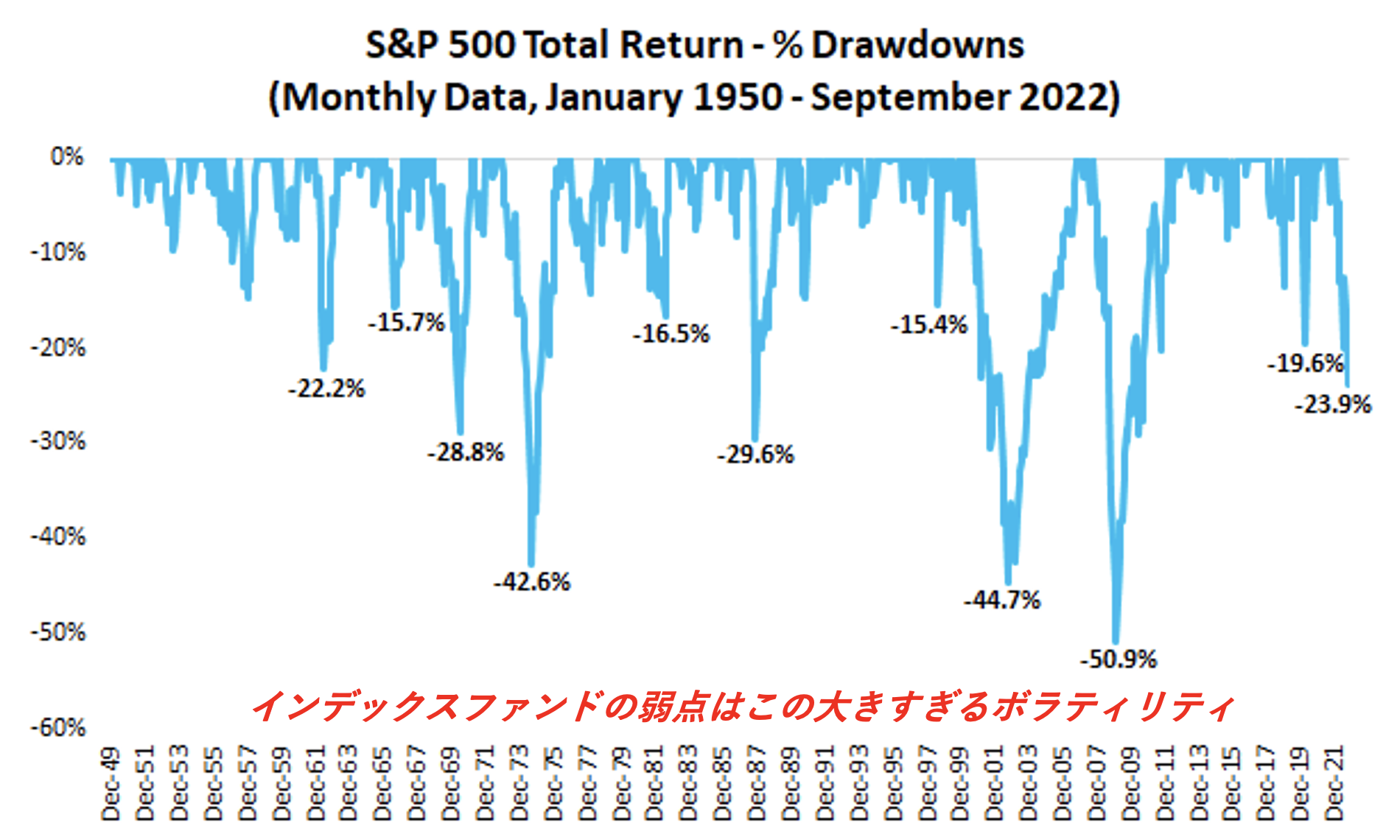

多くの人が投資しているインデックスファンドはいつの時代も、予期せぬ不況到来で大きな暴落が訪れており、インフレが再燃する機運が高くなっている現在は非常に危険水域にいるとも言えます。

インデックスファンド暴落の歴史

「おおぶね」の手数料

「おおぶね」は売買手数料が2.2%(税込)で信託報酬は年率0.99%(税込)となります。

アクティブ型の投資信託の中では比較的低い信託報酬率となります。

「おおぶね」の成績とは?

では肝心の「おおぶね」の成績について見ていきましょう。

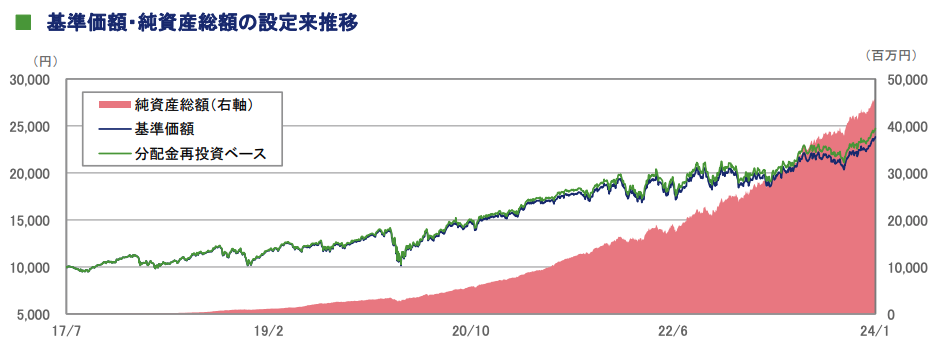

「おおぶね」単体の成績

まずは「おおぶね」単体の成績について確認していきましょう。2017年7月の運用開始以降基準価格は約6年で2.3倍程度に成長しています。

分配金再投資ベースというのは、分配金を拠出しなかった場合の基準価格です。実際には以下の通り年率0.5%-0.7%の分配金を拠出しています。

| 決算日 | 分配金 |

| 2018/6/20 | 50円 |

| 2019/6/20 | 70円 |

| 2020/6/20 | 90円 |

| 2021/6/21 | 110円 |

| 2022/6/20 | 60円 |

| 2023/6/20 | 200 |

| 合計分配金 | 580円 |

配当金が拠出されると20%の税金が自動的に課されるので、再投資する際には拠出された配当金より低い金額となります。

上記の配当金再投資ベースの数値は、税金を差し引かれる前のベースで計算されています。そのため、実際は緑と青の間の成績となります。

米国株指数と比べて成績は優秀?

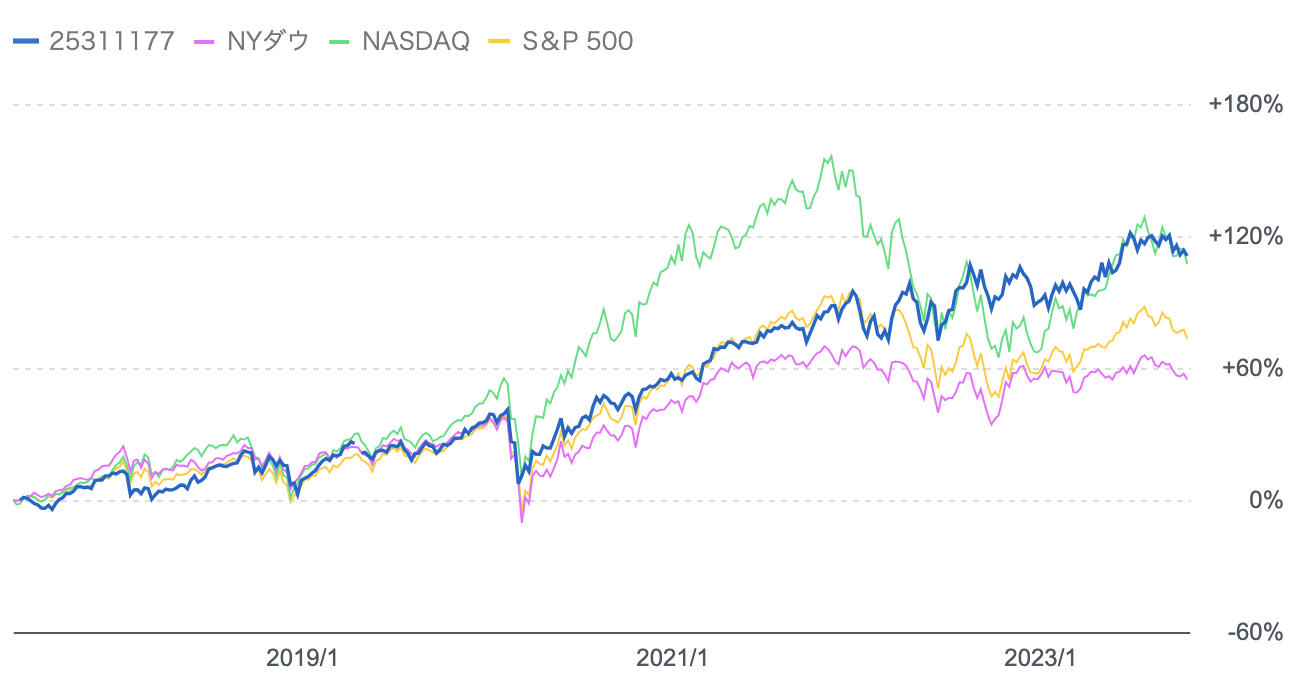

以下は「おおぶね」と他の米国株指数のパフォーマンスの比較です。

青:おおぶね

赤:NYダウ:古参の大型30銘柄の平均株価指数

黄:S&P500:S&P者が選ぶ500銘柄の時価総額加重平均指数

緑:ナスダック:ハイテク銘柄を多く含むナスダック市場上場の時価総額加重平均指数

ダウ平均やS&P500指数をオーバーオパフォームしており、アクティブ型投資信託としては面目躍如といったところですね。とはいえ円安効果もとても大きいので、実際はインデックスに連動しているくらいに考えておけば良さそうです。この時代にアメリカに投資をしたという運の良さが際立ちます。

2020年以降テックバブルが勃発したので、流石にナスダックと同等なのは致し方ありませんが、今のポートフォリオを見るとハイテク比率が少ないことは気がかりといえますね。なんせ高金利なので、どう考えても不利なポートフォリオです。

「おおぶね」は指数には勝っているものの、殆ど指数と同様の動きをしており株式市場が暴落する時は暴落するという性質を持っています。

また、確かに指数をオーバーパフォームしているとはいえ、殆ど同様の成績となっていることから、敢えて手数料を払って投資する妙味はあるのか?

と問われれば筆者としては微妙ですね。筆者であればどんな局面でも堅実にリターンを出せるファンドを選択肢、本業に全力投球するのがベストなライフスタイルと信じていますので、ボラティリティの激しいおおぶねを選ぶ気にはどうしてもなれません。

【定期更新】2024年!今買うべき一番儲かる投信は?これから上がる安全な投資信託銘柄をランキング形式で紹介!

まとめ

「おおぶね」は米国の厳選銘柄に投資して長期的な資産形成を狙うアクティブ型の投資信託です。手数料はアクティブ型投信の中では比較的安く、成績もダウ平均やS&P500指数をオーバーパフォームしておりアクティブ型投信として面目は保っています。

とはいえ、僅かなオーバーパフォームであることと、株式市場暴落局面では暴落する性質があり投資家としては敢えて「おおぶね」を選択するインセンティブは乏しいかなと考えています。

暴落に強く安定的に資産を形成していく長期投資向けファンドについては以下ランキング形式で纏めていますので参考にしていただければと思います。