深刻化する温暖化に対応するために世界中で温室効果ガスの削減の機運が高まっています。

この機運の高まりをうけて「カーボンニュートラル」という考え方が浸透してきています。

カーボンニュートラルとは排出した温室効果ガスと森林やカーボンリサイクルなどで吸収して全体として温室効果ガスの削減量をゼロにしようという施策です。

今回、分析するのはカーボンニュートラルに資する事業を行なっている企業に投資するイノベーティブ・カーボンニュートラル戦略ファンドです。

以前、同様のカーボンニュートラルファンドについて分析していますので参考にしていただければと思います。

→ カーボンニュートラルをテーマとした投資信託「脱炭素ジャパン」を評判と今後の見通しを含めて徹底評価!おすすめできる?

カーボンニュートラルの動きは活発化している

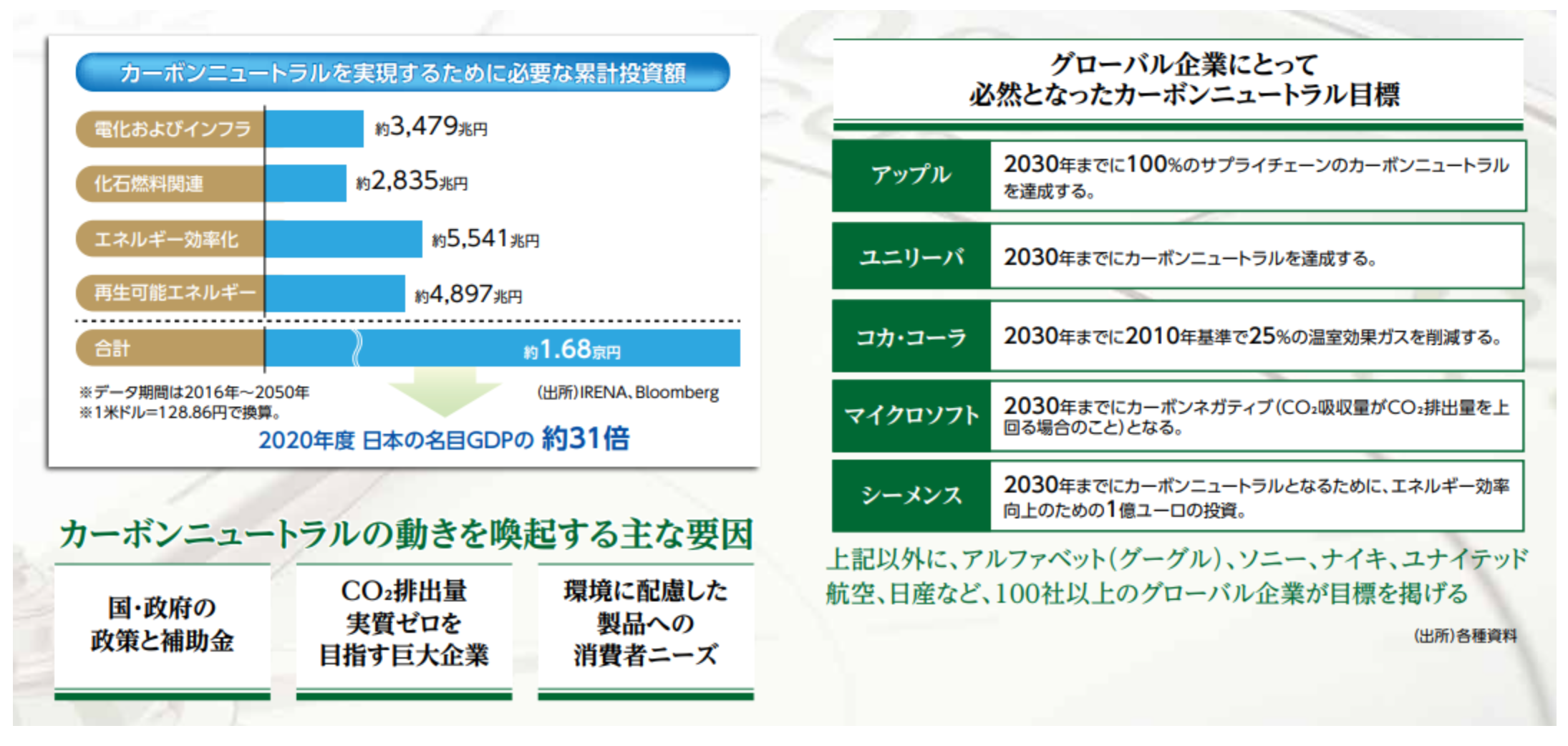

まずは現在、どれほどカーボンニュートラルの動きが活発化しているのかみていきましょう。

2020年までは全体の排出量の40%をしめる米中の二大大国がカーボンニュートラルに消極的な姿勢をみせていたので、盛り上がりにかけていました。

しかし、2020年に中国と米国がカーボンニュートラルに復帰することを表明し大きなトレンドになりました。

| 米国 | バイデン大統領が予算に再生エネルギー投資を盛り込み、2021年2月19日にパリ協定へ正式に復帰 |

| 中国 | 国連総会で2060年までのカーボンニュートラル達成を表明。2030年のCO2排出量削減目標を引き上げ |

カーボンニュートラルな世界を実現するためには1.7京円の投資が必要となります。

1京円というのは10,000兆円であり、100,000,000億円です。想像もつかない金額ですね。日本のGDPの30倍以上となります。

イノベーティブ・カーボンニュートラル戦略ファンドの特徴とは?

イノベーティブ・カーボンニュートラル戦略ファンドの特徴についてみていきたいと思います。

投資対象は3つの分野

イノベーティブ・カーボンニュートラル戦略ファンドはカーボンニュートラル分野の中でも以下の三つの投資テーマを重視しています。

| クリーン・エネルギー生成 | ✔︎風力発電 ✔︎エネルギー貯蔵 ✔︎太陽光発電 |

| 交通・輸送の変革 | ✔︎電気自動車 ✔︎再生可能ディーゼル ✔︎水素燃料電池 ✔︎高度な半導体 |

| 産業用エネルギー転換 | ✔︎CO2回収・貯留 ✔︎グリーンビルディング |

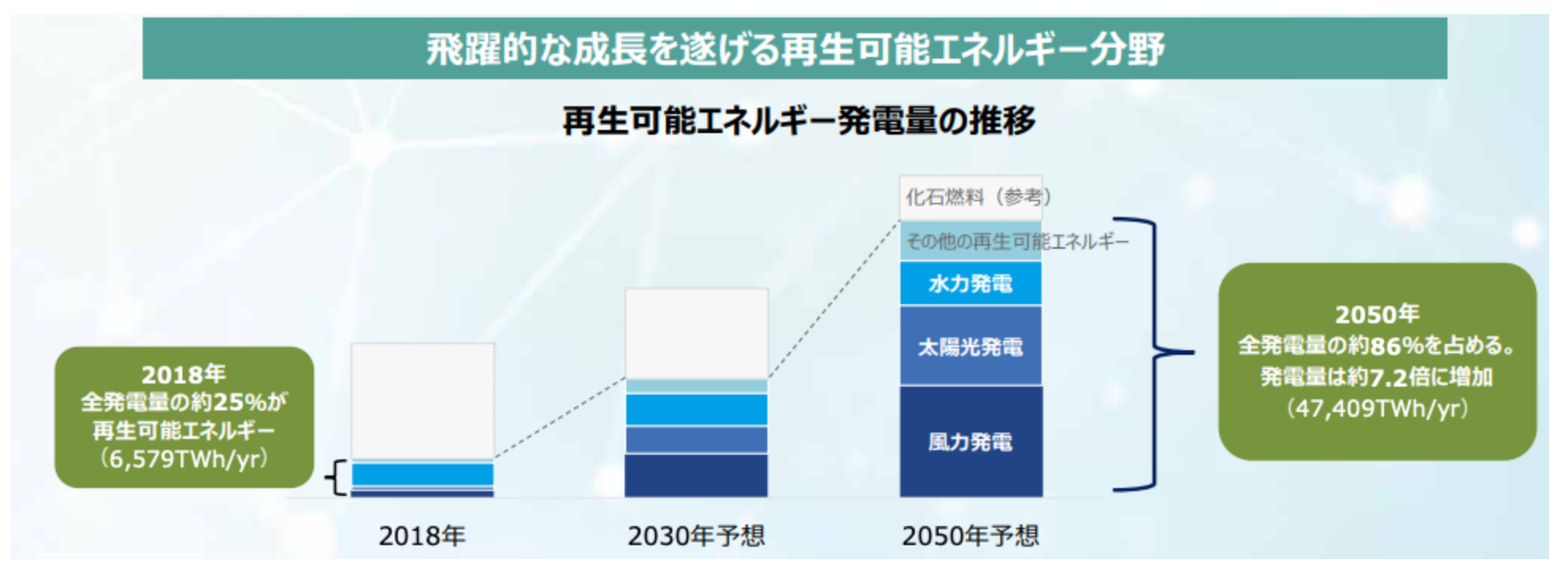

クリーンエネルギーについては2050年には全発電量の約86%を占めることが目標とされています。

交通・輸送の分野では急速な電気自動車や燃料電池自動車への移行がすすんでいます。

2025年のノルウェーを皮切りとしてガソリン・ディーゼル車の新車販売禁止の動きも進んでいます。

産業用エネルギー転換というのは以下の分野です。

グリーンビルディングや産業ガスの液体燃料化・輸送技術に長けた企業への投資を実行するとしています。

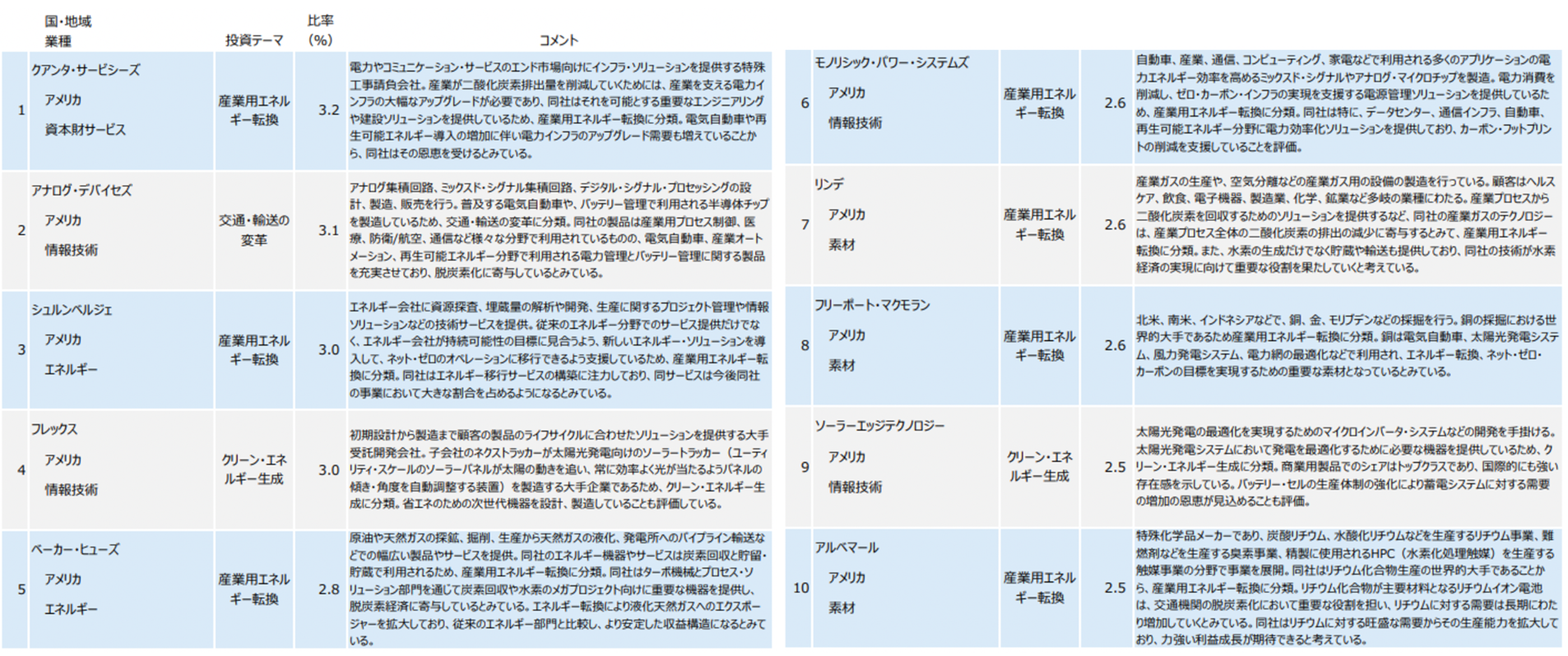

組⼊上位10業種(%)・構成上位銘柄

2023年6月末時点の組み入れ上位10銘柄は以下となります。テクノロジー企業が多い情報技術と重厚長大な産業が多い資本財の2つで50%を占めています。

筆頭が情報技術となっているのはテーマファンド故でしょう。

| 2023年6月末 | 構成⽐ |

| 情報技術 | 29.80% |

| 資本財・サービス | 24.40% |

| 素材 | 17.20% |

| エネルギー | 10.80% |

| ⼀般消費財・サービス | 7.70% |

| ⽣活必需品 | 2.80% |

| ⾦融 | 3.40% |

| 公益事業 | 2.40% |

2023年3月末時点のからの変遷は以下となります。情報技術と資本財に更に偏在するようになったのがわかりますね。

これらの株価上昇によるものだと想定されます。

| 2023年6月末 | 2023年3月末 | |

| 情報技術 | 29.80% | 24.61% |

| 資本財・サービス | 24.40% | 17.76% |

| 素材 | 17.20% | 15.62% |

| エネルギー | 10.80% | 10.61% |

| ⼀般消費財・サービス | 7.70% | 10.47% |

| ⽣活必需品 | 2.80% | 7.78% |

| ⾦融 | 3.40% | 4.21% |

| 公益事業 | 2.40% | 3.39% |

以下は2023年6月末の構成上位銘柄です。正直聞いたことない銘柄ばっかりですよね。

GAFAMのような大型銘柄に投資していない点が特筆で、中型銘柄でアクティブリターンを狙って行っているのが読み取れます。

ちなみに以下は2022年10月末からの異動です。チャートインダストリーズが売却されていますね。

| 2023年6月末 | 2023年3月末 | 2022年10月末 | |

| 1 | クアンタ・サービシーズ | アナログ・デバイセズ | チャート・インダストリーズ |

| 2 | アナログ・デバイセズ | シュルンベルジェ | エンフェーズ・エナジー |

| 3 | シュルンベルジェ | モノリシック・パワー・システムズ | シュルンベルジェ |

| 4 | フレックス | シェニエール・エナジー | アルベマール |

| 5 | ベーカー・ヒューズ | クアンタ・サービシーズ | シェニエール |

| 6 | モノリシック・パワー・システムズ | フリーポート・マクモラン | アナログデバイセズ |

| 7 | リンデ | アルベマール | ベーカーヒューズ |

| 8 | フリーポート・マクモラン | フレックス | フリーボート |

| 9 | ソーラーエッジ・テクノロジー | ベーカー・ヒューズ | ライベント |

| 10 | アルベマール | ソーラーエッジ・テクノロジー | バレロエナジー |

手数料

手数料は以下となります。

購入手数料:3.3%

信託手数料:年率1.925%

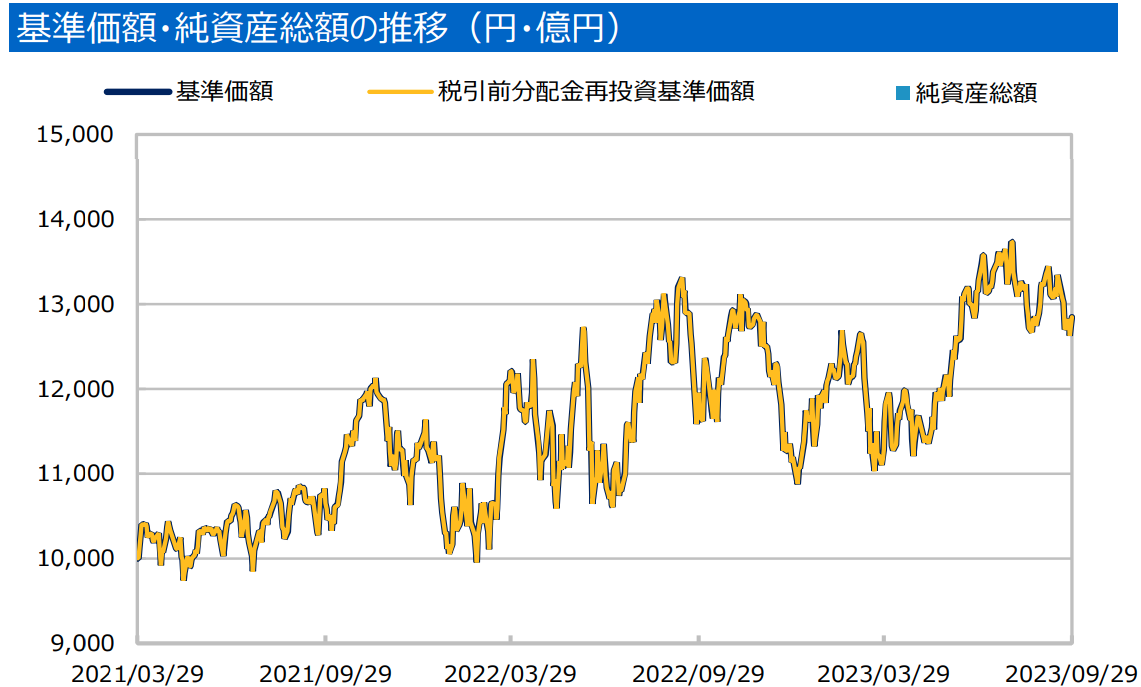

イノベーティブ・カーボンニュートラル戦略ファンドの運用実績

では肝心の運用実績についてみていきたいと思います。

まだ2年しか経過していませんが2021年のバブルはしっかりエンジョイし、その後はやや下落に転じ直近は急回復しています。

基準価額は13,280円となっており、2021年3月から約1.3倍になっていません。為替ヘッジをしていないのでドル円の上昇の影響が殆どです。

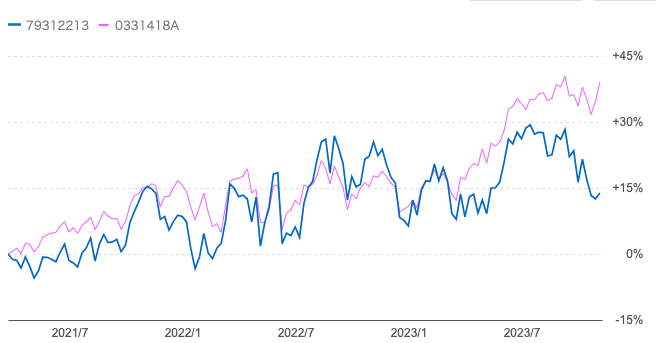

株価自体は殆ど上がっていないのです。ちなみに全世界株式と比較したものが以下となります。

青:イノベーティブ・カーボンニュートラル戦略ファンド

赤:eMAXIS Slim 全世界株式

やはりテーマファンドであり、対象銘柄は柔軟に変えられない点が弱点ですのでインデックスに負けてしまっています。

また、価格のボラティリティ(=変動幅)の高さもネガティブなポイントですね。

アクティブファンドは時流に乗らない限りは厳しいですね。大前提として低金利政策はマストです。

掲示板での口コミや評判

全体的に厳しい他の投信に比べて2022年にまだ許容できる成績をだしているので肯定的な意見が多くなっています。

ただ、リターンの厳選がドル円の上昇で蜃気楼的であるということはあまり理解してなさそうです。

口コミ①

戦争で完全にトーンダウン。

ニュートラルなんてロシアのガスありきの戦略だったからね。大人しく資源株にでも乗り換えた方がいい。

脱炭素はニュートラルからキャプチャーに転換する。

口コミ②

カーボンニュートラルやはりその流れは止められないようだ

日本版は辞めたけど

ここは伸びが期待できる 日本はいつも遅い

口コミ②

手数料高いファンドって、投資家としてどうか?

口コミ②

テーマ物件だから仕込みと退け時の判断が問われますね。すぐに解決する問題じゃないけどバイデンさんやる気満々

日本の自動車メーカーにとっても避けられなくなってる

自動車産業が衰退したら日本は途上国に落ちる

口コミ②

くだらないテーマだ。

●電力サービスが同時同量サービスであることを知らない人が多い

●放射能と放射線の区別すら知らない人が多い

ということで、まだ原発が推進されるならまだしも、多くは再エネ推進。

電力サービスの品質とは何か?を知らない白痴者としかいいようがない。

今後の見通し

重要なのは今後の見通しです。二つの観点からみていきたいと思います。

今後は円安が反転して円高となる

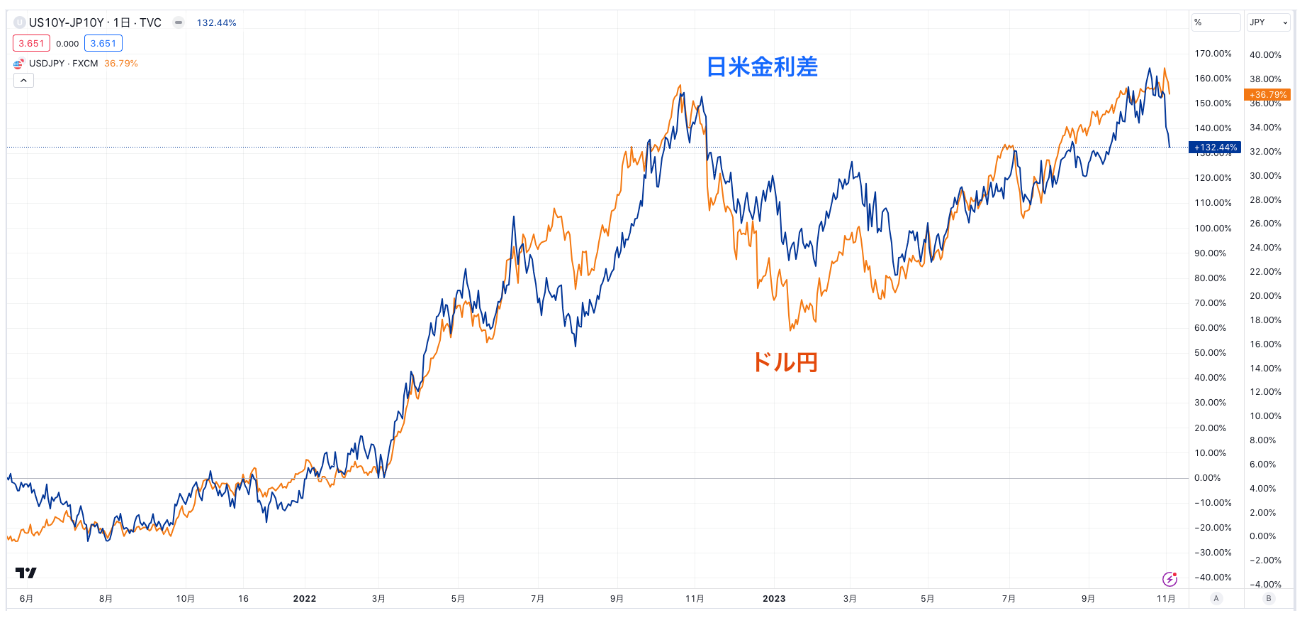

今までイノベーティブ・カーボンニュートラル戦略ファンドを支えてきたドル円は転換点を迎えようとしています。

今まで米国の中央銀行がインフレを滅するために金利を引き上げてきたのと対照に、日本がゼロ金利をつづけたことで日米金利差が拡大してきたことを背景にドル円は上昇していきました。

しかし、右端をご覧いただければわかる通り2024年の景気後退を見込んで金利は低下を始めています。

2023年11月時点では再び150円まで円安が戻してきましたが、今後は米国の景気後退に加えて日本側の要因でも円高が進行していきます。

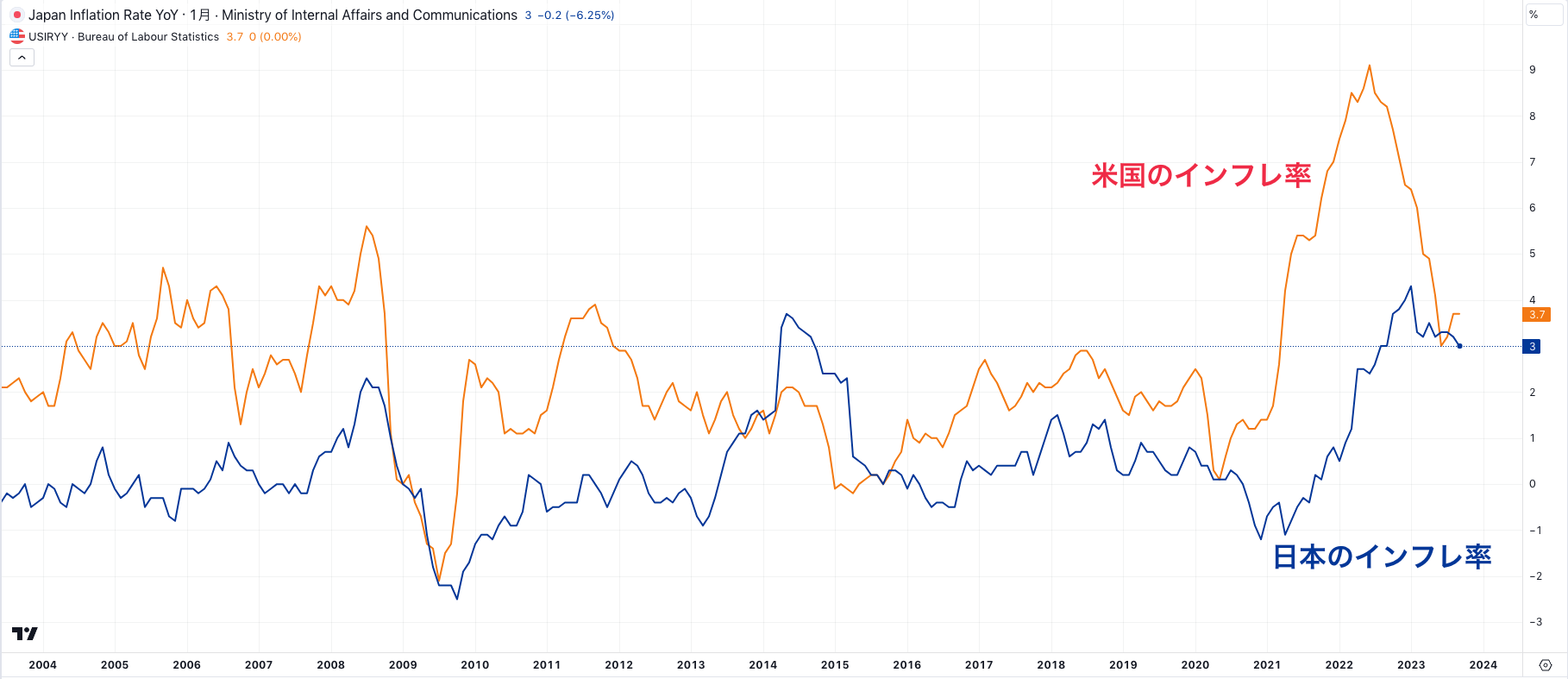

以下は日米のインフレ率の推移の比較ですが、日本のインフレ率が米国のインフレ率を上回ろうとしています。

インフレ率が上回ろうとしているのに米国の政策金利は5%を超えており、一方日本はマイナス金利です。

10年債金利も米国は4%近辺であるにも関わらず、日本は日本銀行によって0.5%で抑え込んでいます。

さすがに10年債金利の水準を引き上げようという機運が高まっています。

すると、日米金利差が縮小して円高方向に傾いていきます。

短中期的には厳しい環境が継続

中長期的的には盛り上がってくる分野であることには疑いの余地はありません。

以下の通りカーボンニュートラル関連のニュースは矢継ぎ早に出てきています。以下は月次レポートでのコメントです。

脱炭素に関するニュース面では、欧米の太陽光関連企業12社が欧州委員会に書簡を提出し、輸入依存を下げエ ネルギー安全保障を強化するために太陽光製造サプライチェーン(供給網)を構築するよう働きかけました。現 在の欧州でのエネルギー事情に関しては、ノルウェーのコンサルタント会社のリスタッド・エナジーが、エネル ギーのスポット価格が⾼騰しているため、⻄欧の多くの国で風⼒発電や太陽光発電の投資回収期間が1年未満に 短縮していることを明らかにしました。11月初旬に開催が予定されているCOP27(国連気候変動枠組条約第27 回締約国会議)では、特に⾜元のロシアとウクライナの対⽴を踏まえ、温室効果ガスの排出のネット・ゼロ(実質ゼロ)の達成およびエネルギー安全保障に焦点が当てられる予定です

しかし、短中期的には世界景気の後退が発生することが、ほぼ確定的となっています。それは月次レポートでも示されています。

経済指標は経済状況が悪化していることを引き続き⽰しました。IMF (国際通貨基⾦)は、2023年に景気後退に陥るリスクが⾼まっていると警告しました。

景気後退が発生すると企業収益が著しく悪化するので株価はテーマに関係なく一律で大きく下落します。

ここからあえて景気後退の影響を受ける世界株に投資するのは合理的な選択肢とはいえません。

安定した資産運用を行うためには、どのような環境でも安定したリターンがだせるファンドに投資することが重要となります。

以下では筆者が投資しているファンドを含めて市場環境によらず安定したリターンを期待できるファンドについて紹介していますのでごらんいただければと思います。