村上ファンドやホリエモンが物言う株主として世間を賑わしてから15年以上が経過しています。当時、彼らはヒールとして取り上げられていました。

しかし、徐々に株式会社は株主のものであるという認識が日本でも広まって行き、実は株主が経営に口出しするのは当たり前のことなのだという認識が根付いて着ています。彼らのように株主として経営に対して意見を行い、株価を能動的に引き上げていく投資スタイルをアクティビスト戦略と言います。

アクティビスト戦略は経営に対する知見があることは勿論のこととして、経営陣に対して影響力を持つ程度の大株主になるための資金力が必要となります。そのためファンドという形態でアクティビスト戦略を行なっているファンドが存在しています。

アクティビストファンドの切り口でファンドを探している人は少しマニアックかもしれませんが、今回は国内でも有名なファンドを二つ取り上げ比較してみたいと思います。

アクティビスト(=物言う株主)とは?

まずはアクティビストの定義を確認しましょう。

英語表記はActivist。株式を一定程度取得した上で、その保有株式を裏づけとして、投資先企業の経営陣に積極的に提言をおこない、企業価値の向上を目指す投資家のことをアクティビストという。

いわゆる「物言う株主」で、経営陣との対話・交渉のほか、株主提案権の行使、会社提案議案の否決に向けた委任状勧誘等をおこなうことがある。ただし、最近では株式の保有割合が低くても、投資先企業に積極的に提言をおこなうケースもみられる。参考:野村證券

要するに、ファンドが投資をした会社に、企業価値向上に向け行動してもらうために働きかけることですね。つまりは株価を上げるための活動とも言えます。

アクティビストと言えば村上ファンドを思い出しますよね。「物言う株主」として非常に注目を集めました。生涯投資家の著者でありファンドの代表だった村上世彰もよくテレビに出演していました。

アクティビストとしての活動は、例えばBMキャピタルのようなバリュー株投資を実践しているヘッジファンドでは非常に重要な位置付けとなります。

バリュー株投資とは「価値ある企業」を財務分析や会社訪問などをして見定め、「相場の地合い(企業固有の問題ではない株価下落)により安くなったタイミング」で投資をする手法です。

(バリュー株)ネットネット株投資だけでは儲からない?ベンジャミン・グレアム流の本格的なバリュー株投資手法を探し方も含めてわかりやすく解説!

先人の言葉を借りると、「1万円札の入った財布が5000円で売られているような株」を買う手法です。

しかしこの手法には弱点があります。割安で購入した株がどの時点で動意づき、株価上昇していくかが読めないのです。いつか上昇はするのですが、株主にとっては早ければ早いほど良いですよね。

そこでヘッジファンドは企業側に「実際にあるべき株価」を目指す提案を行います。例えば、自社株買いの提案や、実際に経営内容に対して提案し、プレスリリースなどを打ち株式市場にその企業の本来の価値に気づいてもらうなど施策を打ちます。これをアクティビスト活動と言います。

それでは国内で有名なアクティビストファンド2社を比較していきましょう。

BMキャピタルとストラテジックキャピタルの概要

BMキャピタルの会社概要

BMキャピタルについては、すでにまとまった記事がありますが、ここでも一応簡単な情報は記載しておきます。

| 会社名 | BMキャピタル合同会社(BM CAPITAL LLC ) |

|---|---|

| 住所 | 〒106-0032 東京都港区六本木7-18-1 |

| 代表 | 森山武利 |

| 投資対象 | 日本バリュー株 |

| 事業目的 | 1、金融商品取引法に基づく有価証券及びデリバティブ取引 2、各種事業への投資 3、有価証券の自己募集 4、経営コンサルティング業務 5、前各号に附帯する一切の業務 |

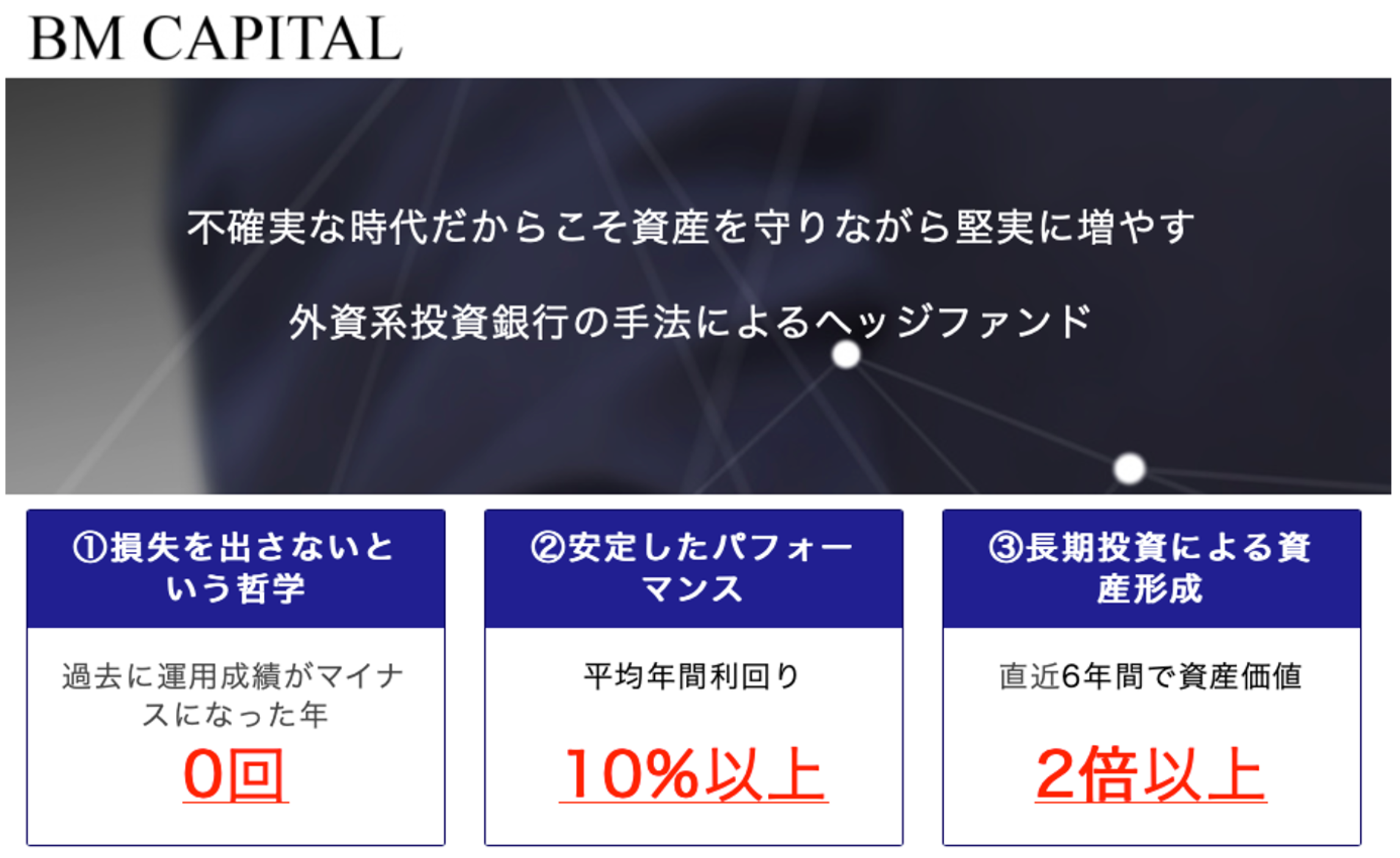

資産運用において最も大切なことは「損失を出さないこと」です。長期のパフォーマンスを生むためには、毎年プラスの収益を出し続け、複利の効果を活用しポートフォリオの資産価値を年々増加させる必要があります。 そのためには、投資におけるリスク管理能力が重要となります。BM CAPITALは何よりも損失を出さないことを信条とし、十分に割安な株式にのみ投資を行い、出資者の皆様の長期における資産形成に貢献します。

引用:BMキャピタルHP

ストラテジックキャピタル

| 会社名 | ストラテジックキャピタル(Strategic Capital, Inc.) |

|---|---|

| 住所 | 東京都渋谷区東3-14-15 MOビル6F |

| 代表 | 丸木強 |

| 設立 | 2012年 |

| 投資対象 | 日本株 |

ストラテジックキャピタルの代表は丸木強氏。

野村證券株式会社入社後、主に日本企業や政府関係機関の資金調達案件の引受、大型民営化企業のIPO、邦銀への資金注入に際しての政府関係機関のアドバイザー、米国企業の日本の上場子会社に対する公開買付代理人などの業務を担当

1999年、株式会社M&Aコンサルティング(後のMACアセットマネジメント)の創業メンバーの一人として、日本初となるアクティビストファンドの運用に従事

2012年に株式会社ストラテジックキャピタルを設立、代表取締役に就任、同年12月からアクティビスト戦略のファンド運用を開始

東京大学法学部卒、国際コーポレート・ガバナンス・ネットワーク(ICGN)メンバー

コーポレートサイトに株主提案書面などを掲載しています。かなり経営をオープンにしていますね。株式会社M&Aコンサルティングは村上ファンドグループの中核企業です。

取締役にももう一人株式会社M&Aコンサルティング出身者がおり、村上ファンドメンバーで設立された会社となっています。

それではファンドの比較を行っていきたいと思います。

最低出資額と購入方法の比較

最低出資額は以下の通りです。

- BMキャピタル:1000万円以上〜

- ストラテジックキャピタル:10万ドル〜(約1000万円〜)

ストラテジックキャピタルに出資する場合は販売会社であるTeneo Partnersとコンタクトをとる必要があります。保有資産が5000万円以上であることや投資経験が3年以上あること反社でないことなどを申告する必要があります。

ファンドマネジャーの比較

BMキャピタルのファンドマネジャーは東京大学卒業後に外資系金融機関バークレイズ証券でキャリアを積み、その後にヘッジファンドのマネジャーとして活躍しています。

まだ若干30代と非常に若いですが、東京大学在学中から事業を起こしており、その事業で得た利益を元手に投資を始め今に至るとの話でした。

つまり、事業家として側面もあり、だからこそアクティビストとして経営提案もできるということでしょう。

ストラテジックキャピタルに関しては、代表運用社が丸木強氏となっています。東京大学卒業後に野村證券、そしてM&Aコンサルティングの創業メンバーとして、日本発のアクティビストファンドの運用に従事。

どちらのファンドもエリートが運用していますね。

欧米のファンドでは当然ですが、信頼のおける経歴のファンドマネジャーが成功しており、その点はBMキャピタルもストラテジックキャピタルも同様に信頼が置けそうです。(当然それだけではないですが)

運用手法の比較

すでに上記で述べましたが、BMキャピタルはバリュー株投資を実践しています。守り育てることを念頭に安定した利益を積み上げるといったイメージでしょうか。

マイナスを出した年がなく、記憶に新しいコロナショック、リーマンショックなども回避しています。下落耐性が非常に強いことが特徴です。

【強い下落耐性】BMキャピタルの投資戦略:S&P500・日経平均が大暴落した2020年3月もパフォーマンスがプラスだった理由とは?

投資事例もいくつか取り上げているので参考にしてみてください。

- BMキャピタルの過去組み入れ銘柄「キクカワエンタープライズ」の投資実行から利確までの流れを紐解く!

- BMキャピタルの過去の組み入れ銘柄!バリュー株投資で+69%のパフォーマンスをあげた極東貿易(TYO: 8093)の投資事例!

対して、ストラテジックキャピタルも日本の割安株に投資をする方針を取っています。

村上ファンドの村上氏の「安く買って高く売る以外の商売があったら教えてよ。これがビジネスじゃないか」という言葉はあまりにも有名ですよね。

ストラテジックキャピタルはBMキャピタルよりもさらに活発にアクティビストとして活動していると思われます。ホームページにいくつか提案内容が掲載されています。

ストラテジックキャピタルの株主提案

それではアクティビストファンドとして両者はどのような株主提案を行なっているのでしょうか?

まずはストラテジックキャピタルのワキタに対する株主提案の内容を取り上げていきたいと思います。

提案1:保有する賃貸用不動産の売却

資本効率性の低い賃貸用不動産を売却することを提案しています。

つまり、多くの資金を使っているにも関わらず賃貸利回りが低いことを指摘しているわけです。このような賃貸用不動産を売却することで得られる資金を株主還元を行いなさいという提案です。

提案2:加重平均資本コストを開示すること

加重平均資本コストというのは資金調達に関するコストを意味します。

企業は事業活動を行う上で銀行からの借り入れと、株主からの資本を受け入れて資金調達を行います。

これらのコストがどれほどなのかを開示してコスト認識を持つように指摘しています。

提案3:政策保有株式を全て売却

ただ関係性の維持のためだけに保有している株式を政策保有株式といいます。

会社の貴重な資金を、ただ寝かせているだけなので資本効率の悪化を招きます。そのため、政策保有目的の株式を売却するように提案しています。

提案4:配当性向を100%とする

会社の資金を元に、どれだけの利益を得られるかという指標がROICです。

ROICはWACCを上回っている必要があります。つまり資金を調達するコストより、得られた資金で得られるリターンの方が高い必要があるのです。しかし、現状ワキタの会社全体のROICは3.7%とWACCの6.5%を下回っています。

つまり、資金を調達すればするだけ企業価値を毀損しているという結果になっているのです。であるならば、稼いだ資金は株主に配当金として還元すべきであるという提案をおこなっています。

提案は通るのか?

いくら理論的には間違っていなかったとしても、社会は正論だけで回るわけではありません。提案が通らなければ意味がありません。

ストラテジックキャピタルの各種提案に対する賛成比率は以下の通りとなっています。

過半数までは遠く結局は棄却される可能性が高いと見るのが妥当でしょう。

BMキャピタルの株主提案

それではBMキャピタルの株主提案について金下建設を例に見ていきましょう。

BMキャピタルの投資事例「金下建設」から投資戦略を紐解く!組み入れ銘柄の特徴とは?

提案1.自社株買を要請

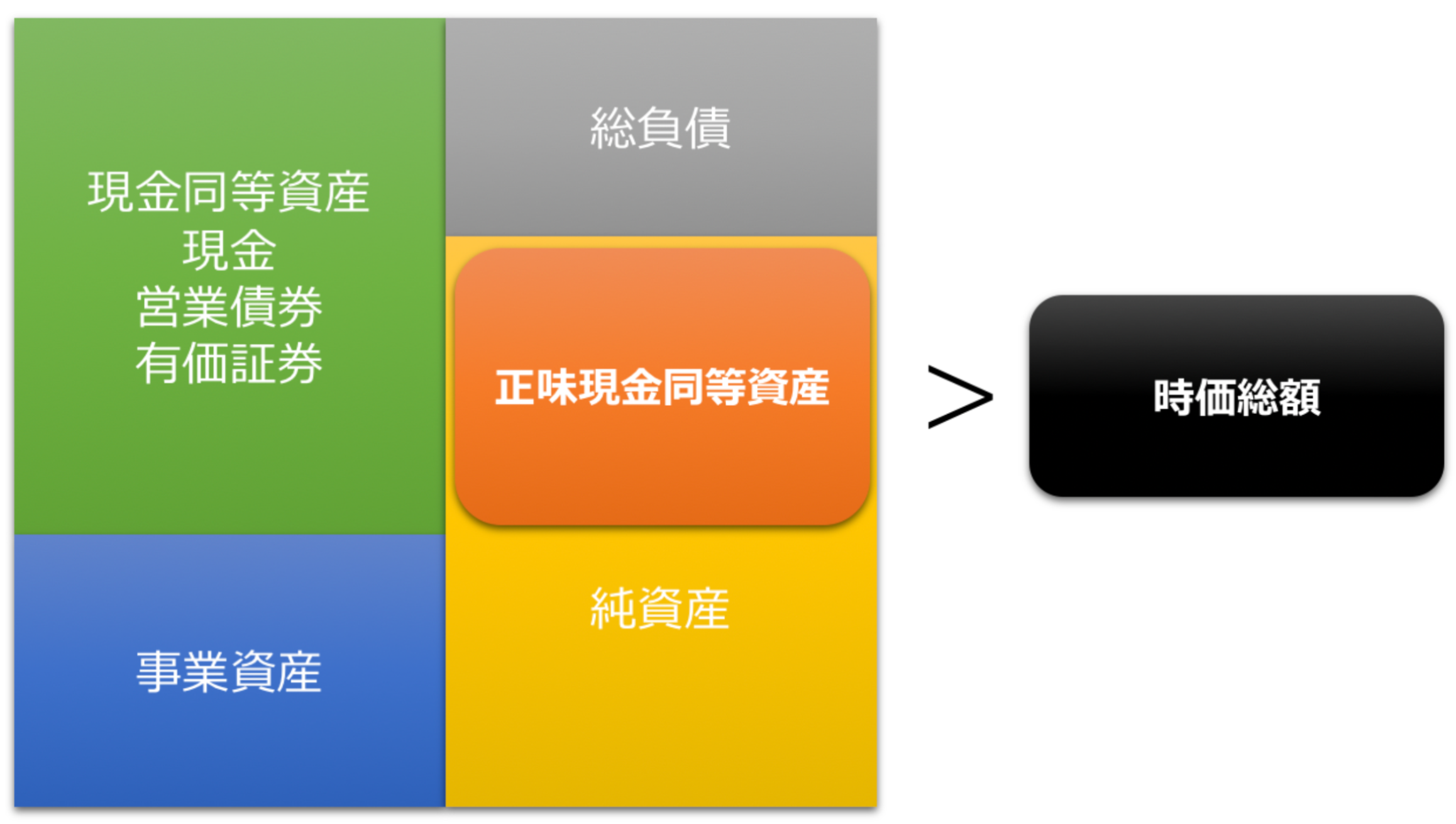

金下建設は現金が非常に多い会社です。現金性資産から総負債を引いた純現金性資産だけで時価総額を上回っていました。

ゆえに、圧倒的に割安な自社株を購入することで株価を引き上げると同時に、有効活用されていない資金を活用されるように提案しました。

そして実際に自社株買を実行させていきました。理想論に終わらせず実施させる実行力が魅力的ですね。

提案2:高すぎる役員報酬の是正

BMキャピタルはコストに関しても是正を求めていました。

営業赤字を出しているにも関わらず、1億円の役員報酬を創業一族に拠出していました。役員報酬が収益を著しく圧迫しているとのことから役員報酬の引き下げを要請していました。

しかし、さすがに創業一族が運営する会社ということもあり、この提案は残念ながら棄却されています。

運用成績の比較

では肝心の運用成績の比較に移っていきたいと思います。

BMキャピタルの運用成績は平均年間利回りが10%以上、過去の運用成績がマイナスになったことがなく、直近4年間で資産価値2倍以上との示されています。

インデックス投資などは下落相場ではマイナスになってしまい、複利効果が下がってしまい資産形成に時間がかかってしまいます。

しかし、毎年着実にプラスを出し、市場平均を超えるリターンを出し続けていることがファンドの信頼に繋がっているように思います。

面談を実施すれば、より細かいリターンについて知れると思います。

ストラテジックキャピタルに関しては公開されておりませんでした。

こちらも面談をして聞くしかなさそうです。一般的に私募ファンドは運用成績を公にしませんので、仕方ないですね。ただ、年間ベースでのリターンは口コミで明らかになっています。

| 運用年度 | 運用リターン |

| 2015年 | +4.19% |

| 2016年 | +7.37% |

| 2017年 | +23.65% |

| 2018年 | △22.69% |

| 2019年 | +76.35% |

| 2020年 | △3.5% |

2019年に大きなリターンをだしてはいますが、リターンが安定していない印象を受けます。2019年以外は殆どトントンという成績となっています。

では2020年以降がどうなっているのかも推測してくために、実際に2020年から2021年に投資していた銘柄からリターンが堅調かどうかをみていきましょう。

今回は2020年から投資している以下の3つの銘柄の過去2年の値動きをみていきたいと思います。

【株式会社浅沼組】

浅沼組に関しては2019年から投資しているのですが、3年間で30%の上昇率となっています。年間に直すと10%程度ですね。

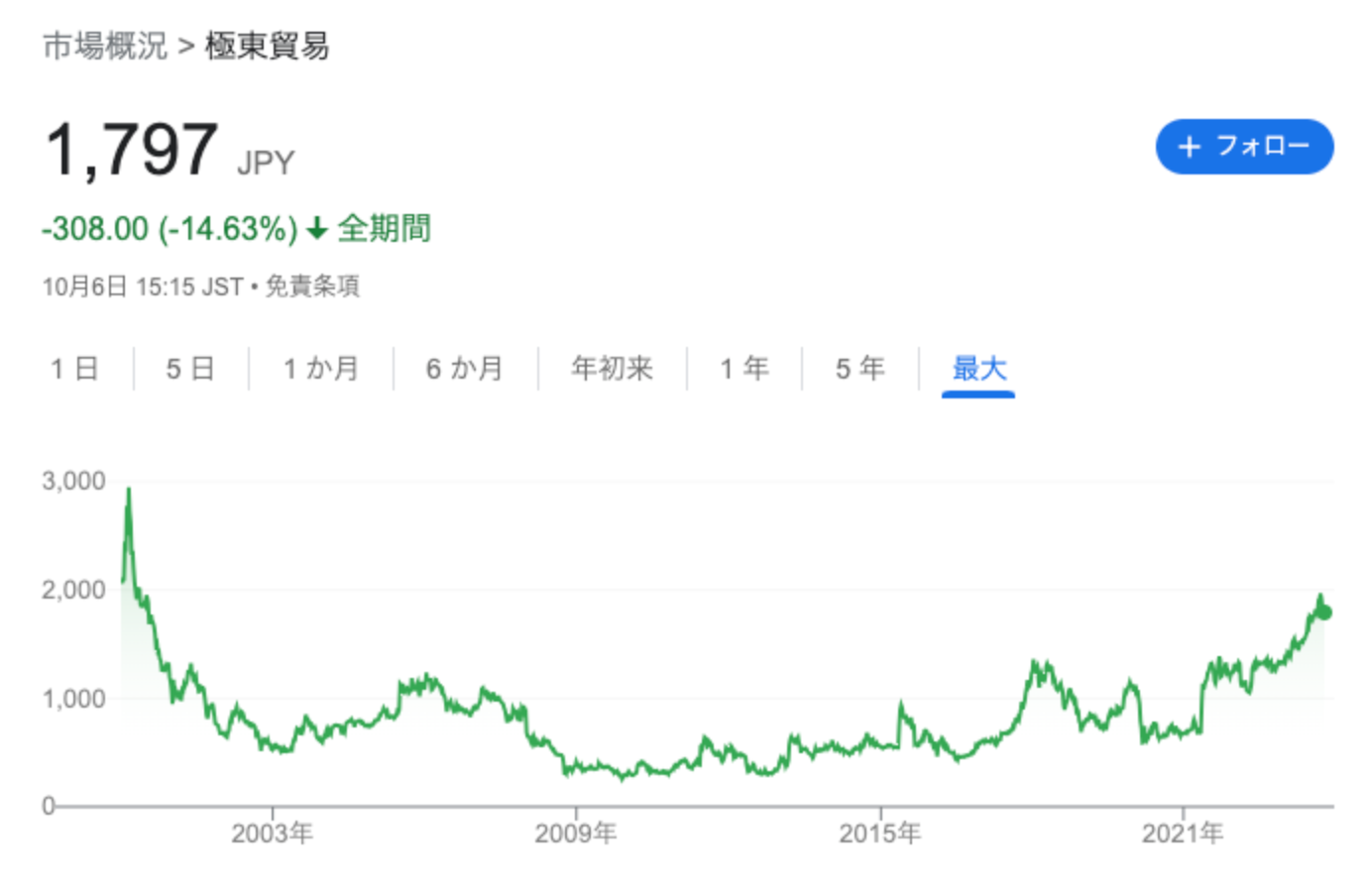

【極東貿易株式会社】

極東貿易も2019年最初以前から投資をしていますが投資期間で20%程度のリターンとなります。投資期間から考えると若干低い収益率ですね。

各銘柄の値動きを見ていただくとわかる通り、ストラテジックキャピタルの投資している銘柄の値動きは大きい銘柄が多くなっています。

一方、BMキャピタルでは値下がり余地が殆どない銘柄に投資をしているので以下のような値動きの銘柄が多くなっています。

(例:キクカワエンタープライズの例) 一気に急騰しているところで売り抜けており流石としか言いようがありません。

→【投資事例】BMキャピタルの過去の組み入れ銘柄「キクカワエンタープライズ」へのバリュー株投資を紐解く!

口コミ・評判

BMキャピタルの口コミ評判はまとめページに記載しているのでそちらを確認してください。ストラテジックキャピタルの口コミ評判は以下です。

本日の日経朝刊にストラテジックキャピタルのメッセージが。

京阪神ビル、蝶理、東レ、淺沼組、極東貿易、世紀東急への株主提案について論点が整理されていてとても良い。

以下各社でまとめます。

ちなみに日経1ページの掲載料って2千万円なんですよね笑 pic.twitter.com/BDLv99ub9C

— バフェット・コード(冬コミ31日 東I-52a) (@buffett_code) June 1, 2020

極東貿易

ストラテジックキャピタルが「特定の大株主の利益を優先」という会社側の記述に抗議している。

もう十分成果が出ているし、売却して次の投資機会に集中するフェーズと思ってたが。

継続の意思を外部的に表明したいという趣旨なんかな。https://t.co/EdzVecLNmupic.twitter.com/2L6W5DUgyA— 24万株 (@24_9424) August 21, 2021

ストラテジックキャピタルが日経に全面広告を出稿しておられる

(画像は蝶理に対するいつもの見解) pic.twitter.com/ZTvcJyqDdB— かもねぎ (@kamonegi_kabu) July 11, 2019

まとめ〜どちらに投資する?〜

アクティビストファンドという切り口でファンド比較をしてみました。

ストラテジックキャピタルは単純にアクティビストの要素が強いファンドとなっています。一方、BMキャピタルはバリュー株を行なった上でアクティビスト戦略を組み合わせてアクティブなリターンを追求しています。

投資している銘柄の値動きから考えて安全性を求めながら着実なリターンを追求したいという方は私のようにBMキャピタルを選択することをおすすめします。^