世界の株式市場と債券市場に分散投資ができる投資信託として世界経済インデックスファンドをあげる方もいらっしゃると思います。

名前がまさに世界に分散投資してます感、満載ですね。

本日は世界経済インデックスファンドについて以下の点を中心に詳しく紐解いていきたいと思います。

- どのようなファンドなのか?

- 過去の運用実績とは?

- 今後の見通しとは?

世界経済インデックスファンドの特徴とは?

まずは世界経済インデックスファンドの特徴についてみていきましょう。

新興国を含めた世界の株式と債券に分散投資

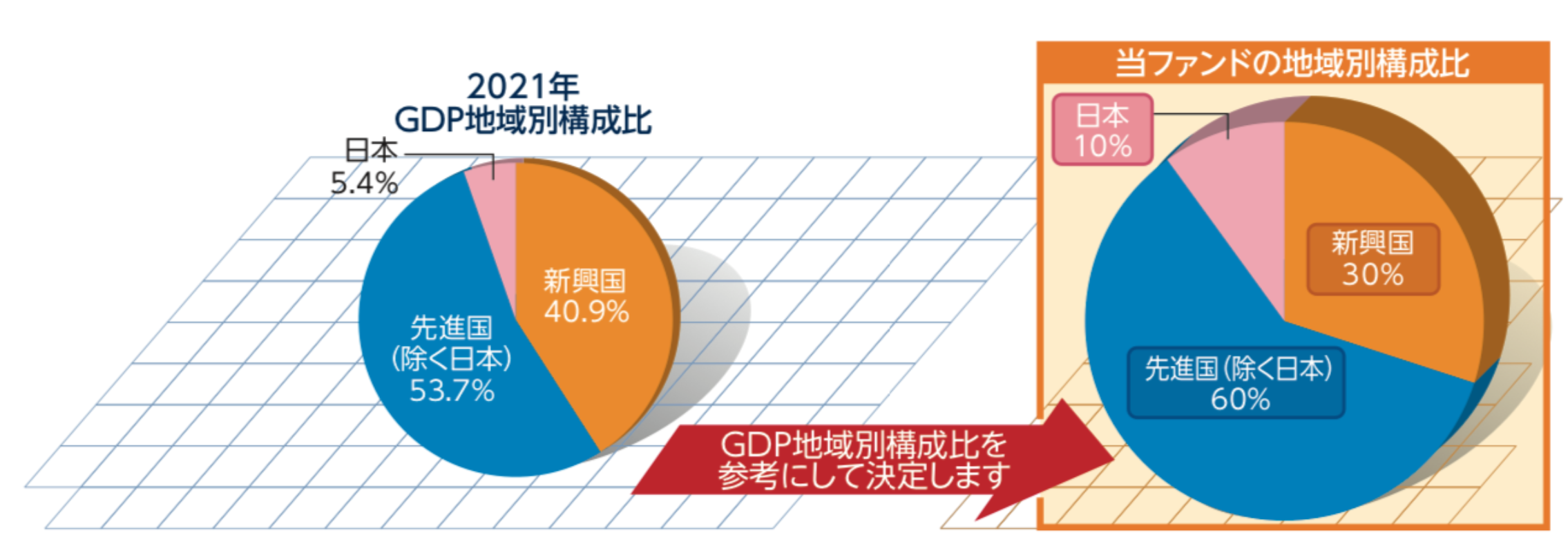

世界経済インデックスファンドは新興国を含めた世界中の債券と株式に50%ずつ投資をする投資信託です。

地域別の構成比についてはGDPシェアに応じて年1回見直すとしています。

ちなみに2022年の構成比率は日本10%、先進国60%、新興国30%の割合としています。

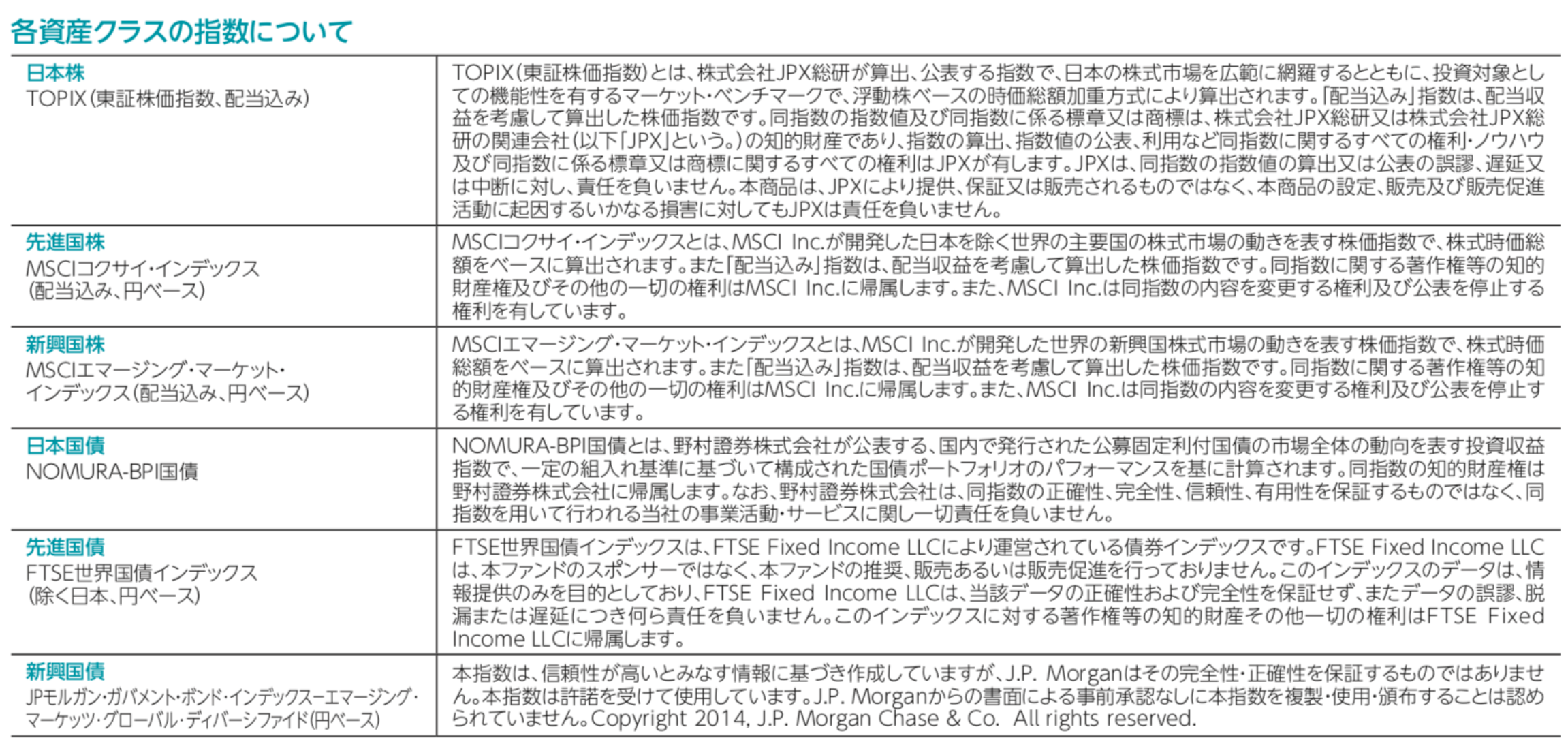

それぞれの資産の対象とするインデックス

各地域の債券と株式に関してはインデックス投信を組み合わせてポートフォリオを組んでいると宣言しています。

| 国内債券 | NOMURA-BPI総合 |

| 先進国債券 | FTSE世界国債インデックス(除く日本) |

| 新興国債券 | JPモルガン・ガバメント・ボンド・インデックス-エマージング・マーケッツ・グローバル |

| 国内株式 | TOPIX |

| 先進国株式 | MSCIコクサイ・インデックス |

| 新興国株式 | MSCIエマージング・マーケット・インデックス |

つまりインデックスファンドに分散投資したファンド・オブ・ファンズ形式で運用しているということですね。

それぞれのインデックスについての説明は以下となります。

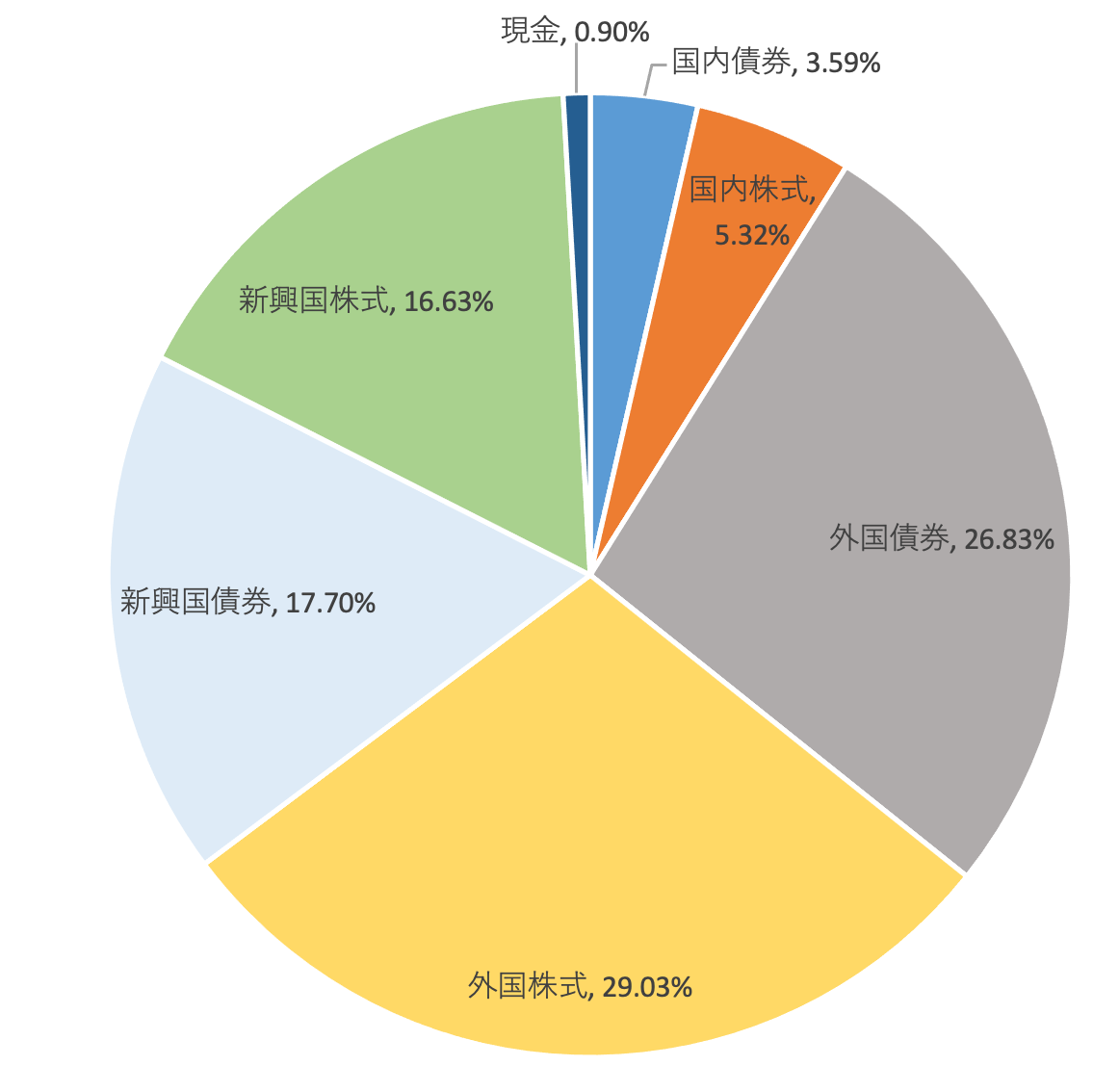

最新のポートフォリオ

2023年9月末時点のポートフォリオ構成は以下となります。

| 分類 | 資産構成比 | 基本組み入れ比率 |

| 国内債券 | 3.59% | 5.00% |

| 国内株式 | 5.32% | 5.00% |

| 外国債券 | 26.83% | 27.50% |

| 外国株式 | 29.03% | 27.50% |

| 新興国債券 | 17.70% | 17.50% |

| 新興国株式 | 16.63% | 17.50% |

2022年5月末時点からの推移は以下となります。ほぼ同じような比率で組み入れていますね。

| 分類 | 2023年9月末 | 2022年5月末 |

| 国内債券 | 3.59% | 3.6% |

| 国内株式 | 5.32% | 5.10% |

| 外国債券 | 26.83% | 29.79% |

| 外国株式 | 29.03% | 31.08% |

| 新興国債券 | 17.70% | 14.92% |

| 新興国株式 | 16.63% | 14.51% |

基本組み入れ比率をみると目論見書でうたっている通り、債券と株式の比率が50%ずつとなるように設定されていることが見て取れます・

世界経済インデックスファンドのポートフォリオ

また、株式も債券も国内と先進国と新興国を1対6対3の割合で組み入れていますね。

購入手数料と信託手数料

世界経済インデックスファンドの購入手数料と信託手数料は以下となります。

販売手数料:3.3%

信託手数料:0.55%

購入手数料はインデックスファンドの組み合わせの割りに高いですね。

世界経済インデックスファンドの運用実績

では肝心な世界経済インデックスファンドの運用実績についてみていきましょう。

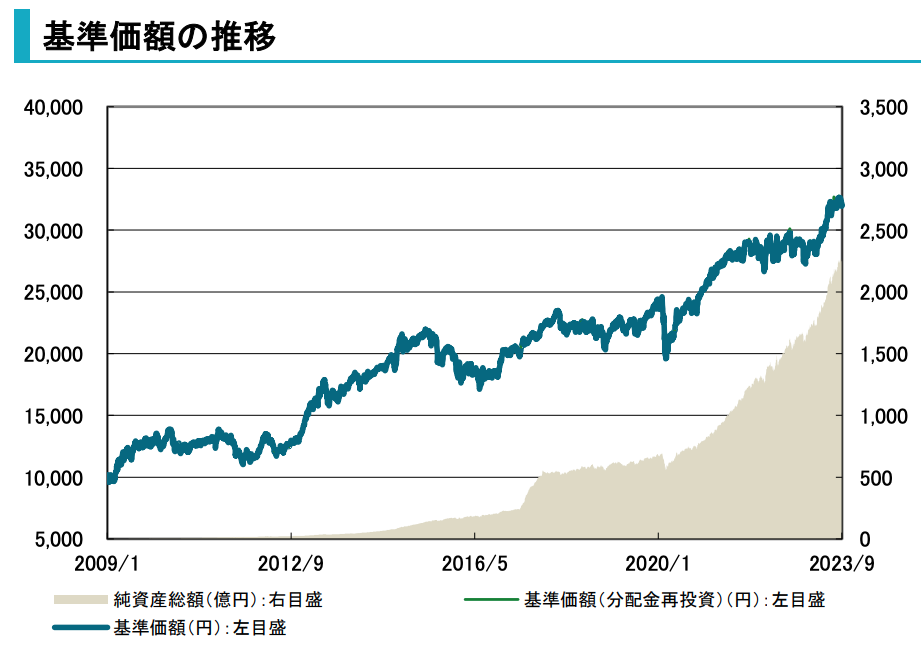

基準価格は安定して推移

以下は世界経済インデックスファンドの基準価額の推移です。

データとしてみると以下となります。

| 1 年 | 3年(年率) | 5年(年率) | 10年(年率) | |

| リターン | 2.46% | 9.40% | 6.41% | 6.07% |

| 標準偏差(リスク) | 8.57 | 10.44 | 9.89 | 10.07 |

| シャープレシオ | 0.29 | 0.90 | 0.65 | 0.60 |

過去10年のリターン6.07%と標準偏差10.07から想定される今後1年のリターンは確率毎に以下となります。

【68.3%の確率】

▲4.0%(=リターン6.07%-リスク10.07% )

〜

+16.14%(=リターン6.07%+リスク10.07%)

【95.4%の確率】

▲11.97%(=リターン6.07%-リスク10.07%×2 )

〜

+26.21%(=リターン6.07%+リスク10.07%×2 )

【99.7%の確率】

▲22.04%(=リターン6.07%-リスク10.07%×3 )

〜

+36.28%(=リターン6.07%+リスク10.07%×3 )

株式のみだと標準偏差は20を超えてくることが多いので、債券を半分とりいれていることで、かなり安定性を加えていますね。

他の世界分散ファンドとリターンを比較

単体でみても世界経済インデックスファンドが優秀なファンドなのかわかりません。

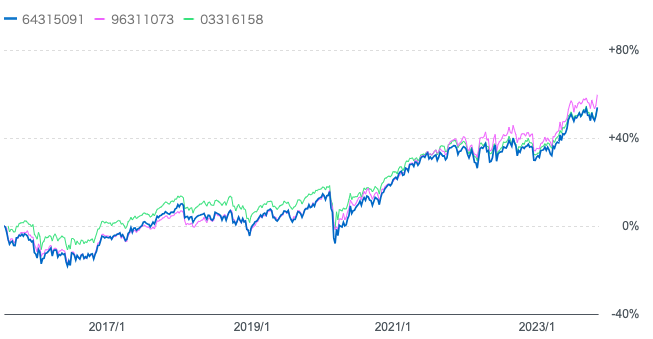

同じく債券と株式をどう比率で組みれているセゾンバンガードグローバルバランスファンドとeMAXIS4資産均等と比較したいと思います。

青:世界経済インデックスファンド

赤:セゾンバンガードグローバルバランスファンド

緑:eMAXISバランス(4資産均等型)

| 世界経済インデックスF | セゾン・グローバルバランスファンド | eMAXIS バランス(4資産均等型) | |

| トータルリターン1年 | 7.50% | 5.67% | 6.32% |

| トータルリターン3年(年率) | 10.46% | 11.20% | 9.01% |

| トータルリターン5年(年率) | 7.92% | 8.68% | 6.57% |

| トータルリターン10年(年率) | 6.07% | 6.98% | -- |

| シャープレシオ1年 | 0.78 | 0.54 | 0.76 |

| シャープレシオ3年 | 1.19 | 1.21 | 1.14 |

| シャープレシオ5年 | 0.78 | 0.87 | 0.79 |

| シャープレシオ10年 | 0.60 | 0.70 | -- |

| 標準偏差1年 | 9.56 | 10.50 | 8.32 |

| 標準偏差3年 | 8.81 | 9.26 | 7.91 |

| 標準偏差5年 | 10.18 | 9.94 | 8.35 |

| 標準偏差10年 | 10.07 | 9.91 | -- |

殆ど全てで同じ動きとなっていますが、eMAXISバランス(4資産均等)が最も高いパフォーマンスとなっています。

世界経済インデックスファンドが特別高いリターンをだしているわけではありません。

世界経済インデックスファンドの今後の見通しとは?

重要なのは今後の見通しです。

まず、重要なのは債券は金利が上昇すると価格が下落して、金利が下落すると価格が上昇することです。

一番構成比率が大きい米国の長期金利の推移をご覧ください。現在長期金は上昇基調を継続しています。

これは世界中でインフレが発生しているためです。米国では40年ぶりの高水準のインフレが発生しており、中央銀行のFRBは金融引き締めを急いでいます。

世界的なインフレが失速しないかぎりは金利は高止まりするため債券は下落する可能性が高いです。

しかし、一旦景気が腰折れして景気後退となると長期金利は将来の金融緩和を期待して下落して債券価格は上昇していきます。

つまり短期的には債券は下方向で、中長期的には上昇が見込まれるということですね。

株式も同様です。金利が上昇する局面では下方向の確度が高く、長期金利が下落する局面では上昇に転じます。

つまり、しばらくは下方向の確度が高く、将来的には上昇の確率が高いということになります。

ただ、今後大きな下落に見舞われる可能性もあるので、あえて現段階で世界経済インデックスファンドを仕込むメリットは見当たりません。

以下の基準価額をみれば債券も株式も下落する局面は頻繁にありますからね。

また、比較的リターンが支えられていたのは円安に支えられていたという側面も大きいです。

2021年の110円から2023年の150円まで大きく上昇したことで円建てのリターンは支えられています。

しかし、今後日本側の金融緩和政策の修正や米国の景気後退がかさなれば円高に大きく巻き戻されます。

ここからは為替という観点からも非常に難しい局面を迎えているのです。

まとめ

今回のポイントをまとめると以下となります。

ポイント

- 株式と債券に50%ずつ投資

- 先進国だけでなく新興国の債券と株式に投資

- 他のバランスファンドに劣後した成績

- 短期的には厳しい展開が想定される

- 為替という面でも逆風が想定される

以下では市況にかかわらず利益が狙えるファンドについてお伝えしています。